Żelazne zasady inwestycji w kryptowaluty, czyli analiza techniczna dla świeżaków

Jeżeli, jak twierdzi Willy Woo, rzeczywiście znajdujemy się na drodze do 6-cyfrowego terytorium ceny BTC, na rynek zacznie napływać coraz więcej „świeżej krwi”. Być może to doskonała okazja, aby przypomnieć kilka kardynalnych zasad, którymi warto kierować się analizując wykresy cen aktywów cyfrowych.

Jeżeli poznasz odpowiedzi na te pytania, będziesz radził sobie na rynku o niebo lepiej

Nowicjusze w zakresie inwestycji w kryptowaluty muszą stawić czoła niezliczonym wyzwaniom, których naturę warto rozważyć jeszcze zanim otworzą portfele, aby kupić swoje pierwsze, cyfrowe aktywa. Lista tych problemów przedstawia się następująco:

- Jak poradzić sobie za zmiennością rynku kryptowalut?

- Jakie kryptowaluty kupować, a których kijem nie tykać?

- Jaki zakup będzie można potraktować jako „duży” a jaki jako „mały”?

- Kiedy kupować cyfrowe aktywa?

- W oparciu o jakie przesłanki podejmować decyzję o kupnie/ sprzedaży danego waloru?

Celem tego artykułu jest dostarczenie czytelnikowi solidnego zestawu wskazówek, nakazów i zakazów. Jeżeli zechcesz zastosować się chociaż do części z nich, znacząco zwiększy to Twoją szansę na sukces na rynku kryptowalut.

Przyjmijmy następujące założenia:

- Jesteś inwestorem początkującym

- Wiesz co nieco o największych kryptowalutach, takich jak bitcoin i ether oraz o różnych altcoinach.

- Dokonywałeś już transakcji na znanych giełdach, kupując i sprzedając kryptowaluty.

- Nie jesteś daytraderem, który handluje kontraktami lewarowanymi.

Rozróżnienie między inwestorem a daytraderem jest nad wyraz istotne, ponieważ w tym artykule przedstawione zostaną proste techniki wykorzystujące wykresy cenowe (tj. analizę techniczną), które mogą pomóc „okazjonalnemu” inwestorowi w podejmowaniu decyzji inwestycyjnych.

Techniki analizy technicznej stosowane przez daytraderów (w przeciwieństwie do inwestorów) mogą obejmować te same koncepcje, które zostaną za chwilę omówione, aczkolwiek czynniki wpływające na decyzje handlowe są w tym przypadku bardziej złożone i zniuansowane w porównaniu z tymi, które wpływają na decyzje inwestycyjne i wykraczają poza zakres tego opracowania.

Kiedy zaczynasz, nie musisz czuć rynku z perspektywy „timingu”

Większość początkujących inwestorów kryptowalutowych rozpoczyna swoją podróż bez jakiegokolwiek planu. Jeśli jesteś jednym z nich i nie masz planu, nie zaczynaj od patrzenia na techniczne wykresy cen. Jeśli przyjmiesz takie podejście, będziesz po prostu zgadywał.

Może myślisz, że cena jest zbyt wysoka, aby kupić. Jeśli cena jest już niska, może posłuchałbyś swojego znajomego, który powiedział Ci, że bitcoin prawdopodobnie wkrótce zaliczy nowszy dołek.

Kiedy nowicjusze zaczynają kupować, żaden czas nie jest najlepszy. Pamiętaj, że zawsze znajdzie się ktoś, kto zaczynał kupować na niższych poziomach niż Ty.

Najlepszym sposobem na rozpoczęcie inwestowania jest po prostu zrobienie pierwszych zakupów.

Twoim pierwszym planem może być zatem zainicjowanie programu uśredniania kosztów w dolarach, tj. zaczynasz kupować krypto o stałej wartości (w dolarach), powiedzmy, raz w tygodniu, co tydzień, bez względu na cenę.

Na przykład: odłóż 10 USD na zakup bitcoinów na przykład w każdy czwartek rano.

Mniejsza o cenę, którą widzisz na ekranie. Po prostu kup.

Gdy zgromadzisz trochę kryptowalut i zaobserwujesz, jak ceny zmieniają się na wykresach, będziesz gotowy, aby włączyć do podejmowania decyzji inwestycyjnych mechanizmy analizy technicznej.

Zacznij od bitcoina

Bitcoin jest tym, co moglibyśmy nazwać „dojrzałym aktywem handlowym”. Posiada liczącą sobie kilka lat historię cenową, co jest ważne, ponieważ dostarcza cennych danych odnośnie chociażby poziomów wsparcia/oporu.

Na swojej drodze spotkasz również inne kryptowaluty (znane jako altcoiny), które są w zasadzie dowolnymi kryptowalutami innymi niż bitcoin, operującymi na swoim własnym, natywnym blockchainie (np. ETH, LTC…). Warto pamietać,że jeżeli analizowane aktywo cyfrowe nie posiada własnego łańcucha bloków i operuje na innym, nadrzędnym blockchainie, wówczas mamy do czynienia z tak zwanym tokenem.

Warto przyjrzeć się altcoinom o podobnej dojrzałości w zakresie historii cen, co bitcoin. Na rynku znajdziesz wiele takich coinów (ETH, LTC, XRP…).

O ile nie korzystasz również z analizy fundamentalnej, nie zaczynaj swojej drogi od brania udziału w ICO, ponieważ na tym etapie nie ma mowy o jakiejkolwiek historii ceny.

Analiza techniczna a analiza fundamentalna

Przyjrzyjmy się teraz różnicom między analizą techniczną a analizą fundamentalną.

Analiza techniczna bada rynki finansowe w drodze analizy wykresów i badania historycznych ruchów cen.

Traderzy – w przeciwieństwie do inwestorów – będą używać analizy technicznej do aktywnego handlu na rynkach, niezależnie od tego, czy wartość aktywów będących przedmiotem obrotu wzrośnie, czy spadnie.

Inwestorami będziemy nazywać tutaj tych, którzy stosują zwykle podejście „kup i trzymaj”. Niektórzy mogą pomyśleć, że inwestorzy nie potrzebują analizy technicznej; mogą po prostu kupić krypto za jakąś odmianę uśredniania kosztów w dolarach. Nieprawda. Takie osoby mogą jednak skorzystać z analizy technicznej, aby – przykładowo – znaleźć lepsze poziomy zakupu.

Analiza techniczna (AT) działa jak okno do psyche rynku, a sam wykres nie jest niczym innym jak obrazem emocji, które panują na danym rynku. AT pomaga zidentyfikować potencjalnie zyskowne konfiguracje handlowe i (w przypadku inwestorów) potencjalne punkty „wejścia” w rynek (dokonania inwestycji samej w sobie).

Analiza fundamentalna (AF) analizuje na rynkach krypto informacje o postępach w rozwoju badanych projektów blockchainowych, nadchodzących nowościach, zmianach, wydarzeniach, itp.

Przykłady obszarów zainteresowania AF obejmują również szczegóły techniczne łańcucha bloków danego aktywa (np. biała księga), wiadomości o osobach prowadzących projekt, szczegóły w zakresie problemów, które projekt próbuje rozwiązać, kwestie prawne, jak również wskaźniki on-chain, takie jak chociażby hash rate, wolumeny transakcji itd.

Zasada jest prosta: rynki mogą „zareagować” (lub nie) na wiadomości o charakterze fundamentalnym. Mogą też nie zareagować w ogóle albo może wydawać się, że nie zareagowały, a tak naprawdę rynek wycen zdąży wycenić daną zmianę odpowiednio wcześniej, prowadząc analizujących wykres na manowce. Na potrzeby niniejszego opracowania, nie będziemy zajmować się tą kwestią.

Platformy analizy technicznej

Istnieje wiele platform, których możesz użyć do przeprowadzenia analizy technicznej na rynku kryptowalut, takich jak TradingView, MetaTrader czy Binance.

Daytraderzy będą zwykle korzystać z platform takich jak MetaTrader, ale jeśli jesteś inwestorem, który kupuje tylko na giełdach, to platforma, taka jak TradingView, będzie optymalnym wyborem.

Wiele platform do analizy technicznej zapewnia dostęp do podobnych funkcje, takich jak możliwość rysowania linii trendu, linii wsparcia/oporu oraz podstawowych wskaźników, takich jak linie średniej ruchomej i wiele, wiele innych.

Wskaźniki techniczne i boty tradingowe

Traderzy używają wskaźników technicznych, aby „wyczuć” stopień podaży i popytu oraz psychologię rynku.

Istnieją setki, jeśli nie tysiące wskaźników.

Niektóre są ogólne i wbudowane w dowolną platformę analizy technicznej, z której korzystasz. Są to typowe linie, takie jak linie średniej ruchomej (MA), wskaźnik stochastyczny, wskaźnik siły względnej (RSI) itp.

„Boty” tradingowe to programy, które wykorzystują algorytmy oparte na wstępnie ustawionych wartościach wskaźników, aby dostarczać „sygnały” handlowe/inwestycyjne. Czasami są zaprogramowane do wykonywania transakcji w imieniu użytkownika.

Większość początkujących inwestorów podchodzących do analizy technicznej po raz pierwszy skusiłaby się na myślenie, że istnieje wskaźnik techniczny lub bot, który będzie „działał” (tj. zarabiał pieniądze) niezależnie od sytuacji rynkowej lub poziomu umiejętności użytkownika. Możesz być pewien, że coś takiego nie istnieje.

Pomimo dobrego marketingu, wskaźniki techniczne i boty dostarczają tylko informacji, które trader/ inwestor musi nauczyć się odczytywać i odpowiednio interpretować.

Co wpływa na rynki kryptowalut?

Oprócz ogólnego kursu danego rynku, cena kryptowaluty jest zwykle podawana w formie dwukierunkowej, tj. jako bid i ask. Cena przesuwa się tam, gdzie jest najmniejszy opór. Wzrasta, gdy uczestnicy rynku oferują (bid) coraz wyższe ceny do momentu, gdy nikt już nie chce dać więcej, a jedyną ceną pozostaje ostatnia złożona oferta.

Powyższa sytuacja znajduje odzwierciedlenie na wykresie w postaci ruchu ceny w górę.

Ostatni oferent może kontynuować zakupy na tych samych, wysokich poziomach i nie dawać wyżej niż bieżąca oferta, co skutkuje wahaniami ceny na wyższych poziomach.

Gdy nie ma już ofert zakupu, opór przed spadkiem jest niewielki. Sprzedawcy mogą wtedy oferować coraz niższe ceny do momentu, aż nikt nie będzie już chciał sprzedawać, a jedyną ceną, jaka pozostanie będzie oferta, której nikt nie przebije już niżej.

Taka sytuacja znajduje odzwierciedlenie na wykresie w postaci ruchu ceny w dół.

Ostatni sprzedający może kontynuować oferowanie na tych samych niskich poziomach i nie oferować niżej niż bieżąca oferta, w wyniku czego na niższych poziomach cena „idzie w bok”.

Na detalicznych rynkach kryptowalut, ruchy cen nie zawsze są funkcją tego, ile pieniędzy ma trader. Wszystko odbywa się dzięki połączeniu zbiorowej woli jednostek, których propozycja cenowa dla danego aktywa jest (lub nie) hamowana przez stronę przeciwną.

Na przykład, kupujący (bid) mogą z łatwością podnieść cenę przy niskim wolumenie, o ile nie ma chętnych do sprzedaży. Podobnie sprzedający (ask) mogą łatwo obniżyć cenę przy niskim wolumenie, o ile nie będzie chętnych do licytacji.

Nie martw się, jeśli powyższe dywagacje wydają Ci się na ten moment nie do końca jasne. Kiedy poświęcisz trochę czasu na dokładne przeanalizowanie wykresów cenowych przekonasz się, jak odbywa się walka kupujących i sprzedających na żywym organizmie.

Identyfikacja poziomów wsparcia i oporu

Najbardziej podstawową umiejętnością w analizie technicznej jest umiejętność rysowania linii wsparcia i oporu.

Inwestorzy kryptowalut powinni zawsze zwracać uwagę na to, gdzie znajdują się poziomy wsparcia i oporu dla ich aktywów.

Nie powinieneś kupować aktywa, gdy jego cena jest zbyt blisko znanego, historycznego poziomu oporu. I odwrotnie. Z pewnością nie powinieneś chcieć sprzedawać kryptowaluty, gdy jej cena jest zbyt blisko ważnego poziomu wsparcia.

Problem polega na tym, że rysowanie linii tych poziomych wiąże się z dużą subiektywizmem, na przykład przez które punkty szczytu/ dołka ceny powinny być one poprowadzone.

Potrafi to być na tyle mylące, że różni traderzy lub inwestorzy mają różne preferencje dotyczące interwałów czasowych (np. wykresy dzienne i godzinowe). Sytuację dodatkowo komplikuje fakt, że informacje o najwyższych/najniższych punktach ceny mogą różnić się między samymi źródłami danych cenowych (aczkolwiek nie w dużym stopniu).

Inwestorzy mogą spytać „dlaczego moje poziomy wsparcia/oporu nie są takie same jak wszystkich innych?”

W tej sekcji pokażemy, jak prawidłowo narysować linie wsparcia i oporu.

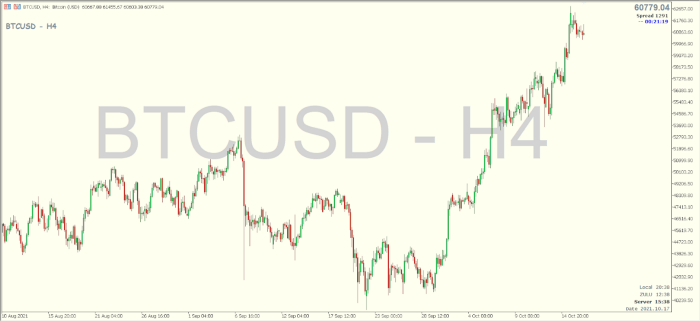

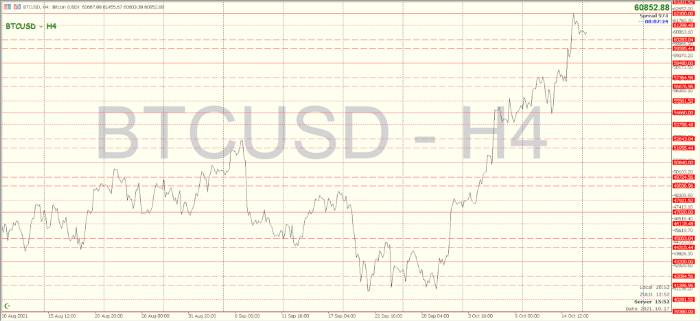

Otwórz wykres bitcoin BTCUSD na wybranej platformie i wybierz dowolny przedział czasowy.

W naszym przykładzie będzie to wykres BTCUSD o interwale 4-godzinnym w MetaTrader 5. Czterogodzinny wykres świecowy lub słupkowy oznacza, że każda świeca lub słupek pokazuje historię cen co cztery godziny.

Przełącz się na wykres liniowy. Nie zobaczysz na nim świec lub słupków. Czterogodzinny wykres liniowy pokazuje cenę zamknięcia co cztery godziny.

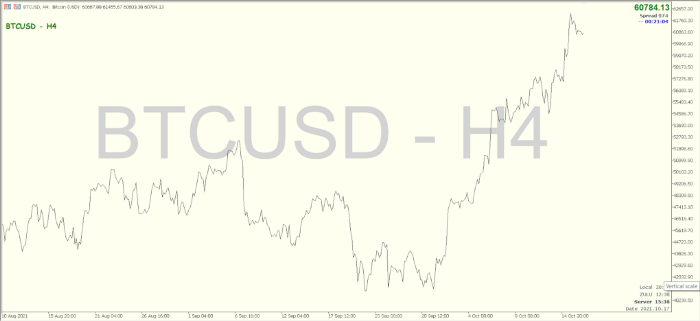

Zidentyfikuj wszystkie szczyty i dołki danego ruchu ceny (swing). Na każdym z tych poziomów narysuj poziomą linię.

Następnie zidentyfikuj strefy, w których było dużo „historii cen”. Poszukaj obszarów, w których cena wydawała się szykować do zmiany kierunku.

Po poświęceniu trochę czasu na wyszukanie większej liczby punktów swingu i stref zawrócenia ceny, możesz otrzymać taki wykres:

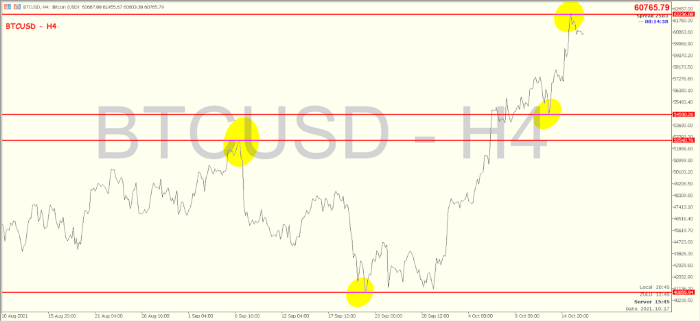

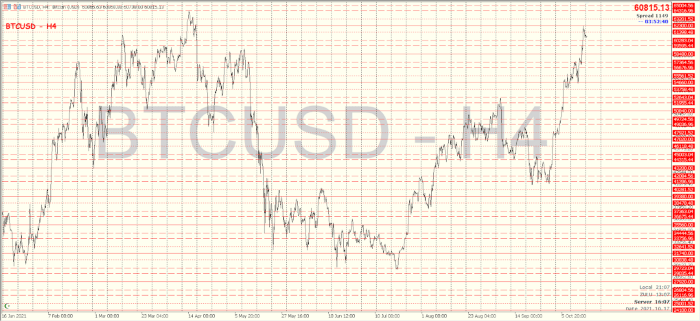

Jeśli odniesiesz się do jak największego zbioru danych cenowych, będziesz w stanie uzyskać przybliżenia wszystkich powyższych linii wsparcia/oporu. Na poniższym wykresie widzimy wszystkie dane od stycznia 2021 roku.

Jak widzisz, rysowanie linii wsparcia i oporu może być bardzo subiektywne. Najlepszym sposobem na zmierzenie się z tym „problemem” jest po prostu zaakceptowanie rzeczy takimi, jakie są.

Zapisz linie poziome do wykorzystania w przyszłości w wybranym przedziale czasowym wykresu, a zobaczysz, że cena będzie nadal „respektować” je za każdym razem, gdy price action powróci do tych poziomów w przyszłości.

Załóżmy na przykład, że cena przebiła znany poziom oporu i poszła w górę. Jakiś czas później cena zmieniła kurs, aby powrócić do tego poziomu, który teraz został przekształcony w poziom wsparcia, ponieważ istnieją tam teraz skupiska zleceń kupna.

Powodem tego zjawiska jest to, że rynki ogólnie mają swój określony rodzaj „pamięci”, a psychologia inwestorów „uwielbia” znajome poziomy. Przekonasz się, że inwestorzy często lubią składać zlecenia rynkowe właśnie na określonych poziomach cenowych lub w ich pobliżu, nie z innego powodu niż to, że widzieli, jak dany zasób obracał się w pobliżu tych poziomów w przeszłości.

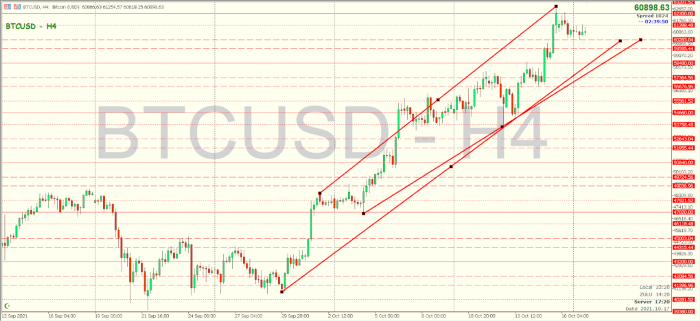

A co z liniami trendu?

Jedyna różnica między liniami trendu a liniami wsparcia/oporu polega na tym, że linie trendu są rysowane ukośnie – w poprzek widocznych maksimów lub minimów na wykresach cen, jako potencjalne cele cenowe przy ustalaniu zleceń.

Rysowanie linii trendu jest jeszcze bardziej subiektywne niż rysowanie poziomów wsparcia i oporu.

Nie ma dwóch traderów, którzy rysują linie trendu w ten sam sposób, podczas gdy dwóch traderów może ogólnie zgodzić się, że wsparcie/opór istnieje na danym poziomie cenowym.

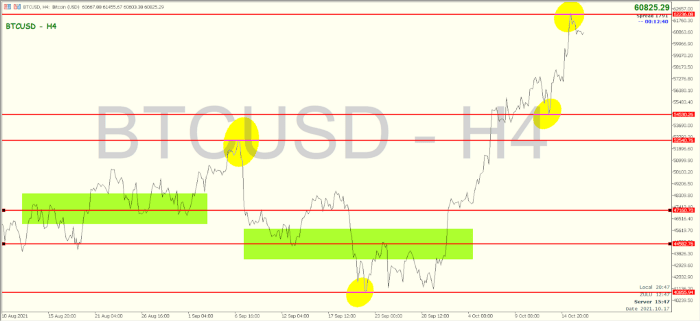

Nic nie ilustruje lepiej absurdalności w tej kwestii niż poniższy wykres. Widać tu kilka interpretacji tego, jakiej linii trendu użyć, aczkolwiek (poziome) poziomy wsparcia/oporu pozostają stałe.

Najważniejsze jest to, że nie potrzebujesz linii trendu, kiedy możesz po prostu używać oczu.

Handluj z trendem

Jak wspomniano w ostatniej sekcji dotyczącej linii trendu, patrząc na dowolny wykres cenowy możesz zidentyfikować trend bez konieczności rysowania jakichkolwiek linii.

Jeśli price action generalnie porusza się w górę, to trend jest byczy.

Daytraderzy mogą czasami handlować wbrew trendowi. Robią to, ponieważ spekulują, że trend wkrótce się zmieni i chcą wyprzedzić konkurencję. Zwykle oznacza to, że traderzy tego rodzaju muszą spędzać przed ekranami komputerów nadmierną ilość czasu.

Większość odnoszących sukcesy inwestorów nie musi w ten sposób komplikować sobie życia. Strategią inwestycyjną niektórych z nich staje się po prostu uśrednianie kosztów w dolarach.

Jednym ze sposobów na poprawę kosztów utrzymywania inwestycji jest wykorzystanie prostej taktyki użycia podstawowej linii średniej ruchomej w połączeniu z techniką wsparcia/oporu, którą opisano wyżej.

UWAGA: poniższe sugestie należy stosować tylko do dojrzałych i płynnych kryptowalut, takich jak bitcoin, eter itp.

Aby zidentyfikować trend, zastosuj prostą 60-dniową średnią kroczącą (tj. 60 MA) i spójrz na nachylenie linii MA.

Jeśli linia MA jest nachylona w górę, a cena generalnie znajduje się powyżej linii, to trend jest wzrostowy.

Jeśli linia MA opada w dół, a cena jest generalnie poniżej linii, masz wówczas do czynienia z trendem spadkowym.

Spójrz na poniższy czterogodzinny wykres bitcoin dla 60 -dniowej średniej ruchomej:

W trendzie wzrostowym inwestorzy mogą kupować za każdym razem, gdy cena spada w kierunku MA lub gdy cena spada o 2 lub 3 poziomy wsparcia.

W trendzie spadkowym inwestorzy nie potrzebują tak bardzo MA; mogą po prostu ułożyć wiele zleceń kupna w pobliżu niższych poziomów wsparcia, gdy cena nadal spada.

Stop loss – zabezpieczaj się przez pogłębieniem wymiaru strat i wyrzuceniem z rynku

Zlecenia stop-loss (lub stop-loss, jak się je powszechnie nazywa) to zlecenia złożone w celu zapobieżenia dalszym stratom na otwartych pozycjach.

Traderzy używają stopów, ponieważ zwykle nie utrzymują swoich pozycji handlowych dłużej niż to konieczne.

Inwestorzy również używają stopów, aczkolwiek nie zawsze w taki sam sposób jak traderzy.

Przykładowo, inwestorzy umieszczają stop-loss tylko w punkcie rentowności swojego portfela, a następnie – gdy cena rośnie – przesuwają go w górę. W ten sposób inwestorzy zawsze chronią większość swojego otwartego zysku w przypadku nagłych spadków cen.

Ważne jest, aby inwestorzy umieszczali na wykresach rzeczywiste poziomy stop loss, a nie tylko „stop lossy mentalne”. Te ostatnie nie są niczym innym jak tylko „zamiarem” zatrzymania pozycji. Poważni inwestorzy nie chcieliby mieć mentalnych przystanków, gdy cena ucieka zbyt szybko, zanim będą mogli zareagować.

Najlepsze poziomy do składania zleceń stop znajdują się w pobliżu linii wsparcia i oporu, które pokazano we wcześniejszej sekcji tego artykułu.

Nie komplikuj swojej analizy

Analiza techniczna może być prosta. Zacznij od podstaw i nie przytłaczaj głowy nadmiarem danych.

Oto wszystko, czego tak naprawdę potrzebujesz:

- linie wsparcia/oporu

- proste zasady wyznaczania trendów

- trochę „wyczucia” i psychologii rynku

- niewielka pomoc ze strony najczęściej używanych wskaźników

Skoncentruj się na jednym, konkretnym podejściu do inwestycji, z którym czujesz się komfortowo i trzymaj się go. Nie zmieniaj strategii za każdym razem, gdy tracisz pieniądze.

***

źródło: link (What Crypto Investors Should Know About Technical Analysis autorstwa Imrana Yusofa)

Garść przydatnych linków:

- https://bithub.pl/analizy/poziomy-wsparcia-i-oporu-na-wykresach-kryptowalut-kompendium-wiedzy-z-przykladami/

- https://bithub.pl/artykuly/dyskretny-urok-konsolidacji-czyli-jak-korzystac-z-bocznych-ruchow-rynku/

- https://bithub.pl/analizy/rsi-jako-sygnal-sprzedazy/

- https://bithub.pl/artykuly/po-czym-poznac-ze-rynek-bitcoina-jest-przegrzany-czyli-jak-kupic-zeby-nie/

- https://bithub.pl/kryptowaluty/bitcoin/kiedy-sprzedawac-bitcoina-kiedy-kupowac-podpowiedzi-udzielic-moze-ciekawa-korelacja/

- https://bithub.pl/poradniki/boty-tradingowe-przeglad-rozwiazan-rynkowych-do-zastosowan-w-sektorze-kryptowalut/

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r.uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.