dYdX to zdecentralizowana giełda oferująca handel spot, perpetual i z depozytem zabezpieczającym. Na czym opiera się fenomen tego projektu i czy rzeczywiście jest to taki game changer w branży DeFi?

Giełda łączy bezpieczeństwo i przejrzystość DEX-a z szybkością i użytecznością giełdy scentralizowanej. Jej celem jest zbudowanie potężnej i profesjonalnej giełdy do handlu aktywami kryptowalutowymi.

Aby wejść na wyższy poziom, giełda nawiązała współpracę ze StarkWare, aby budować na warstwie 2 Ethereum, oferując szybkie transakcje przy zerowym koszcie gasu, niższych opłatach transakcyjnych i zmniejszonych minimalnych rozmiarach transakcji.

Rozwój dYdX zdaje się mieć miejsce w kluczowym momencie, kiedy użytkownicy szukają zdecentralizowanych platform transakcyjnych, na których mogą procesować transakcje szybko, tanio przy minimalnym poślizgu.

W tym artykule przyjrzymy się protokołowi dYdX, jego tokenowi zarządzania i tym, co wyróżnia ten DEX na tle konkurencji.

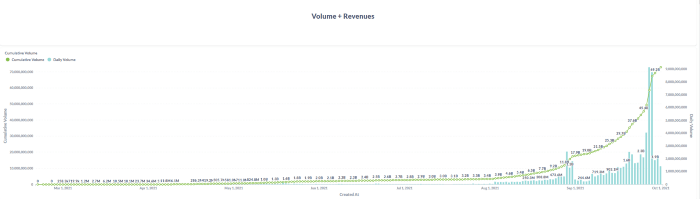

Paraboliczny wzrost dYdX

W ciągu ostatnich kilku miesięcy dYdX przyciągnął znaczną uwagę pod względem wolumenu transakcji, przekraczając łącznie 69 miliardów USD. Wzrost giełdy napędzony został w pewnej mierze falą chińskiego FUD oraz zmyślnej synchronizacji programu motywacyjnego, o czym powiemy za moment.

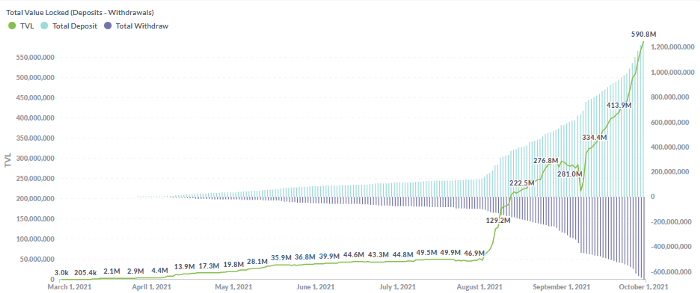

Całkowita wartość zablokowanych środków (TVL) w dYdX przekroczyła 590 mln USD (na dzień 1 października 2021 r.). Jeśli tempo wzrostu będzie kontynuowane, przewiduje się, że w połowie miesiąca TVL osiągnie 1 mld USD.

Taki wzrost nie powinien nikogo dziwić. Pośród rosnących opłat transakcyjnych w sieci głównej Ethereum, traderzy coraz częściej przenoszą się z niej na protokoły warstwy 2 dziedziczące bezpieczeństwo mainnetu, takie jak Arbitrum, Optimism czy StarkWare.

Jednocześnie, postępująca na całym świecie adopcja DeFi i rosnące zainteresowanie wśród chińskich traderów, którzy chcą ominąć nałożone na nich ograniczenia, spowodowało odrodzenie zainteresowania alternatywami dla giełd scentralizowanych w celu tradingu kryptowalutami.

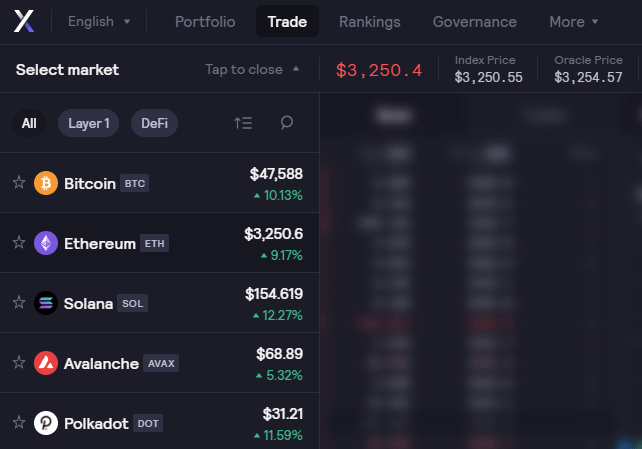

Trading na dYdX

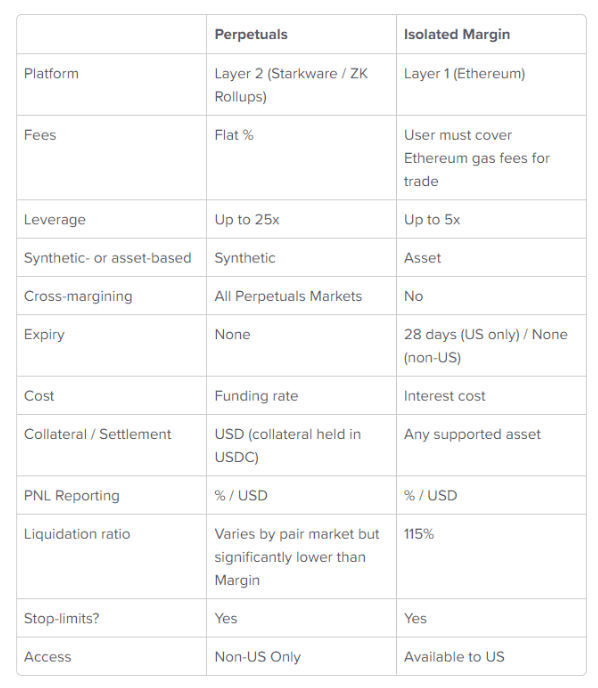

dYdX oferuje dwa główne produkty: handel z depozytem zabezpieczającym na warstwie 1 Ethereum, który był jego produktem natywnym oraz kontrakty wieczyste (perpetuals) w warstwie 2, obsługiwane przez StarkWare.

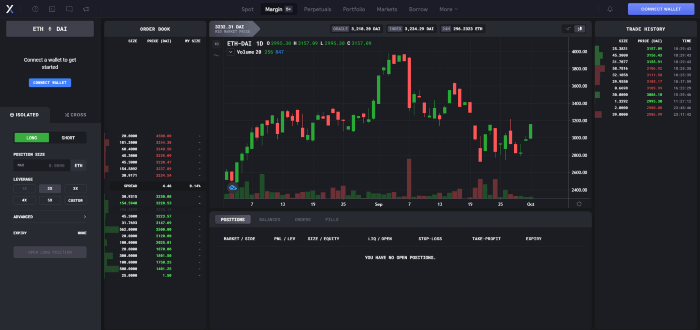

Handel z depozytem zabezpieczającym na Ethereum

Oryginalna iteracja dYdX była wyizolowaną platformą handlu depozytami zabezpieczającymi na Ethereum, oferującą handel spot i możliwości handlu z maksymalnie 5-krotną dźwignią.

Oferowano kilka par handlowych, takich jak ETH-DAI, ETH-USDC i DAI-USDC, jak również również kontrakty wieczyste dla BTC-USD, ETH-USD i LINK-USD z dźwignią do 5x.

Użytkownicy mogą deponować ETH, USDC i DAI jako zabezpieczenie i pożyczać je kredytobiorcom, którzy handlują dźwignią bez minimalnego okresu kredytowania. Pożyczkobiorcy, którzy pożyczyli środki, mogli również korzystać z bezpośredniego finansowania swojego portfela przy minimalnym współczynniku zabezpieczenia konta wynoszącym 125%.

Ogólnie rzecz biorąc, chociaż produkt działał dobrze, nękał go problem wysokich opłat transakcyjnych i wolnych transakcji (w związku z obsługą nie więcej niż 15 transakcji na sekundę przez Ethereum).

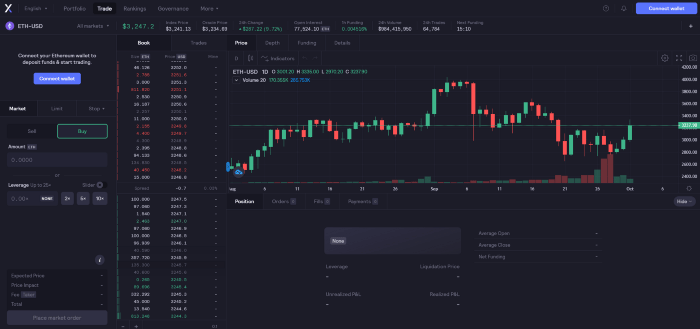

Kontrakty wieczyste w warstwie 2

Nowa giełda kontraktów wieczystych działa na blockchainie warstwy 2 StarkWare, który publikuje okresowo dowody z wiedzą zerową do smart kontraktu Ethereum, aby udowodnić, że zmiany stanów w ramach L2 są prawidłowe. Jest zasilany przez zkSTARKS, który jest formą technologii rollup z wiedzą zerową.

Rozwiązania skalujące warstwy 2, takie jak StarkWare, zabierają obliczenia z głównego łańcucha, umożliwiając znacznie szybszą przepustowość i znacznie tańsze transakcje, dziedzicząc jednocześnie bezpieczeństwo Ethereum, który jest najbardziej zdecentralizowanym, publicznym blockchainem na świecie.

Efektem „ubocznym” są znacznie niższe opłaty (właściwie nie ma opłat za gas!) oraz zmniejszona minimalna wielkość transakcji.

Kontrakty wieczyste na dYdX oferują nawet 25x, efektywną dźwignię na parach takich jak BTC-USD, ETH-USD, LINK-USD, AAVE-USD, UNI-USD, SUSHI-USD i innych.

Giełda pozwala również na stosowanie depozytu zabezpieczającego – tj. Twoje zabezpieczenie może być wykorzystane do uzupełnienia depozytu zabezpieczającego we wszystkich księgach zleceń wieczystych – i w przeciwieństwie do transakcji z depozytem zabezpieczającym, które mają maksymalny czas trwania 28 dni, kontrakty wieczyste nie wygasają.

Oto tabela podsumowująca inne różnice między nową giełdą perpetuali a pierwotną wersją giełdy opartą o dźwignię:

Kluczowe cechy dYdX

Istnieje wiele kluczowych funkcji perpetuali dYdX, które można przeoczyć. Oto kilka najważniejszych informacji:

Natychmiastowe rozliczenie dla transakcji

- Transakcje są rozliczane natychmiastowo dzięki silnikowi matchującemu StarkWare i dYdX poza łańcuchem (off-chain)

Szybsze wyrocznie cen Chainlink

- Oracle weryfikują teraz ceny znacznie szybciej – zaraz po ich podpisaniu, a nie po wydobyciu transakcji

Wyższa dźwignia i niższe kary likwidacyjne

- Szybsze i bardziej bezpieczne likwidacje niedostatecznie zabezpieczonych pozycje dzięki lepszej wydajności Oracle

Prywatność

- Rollupy ZK agregują salda transakcji zamiast publikować je wszystkie, dając inwestorom większą prywatność

Jak handlować na dYdX?

Aby rozpocząć handel na dYdX, powinieneś posiadać:

- USDC trzymane w zimnym (np. Ledger) lub gorącym portfelu (np. Metamask)

- ETH w portfelu na opłaty za gas

Po wstępnej konfiguracji wykonaj następujące kroki.

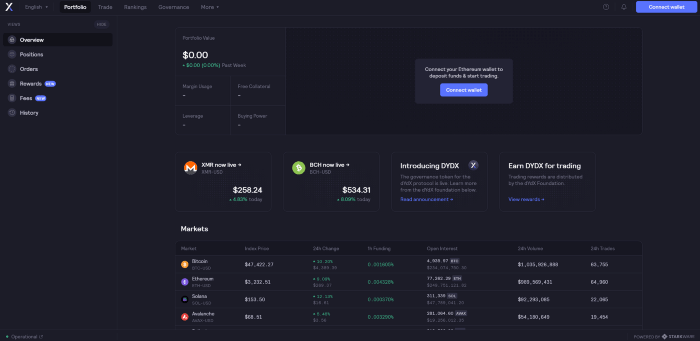

Krok 1: Przejdź do dYdX.

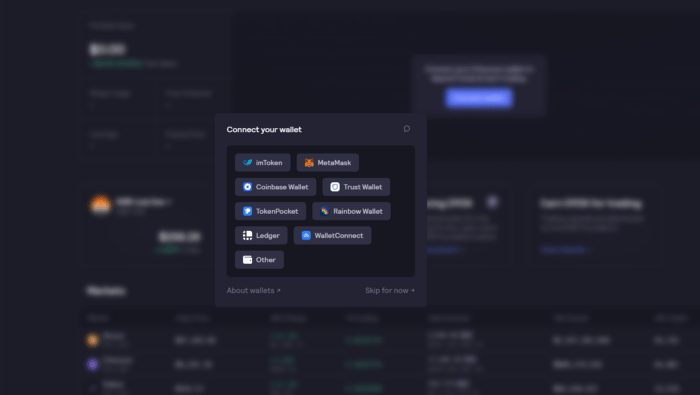

Kliknij „Podłącz portfel” (Connect wallet), a następnie połącz się ze swoim portfelem (np. MetaMask – zobacz poradnik).

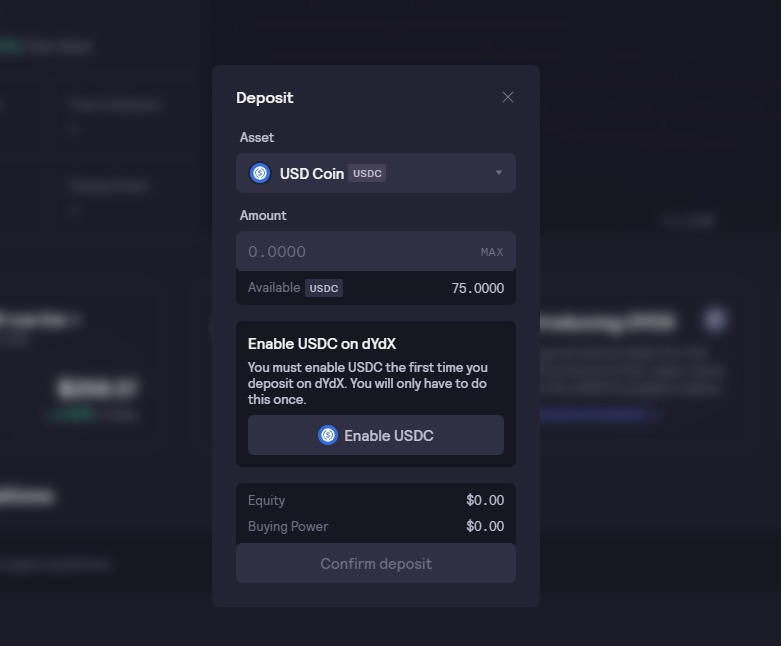

Krok 2: Zdeponuj środki

Zatwierdź kontrakt. Koszt gasu (w ETH) do zdeponowania USDC zależy od stopnia przeciążenia sieci Ethereum. Kontrakt wystarczy zatwierdzić tylko raz.

Zauważ, że perpetuale na dYdX są rozliczane i zabezpieczane w USDC.

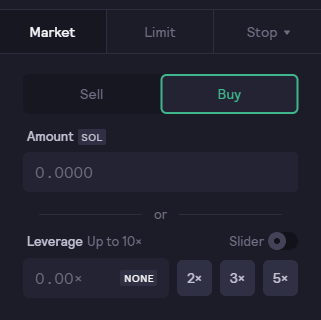

Krok 3: Handluj!

Po zdeponowaniu USDC możesz rozpocząć trading. Aby rozpocząć, kliknij odpowiednią parę.

Aby skonfigurować parametry tradingowe, takie jak Kup/Sprzedaj, kwota do zakupu, cena, typ zlecenia (Limit/Rynek) i wysokość dźwigni, skorzystaj z opcji order booka. Kiedy skończysz, po prostu kliknij „Złóż zamówieni” (place order).

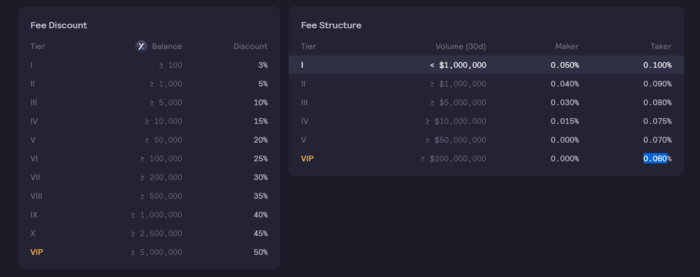

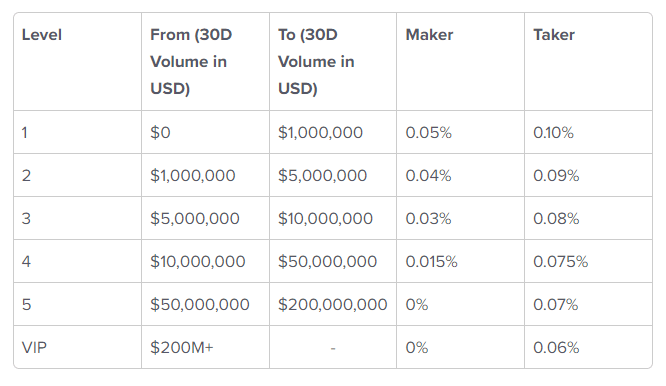

Opłaty na dYdX

Do określania wysokości opłat handlowych dYdX stosuje model opłat maker-taker. W zależności od tego, czy jesteś makerem czy takerem, dotyczyć Cię będzie inną struktura opłat.

- Zlecenia maker to zlecenia, które nie wypełniają się od razu i nie dodają głębi i płynności do księgi zleceń

- Zlecenia taker wypełniają się natychmiast i usuwają płynność z księgi zleceń

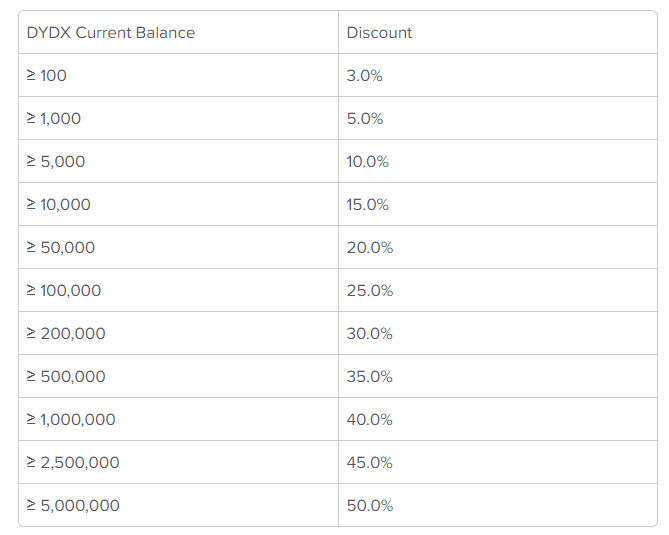

Ponadto, holding tokenów DYDX umożliwia otrzymanie zniżki na opłaty transakcyjne w oparciu o saldo posiadanych tokenów.

Jak wynikaz powyższej tabeli, zniżka na opłaty może sięgać nawet 50%!.

Pamiętaj, że opłaty taker (po wszystkich zniżkach i korzyściach) nie mogą być niższe niż 0,05%, a ich wysokość może ulec zmianie w dowolnym momencie.

Uruchomienie dYdX i dystrybucja tokenów

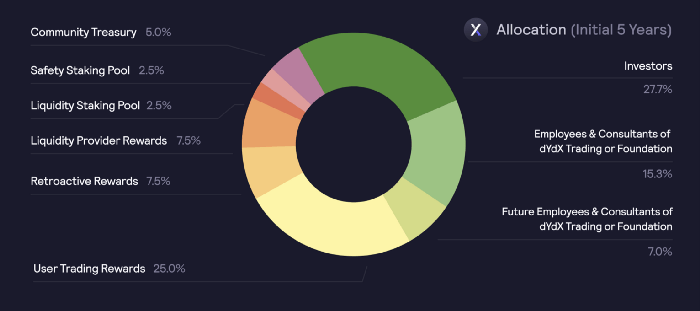

dYdX wprowadził swój token protokołu DYDX 3 sierpnia 2021 r. jako token zarządzania, który umożliwia społeczności dYdX posiadanie i zarządzanie protokołem warstwy 2. Token umożliwia zarządzanie, nagrody i staking.

Wybito 1 000 000 000 tokenów, a 50% z nich jest dystrybuowanych do społeczności zgodnie z poniższym grafem dystrybucji.

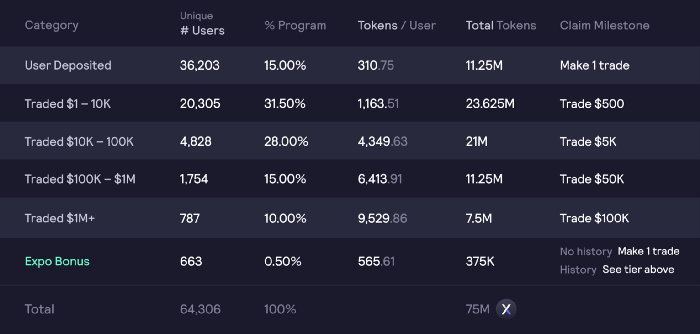

DYDX można zdobyć poprzez nagrody za korzystanie z samego protokołu lub poprzez staking USDC lub DYDX w pulach. Giełda oferuje również nagrody dla użytkowników, którzy osiągnęli określone kamienie milowe:

Przyjrzyjmy się niektórym sposobom zarabiania tokenów DYDX.

DYDX jako nagroda

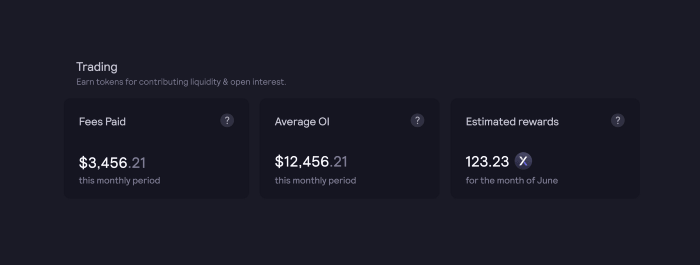

25% początkowej podaży tokenów zostanie rozdystrybuowane do użytkowników, którzy handlują na dYdX Layer 2 w oparciu o kombinację wpłaconych opłat i otwartych pozycji – celem jest przyspieszenie adopcji produktu i zachęcenie do dostarczania płynności.

Dystrybucja tokenów DYDX będzie odbywać się co 28 dni, czyli jedną epokę, przez pięć lat i nie podlega żadnym blokadom. W każdej epoce dystrybuowanych będzie ponad 3,8 mln tokenów DYDX.

Zdobyte nagrody można odebrać po 7-dniowym okresie oczekiwania – po zakończeniu każdej epoki. Aby odebrać nagrody, użytkownicy muszą podpisać się kryptograficznie i wnieść odpowiednia opłatę za gas.

Nagrody dla dostawców płynności DYDX

7,5% początkowej podaży tokenów zostanie przekazane dostawcom płynności w oparciu o formułę uwzględniającą kombinację czasu działania, dwustronnej głębokości, spreadów bid-ask i liczby obsługiwanych rynków.

Każdy adres Ethereum może zdobyć te nagrody, z zastrzeżeniem minimalnego progu obrotu wynoszącego 5% obrotu makera w poprzedniej epoce.

Podobnie jak w przypadku nagród za trading, nagrody te będą rozdzielane co 28 dni przez pięć lat. W każdej epoce dystrybuowanych będzie ponad 1,15 mln tokenów DYDX.

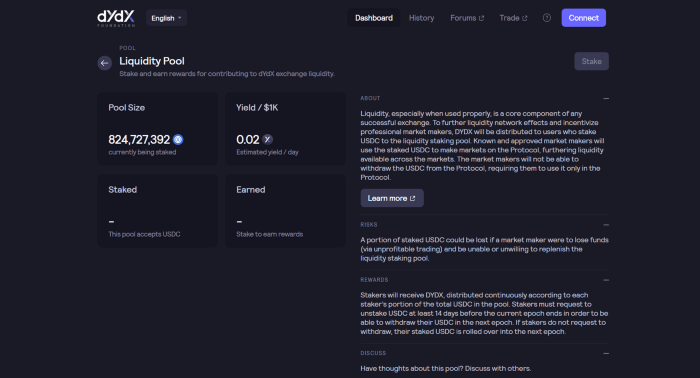

Nagrody modułu płynności DYDX USDC

2,5% początkowej podaży tokenów zostanie rozdystrybuowane do użytkowników stakujących USDC w ramach pul płynności.

Celem tego modułu jest zachęcenie do alokacji USDC w celach marketingowych, aby zwiększyć spread i głębokość na dYdX.

Stakerzy otrzymają nagrody DYDX za staking USDC, które zostaną rozdzielone proporcjonalnie do stopnia wkładu w pulę.

Staking USDC w module płynności wiąże się z ryzykiem. Na przykład, jeśli pożyczkobiorca nigdy nie spłaci długu lub jeśli animator rynku straci USDC i nie będzie w stanie uzupełnić puli zakładów płynności, osoby stakujące mogą stracić część lub całość swoich udziałów w USDC.

Zarządzanie dYdX

Ponieważ DYDX jest tokenem zarządzania, pozwala posiadaczom proponować i głosować nad zmianami w protokole w oparciu o posiadane tokeny. Posiadacze tokenów mają kontrolę między innymi nad parametrami, takimi jak przydzielanie środków wspólnotowych, wystawianie nowych tokenów i konfigurowanie parametrów ryzyka protokołu.

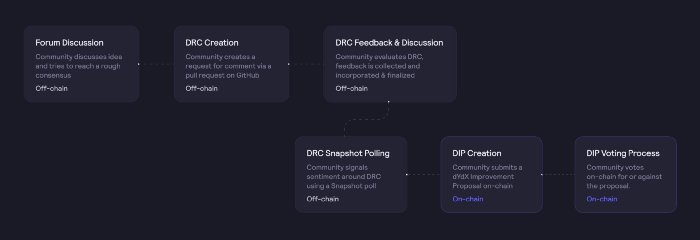

Proces zarządzania na dYdX jest podobny do tego, który możemy spotkać w wielu innych protokołach. Rozpoczyna się na forum pod adresem forums.dydx.community, a następnie jest ratyfikowany poprzez propozycje ulepszeń dYdX, znane jako DIP.

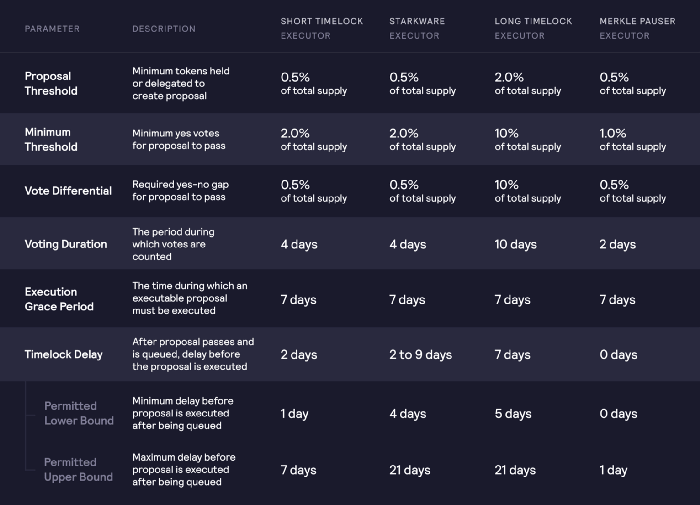

Wstępne parametry zarządzania proponowane są w następujący sposób:

Słowem podsumowania

dYdX robi wrażenie na wielu frontach dzięki dopracowanemu interfejsowi, doskonałemu programowi do wydobywania płynności, szybko rozwijającej się społeczności i bezproblemowej integracji w warstwie 2.

Użytkownicy DeFi mają teraz do dyspozycji szybką, zdecentralizowaną giełdę, która oferuje wiele par kontraktów wieczystych z dźwignią do 25x bez KYC.

Aby przyciągnąć do siebie zainteresowanie użytkowników, traderó, dostawców płynności i nie tylko do udziału w następnej fazie rozwoju protokołu, dYdX oferuje również szereg symbolicznych zachęt.

Obawy regulacyjne skłoniły dYdX do wprowadzenia ograniczeń geograficznych wobec swoich użytkowników, uniemożliwiając mieszkańcom USA i korporacjom zarejestrowanym w USA interakcję z protokołem lub ubieganie się o nagrody wypłacane w tokenie dYdX.

źródło: link