Giełda w tydzień | Próby odrobienia ubiegłotygodniowych strat

Tylko sWIG-80 zdołał w całości odrobić ubiegłotygodniowe straty

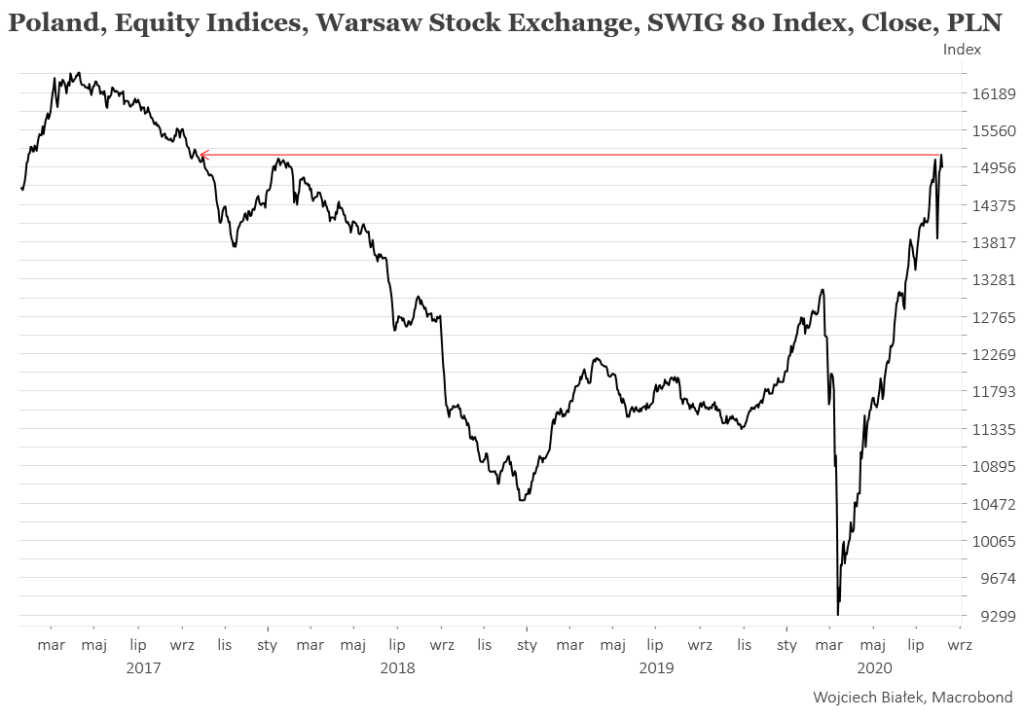

Miniony tydzień na polskim rynku akcji stał generalnie pod znakiem odrabiania poniesionych w poprzednim tygodniu strat, które rozpoczęło się już w poprzedni piątek. Generalnie udało się to wszystkim głównym indeksom GPW, chociaż jedynie sWIG-80 zdołał się zamknąć na poziomie nowego ponad 2-letniego rekordu. Jednakże ponowne osłabienie, które zapanowało na rynku akcji pod koniec tygodnia, poddało w wątpliwość trwałość tego zjawiska.

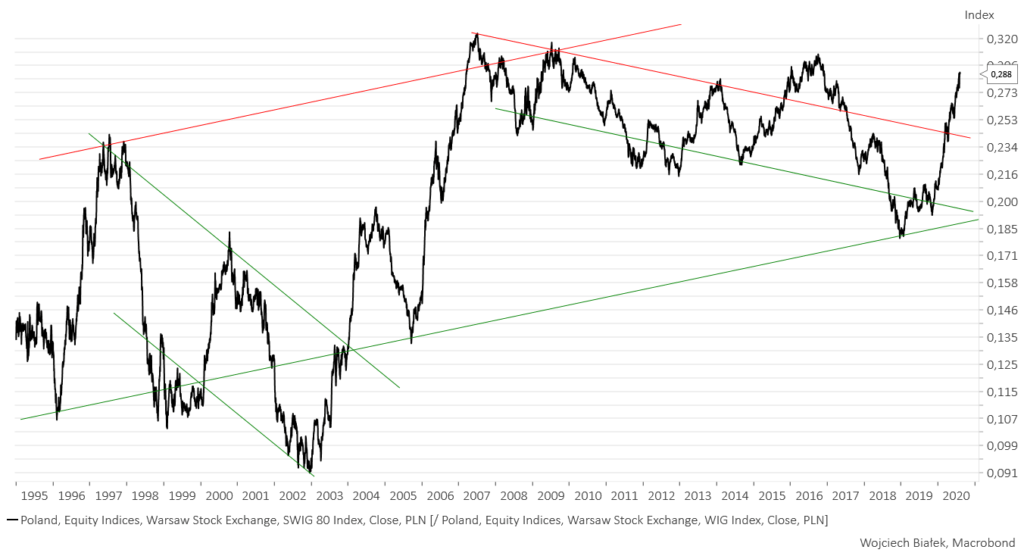

A propos sWIG-u 80, czyli indeksu akcji małych spółek z GPW, to od grudnia 2018 jest on znacznie silniejszy niż WIG:

… czy mWIG-u 40 (indeks akcji spółek o średniej kapitalizacji):

Trudno uniknąć wniosku, że wynika to z po pierwsze ze struktury sektorowej tych indeksów – w sWIG-u 80 nie ma akcji banków (najsłabszego sektora giełdowego w ostatnim okresie), a po drugie ze struktury właścicielskiej – w sWIG-u 80 spółki, w których Skarb Państwa ma decydujące udziały, praktycznie nie występują.

KGHM jest z Peru…

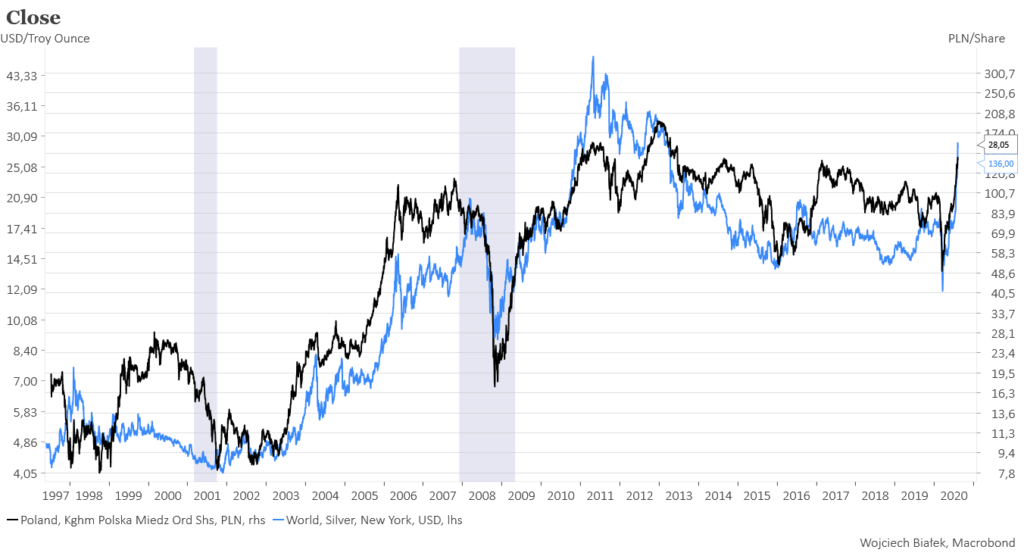

Oczywiście od tej reguły są wyjątki. Jednym z nich jest KGHM, gdzie skarb państwa ma decydujący głos, a mimo to akcje tej spółki radziły sobie ostatnio bardzo dobrze. KGHM jest przede wszystkim producentem miedzi – 7-ym największym na świecie – ale jest też ważnym – 3-cim największym na świecie (po meksykański Fresnillo i brytyjsko-szwajcarskim Glencore) producentem srebra. I to właśnie ostatnie 7-letnie rekordy ceny srebra wyniosły w czwartek kurs akcji KGHM na najwyższy poziom od 2017 roku minimalnie powyżej szczytów z sierpnia 2014 i lutego 2017.

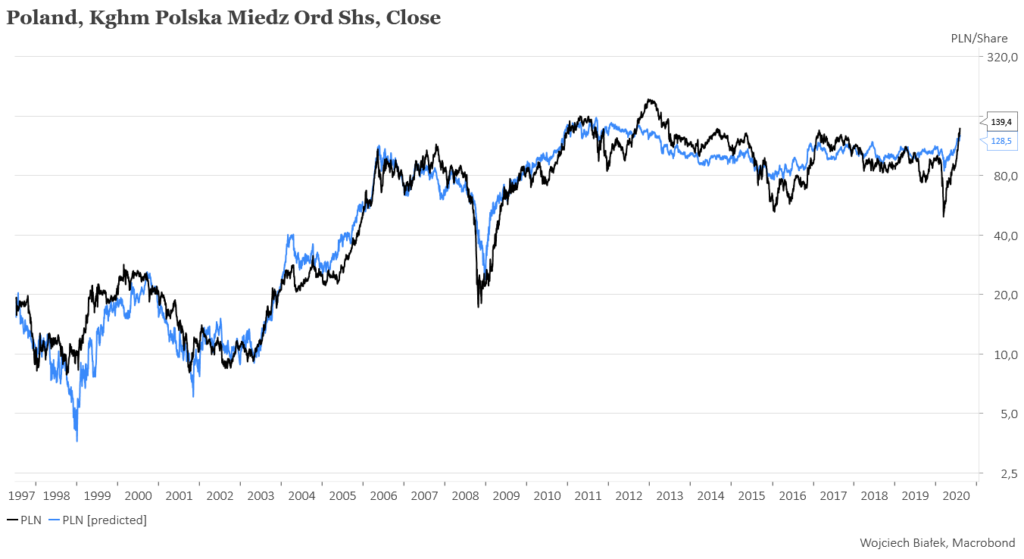

Można nawet stworzyć prosty model regresyjny kurs akcji KGHM opierając się na światowych cenach miedzi i srebra. Najlepsze dopasowanie uzyskuje się biorąc ceny tych 2 surowców w przeliczeniu na polskie złote:

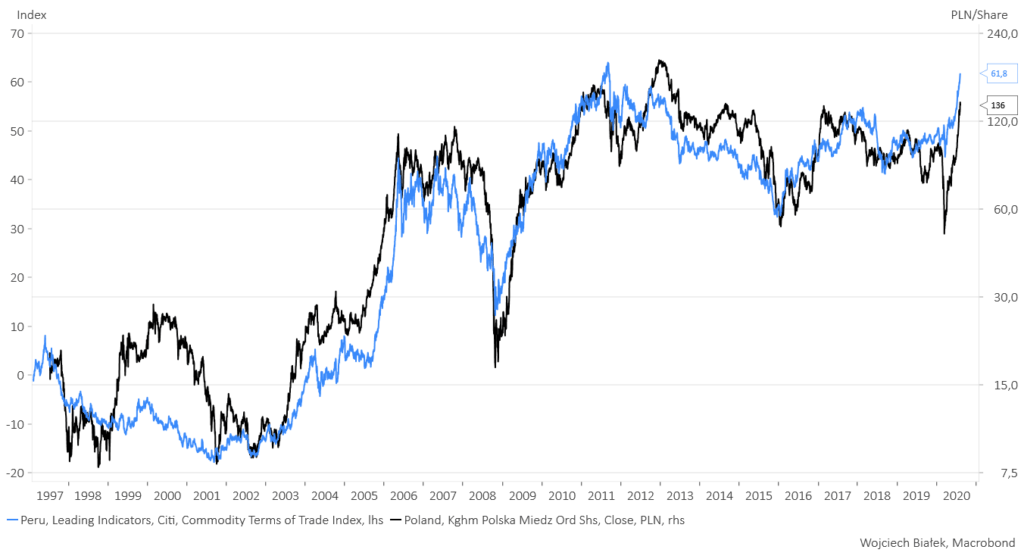

Ciągnąc temat KGHM jeszcze przez chwilę wypada zauważyć, że kurs akcji spółki jest silnie skorelowany z tzw. „terms of trade” dla … Peru.

Czym są owe „terms of trade”?

„Terms of trade (TOT) – relatywne ceny dóbr eksportowanych do importowanych (w danym państwie), określane warunkami wymiany międzynarodowej. TOT może być cenowe (nominalne) lub ilościowe (realne). Wskaźnik ten pokazuje zmiany siły nabywczej eksportu w stosunku do importu poszczególnych państw.

Zmiany tego wskaźnika przedstawiają kształtowanie się korzyści państw prowadzących wymianę. Poprawa TOT następuje, gdy ceny dóbr eksportowanych w okresie danego roku rosną szybciej niż ceny dóbr importowanych. Oznacza to, że dane państwo zapłaci mniej za produkty importowane, innymi słowy musi mniej ‘wyeksportować’, aby zrównoważyć bilans handlowy. Jeżeli sytuacja jest odwrotna – relacja jest odwrotna – za eksport można kupić mniej.

Na kształtowanie się wskaźnika terms of trade decydujący wpływ mają ceny na rynkach światowych.”

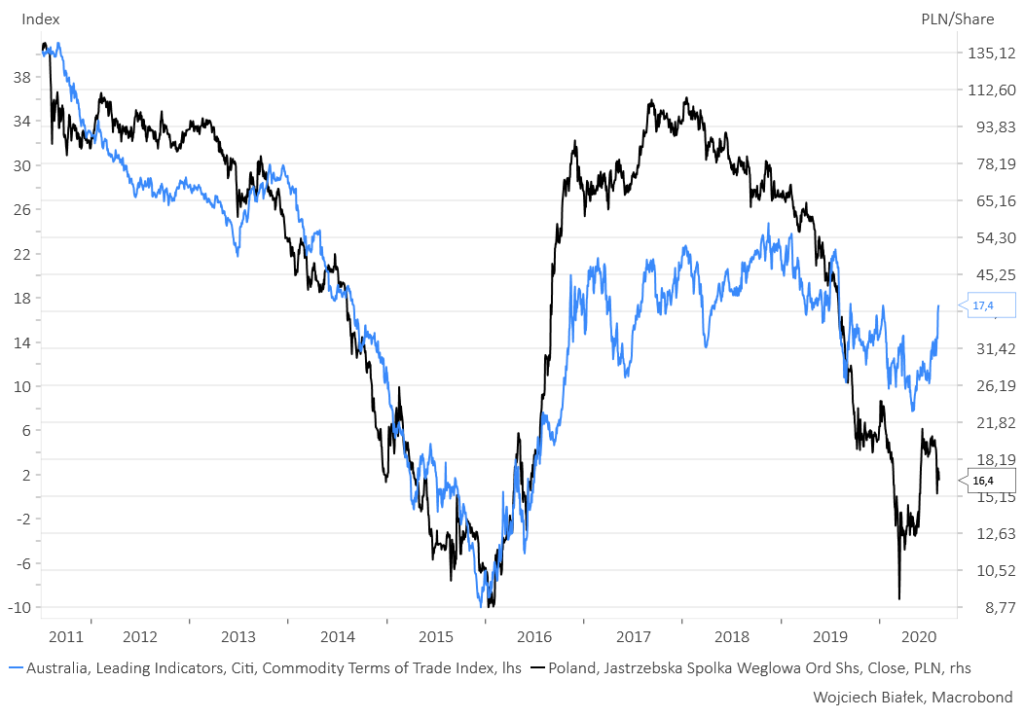

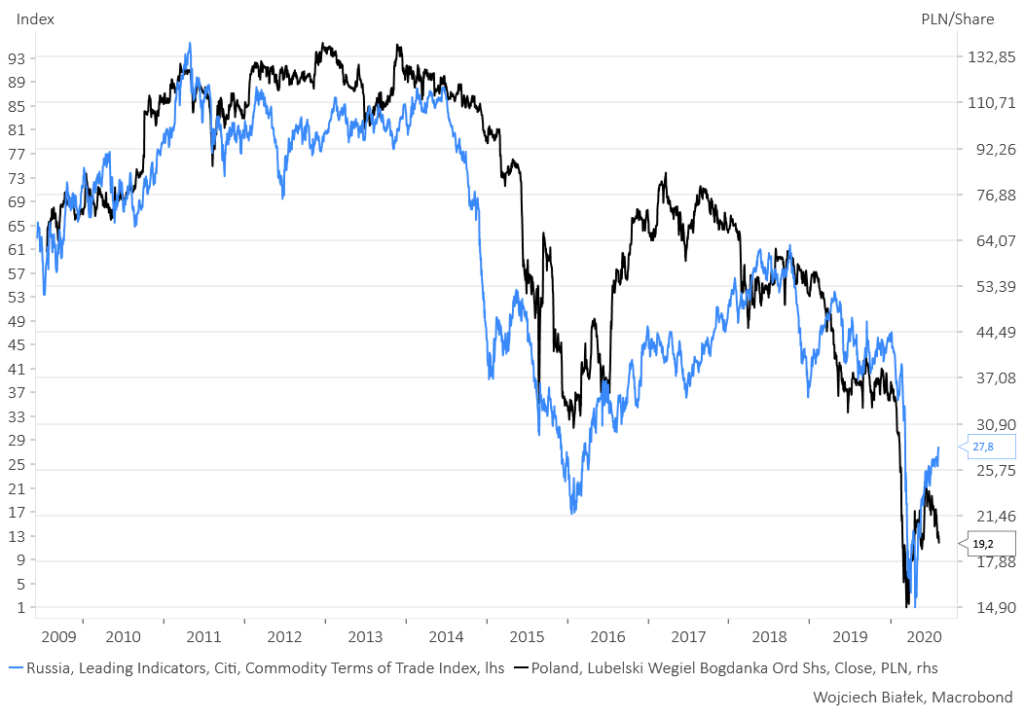

… a JSW z Australii i Bogdanka z Rosji

Na GPW można znaleźć jeszcze przynajmniej dwie górnicze spółki, których kursy akcji silnie korelując z „terms of trade” dla zagranicznych krajów. Są to dwie kopalnie węgla kamiennego. Więc o ile Peru to jest z punktu widzenia opłacalności produkcji i handlu granicznego taki duży KGHM, o tyle Australia to jest duża JSW (Jastrzębska Spółka Węglowa):

…, a Rosja to duża Bogdanka (Lubelski Węgiel):

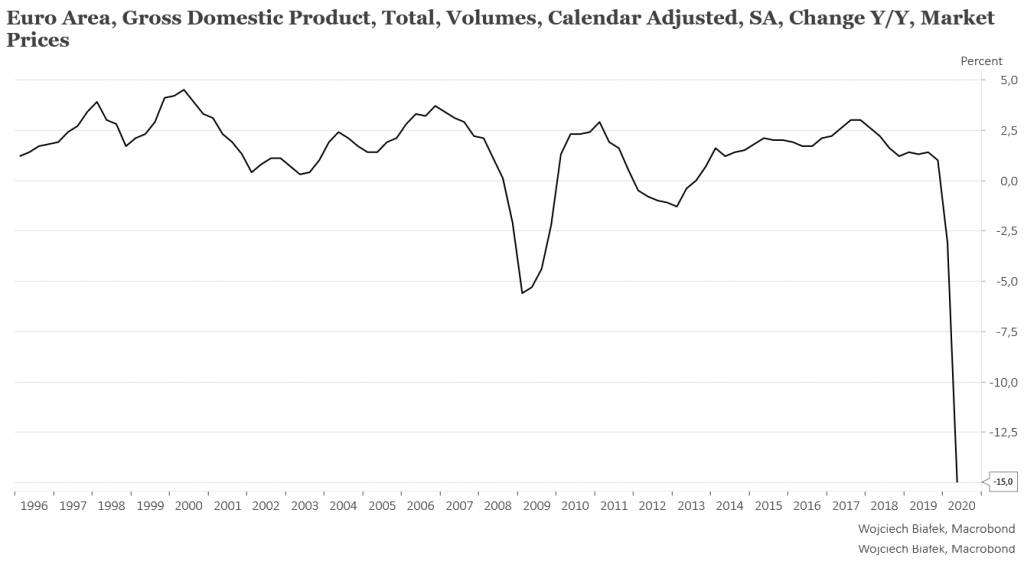

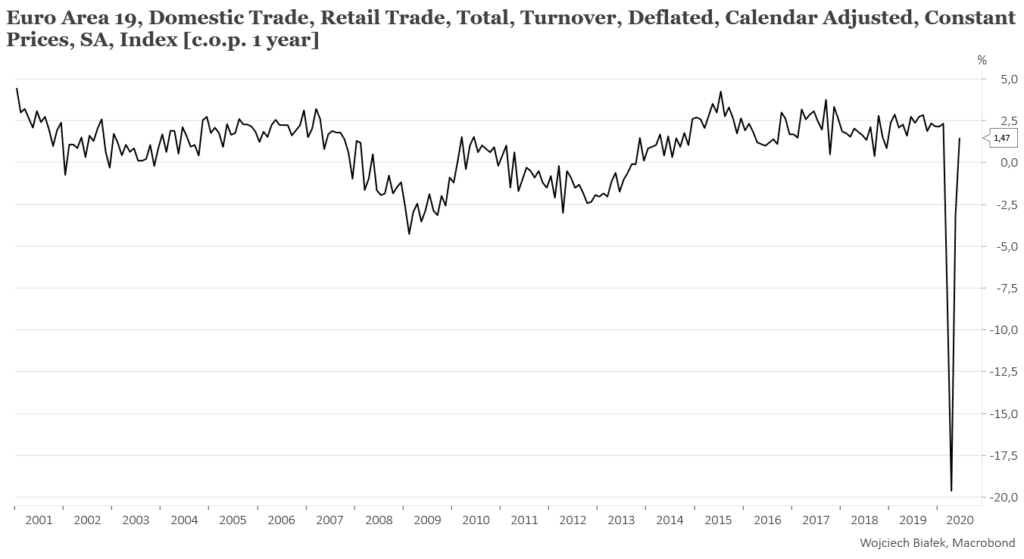

15 proc. spadek PKB w strefie euro w II kw., ale czerwcowa sprzedaż detaliczna już wyżej niż rok wcześniej

Generalnie europejskie rynki akcji nadal pozostawały w minionym tygodniu pod silnym wrażeniem drastycznego załamania dynamiki PKB w strefie euro w II kw. br. (w strefie euro -15 proc. r/r):

… ale już czerwcowe dane na temat rocznej dynamiki sprzedaży detalicznej w strefie euro pokazały powrót do normalności (wzrost o 1,5 proc. r/r):

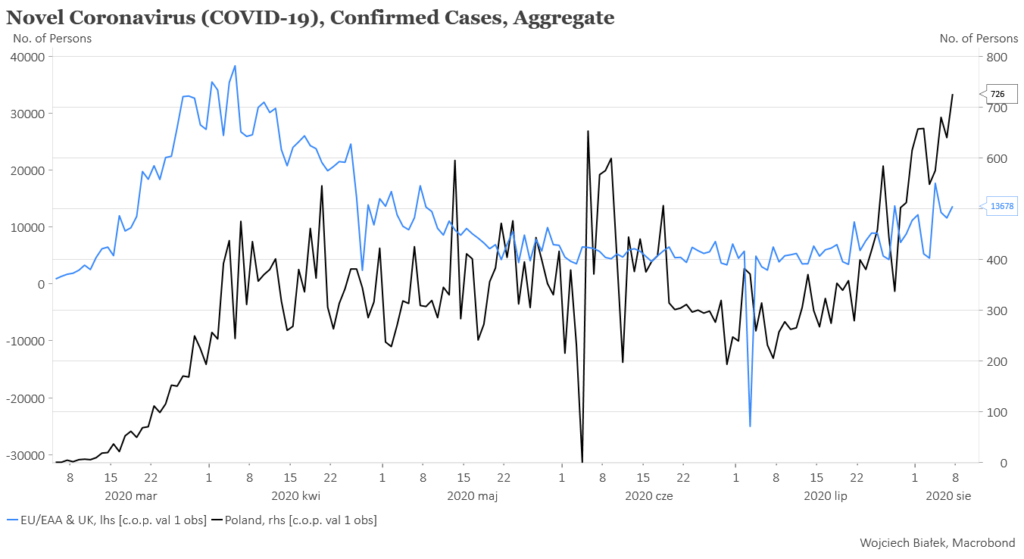

Nowe rekordy dziennej liczby zarażeń SARS-CoV-2 w naszym kraju

Niestety ta podejmowana w Europie próba powrotu do normalności po okresie kwarantann sprowokowanych pojawianie się pandemii koronawirusa SARS-CoV-2 okupowana jest najwyraźniej ponownym wzrostem dziennej liczby wykrywanych zakażeń. Widać to w danych dla całej Unii Europejskiej, ale również – i to nawet w silniejszych stopniu – dla naszego kraju, w którym w ostatnim okresie liczba dziennych zakażeń wyszła na nowe historyczne rekordy (ponad 700 dziennie).

Wydaje się, że większość krajów na świecie nie będzie w stanie ze względów finansowych zdecydować się na ponownie wprowadzenie silnych kwarantann, więc istnieje ryzyko, że pandemia jednak całkowicie wymknie się spod kontroli w przyszłości. Z pewnością jest zaskoczeniem, że w przeciwieństwie do silnie sezonowej grypy, w przypadku COVID-19 wirus zdaje się radzić sobie nawet w szczycie letnich upałów. Nadal jednak wydaje się, że zjawiska sezonowe powinny odgrywać tu ważną rolę, więc jesienią może dojść do nieciekawej sytuacji, w której nałożą się na siebie typowy sezonowy wzrost zachorowań na grypę i ponowne nasilenie się pandemii SARS-CoV-2, co może spowodować, że służby medyczne znajdą się w rzeczywiście trudnej sytuacji. Prace nad szczepionkami trwają, ale nie wydaje się, by mogły zakończyć się wiarygodnym sukcesem już w najbliższych miesiącach.

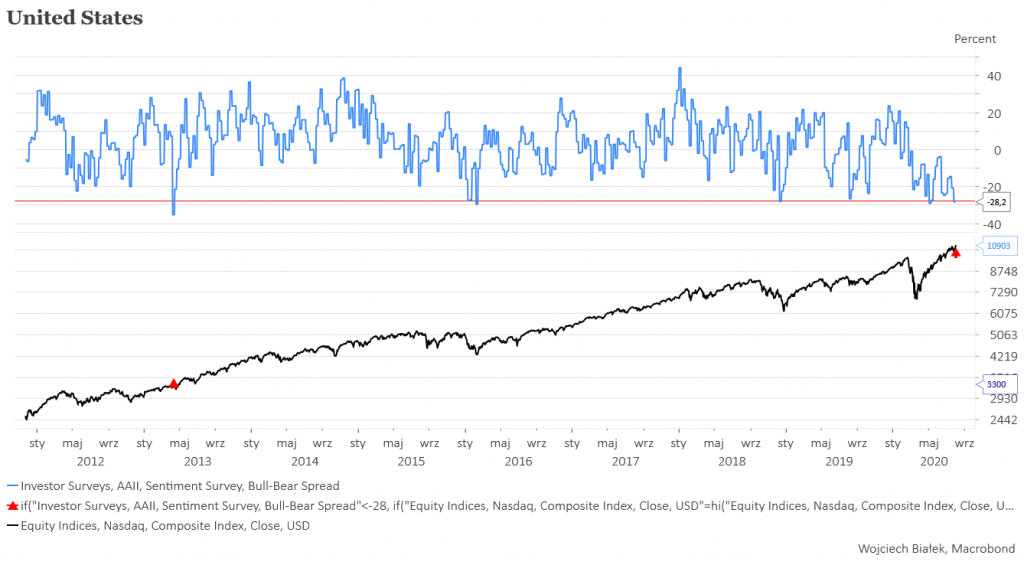

Pesymistyczni Amerykanie

Ciekawym aspektem obecnej sytuacji na rynkach akcji jest utrzymujący się relatywny pesymizm amerykańskich inwestorów indywidualnych. W czwartkowym cotygodniowym sondażu AAII (American Association of Individual Investors) saldo „byków” (oczkujących wzrostu cen akcji w okresie najbliższych 6 miesięcy) i „niedźwiedzi” (oczekujących spadku cen akcji w analogicznym okresie) wyniosło -28,2 pkt. proc. i było jednym z najniższych w ostatnich latach. Równocześnie Nasdaq Composite wrócił do ustanawiania swych historycznych rekordów. Od 1987 roku, od kiedy dostępne są dane na temat nastrojów członków AAII, tylko raz wcześniej zdarzyło się, by w momencie ustanawiania przez Nasdaq Composite przynajmniej rocznego maksimum nastroje członków AAII biorących udział w tym cotygodniowym badaniu sentymentu były tak niskie. Zdarzyło się to w kwietniu 2013 roku i jak widać na poniższym obrazku, wtedy to rynek generalnie miał rację a nie pesymistycznie nastawieni amerykańscy inwestorzy indywidualni.

O tym, że z tego precedensu nie należy wyciągać zbyt daleko idących wniosków świadczy kolejny sygnał tego typu, który można uzyskać lekko luzując kryterium nastroju w sondażu AAII do -25 pkt. proc. Pojawia się on na początku maja 2007. Ponieważ WIG zrobił wtedy szczyt w lipcu 2007, to można uznać, że sygnał ten sugeruje możliwość jeszcze przynajmniej 2 miesięcy wzrostu na GPW (Nasdaq zrobił wtedy szczyt dopiero pod koniec października 2007).

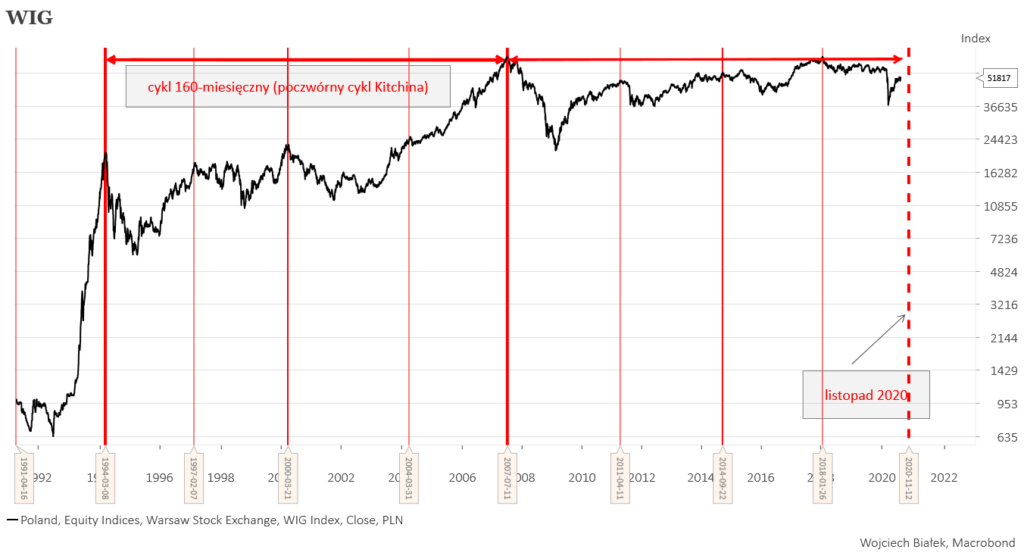

Remember, remember November 2020?

Trochę się to może kojarzyć z potencjalną Nemezis wiszącą od dawna nad naszym rynkiem akcji czyli listopadową datą następnego ważnego szczytu cen akcji na GPW sugerowaną przez 160-miesięczną odległość najważniejszych maksimów WIG-u z przeszłości czyli szczytów z marca 1994 i lipca 2007. Te 160 miesięcy to 4-krotność średniej długości podstawowego cyklu gospodarczego czyli produkcyjno-handlowego cyklu Kitchina. Ze względu na specyfikę obecnej sytuacji trudno powiedzieć, czy do tej „prawidłowości” można przywiązywać jakąkolwiek wagę, ale zbieżność tej daty z terminem wyborów prezydenckich w USA nie pozwala całkiem o niej zapomnieć. Co prawda Donald Trump, któremu z oczywistych względów sondaże ostatnio niezbyt sprzyjały zasugerował ostatnio przesunięcie terminu wyborów prezydenckich – co, o ile wiem, nigdy się jeszcze w liczącej ćwierć tysiąclecia lat historii Stanów Zjednoczonych nie zdarzyło – ale z puntu widzenia giełdowego „cyklu prezydenckiego” termin wyborów wyznaczy moment, w którym urzędującej administracji przestanie – niezależnie od wyniku wyborów – aż tak bardzo zależeć na walce o podtrzymanie koniunktury gospodarczej i rynkowej.

Optymistyczni Polacy

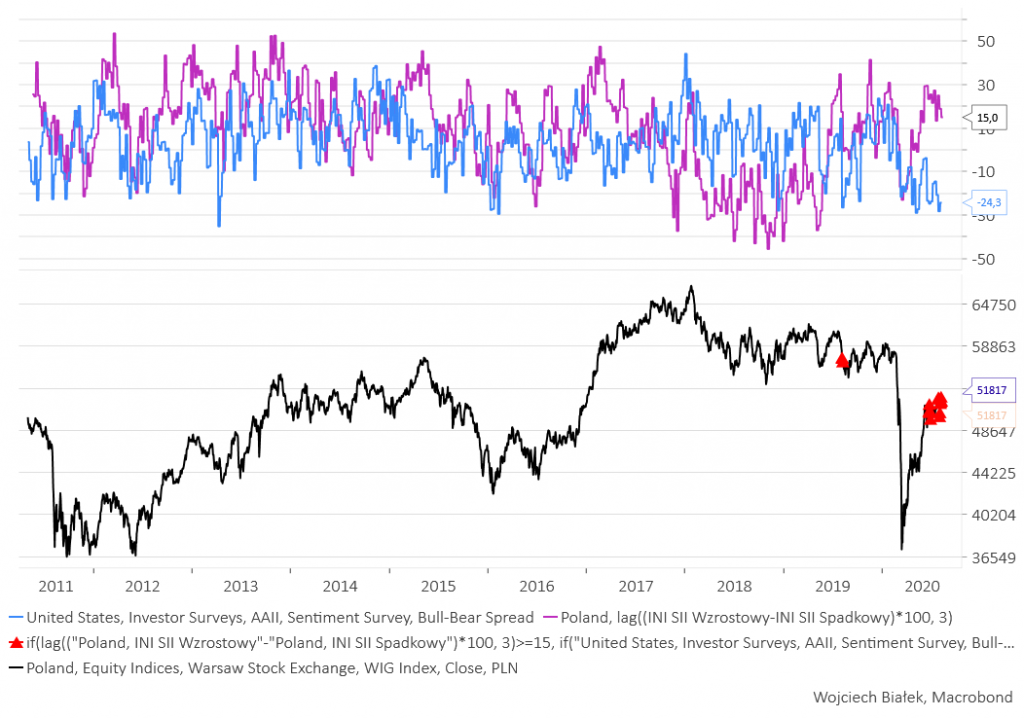

Co również dosyć niezwykłe relatywny pesymizm Amerykanów ciągle nie udzielał się polskim inwestorom indywidualnym. W czwartkowym sondażu INI Stowarzyszenia Inwestorów Indywidualnych saldo optymistów i pesymistów nadal było wyraźnie dodatnie i wyniosło +15 pkt. proc. To co jest niezwykłe to to, że w przeszłości bardzo rzadko oba warunki – saldo AAII <=-24,3 pkt. proc. i saldo INI SII >=15 pkt. proc. – były spełniane równocześnie. Pomijając ostatni okres w dalszej przeszłości zdarzyło się to tak naprawdę tylko raz w pierwszej dekadzie sierpnia 2019. Jak widać na poniższym obrazku nie bardzo coś z tego wynika, bo po takim sygnale z pierwszej dekady sierpnia 2019 WIG pozostawał w trendzie bocznym przez następne 5 miesięcy. Trudno powiedzieć, czy na podstawie takiej pojedynczej analogii można wyciągać jakieś poważniejsze wnioski.

Wojciech Białek, K(NO)W FUTURE

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r.uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.