Największy miesięczny wzrost wartości S&P 500 od 33 lat

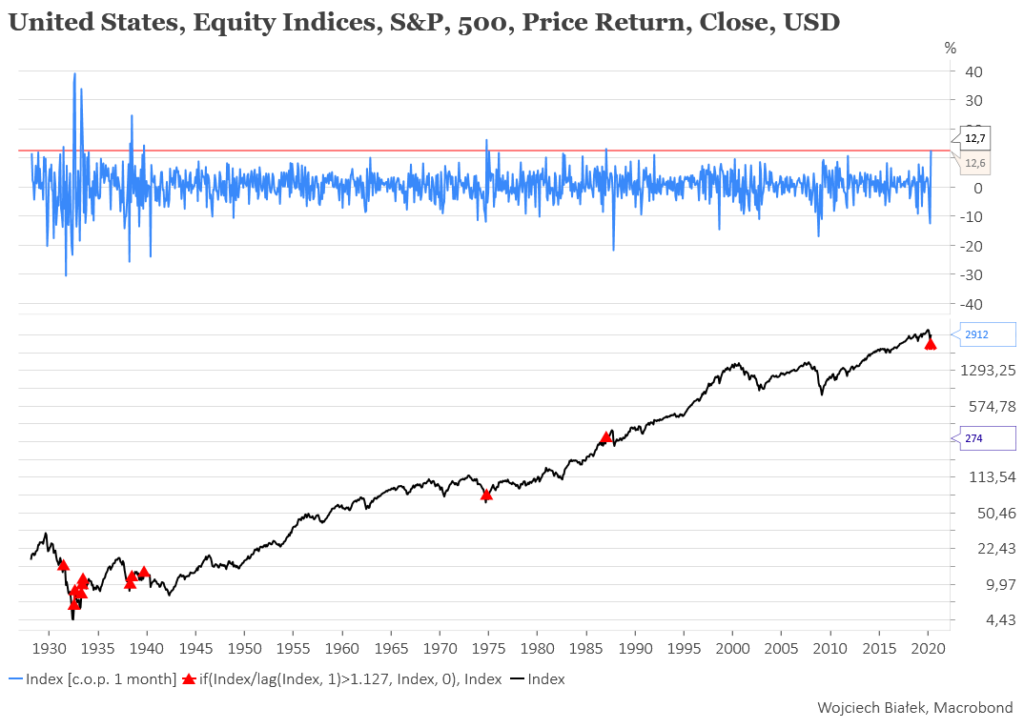

Jeszcze w czwartek wydawało się, że S&P 500 zakończy kwiecień największym miesięcznym wzrostem od października 1974, a więc od miesiąca, w którym po pokoleniowej bessie wywołanej odejściem USA od wymienialności dolara na złoto, a później – będącego pośrednim skutkiem tej decyzji „szoku naftowego” – rozpoczęła się na Wall Street trwająca następne ćwierć wieku hossa (gwoli uczciwości należy jednak zaznaczyć, że w ujęciu realnym – po uwzględnieniu tempa inflacji w USA – ceny akcji w USA zrobiły dołek dopiero w 1982 roku). W piątek – kiedy warszawska giełda była nieczynna ze względu na święto – amerykański rynek jednak przestraszył się swojej śmiałości i S&P 500 zanurkował w dół o 2,8 proc., co zredukowało skalę miesięcznego wzrostu indeksu do +12,7 proc. (po spadku najsilniejszym od października 2008 spadku o 12,5 proc. w marcu i o 8,4 proc. w lutym). Te +12,7 proc. i tak okazało się najsilniejszy miesięcznym wzrostem indeksu od stycznia 1987 roku.

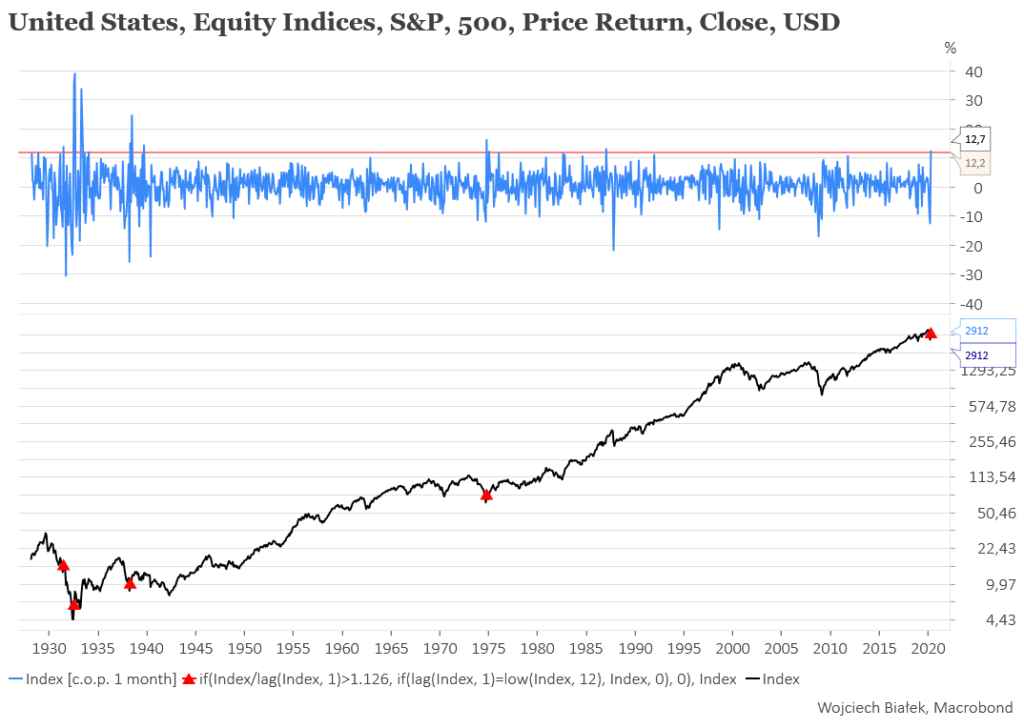

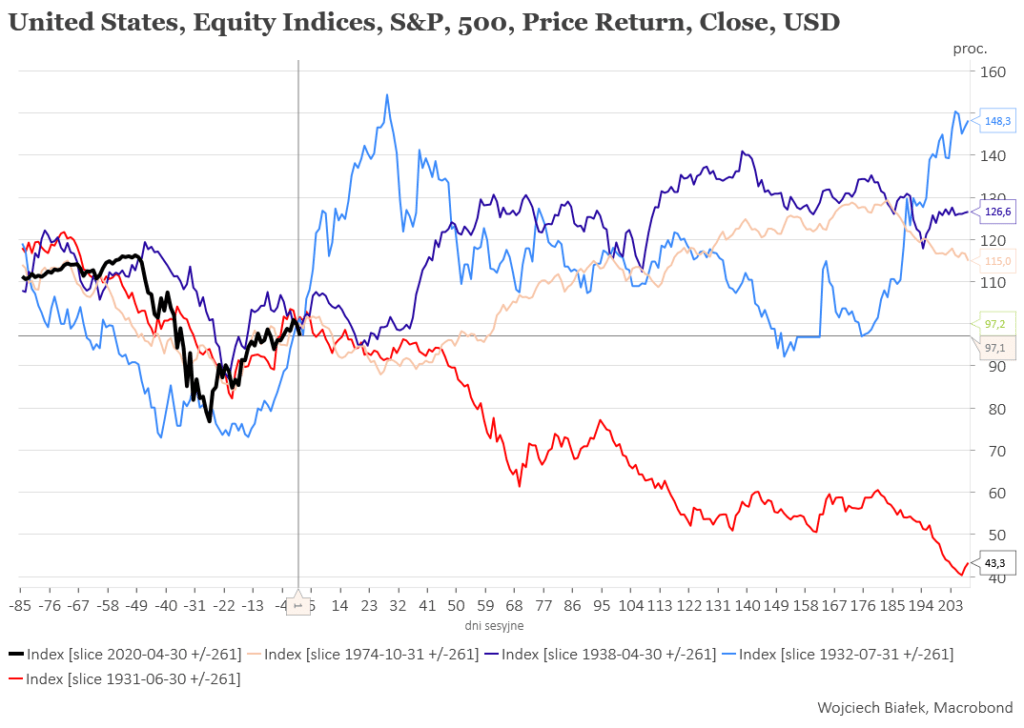

Jeśli ograniczymy się do tak silnych wzrostów pojawiających się miesiąc po tym, jak S&P 500 zaliczył przynajmniej roczny dołek, to liczba sygnałów w okresie minionych ponad 90 lat spadnie do 4-ech (nie licząc obecnego). Trzy z nich – lipiec 1932, kwiecień 1938 i październik 1974 – generalnie sygnalizowały wyjście z ważnego dołka.

W każdym z tych 4 historycznych historycznych sygnałów można było S&P 500 kupić taniej niż pod koniec takiego silnie wzrostowego miesiąca, chociaż w 3-ech przypadkach te wtórne minima nie były wiele niższej (5,2-12 proc. poniżej momentu generowania sygnału).

Wyjątkiem był oczywiście sygnał z czerwca 1931. To ciekawa data, bo ten wzrost nastąpił w miesiąc po jednym z kluczowych wydarzeń z okresu Wielkiej Depresji: bankructwie austriackiego banku Creditanstalt z 11 maja 1931. To bankructwo opisywane jest jako wydarzenie, które przekształciło ówczesne spowolnienie w prawdziwą globalną depresję gospodarczą i finansową (trochę taki poważniejszy odpowiednik upadku banku inwestycyjnego Lehman Brothers z września 2008). W tym kontekście +13,9 proc. wzrost S&P 500 w czerwcu 1931, był oczywiście nieporozumieniem wynikającym z niepełnego czy też błędnego znaczenia tego wydarzenia, którego skutki okazały się ostatecznie znacznie poważniejsze niż bezpośrednio po tym wydarzeniu sądzono.

Pesymiści powiedzą, że podobnie może być obecnie: rozpoczęty w marcu wzrost cen akcji na świecie wynika z błędnej – nadmiernie optymistycznej -oceny inwestorów i spekulantów ostatecznych skutków dla światowego systemu gospodarczo-finansowego trwającej pandemii koronawirusa SARS-CoV-2. Oczywiście nie można tego wykluczyć, ale trzeba pamiętać, że w przeciwieństwo do lat 30-tych, kiedy to jeszcze obowiązywał w jakiejś tam swojej kolejnej ograniczonej wersji, standard wymienialności papierowych pieniędzy na złoto, co mocno utrudniało rządom interwencje mające na celu złagodzenie skutków kryzysu, obecnie takie ograniczenia – do czasu zapewne – nie obowiązują. Inna sprawa oczywiście, to kwestia, czy za pomocą pieniędzy – których obecnie banki centralne mogą dostarczyć w dowolnej ilości – można pokonać pandemię wirusa. Na razie jednak rynki akcji zdecydowania zagłosowali za wariantem przyszłości, w który pandemia koronawirusa okaże się kilkumiesięcznym epizodem, po którym sytuacja w światowej gospodarki wróci do jakiej takiej „normy”.

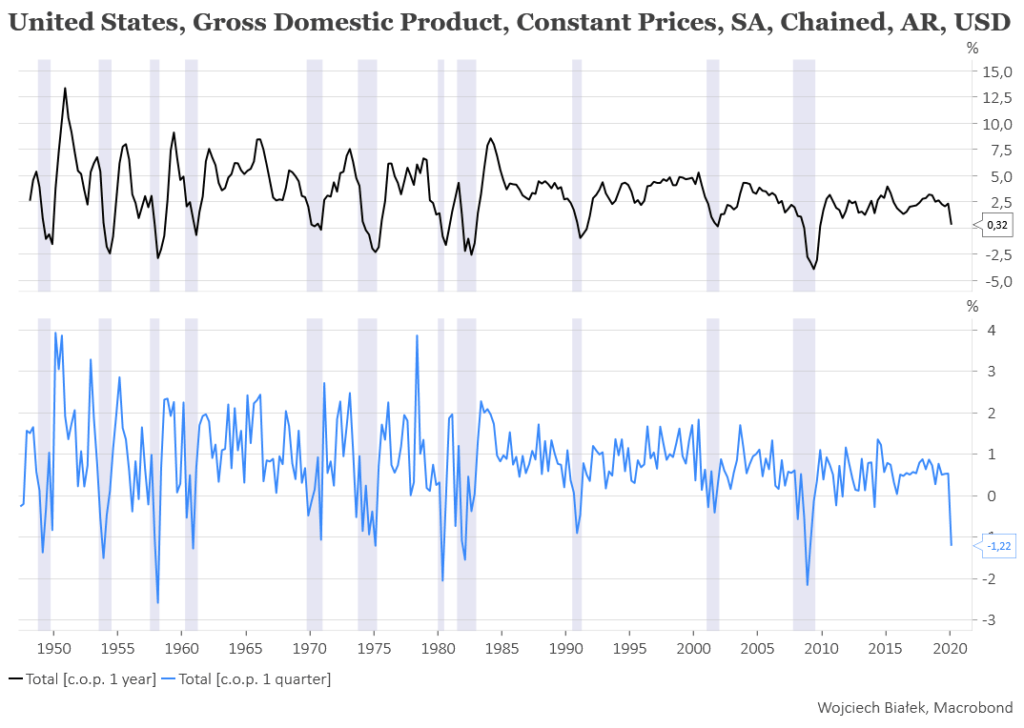

Poznaliśmy już wstępne dane na temat Produktu Krajowego Brutto w Stanach Zjednoczonych za pierwszy kwartał. Zgodnie z oczekiwaniami były one najgorsze od czasu Wielkiej Recesji z lat 2007-2009: PKB w I kw. spadł w stosunku do wartości z IV kw. ub. r. o 1,2 proc. czyli najsilniej od IV kw. 2008 (dla przypomnienia S&P 500 ustanowił dołek ówczesnej bessy w marca 2009). Roczna dynamika realnego PKB ciągle jeszcze utrzymywała dodatnią wartość (+0,32 proc.; co można jakoś porównywać do zerowej rocznej dynamiki PKB w III kw. 2008, tym w którym bankructwo Lehman Brothers uruchomiło prawdziwą falę paniki).

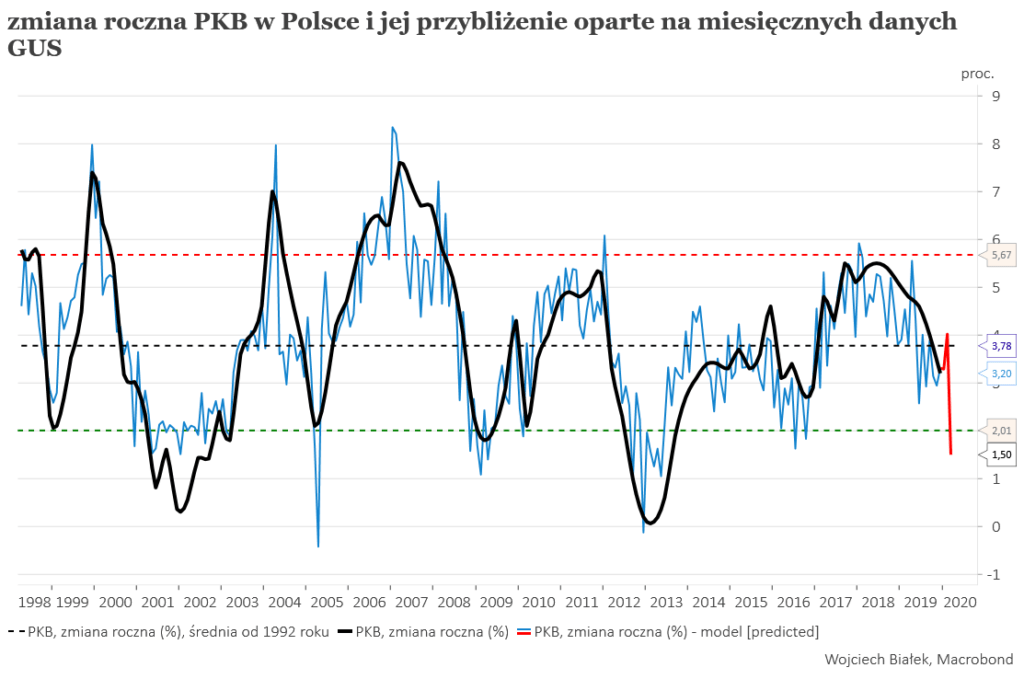

Jeśli chodzi o nasz kraj, to najsłabiej wypadły dane GUS na temat sprzedaży detalicznej w marcu. Spadła ona w ujęciu realnym o 9 proc. w porównaniu do marca 2019. Formanie to najsilniejsze załamanie tego parametru od kwietnia 2005, które to tąpnięcie rocznej dynamiki sprzedaży detalicznej było statystycznym artefaktem wynikającym z porównania z kwietniem 2004, czyli miesiącem, w którym wszyscy Polacy kupowali cukier i inne towary podejrzewane o to, że podrożeją znacząco po wejściu naszego kraju – od maja 2004 – do Unii Europejskiej.

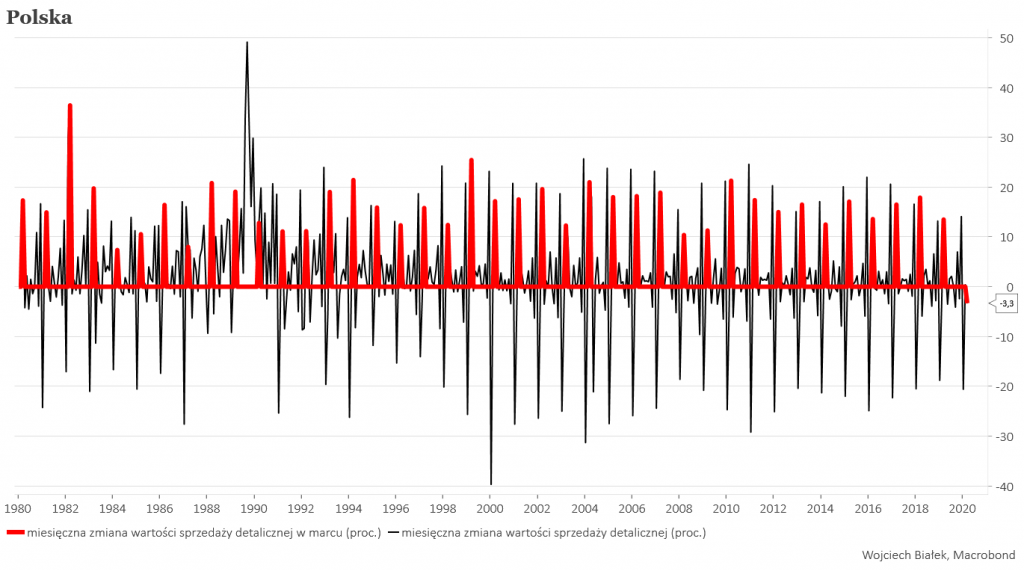

Sprzedaż detaliczna jest silnie sezonowa, rośnie w grudniu o kilkanaście-dwadzieściakilka procent w stosunku do listopada, potem w styczniu zwykle spada o ok. 20 proc. w stosunku do grudnia, w lutym pozostaje generalnie na poziomie ze stycznia i wreszcie w marcu ponownie rośnie o kilkanaście procent. Od 1980 roku marcowy wzrost wynosił średnio +16,4 proc. Tym razem spadła o 3,3 proc. To jedyny marcowy spadek realnej wartości sprzedaży detalicznej w okresie minionych przynajmniej 40 lat.

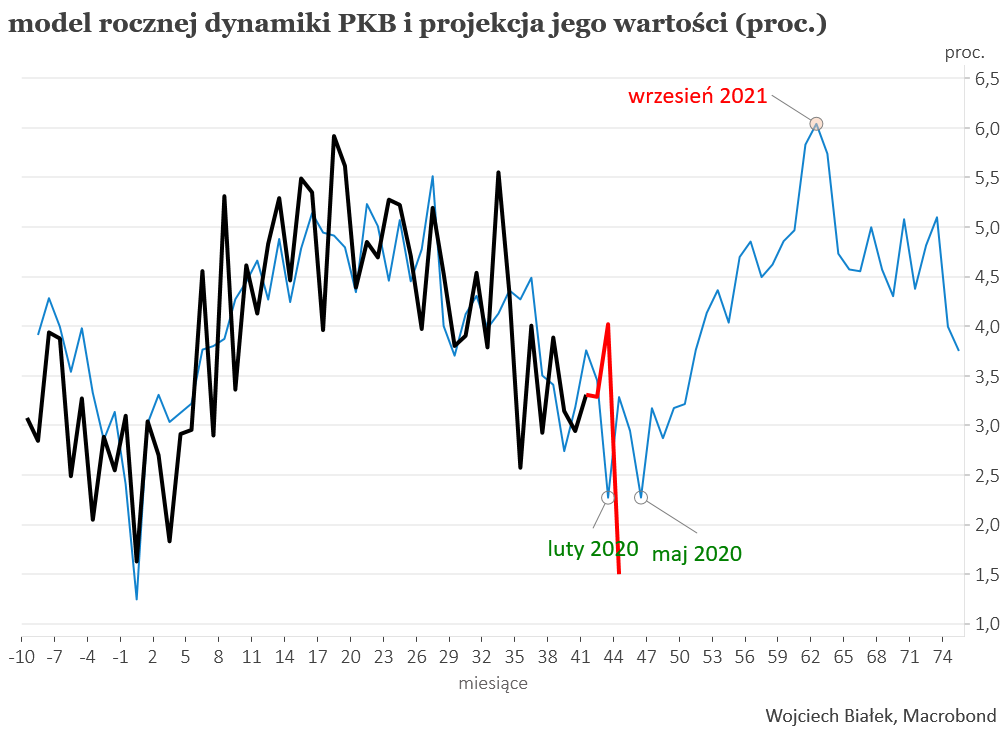

Natomiast jeśli chodzi o produkcję przemysłową i budowlano-montażową, to nie były tragedii: ta pierwsza była niższa niż przed rokiem o 2,3 proc., ta druga wyższa o 3,7 proc. Po wrzuceniu tych trzech serii danych do prostego modelu rocznej dynamiki PKB w naszym kraju otrzymujemy wniosek, że w marcu wynosiła ona orientacyjnie +1,5 proc., co sugeruje, że w marcu nasza „zielona wyspa” ciągle jeszcze utrzymywała się na powierzchni.

Jeśli porównamy wskazania tego modelu z projekcją ścieżki rocznej dynamiki PKB w Polsce uzyskaną przez uśrednienie 5 poprzednich krótkich cykli gospodarczych (średnio ok. 40-miesięcznych tzw. cykli Kitchina czyli cykli wykorzystania istniejących mocy produkcyjnych), to okaże się, że ciągle jeszcze – o ile epidemia zostanie niebawem zdławiona – możemy zmieścić się jako tako w historycznej normie:

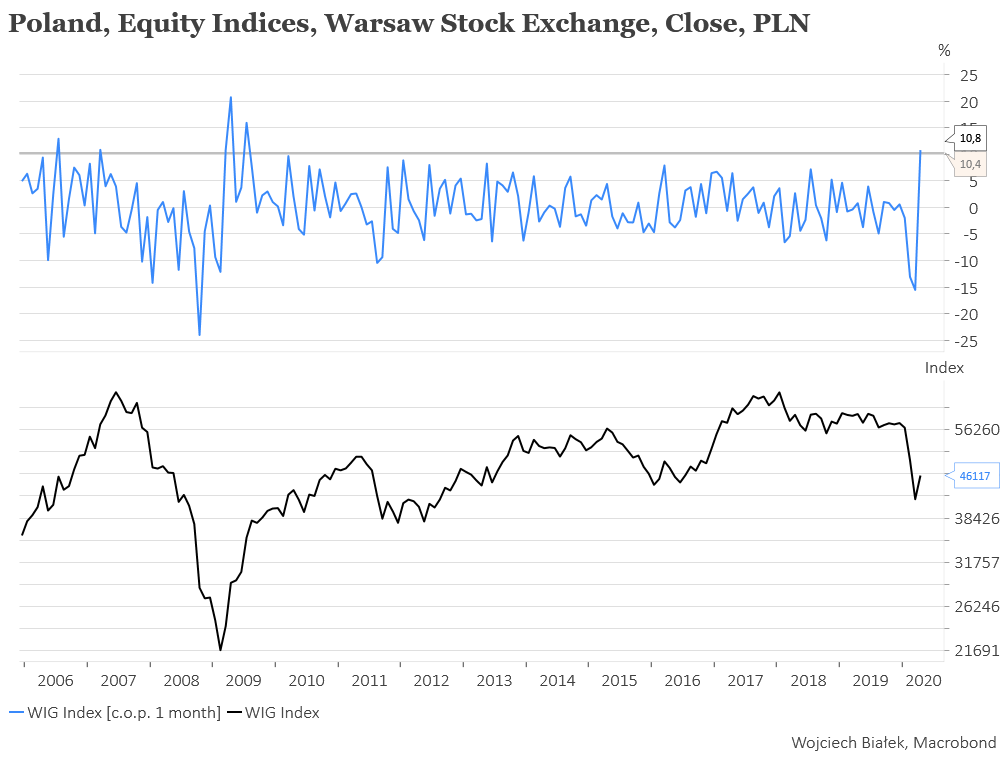

Warszawska giełda generalne powielała globalny trend: WIG zyskał w kwietniu +10,8 proc. czyli najwięcej od marca, kwietnia i lipca 2009, a więc od pierwszych miesięcy hossy, która nadeszła po Wielkiej Bessie z lat 2007-2009.

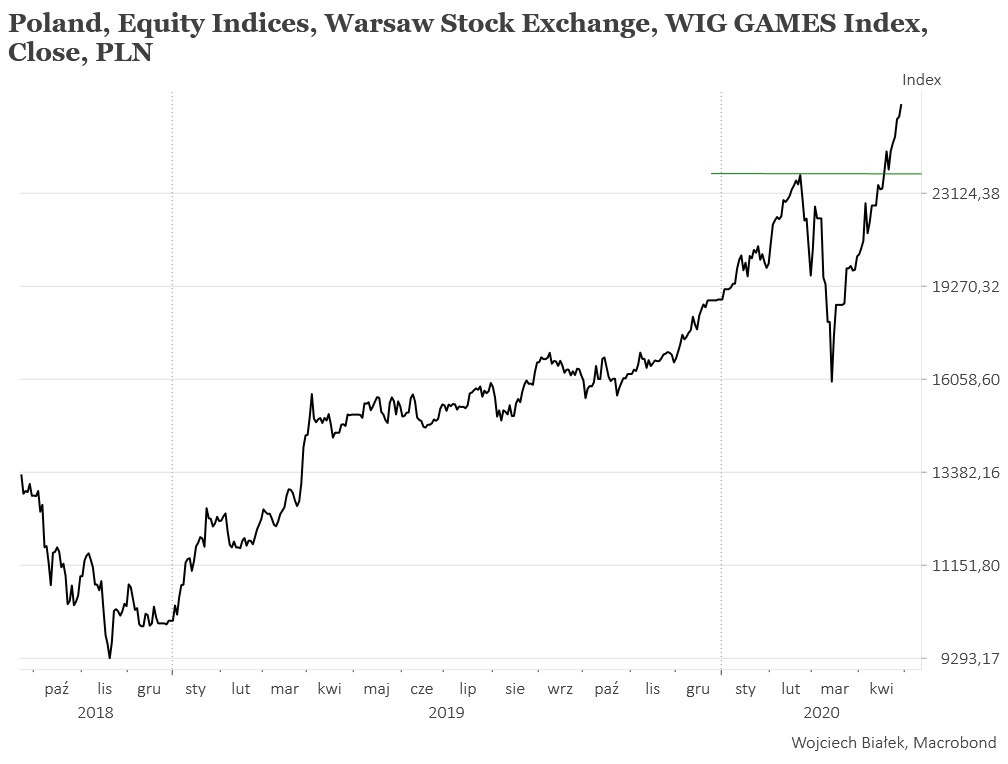

Najsilniejszym indeksem sektorowym był nadal WIG-Games, który bez zbytnich ceregieli pokonał przedkoronawirusowy szczyt i wyszedł dynamicznie na swoje nowe historyczne maksima.

Na drugiem biegunie siły znajdował się WIG-Banki, który pomimo odbicia na całym roku rozpoczętego 1,5 miesiąca wcześniej jeszcze we wtorek ustanawiał swe nowe ponad 10-letnie dołki. Świadczyło to o poważniejszych problemach nękających ten sektor, co jest trochę niepokojące na przyszłość, ze względu na generalnie strategiczne znaczenie tego sektora dla całego systemu finansowego. Ale w środę i piątek rosnąc WIG-Banki próbował zmazać to złe wrażenie.

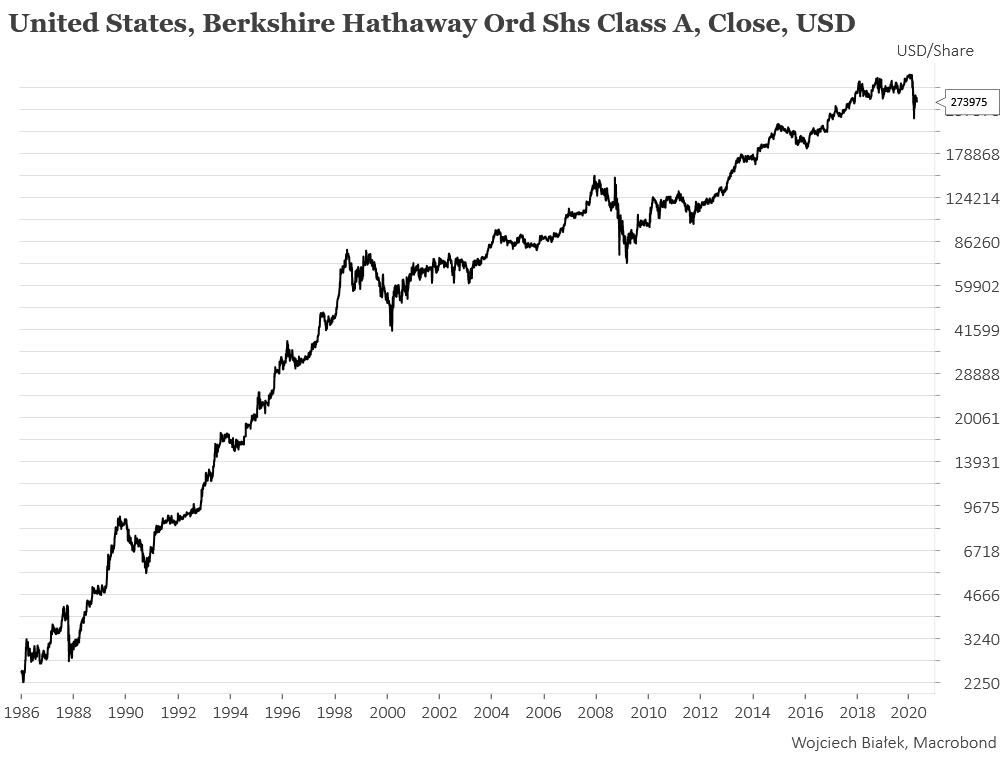

Jeśli ktoś stracił na rynku akcji w okresie minionych tygodni i szuka pocieszenia, to takim może być informacja, że należąca do jednego z najbogatszych ludzi na świecie Warrena Buffeta jedna z największych na świecie pod względem kapitalizacji spółka Berkshire Hathaway poniosła w I kw. stratę finansową w wysokości prawie 50 mld dolarów. Jak na wielkość poniesionej straty – wynikającą przede wszystkim ze spadku cen rynkowych posiadanych aktywów – zniżka kursu spółki nie była do tej pory porażająca – ciągle jest ponad 100 razy wyższa niż pokolenie temu. Zapewne prawdziwa bessa na akcjach Berkshire nastąpi dopiero po śmierci najsłynniejszego inwestora świata, co jednak – bazując na doświadczeniach z minionych 90 lat – prawdopodobnie nigdy nie nastąpi.

Doroczne spotkanie Warrena Buffeta z dziesiątkami tysięcy akcjonariuszy jego spółki – zwane Woodstockiem dla inwestorów – miało w tym roku wirtualny charakter. Sensacją było przyznanie się Buffeta do błędu jakim były inwestycje w akcje spółek lotniczych. Ten sektor był jednym z tych, które najbardziej ucierpiały z powodu pandemii i środków zapobiegawczych przeciwko jej szerzeniu zaaplikowanych przez rządy. Indeks tego sektora na amerykańskim rynku spadł od lutego do marca o dwie trzecie i pomimo odbicia nadal znajdował się na generalnie najniższych poziomach od 7 lat.

Tłumacząc to wywołaną pandemią niepewnością co do perspektyw sektora Buffet oznajmił wycofanie się z wcześniejszych inwestycji w akcje spółek lotniczych, co zapewne wywoła ich wyprzedaż w poniedziałek. Na GPW nie są notowane liczne akcje firm lotniczych. Tak naprawdę jest tylko jedna – Enter Air – więc z ciekawości można będzie obserwować na początku przyszłego tygodnia, na ile inwestorzy przejęli się decyzją Buffeta.

Wojciech Białek, K(NO)W FUTURE

Halo, halo! | Weź udział w majówkowym konkursie Bithub!

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r.uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.