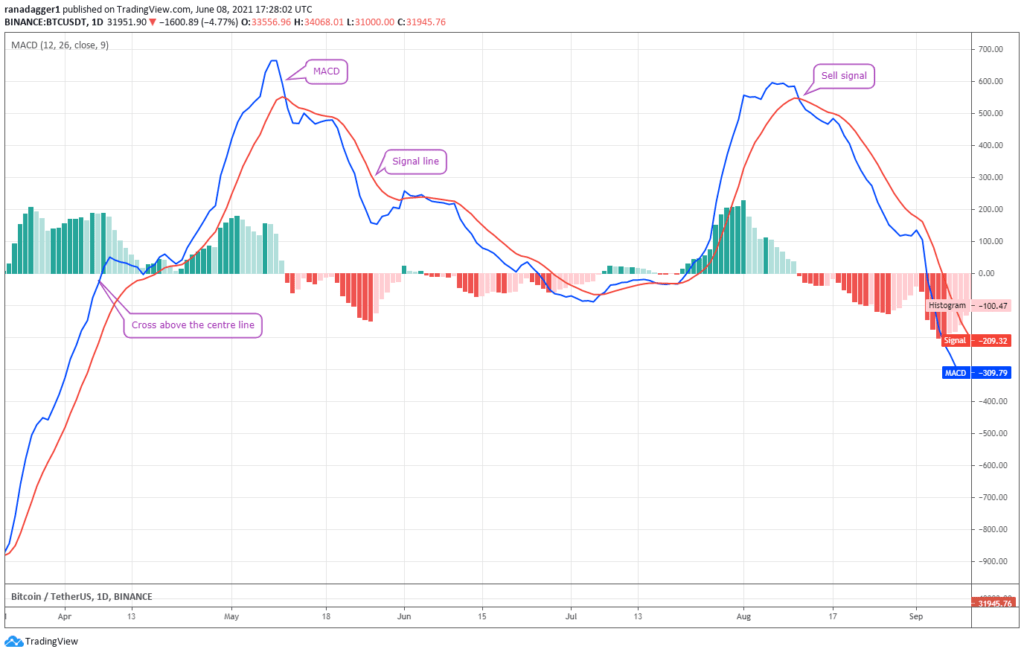

Traderzy używają wskaźnika MACD do identyfikowania punktów zwrotnych, ułatwiania sobie podjęcia decyzji odnośnie wejścia na cofnięciach rynku i przechwytywania większej części ruchu, dopóki trend nie zacznie ulegać odwróceniu.

MACD (Moving Average Convergence / Divergence), jest wskaźnikiem tempa podążającym za trendem, szeroko stosowanym przez traderów. Chociaż MACD jest wskaźnikiem obarczonym piętnem opóźnień w zakresie wskazań, może być bardzo przydatny w identyfikowaniu możliwych zmian trendu.

MACD oscyluje powyżej i poniżej linii zerowej, zwanej również linią środkową. Krótsza średnia ruchoma jest odejmowana od dłuższej średniej ruchomej, aby uzyskać wartość MACD. Wskaźnik uzupełnia linia sygnałowa, która jest wykładniczą średnią kroczącą MACD.

Niebieska linia to MACD, a czerwona to linia sygnału. Kiedy niebieska linia przecina czerwoną w tendencji wznoszącej, jest to sygnał do kupna, a gdy niebieska linia spada poniżej czerwonej linii, jest to sygnał do sprzedaży. Przecięcie nad linią środkową jest również sygnałem kupna.

Przyjrzyjmy się, jak używać wskaźnika do lepszych wejść i wyjść z różnych pozycji. Następnie zbadamy, w jaki sposób MACD jest analizowany podczas cofnięć ceny i trendu wzrostowego. Na koniec przyjrzymy się pokrótce znaczeniu dywergencji na MACD.

Dostosowanie wskaźnika do zmienności rynku kryptowalut

W porównaniu do tradycyjnych rynków, kryptowaluty doświadczają dużych, dynamicznych ruchów ceny w krótszych okresach czasu. Dlatego wejścia i wyjścia z rynku powinny być szybkie i zdecydowane, aby uchwycić dużą część ruchu, ale ze zmniejszonym ryzykiem otwarcia pozycji, która może zakończyć się stratą.

Kiedy zaczyna się nowy trend wzrostowy, zazwyczaj utrzymuje się on przez kilka tygodni lub miesięcy. Jednak każda faza byka podlega korektom. Traderzy powinni dążyć do pozostania w stanie gry z trendem i nie dać się zatrzymywać każdemu drobnemu cofnięciu ceny, które może przydarzyć się po drodze.

Celem tradera powinno być otwarcie pozycji wcześnie, gdy rozpocznie się nowy trend wzrostowy i pozostanie na tej pozycji do momentu zasygnalizowania odwrócenia trendu. Oczywiście łatwiej to powiedzieć niż zrobić. Jeśli wskaźnik da zbyt wiele sygnałów, pojawi się kilka niechcianych transakcji, które będą wiązać się z dużymi prowizjami i mogą wpłynąć negatywnie na emocje tradera.

Z drugiej strony, jeśli ramy czasowe zostaną wybrane tak, aby dawać mniej sygnałów, duża część trendu może zostać pominięta, ponieważ wskaźnik będzie zbyt wolno reagował w przypadku identyfikowaniu korekt.

Problem ten został rozwiązany przez Geralda Appela, twórcę MACD w książce pt. Technical Analysis: Power Tools for active investors.

Appel podkreśla, w jaki sposób dwa wskaźniki MACD mogą być używane podczas silnych trendów, przy czym bardziej czuły jest używany do wejść, a mniej czuły do wyjść.

Czy dwa MACD są lepsze niż jeden?

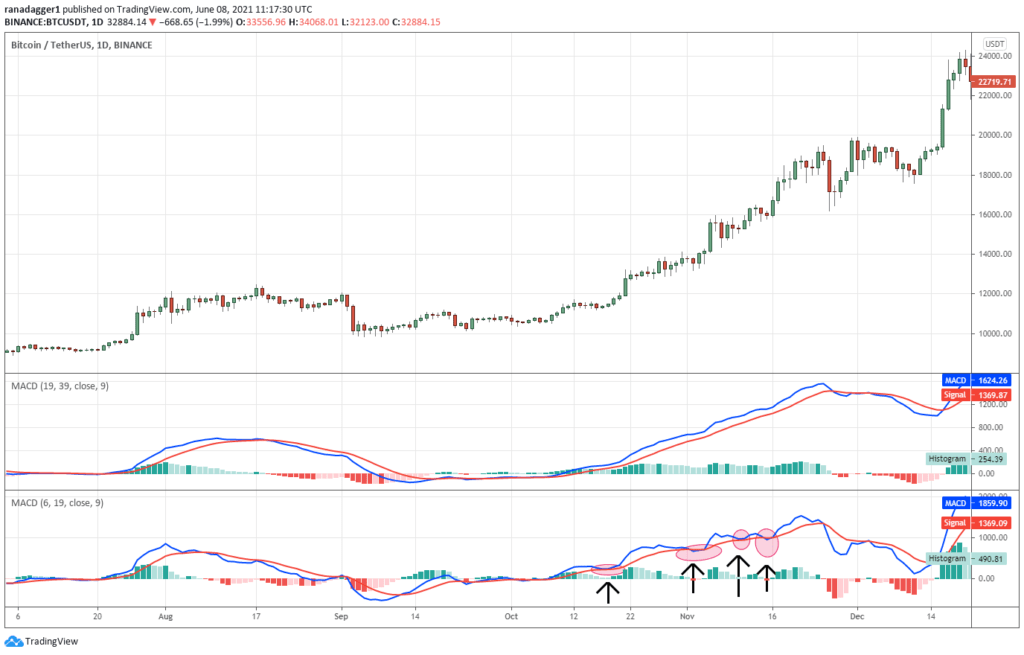

Domyślna wartość używana dla wskaźnika MACD przez większość programów do tworzenia wykresów to kombinacja 12-26 dni. Jednak dla kolejnych przykładów użyjmy jednego MACD z kombinacją od 19 do 39 dni, która jest mniej wrażliwa i będzie wykorzystywana do generowania sygnałów sprzedaży. Drugi będzie bardziej czuły, wykorzystując kombinację MACD od 6 do 19 dni, która będzie wykorzystywana do identyfikowania sygnałów kupna.

We wrześniu 2020 r. bitcoin (BTC) notowany był w niewielkim zakresie ceny i w tym okresie obydwa wskaźniki MACD były w dużej mierze płaskie. W październiku, gdy para BTC/USDT rozpoczęła trend wzrostowy, MACD dał sygnał kupna, gdy wskaźnik przekroczył linię środkową w połowie października 2020 r.

Zobacz, jak po wejściu w transakcję MACD czterokrotnie zbliżał się do linii sygnałowej (oznaczonej na wykresie jako elipsa) na kombinacji MACD od 6 do 19 dni. Mogło to skutkować wczesnym wyjściem, pozostawiając dużą część zysków na stole, ponieważ trend wzrostowy dopiero się zaczynał.

Z drugiej strony zauważ, że mniej wrażliwa kombinacja (19-39 dni) pozostała stabilna podczas trendu wzrostowego. Mogłoby to ułatwić traderowi pozostanie w pozycji, dopóki MACD nie spadłby poniżej linii sygnału 26 listopada 2020 r., dając sygnał sprzedaży.

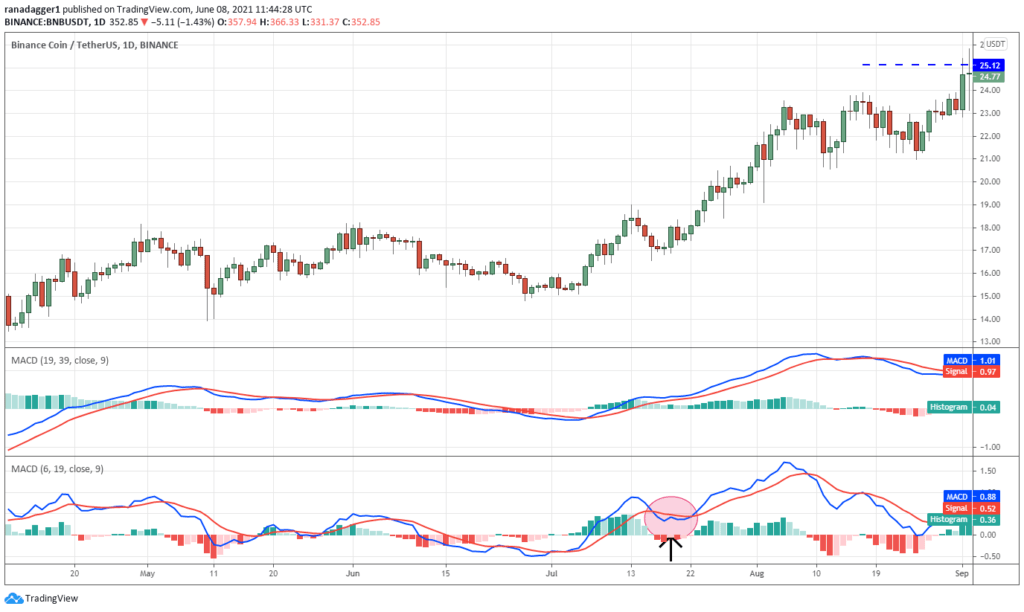

W innym przykładzie Binance Coin (BNB) przekroczył linię środkową 7 lipca 2020 r., sygnalizując kupn. Jednak wrażliwy MACD szybko uległ odwróceniu i spadł poniżej linii sygnałowej 6 lipca, gdy para BNB/USDT weszła w niewielką korektę.

Dla porównania, mniej czuły MACD utrzymywał się powyżej linii sygnału do 12 sierpnia 2020 r., przechwytując większą część trendu.

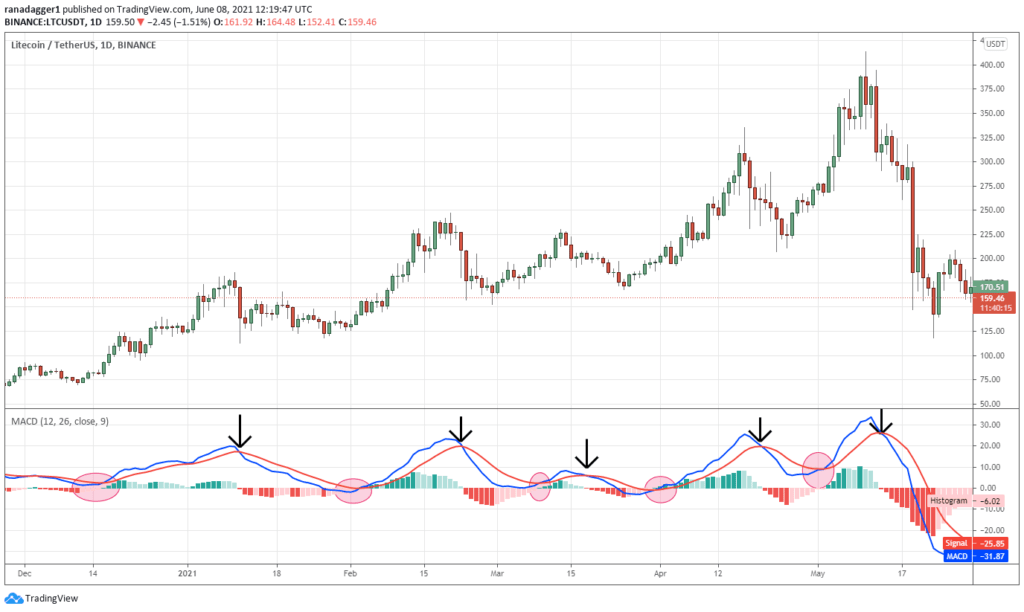

Traderzy, którym trudno jest śledzić dwa wskaźniki MACD, mogą również użyć domyślnej kombinacji od 12 do 26 dni. Podróż Litecoina (LTC) od około 75 USD do 413,49 USD wygenerowała pięć sygnałów kupna i sprzedaży. Wszystkie transakcje wygenerowały dobre sygnały wejścia (oznaczone jako elipsy) i wyjścia (oznaczone strzałkami).

Jak MACD może sygnalizować korekty?

Traderzy mogą również używać MACD do kupowania na cofnięciach. Podczas korekt w trendzie wzrostowym MACD spada do linii sygnału, ale gdy cena powraca do trendu wzrostowego, MACD odbija się od niej. Ta formacja, która wygląda jak hak, może dać dobrą okazję do wejścia.

W powyższym przykładzie Cardano (ADA) przekroczyło linię środkową 8 stycznia 2020 r., sygnalizując kupno. Jednak wraz z zatrzymaniem ruchu w górę, MACD spadł blisko linii sygnałowej 26 stycznia 2020 r., aczkolwiek nie spadł poniżej niej. Gdy cena odreagowała, MACD oderwał się od linii sygnałowej i wznowił ruch w górę.

Dało to szansę traderom, którzy mogli przegapić zakup na przecięciu powyżej linii środkowej. Sygnał sprzedaży został wygenerowany 16 lutego, gdy para ADA/USDT zaczynała głęboką korektę.

Dywergencje MACD mogą również sygnalizować zmianę trendu

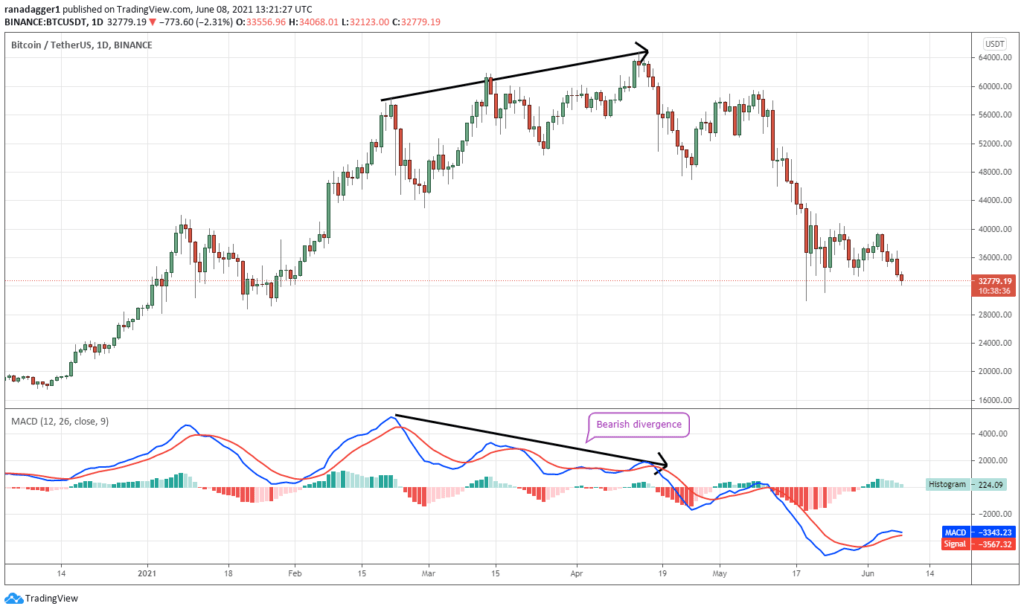

Między 21 lutego 2021 a 14 kwietnia cena bitcoina nadal osiągała coraz wyższe maksima, ale wskaźnik MACD osiągnął w tym okresie niższe maksima, tworząc niedźwiedzią dywergencję. To był znak, że pęd słabnie.

W takich przypadkach traderzy powinni zachować ostrożność i unikać otwierania transakcji kupna. Długa, niedźwiedzia dywergencja w tym przypadku zakończyła się dużym spadkiem.

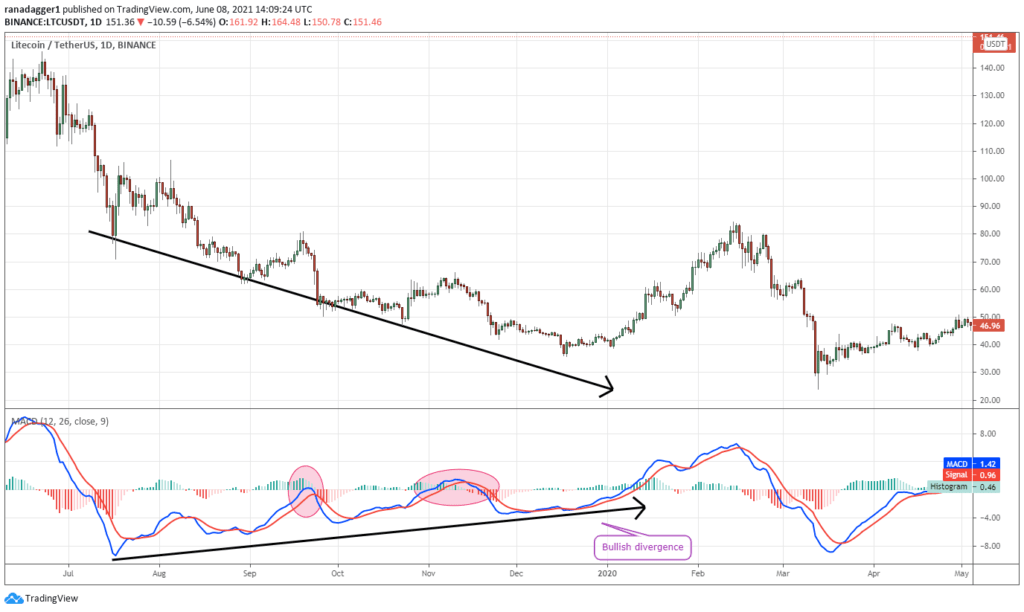

Powyższy wykres litecoina pokazuje, w jaki sposób MACD utworzył zwyżkową dywergencję podczas silnego trendu spadkowego od lipca do grudnia 2019 r. Traderzy, którzy kupili na przecięciu powyżej linii środkowej, mogli zostać wyrzuceni z rynku we wrześniu i ponownie w listopadzie.

Pokazuje to, że inwestorzy powinni poczekać, aż price action wykaże oznaki zmiany trendu, zanim podejmować decyzje w czasie dywergencji MACD.

Kilka istotnych wniosków

Wskaźnik MACD rejestruje trend, a także może być używany do pomiaru momentum aktywa. W zależności od warunków rynkowych i typu analizowanych aktywów inwestorzy mogą zmieniać ustawienie okresu MACD. Jeśli cena szybko się porusza, można użyć bardziej czułego MACD. W przypadku aktywów, których cena porusza się wolniej, można użyć ustawienia domyślnego lub mniej czułego MACD. Aby uzyskać lepsze wyniki, traderzy mogą również użyć kombinacji mniej wrażliwego i bardziej wrażliwego wskaźnika MACD.

Nie istnieje idealny wskaźnik, który działa przez cały czas. Będzie się zdarzać, że nawet przy powyższych permutacjach i kombinacjach ruch ceny będzie przebiegał wbrew oczekiwaniom tradera.

Materiał opracowano na podstawie: źródło

Przeczytaj również:

Od Redakcji

Niniejszy artykuł, ani w całości, ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r.uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadn ego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego