Emerytury to bardzo burzliwy i drażliwy temat w Polsce. Z jednej strony mamy uprzywilejowane grupy zawodowe czy społeczne, których świadczenia emerytalne są więcej niż godziwe. Z drugiej strony, co chwila słyszymy o podwyżkach najniższych emerytur o kilkanaście złotych, które i tak nie pomogą najbiedniejszym poprawić swojego stanu życia. Coraz czarniejsze stają się także wizje polskiego systemu emerytalnego w postaci ZUS, który już za kilkanaście lat mógłby stanąć na krawędzi bankructwa. Pamiętajmy, że generalną tendencją polskiego społeczeństwa jest jego starzenie się. Przybywa seniorów a ubywa młodych rąk do pracy. W takiej sytuacji nie ma co liczyć ani na ZUS, ani na pomysł 14, 15 czy 16 emerytur. Jak więc oszczędzać na złotą jesień swojego życia? Kryptowaluty, ZUS, PPK, metale szlachetne czy może własne inwestycje giełdowe? Dziś pod lupę bierzemy metale szlachetne. Złoto, srebro, platyna czy może pallad? Co da nam spokój za kilkadziesiąt lat? Czy spokojną jesień życia możemy zapewnić sobie poprzez FlyingAtom Gold?

Złoto

Złoto, czyli najszlachetniejszy ze wszystkich metali szlachetnych. Relikt religijny mający swoich wyznawców aż do dzisiaj. Od tysiącleci pełni formę pieniądza, a dziś uważane jest za najbezpieczniejszą przystań w czasach niepokoju i zawirowań rynkowych. Jest wykorzystywane głównie w jubilerstwie i przemyśle (elektronicznym, chemicznym, medycznym czy motoryzacyjnym). Występuje ono głównie w RPA, Rosji, Australii, Chinach USA, Kanadzie, Indonezji, Uzbekistanie, Peru oraz Ghanie. Ciekawostką jest, że wydobywa się je także w Polsce w rejonie Lubina, Polkowic i Rudnej.

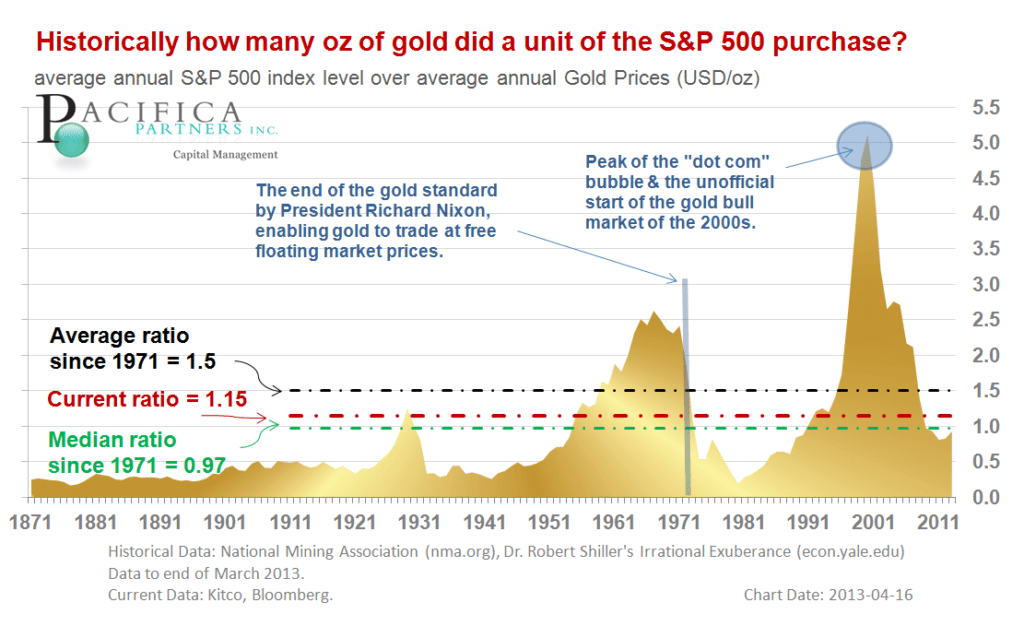

Dla wielu osób złoto jest idealną inwestycją bardzo długoterminową ze względu na fakt, iż utrzymuje ono swoją siłę nabywczą w dłuższej perspektywie czasowej. Dość ciekawie prezentuje to poniższy wykres, który ukazuje ile jednostek indeksu S&P 500 można było kupić za uncję złota w przeciągu ostatnich 150 lat. Jak widzimy w dłuższej perspektywie czasowej (ostatnie 50 lat) było to średnio prawie 1 jednostka indeksu S&P500.

Pomimo wielu zawirowań i znaczących zmian na świecie (min. upadek ZSRR, rozwój Unii Europejskiej, ogromny wzrost gospodarczy Chin, zawieszenie wymienialności dolara na złoto przez Nixona), złoto dalej zachowało swoją siłę nabywczą i zapewniło spokój swoim inwestorom. Dla niedowiarków potwierdza to również poniższy wykres przedstawiający stabilną (a nawet rosnącą) siłę nabywczą złota w 500 letniej perspektywie!

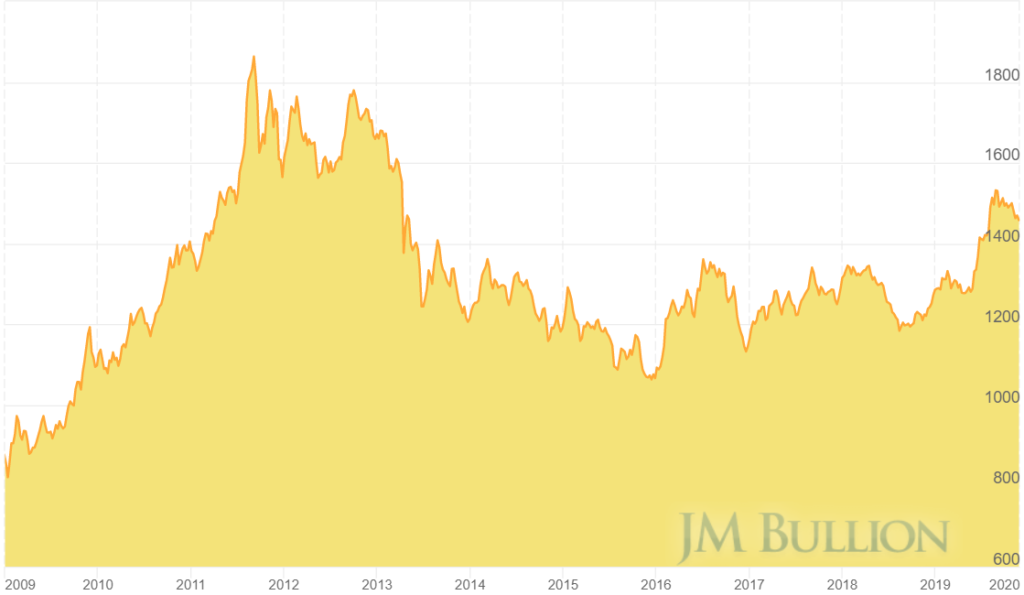

Spójrzmy jeszcze na chwilę na wycenę złotego metalu. Podobnie jak inne metale szlachetne, od 2009 roku złoto zanotowało mocne wzrosty aż do 2011 roku, kiedy to nastąpił szczyt hossy na metalach szlachetnych. Następnie mogliśmy obserwować powolne spadki przez kilka lat, aż do początku 2016 roku, kiedy złoto musnęło 1 000 USD za uncję. Od tego czasu mamy nieregularne, aczkolwiek faktyczne wzrosty wyceny tego kruszcu. Rok 2019 przyniósł nam prawdziwy rajd na złocie, które w pewnym momencie drożało nawet o 20% względem początku roku. Dziś jesteśmy po zdrowej, kilkuprocentowej korekcie, która ochłodziła głowy inwestorów i być może przygotowała ich na dalsze wzrosty.

W dłuższej perspektywie czasowej wydarzenia na świecie mogą sprzyjać żółtemu metalowi. Niepewna sytuacja geopolityczna (USA wraz z Chinami oraz Bliski Wschód), chora sytuacja w sektorze finansowym (dodruk 24/7 i skup śmieciowych obligacji krajowych jak i korporacyjnych), niepokojąca sytuacja w ekonomii światowej (ujemne stopy procentowe w Europie przy bardzo wysokiej rzeczywistej inflacji, astronomicznie wysokie zadłużenie w USA na każdym poziomie, bardzo niskie odczyty wzrostu PKB w Chinach, wieloletnia stagnacja w Japonii) mogą doprowadzić do paniki inwestorów i ich odpływu do aktywów ulokowanych w spokojnych przystaniach, a do takich na pewno zalicza się złoto.

Złote sztabki i monety o różnych wagach, rozmiarach, próbach, pochodzące od renomowanych dostawców i dostępne z niską marżą można nabyć na FlyingAtom Gold.

Srebro

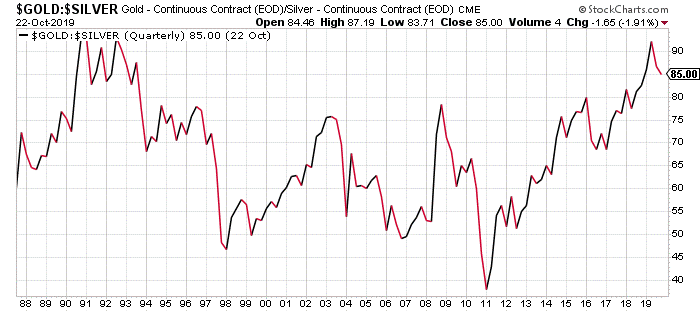

Warto jest przyjrzeć się współczynnikowi złota do srebra (ang. gold silver ratio). Ten wskaźnik pokazuje nam, ile uncji srebra potrzeba na zakup jednej uncji złota. Jeżeli współczynnik wynosi 30, oznacza to, że 1 uncja złota kosztuje tyle co 30 uncji srebra. Ten współczynnik jest bardzo potężnym narzędziem, które dość dobrze może zobrazować ogólną wycenę każdego z tych metali. Ilekroć współczynnik złota do srebra przekroczy 70, ceny srebra stają się atrakcyjne; metal ten wtedy uznaje się za niedoszacowany. Jeśli współczynnik wzrośnie powyżej 80, srebro jest uważane za poważnie niedoszacowane. W przypadku gdy współczynnik złota do srebra wzrośnie nawet powyżej 90, mówi się, że srebro jest sprzedawane po bardzo niskich i wręcz irracjonalnych cenach. Poniżej możemy zobaczyć właśnie współczynnik złota do srebra w perspektywie ostatnich 30 lat. Jak widzimy, aktualnie oscyluje on w okolicach 85. Jedna uncja złota jest więc warta aż 85 uncji srebra.

Jeszcze rok temu współczynnik ten był powyżej 90, co oznaczało nieracjonalnie niskie wyceny srebra. Ostatni raz taka sytuacja miała miejsce w 1993 roku. Jak możemy zobaczyć, na szczycie wycen w 2011 roku, współczynnik złota do srebra spadł zaledwie do 35. To oznacza, że Ci którzy zainwestowali w srebrny kruszec liczyli dużo większe zyski niż ich ozłoceni bracia.

Prawie zawsze, ilekroć współczynnik złota do srebra wzrośnie powyżej 80, ostatecznie spada do około 45. Możemy to zaobserwować na powyższym wykresie. Tak było w 1996, 2003 i 2008. Jeśli założymy, że wskaźnik ten spadnie do 45 i założymy, że ceny złota w ogóle się nie zmieniają (obecnie jest ono w cenie około 1 500 USD), to srebro musiałoby wzrosnąć do około 33,50 USD za uncję. Czyli o 91% względem obecnej ceny. Jest to bardzo konserwatywny scenariusz zakładający brak wzrostu cen złota. Patrząc jednak na obecną sytuację gospodarczą i geopolityczną, można wysnuć wniosek, że dawno nie było tak dobrej atmosfery dla złota.

Jeżeli pokusimy się o więcej optymizmu i założymy, że zawirowania na świecie wywindują cenę złota do 2 000 USD (co wcale nie jest tak abstrakcyjną wartością), to na podstawie zachowania współczynnika złota do srebra z przeszłości możemy wywnioskować, że srebro musiałoby wzrosnąć do około 44,50 USD. To wzrost o 154 % więcej w porównaniu do obecnej ceny.

Srebrne sztabki i monety o różnych wagach, rozmiarach, próbach, pochodzące od renomowanych dostawców i dostępne z niską marżą można nabyć na FlyingAtom Gold.

Platyna

Platyna jest wyjątkowo rzadkim metalem. Głównie można znaleźć ją w Stanach Zjednoczonych, Kanadzie, Zimbabwe, RPA, Rosji, Kolumbii oraz Etiopii. Platyna jest głównie wykorzystywana w elementach katalizatorów samochodowych. Największe więc zapotrzebowanie na ten metal ma branża motoryzacyjna. Następnym najpopularniejszym sektorem jest jubilerstwo oraz medycyna. W przypadku inwestycji w platynę warto pamiętać, że jest ona uzależniona od ilości produkowanych katalizatorów, a więc sprzedawanych samochodów. W przypadku spowolnienia gospodarczego na świecie spadnie ilość sprzedawanych aut, a także wyhamuje ich produkcja. Będzie to miało więc zapewne negatywny wpływ na wycenę tego metalu. Również w dłuższej perspektywie czasowej warto pamiętać, iż branża motoryzacyjna idzie w kierunku napędu elektrycznego i wodorowego, a więc zmniejszy produkcję katalizatorów dla produkowanych pojazdów co znacząco obniży popyt na ten metal i może negatywnie wpłynąć na jego cenę.

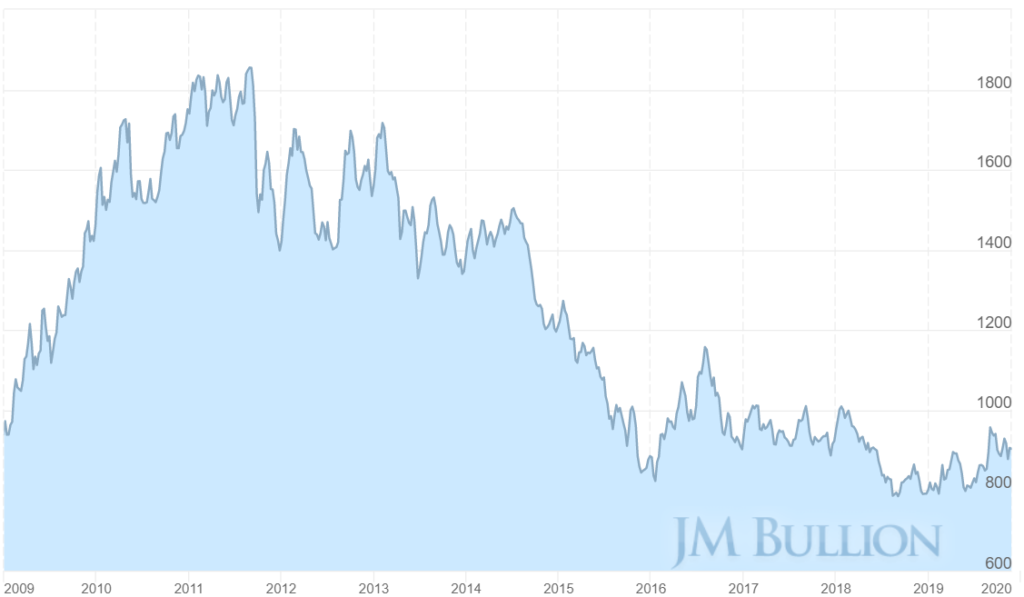

A propos ceny, przyjrzyjmy się wykresowi ceny platyny za ostatnie 10 lat. Poniżej widzimy, że na początku 2009 roku platyna osiągnęła swój dołek. Wraz z nadejściem kryzysu w 2007 roku zaliczyła ona dość mocny spadek. Jednakże od początku 2009 zaczęła konsekwentnie rosnąć, osiągając szczyt swojej wyceny we wrześniu 2011 roku. Wiąże się to idealnie z hossą na metalach szlachetnych, której kulminacja nastąpiła właśnie w 2011 roku. Następnie cena zaczęła spadać, aż do połowy 2018 roku, gdzie osiągnęła cenę poniżej 800 USD za uncję. Dziś platyna jest wyceniana na ok. 900 USD za uncję. Patrząc więc z perspektywy wykresu cenowego, platyna nadal znajduje się 50% poniżej swojego szczytu z 2011 roku i jest wyceniana dość atrakcyjnie.

Pallad

Podobnie jak platyna, pallad jest również powszechnie stosowany w motoryzacji oraz jubilerstwie. Można go także spotkać w przemyśle komputerowym, telefonicznym, stomatologicznym oraz chirurgicznym.

Spójrzmy na wycenę tego metalu szlachetnego. Jak widzimy poniżej, od 2009 roku mamy do czynienia ze wzrostami ceny palladu, który tak jak i inne metale szlachetne przeżywał swoją hossę. Jednakże, w czasie gdy złoto, srebro i platyna mocno traciły na swojej wartości pallad uległ presji sprzedażowej, ale po dwóch latach znowu powróciły na tory pro wzrostowe. Aktualnie za uncję palladu trzeba zapłacić 1 800 USD, czyli najwięcej w historii. Patrząc na jego wykres cenowy można by się spodziewać pewnego odreagowania lub nawet większych spadków. Pallad na dzień dzisiejszy jest po prostu bardzo drogi.

JM Bullion

Za tydzień zajmiemy się inwestycjami giełdowymi.

O oszczędzaniu na emeryturę w kryptowalutach możecie przeczytać tutaj.

O (nie) oszczędzaniu na emeryturę w ZUS możecie przeczytać tutaj.

O oszczędzaniu na emeryturę w Pracowniczych Planach Kapitałowych przeczytacie tutaj.

Maciej Kmita