Rajdy bitcoina: 2013, 2017, 2020 | Znajdź różnice

Pewien analityk on-chain zbadał główne rajdy bitcoina, a konkretnie podobieństwa i różnice między trzema najbardziej znaczącymi bullrunami w historii BTC z lat 2013, 2017 a obecnym 2020-2021. Dokładniej rzecz biorąc, zbadał ich związek z halvingiem BTC, który miał miejsce przed każdym rajdem. Zobaczcie, co z tego wyszło.

@typerbole twierdzi, że obecny cykl rozpoczął się około 150 dni po halvingu w 2020 roku. Dla porównania, tzw. „punkt przegięcia” w 2017 roku nastąpił 250 dni po podziale nagrody, podczas gdy w 2013 roku było to zaledwie 50 dni po halvingu.

Do konkretnych wzrostów jeszcze długa droga?

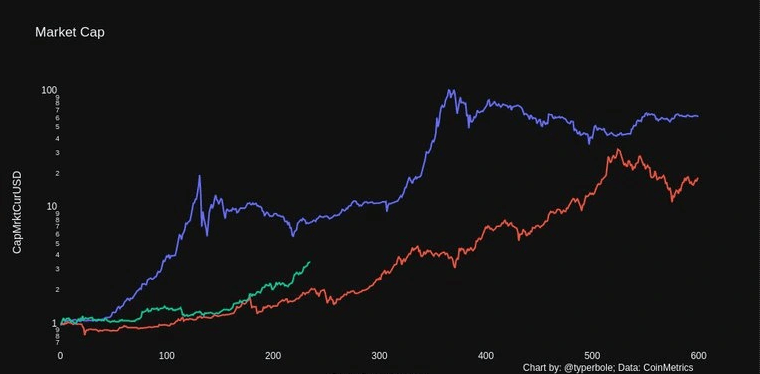

Chociaż kapitalizacja rynkowa bitcoina przekroczyła ostatnio po raz pierwszy przekroczyła 600 miliardów dolarów, poniższy wykres pokazuje, że do osiągnięcia rekordów z 2013 i 2017 roku pod względem gwałtownych wzrostów w tym zakresie jest jeszcze daleka droga:

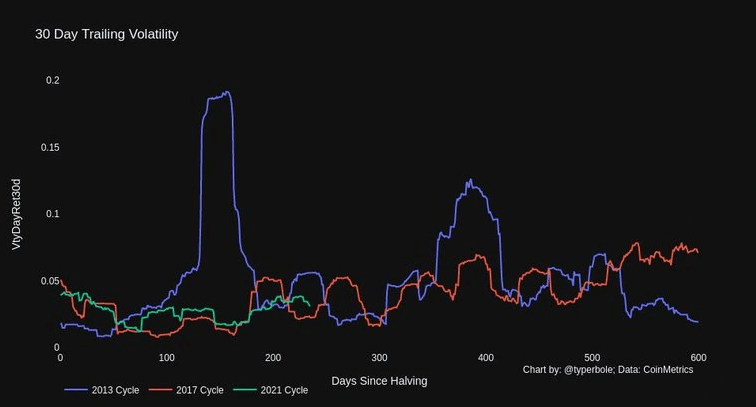

Kiedy doszło do niesławnego kryzysu zmienności bitcoina, analityk zauważył, że obecne wyniki aktywa są bardzo podobne do danych z 2017 r., a jednocześnie są daleko w tyle za statystykami z 2013 r. Co więcej, stwierdził, że podczas ostatniego rajdu „nie doświadczyliśmy jak dotąd tak naprawdę zbyt dużej zmienności w dół”.

Inwestorzy indywidualni a płynność

Poglądy analityka potwierdzają niedawną narrację, że podczas aktualnego cyklu hossy 2020/2021 inwestorów detalicznych po prostu nie było.

@typerbole zbadał aktywne adresy sieciowe. Na tej podstawie wywnioskował, że inwestorzy indywidualni byli najbardziej aktywni podczas rajdu w 2013 roku:

„Jest to zgodne z hipotezą, że handel detaliczny nie dotarł jeszcze masowo na rynek, a motorem tej zmiany jest mniejsza grupa szybko wdrażających się instytucji i wysoce zamożnych jednostek (HNWI)”.

Zgodnie z niedawnym raportem, który odzwierciedla dużą liczbę instytucji kupujących BTC, wszystkie zagubione lub zablokowane monety, mentalność wielorybów i niewykorzystane zasoby górników, kryptowaluta znajduje się w ciągłym kryzysie płynności.

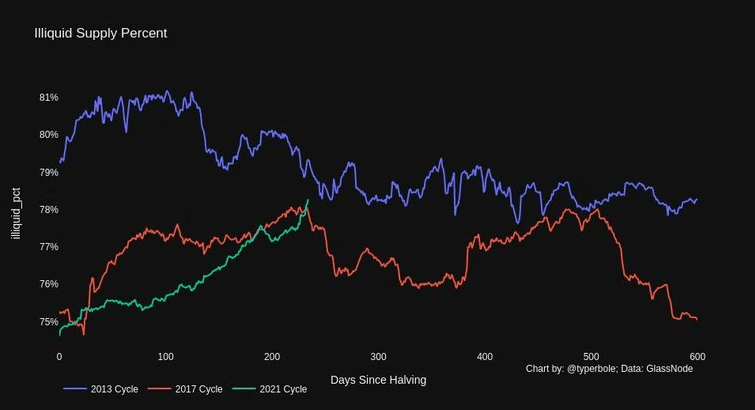

Analityk przyjrzał się również temu tematowi i stwierdził, że „podaż niepłynnych zasobów kryptowaluty rośnie w bardzo szybkim tempie”. Wskaźnik przekroczył już wyniki z 2017 r. i zmierza w kierunku pokonania wskazania z rajdu 2013 r.:

„Poprzednie cykle osiągały szczytowy poziom braku płynności znacznie wcześniej, a następnie stopniowo spadały, gdy monety wracały z cold storage do sprzedaży. Nie osiągnęliśmy jeszcze szczytowej utraty płynności, a trajektoria wzrostu nie wykazuje w tym kontekście oznak osłabienia”.

źródło grafiki tytułowej: tutaj

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r.uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.