Rynek bagatelizuje Credit Suisse. Rośnie ryzyko krachu?

W ciągu ostatnich dni prasa wyraźnie wsparła banki i uspokoiła inwestorów, notowania Credit Suisse odbiły się o prawie 40% od dołków z poniedziałku. Według Bloomberga część podmiotów naciska na zarząd banku by przedstawił plan restrukturyzacji szybciej, przed 27 października, co wskazuje że spora część branży się niecierpliwi. Mieliśmy okazje przeczytać, że właściwie z Credit Suisse wcale nie jest tak źle, a jeśli nawet jest to na pewno uratuje go… Szwajcaria! Ponieważ raz uratowała już bank UBS, na pewno po kilkunastu latach zrobi to samo z Credit Suisse, za wszelką cenę, w otoczeniu kryzysu energetycznego i inflacji – po prostu wytłumaczy obywatelom idące w setki miliardów finansowanie mające na celu ratować tonącą instytucję. Przecież rząd nie wyciągnie pieniędzy z powietrza, to niemożliwe – nie ma darmowych obiadów. Rodzi się więcej pytanie kto miałby za to zapłacić? Wydaje się, że argumenty oddalające ryzyko ew. upadku Credit Suisse rzeczywiscie istnieją jednak reakcja prasy wydaje się rodzić więcej pytań niż odpowiedzi… Czy nie jest tak, że czynniki utrzymujące bank na powierzchni zaczną topnieć w miarę jak kryzys i podwyżki stóp będą się pogłębiać, co dziś powoli wycenia rynek? Z banków korzystają miliardy ludzi i setki tysięcy instytucji na całym świecie. BlackRock spodziewa sie bolesnej recesji w Europie, spowodowanej geopolityką oraz cenami energii. Recesja przy słabnącej gospodarce zwykle niesie ze sobą… bankructwa.

Ciężko byłoby oczekiwać, że powiązane z Wall Street agencje jak Bloomberg, Reuters czy Refinitiv dolewałyby oliwy do ognia powodując wzrost niestabilności finansowej. Ponieważ gdyby nagle miliony ludzi chciało wypłacać swoje pieniądze i zrywać umowy z bankiem czy bankami okazałoby się, że być może nago pływa dużo więcej podmiotów, a od 2008 roku zmieniło się być może mniej niż chciałby w to wierzyć rynek? Przyjrzymy się temu w serii wpisów.

Straty, straty

Nie będziemy przedstawiać szczegółowej historii Credit Suisse bo nie taki jest cel artykułu ale bank potężnie stracił na rekordowej stracie amerykańskiego funduszu Archegos Capital, którego warte dziesiątki miliardów USD, zlewarowane pozycje zostały zlikwidowane, fundusz mimo gigantycznego Margin Calla nie uzupełnił depozytu. Upadek funduszu rozlał się po rynkach i kosztował banki słono, Nomura i Credit Agricole straciły na ekspozycji na finansowanie blisko 6 mld USD, stracił też Credit Suisse. Do tego doszła potężna strata spowodowana niewypłacalnym funduszem Greensill Capital. Oba te niefortunne przypadki stały się przyczyną słabnącej kondycji banku oraz częściowego spadku zaufania wobec jego dalszej działalności. W końcu kto chce wchodzić w interesy z 'przegranymi’? Może rynki były zbyt naiwne sądząc, że po tak fatalnej passie bank wciaż będzie prosperował jak gdyby nigdy nic?

Ryby pływają w brudnym akwarium?

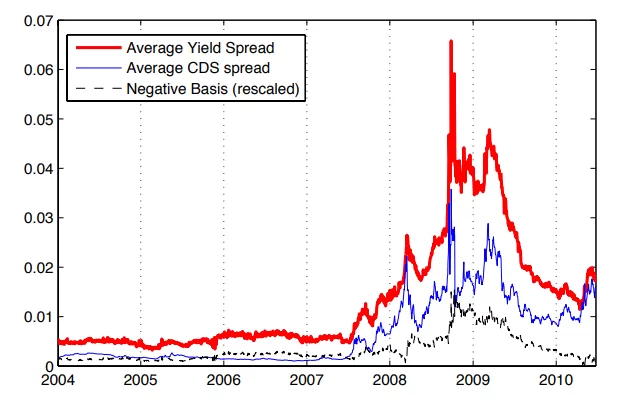

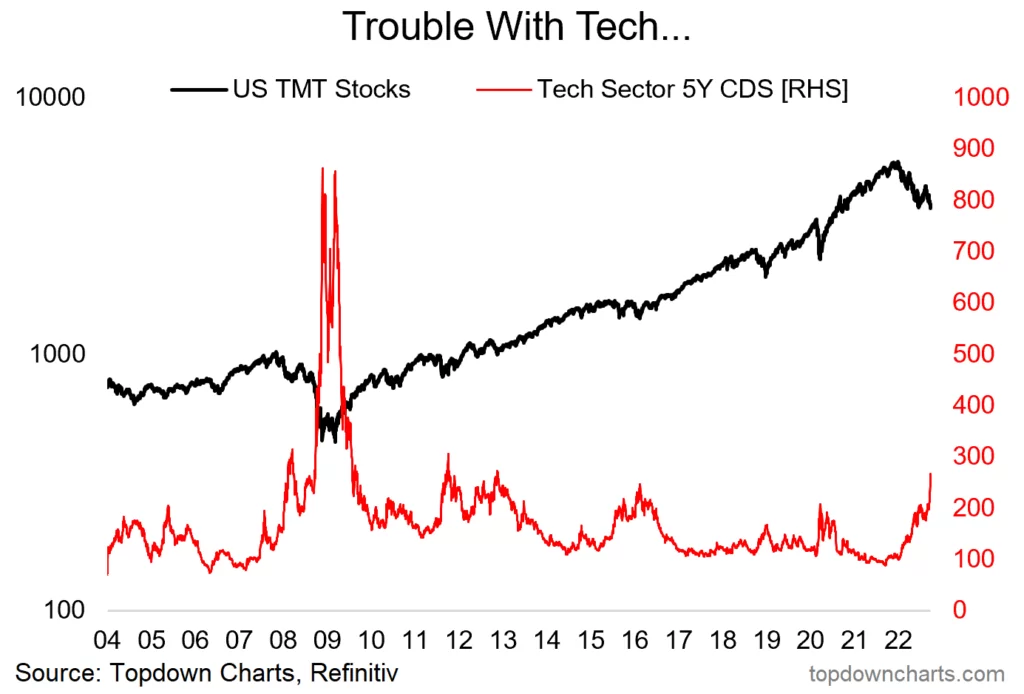

Obecne środowisko wydaje się bardzo pro-kryzysowe. Rosnące stopy procentowe powinny być okresem żniw dla bankierów – tak ale niekoniecznie w otoczeniu recesji, zwolnień i osłabienia presji płacowej. Takie środowisko nie jest dobre dla nikogo, a tym bardziej dla instytucji którym zależy na wypłacalności klientów. Słowem: spora część ludzi (i instytucji) zapakowała się w kredyty i zobowiązania, które były tanie do czasu podwyżek stóp. Dziś nie dość, że nie są tanie to drożeja podwójnie: z uwagi na wzrost stóp oraz z uwagi na fakt, że inflacja i rosnące ceny energii/paliw/opału obciążają budżety gospodarstw domowych. To sprawia, że rośnie zjawisko niewypłacalności, która zwykle jest jak domino.

Ale jak wiadomo wysokie stopy nie obciążają tylko Kowalskich, czują je też na sobie fundusze private equity, venture capital a pękający w szwach rynek międzybankowych pożyczek coraz większą uwagę musi przywiązywać do tego z jakim bankiem robi interes by nie okazało się, że wejdzie w toksyczny finansowo układ. Informacje o potencjalnym upadku dużego banku i jego fatalnej kondycji spowodowały spadek zaufania wewnątrz sektora bankowego przez co rynek pożyczek jakich udzielają sobie nawzajem banki wysycha, na co wskazują anonimowe źródła cytowane przez profile na Twitterze. Oczywiście – anonimowe źródło informacji z Twittera nie wydaje się być Bloombergiem czy Refinitivem ale w kontekście sytuacji z ostatnich tygodni informacje te brzmią wiarygodne – branża może tracić zaufanie do samej siebie i przypomina trochę barykadowanie się w domu przed chmarą zombie. Równie dobrze jednak cała historia może być manipulacją stworzoną przez podmioty shortujące akcje banku lub chcących odkupić je po niezwykle atrakcyjnych cenach. Przemawiajacy dziś szef Fed z Minneapolis, Kashkari wskazał że banki obecnie mają wyższe rezerwy niż miało to miejsce w 2008 roku co potencjalnie powinno sprzyjać odporności branży finansowej. Mimo to, kontynuujmy:

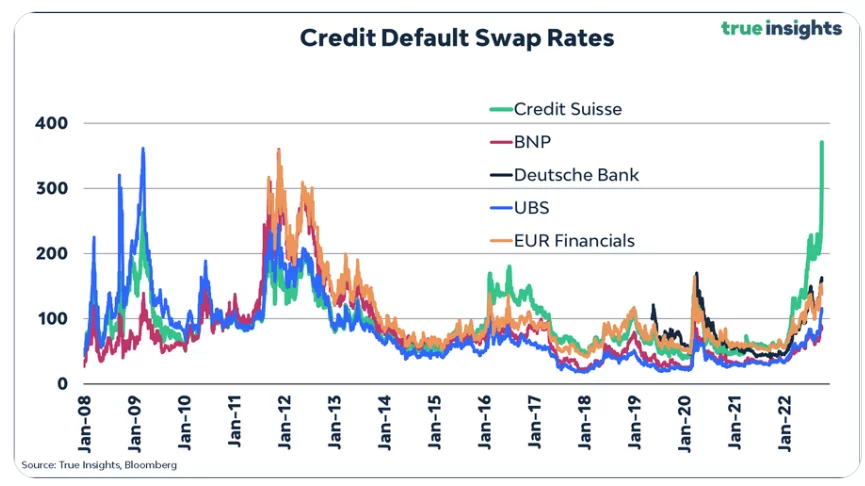

Ponieważ jeśli instytucja A pożyczyła instytucji B 10 000 PLN, a tera nie może odzyskać środków to instytucja B ma kłopoty. Ale je śli instytucja A pożyczyła instytucji B 100 000 000 PLN, a teraz instytucja B nie ma z czego jej oddać to instytucja A ma kłopoty. Dlatego ryzyko na rynku bankowym działa inaczej, a banki teoretycznie w białych rękawiczkach powinny selekcjonować partnerów biznesowych wewnatrz sektora. Dlatego na tym rynku działa zjawisko przypominające zaciskającą się pętlę, gdy wokół danego banku pojawiają się obawy o wypłacalność, porządek w papierach nie jest jasny – inne banki unikają styczności z taką instytucją przyczyniając się do jej jej niechybnego upadku na który nakłada się spadek zaufania klientów (wysoka liczba odejść, przeniesienie kredytów do innych banków etc.). Straty wizerunkowe Credit Suisse na przestrzeni 2 ostatnich lat są ogromne i potężnie obciążają bank nawet jeśli nidy nie wystąpiłby problem z CDS. Co ciekawe, Credit Suisse poinformował o chęci sprzedaży potężnego budynku hotelu Savoy, w samym centrum Zurychu, który był w posiadaniu banku przez dziesiątki lat. Szacowana wartość nieruchomości wynosi ok. 400 mln USD. Bank utrzymuje, że nie ma to związku z jego aktualną sytuacją finansową, choć wydaje się to wątpliwe, na temat ten ukazał się artykuł m.in. w The Guardian.

Istnieją uzasadnione obawy, że w okresie rekordowo niskich stóp banki przerzucały się wewnętrznymi, międzybankowymi pożyczkami ostatecznie zwiększającymi ich bilans tj. rozmiar zobowiązań jaki mogą na siebie wziąć. Ostatnie TIER1 dla Credit Suisse wynosiło ponad 13% (co znaczy, że na każde wypłacone 100 mln. bank miał ok. 13 mln gotówki) co czyni bank dobrze zabezpieczonym (według regulacji wystarczające jest 10%), jednak CDS nie rośnie bez powodu. Zapraszamy do jutrzejszej lektury części drugiej.

Może Cie zainteresuje: