Czas dolara jako waluty rezerwowej świata dobiega końca

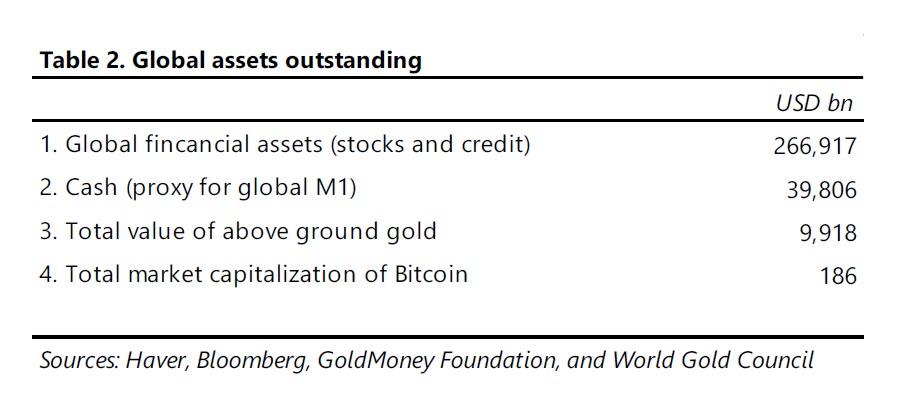

Obecny system monetarny jest niezmienny oraz ograniczony dolarem jako walutą rezerwowa i aktywami finansowymi jako podstawą nowoczesnego majątku gospodarstw domowych, którego łączna wartość, wynosi ponad 300 bilionów USD. Dla porównania rynek złota jest wart „jedyne” 10 bilionów USD. Poniższa grafika pomaga zobrazować wartości różnych rynków i aktywów na świecie. Całkowita wartość akcji i zadłużenia to prawie 270 bilionów USD, gotówka 40 bilionów USD, wartość rynku wydobytego złota 10 bilionów USD, a rynkowa kapitalizacja Bitcoina to zaledwie 186 miliardów USD (53 razy mniej niż złota).

A gdyby tak bez dolara?

Obecny system monetarny to także amerykański dolar. Trzy litery: USD, które rządzą światem. W mnóstwie krajów na świecie „Dollar is still the king”. Co, jeśli dolar przestałby być walutą rezerwową świata?

Większość z was powie, że to przecież niemożliwe. Cóż, można by się z tym nie zgodzić. Żyjemy w świecie, gdzie ponad 100 bilionów długu różnych państw jest denominowanych w USD. Tego nie można tak po prostu anulować! Z drugiej strony, większość tego długu jest już niespłacalna, a dolar zaczyna światu po prostu ciążyć.

Już w 2014 roku Jared Bernstein, główny ekonomista prezydenta Obamy, na łamach New York Times dowodził, że dolar straci swój status waluty rezerwowej świata:

Niewiele jest prawd na temat światowej gospodarki, ale od dziesięcioleci jedną z nich był dolar amerykański jako światowa waluta rezerwowa. To podstawowa zasada amerykańskiej polityki gospodarczej. W końcu kto nie chciałby, aby ich waluta była tą, którą zagraniczne banki i rządy chcą trzymać w rezerwie?

Jednak nowe badania pokazują, że to, co kiedyś było przywilejem, teraz jest ciężarem, osłabiającym wzrost zatrudnienia, zwiększającym budżet i deficyty handlowe oraz zwiększającym bańki finansowe. Aby amerykańska gospodarka działała prawidłowo, rząd musi zrezygnować z zobowiązania do utrzymania statusu waluty rezerwowej dolara.

Da się!

Zgadzając się z ideologią Bernsteina lub też nie, jego ocena stanu gospodarki amerykańskiej nigdy nie była dokładniejsza niż obecnie.

Oczywiście, od tamtej pory kilku innych „poważnych” ekonomistów sugerowało, że jedynym sposobem, w jaki gospodarka USA może się zrestartować i zresetować swój silnik ekonomiczny, jest utrata statusu waluty przez dolara, ale w ciągu ostatnich kilku dni – kiedy dolar spadł, a złoto wzrosło do nowych rekordów historycznych – widzieliśmy lawinę raportów z Wall Street rozważających to, co do niedawna uważano za niemożliwe: świat, w którym dolar nie jest walutą rezerwową.

Tymczasem, po gwałtownym wzroście w marcu i kwietniu, indeks Bloomberg Dollar Spot jest na kursie ustanowienia najgorszego miesiąca od dekady. Spadek nastąpił w związku z ponownymi wezwaniami do upadku dolara w następstwie przełomowego pakietu ratunkowego wynikającego z umowy Unii Europejskiej, która ożywiła euro i doprowadzi do wspólnie emitowanego długu.

Goldman zaniepokojony

Najbardziej wpływowy bank inwestycyjny świata Goldman Sachs, w ramach analizy swojego głównego stratega ds. surowców, Jeffreya Currie, napisał, że:

Zaczęły się pojawiać prawdziwe obawy dotyczące długowieczności dolara amerykańskiego jako waluty rezerwowej.

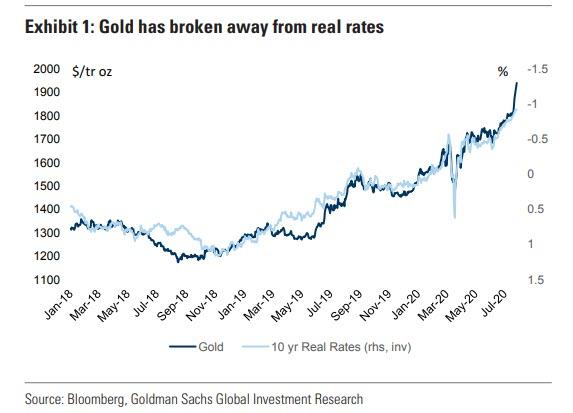

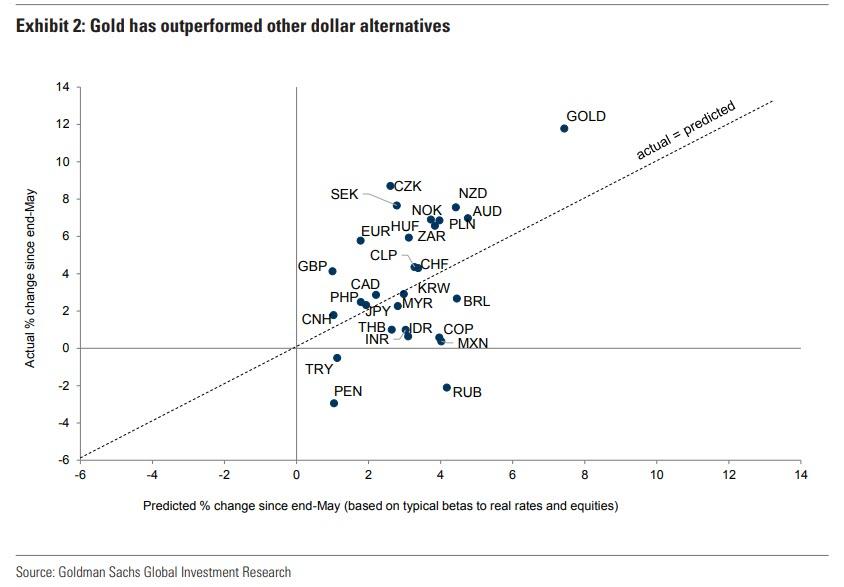

W szczególności Goldman przygląda się niedawnemu wzrostowi cen złota do nowych rekordowych poziomów, które znacznie wyprzedziły wzrost realnych stóp procentowych.

W ostatnim czasie dolar umocnił się również względem swoich największych konkurentów: euro, jena oraz franka.

To wyłamanie się dolara z trendu, jakim idą inne waluty jest napędzane przez potencjalne przesunięcie amerykańskiego Fed w kierunku nastawienia inflacyjnego w kontekście rosnących napięć geopolitycznych, podwyższonej wewnętrznej niestabilności politycznej i społecznej w USA oraz narastającej drugiej fali infekcji związanych z COVID-19.

To wszystko, w połączeniu z rekordowym poziomem akumulacji długu przez rząd Stanów Zjednoczonych, oznacza, że zaczęły się pojawiać prawdziwe obawy dotyczące długowieczności dolara amerykańskiego jako waluty rezerwowej.

To dopiero początek dla złota

Istnieją inne powody, dla których Goldman Sachs uważa, że wzrost cen złota dopiero się zaczyna:

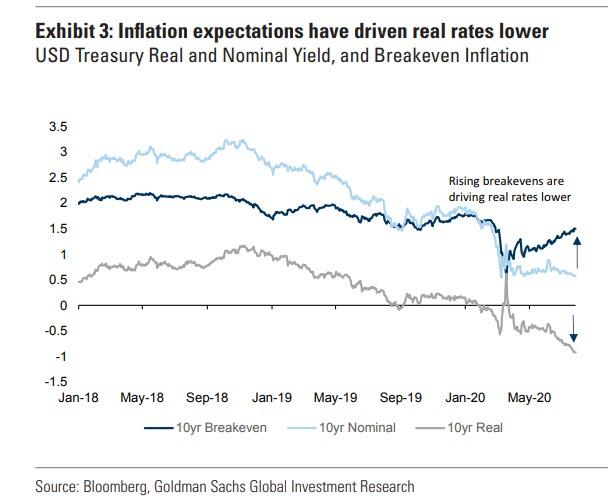

Ten bezlitosny spadek realnych stóp procentowych w stosunku do stóp nominalnych ograniczonych przez Fed spowodował wzrost inflacji w środowisku, które normalnie byłoby postrzegane jako deflacyjne, tj. osłabiający się rynek pracy w USA w miarę ponownego zamykania się kraju.

Kluczową kwestią z punktu widzenia zabezpieczenia kapitału jest to, że zarządzający aktywami dbają o poziom inflacji, a nie o jej zmiany, a z perspektywy poziomu zabezpieczenia przed inflacją, aktywa jak surowce i akcje, są dziś prawdopodobnie znacznie tańsze niż w przyszłości, kiedy inflacja może nadejść.

Omawiając czynniki napędzające popyt inwestycyjny na złoto i surowce, ważne jest rozróżnienie między deprecjacją a inflacją. Kluczowe jest to, że obecna deprecjacja i akumulacja długu zasiewają ziarno przyszłego ryzyka inflacyjnego, mimo że ryzyko inflacyjne pozostaje dziś niskie. Chociaż deprecjacja w wielu przypadkach prowadzi do inflacji, nie zawsze tak jest, jak obserwowano w ostatniej dekadzie. Podobnie, najlepsze zabezpieczenie przed utratą wartości (złoto) nie zawsze jest najlepszym zabezpieczeniem przed inflacją (tutaj można by wskazać np. ropę). Goldman tłumaczy to tak:

Obecnie ryzyko jest związane z dewaluacją walut fiducjarnych, która sieją ryzyko inflacji, a złoto jest najlepszym zabezpieczeniem przed deprecjacją. W miarę wzrostu ryzyka inflacyjnego ropa i akcje zabezpieczają nieoczekiwaną i oczekiwaną inflację odpowiednio lepiej niż złoto, a biorąc pod uwagę wielkość portfeli obligacji zbudowanych w ciągu ostatniej dekady, które będą musiały być zabezpieczone przed ryzykiem inflacyjnym, sama wielkość popytu inwestycyjnego na surowce prawdopodobnie będzie olbrzymia, co podkreśla potrzebę podjęcia działań już dziś.

Z tego powodu cena złota na poziomie 2 000 USD, 2 500 USD czy nawet 3 000 USD nie wydaje się abstrakcyjna. W końcu cały świat zmierza do dewaluacji wartości!

Jedyny prawdziwy pieniądz?

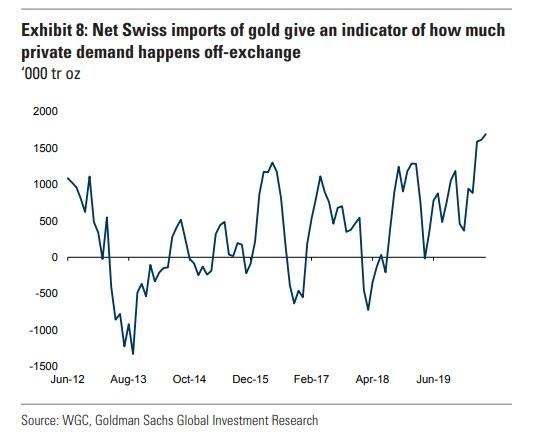

Oprócz tych znanych dla wszystkich przepływów, duży udział w fizycznym popycie inwestycyjnym na złoto jest niewidoczny. W szczególności zakupy sztabek o większej wadze przez osoby o dużej wartości netto. Patrząc na szwajcarski import netto, można zauważyć, że zapasy złota w Szwajcarii, gdzie znajduje się większość tych prywatnych skarbców, rosną w niemal rekordowym tempie.

Czyżby Ci najbogatsi wiedzieli więcej niż my? Czyżby elity finansowe przygotowywały się do przejścia do nowego systemu monetarnego opartego ponownie na złocie? Już wielokrotnie w historii metale szlachetne udowodniły, że to one są prawdziwym pieniądzem, a nie zadrukowane na kolorowo kawałki papieru z twarzami ważnych dla historii osób.

Finansowy Krytyk