Wszystko, co wiedziałeś o zachowaniu rynków, to kłamstwo. Oto jak zostałeś rozegrany

Ekonomiści, traderzy, analitycy rynku i inwestorzy podzielają jedno wspólne przekonanie o rynku: ceny mają powód, aby się poruszać…

Mówiąc dokładniej, ceny mają powód, by być tam, gdzie są. Mają także powód, aby przemieszczać się w określonych kierunkach. Jakkolwiek istnieje powód, dla którego ceny zmieniają swoje położenie, nie do końca jest z tym tak, jak większości ludzi może się wydawać.

Zacznijmy od dokonania najważniejszego rozróżnienia, które określi wszystko, co będzie miało znaczenie później: rynki ekonomiczne i rynki finansowe to dwie zupełnie różne rzeczy.

Różnica między rynkami ekonomicznymi i finansowymi

Najbardziej podstawową przesłanką ekonomii jest prawdopodobnie prawo popytu i podaży. Bardzo często uczy się ludzi, że rynek podlega mechanizmom samoregulacji i że wszystko zmierza właściwie w kierunku uzyskania względnej równowagi (equilibrium).

Wynika z hipotezy efektywnego rynku (EMH). Zakłada ona, że na rynku wszystko jest dokładnie takie, jak powinno być, ponieważ inaczej byłoby… po prostu inaczej. Wszystko zmierza do równowagi: podaż, popyt i ceny.

To działa, ale tylko jeśli mówimy o rynkach ekonomicznych.

Rynki ekonomiczne

Na ekonomicznym, fizycznym, materialnym rynku, Twoja motywacja do zakupu aktywów wynika z chęci uzyskania rzeczywistej wartości, jaką zapewnia dany składnik aktywów.

Idziesz do piekarni, aby kupić chleb. Twoim celem jest to, aby go zjeść. Jeśli dany bochenek jest za drogi w stosunku do innych bochenków na tym rynku, a jego cena od jakiegoś czasu rośnie, nie kupujesz go. Cena ma znaczenie.

To właśnie dlatego rynki ekonomiczne podlegają samoregulacji. Sprzedawca chce sprzedać Ci produkt tak drogo, jak to możliwe, podczas gdy Ty chcesz kupić ten sam produkt tak tanio, jak to możliwe. Siły te przeciwdziałają sobie nawzajem i osiągają równowagę.

Jeśli ujmiemy to bardziej technicznymi słowami, na rynkach ekonomicznych:

- Popyt spada wraz ze wzrostem cen;

- Popyt rośnie wraz ze spadkiem cen.

Rynki finansowe

Jednak na niematerialnym rynku finansowym motywacją do zakupu aktywów jest chęć późniejszego ich odsprzedania z zyskiem. Niekoniecznie przejmujesz się tym, jaką „wartość wewnętrzną” dysponuje (bądź też nie dysponuje) dany zasób, o ile możesz zarobić na obróceniu nim na rynku.

W tym przypadku poszedłbyś do tej piekarni, ale zamiast kupować ten chleb, aby go zjeść, kupowałbyś go z zamiarem zatrzymania go przez jakiś czas, a następnie sprzedania po wyższej cenie niż go kupiłeś.

Jeśli chleb byłby za drogi w porównaniu z innymi produktami na tym rynku, a jego cena od jakiegoś czasu by rosła, powinieneś być zachwycony, istnieje bowiem większe prawdopodobieństwo, że uda Ci się odsprzedać go później z zyskiem pod warunkiem, że trend się utrzyma. Cena nie ma znaczenia.

Właśnie dlatego rynki finansowe NIE podlegają samoregulacji. Sprzedający chce sprzedać Ci produkt tak drogo, jak to tylko możliwe, podczas gdy celem nabywcy jest oczywiście – kupić ten produkt tak tanio, jak to tylko możliwe – ale przede wszystkim odsprzedać ten produkt tak drogo, aby osiągnąć zysk. Siły te NIE przeciwdziałają sobie nawzajem.

Jeśli ujmiemy to bardziej technicznymi słowami, na rynkach finansowych:

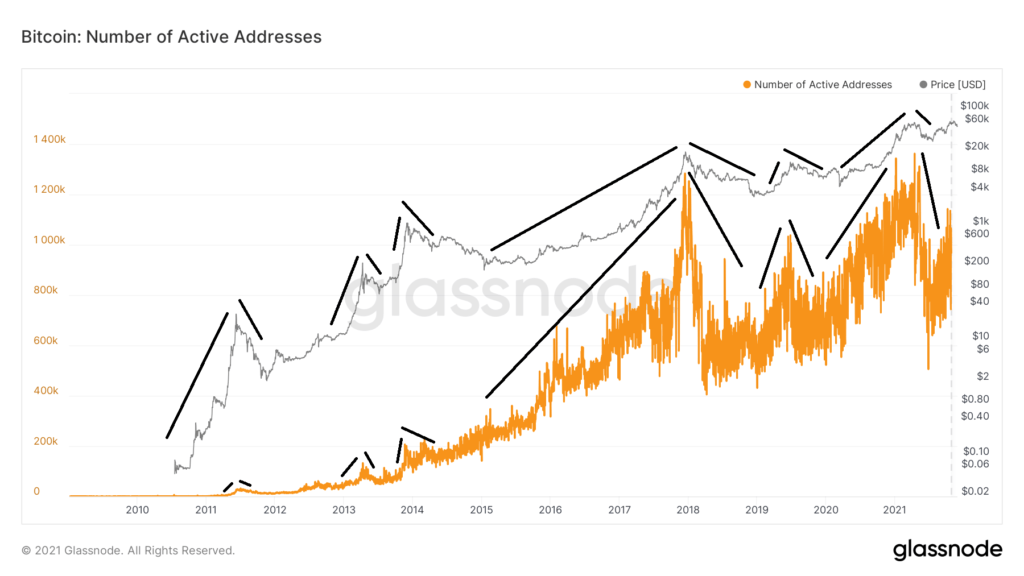

- Popyt rośnie wraz ze wzrostem cen;

- Popyt spada wraz ze spadkiem cen.

Powyższego można dowieść analizując wykres Glassnode dla liczby aktywnych adresów w blockchainie Bitcoin. Na poniższym wykresie zauważysz, że wraz ze wzrostem cen liczba adresów rośnie, gdy ceny spadają, maleje.

Więcej szczegółów na temat zachowania rynków finansowych

Pamiętaj, co jest główną motywacją na tym rynku: zarabianie pieniędzy na odsprzedaży. Aby ktoś wygrał, ktoś inny musi przegrać.

Przedstawiony wyżej mechanizm określa sposób, w jaki rynki finansowe wchodzą w cykle wzrostów i spadków. Ponieważ ludzie widzą ciągły wzrost aktywów, chcą przyłączyć się do ruchu. Wiąże się z tym pewien określony „haczyk”, którego naturę nadal niewielu nowych uczestników rynku w pełni rozumie: aby rajd ceny się utrzymał, nowi nabywcy muszą przychodzić i kupować aktywa w nadziei, że ich cena będzie nadal rosła.

Możesz sobie wyobrazić, jak w pewnym momencie trend jest tak dojrzały, że niewielu uczestników rynku będzie wierzyć, że cena może wzrosnąć jeszcze bardziej. A jeśli nie ma wystarczającej liczby kupujących, ceny spadają, a rynek wpada w trend przeciwny do wzrostowego, czyszcząc się z tych, którzy dostarczyli kapitał wprost do kieszeni smart money.

Wraz ze spadkiem ceny ludzie zaczynają sprzedawać. Nie chcą stracić zysków, które osiągnęli w czasie, gdy rynek szedł w górę. W obliczu panicznej sprzedaży uciekają z rynku, godząc się na własne życzenie ze stratą.

W pewnym momencie dochodzi do sytuacji, kiedy każdy, kto miał sprzedać, już sprzedał. A jeśli nie ma wystarczającej liczby sprzedających, cena ulega zawróceniu i rynek stawia kolejną nogę naprzód, kontynuując rajd w górę.

Widzisz teraz, jak rosnące ceny sprawiają, że ludzie chcą kupować, podczas gdy spadające ceny sprawiają, że ludzie chcą sprzedawać. Jest to przeciwieństwo tego, co ludzie powinni robić, gdyby rynki finansowe były tak racjonalne jak rynki ekonomiczne.

Irracjonalność rynków finansowych

Jak właśnie widzieliśmy, popyt wzrasta, podczas gdy ceny rosną. Ale podczas gdy ceny spadają, popyt maleje, a podaż wzrasta, ponieważ ludzie chcą się pozbyć aktywów.

Właśnie dlatego, chociaż trudno kwestionować poziom skuteczności samej metody Wyckoffa w tradingu, trudno także zgodzić się z logiką, której używa, aby uzasadnić swoje działanie.

Pierwsze prawo Wyckoffa mówi o tym, że ceny rosną, gdy popyt jest większy niż podaż, a spadają, gdy jest odwrotnie. Jest to jedna z najbardziej podstawowych zasad rynków finansowych i z pewnością nie dotyczy wyłącznie pracy Wyckoffa. Pierwsze prawo przedstawić można trzema prostymi równaniami:

- Popyt > Podaż = Wzrost cen

- Popyt < Podaż = Spadki cen

- Popyt = Podaż = Brak znaczącej zmiany ceny (niska zmienność)

Innymi słowy, pierwsze prawo Wyckoffa sugeruje, że nadwyżka popytu nad podażą powoduje wzrost cen, ponieważ więcej ludzi kupuje niż sprzedaje. Ale w sytuacji, gdy sprzedaż przewyższa kupno – wówczas podaż przewyższa popyt, powodując spadek ceny.

Ale… nawet gdybyś wiedział, że na przykład: w przyszłości rezerwy ropy będą bardzo niskie, nie będziesz w stanie użyć argumentu odnośnie podaży, aby móc prognozować, czy ceny ropy pójdą w górę, czy w dół. To, co napędza ceny, to w zasadzie tylko popyt, który pojawia się i znika w postaci irracjonalnych i subiektywnych cykli.

A co z przyczynami zewnętrznymi?

Czy tragiczne wydarzenia, wiadomości lub cokolwiek innego mogą mieć wpływ na ceny?

Krótka odpowiedź na tak postawione pytanie brzmi: nie.

Dłuższa odpowiedź brzmi, że chociaż jakieś szokujące wydarzenia zewnętrzne mogą mieć natychmiastowy wpływ na wykres cenowy, należy pamiętać o głównej motywacji rynku finansowego, którą jest zarabianie pieniędzy.

Znaczenie, które napędza ceny na rynku finansowym, to nic innego jak subiektywne oceny przyszłej wartości. To, czy szokujące, złe wiadomości pojawiają się w trendzie wzrostowym czy w trendzie spadkowym to dwie różne sprawy.

Dlaczego? Jakie to ma znaczenie, jeśli pojawiają się złe wieści, jeśli na moim wykresie widzę tylko wyraźny trend wzrostowy? Nie obchodzi mnie, co złego mają do powiedzenia o moim majątku, zależy mi na zarabianiu pieniędzy.

Właśnie dlatego opieranie się w strategii na wiadomościach nie jest do końca dobrym pomysłem. Zasadniczo nie ma korelacji. Strategia ta nie opiera się na tym, co motywuje ludzi do kupowania aktywów na rynkach finansowych.

Jedyną rzeczą na wykresie, do której może doprowadzić wystąpienie jakiegoś zdarzenia powszechnie uznanego za „złe”, jest zwiększenie wolumenu. Większy wolumen niekoniecznie jednak będzie oznaczał zwiększony popyt.

Wolumen sygnalizuje tylko liczbę transakcji odbywających się w danym momencie.

Oznacza to, że zdarzenie zewnętrzne może jedynie wywołać nagłe zainteresowanie kupnem lub sprzedażą danego zasobu, ale decyzja o kupnie lub sprzedaży jest czysto subiektywna dla każdej osoby i została najpewniej podjęta już wcześniej.

Czy analiza fundamentalna działa?

Jeśli Twoim celem jest przewidywanie przyszłych cen, to niekoniecznie.

Dzieje się tak, ponieważ AF opiera się na formułowaniu założeń dotyczących przyszłych warunków podaży i popytu. Widzieliśmy już, że to nie działa.

Rynki finansowe nie dbają o to, ile coś powinno być warte, ale o to, ile są warte zdaniem uczestników rynku.

Jedynym rodzajem analizy fundamentalnej, który ma pewną wartość, jest analiza strategii marketingowej. Jeśli widzisz zasób, który ma zostać wprowadzony na rynek, a jego zespół marketingowy wykonuje świetną robotę w tworzeniu wokół niego pozytywnego szumu, możesz być pewien, że – przynajmniej na pierwszym etapie obecności na rynku – odniesie sukces.

***

Opracowano na podstawie Everything you know about market behavior is wrong. Here’s how you’ve been played (link)