Zrozumieć rynek | Czym jest metoda Wyckoffa?

Kiedy kupują wieloryby? Na jakie fazy można podzielić cykl życia rynku i jaka jest ich charakterystyka? Wyciśnij z rynku więcej dzięki zastosowaniu praw Wyckoffa i schematów dystrybucji i akumulacji. To wiedza, która może Ci się przydać.

Czym jest metoda Wyckoffa?

Metoda została opracowana przez Richarda Wyckoffa na początku lat 30 – tych XX wieku. Składa się z szeregu zasad i strategii początkowo zaprojektowanych dla traderów i szerokiej maści inwestorów. Wyckoff poświęcił znaczną część swojego życia na edukowanie innych, a jego praca ma duży wpływ na współczesną analizę techniczną. Chociaż metoda Wyckoffa pierwotnie koncentrowała się na akcjach, obecnie jest stosowana na wszystkich rodzajach rynków finansowych, w tym kryptowalutowych.

Wiele prac Wyckoffa było inspirowanych metodami handlowymi innych odnoszących sukcesy traderów (zwłaszcza Jesse L. Livermore). Dziś Wyckoff cieszy się takim samym szacunkiem jak inne kluczowe postaci, takie jak Charles H. Dow i Ralph N. Elliott.

Wyckoff przeprowadził rozległe badania, które doprowadziły do powstania kilku teorii i technik handlowych. Najważniejsze z nich to:

- Trzy podstawowe prawa;

- Koncepcja Człowieka Złożonego (The Composite Man);

- Metodologia analizy wykresów (Schematyka Wyckoffa);

- Pięciostopniowe podejście do rynku.

Wyckoff opracował również specjalne testy kupna i sprzedaży (Buying and Selling Tests), a także unikalną metodę tworzenia wykresów (Point & Figure). Podczas gdy testy pomagają traderom dostrzec lepsze punkty wejścia w rynek, metoda P&F służy do definiowania celów tradingowych.

Trzy praw Wyckoffa

Prawo podaży i popytu

Pierwsze prawo mówi o tym, że ceny rosną, gdy popyt jest większy niż podaż, a spadają, gdy jest odwrotnie. Jest to jedna z najbardziej podstawowych zasad rynków finansowych i z pewnością nie dotyczy wyłącznie pracy Wyckoffa. Pierwsze prawo przedstawić można trzema prostymi równaniami:

- Popyt > Podaż = Wzrost cen

- Popyt < Podaż = Spadki cen

- Popyt = Podaż = Brak znaczącej zmiany ceny (niska zmienność)

Innymi słowy, pierwsze prawo Wyckoffa sugeruje, że nadwyżka popytu nad podażą powoduje wzrost cen, ponieważ więcej ludzi kupuje niż sprzedaje. Ale w sytuacji, gdy sprzedaż przewyższa kupno – wówczas podaż przewyższa popyt, powodując spadek ceny.

Wielu inwestorów stosujących metodę Wyckoffa porównuje słupki ceny i wolumenu jako sposób na lepszą wizualizację relacji między podażą a popytem. To często zapewnia wgląd w kolejne ruchy na rynku.

Prawo przyczyny i skutku

Drugie prawo Wyckoffa mówi, że różnice między podażą a popytem nie są przypadkowe. Występują one po okresach przygotowań, w wyniku określonych wydarzeń. W terminologii Wyckoffa okres akumulacji (przyczyny) ostatecznie prowadzi do trendu wzrostowego (efektu). W przeciwieństwie do tego, okres dystrybucji (przyczyna) ostatecznie skutkuje trendem spadkowym (efektem).

Aby oszacować potencjalne skutki przyczyny. Innymi słowy, Wyckoff zastosował unikalną technikę tworzenia wykresów. Stworzył metody definiowania celów tradingowych w oparciu o okresy akumulacji i dystrybucji. To pozwoliło mu oszacować prawdopodobne wydłużenie się trendu rynkowego po wybiciu się ze strefy konsolidacji lub zakresu handlowego (trading range).

Prawo wysiłku w kontrze do rezultatu

Trzecie prawo Wyckoffa stanowi, że zmiany ceny aktywów są wynikiem wysiłku, który jest reprezentowany przez wolumen obrotu. Jeśli price action pozostaje w harmonii z wolumenem, istnieje duża szansa, że trend będzie kontynuowany. Ale jeśli wolumen i cena znacznie się od siebie różnią, trend rynkowy prawdopodobnie zatrzyma się lub zmieni kierunek.

Wyobraźmy sobie, że rynek bitcoina zaczyna konsolidować się z bardzo wysokim wolumenem po długim trendzie spadkowym. Wysoki wolumen wskazuje na duży wysiłek, ale ruch na boki (mała zmienność) sugeruje mały wynik. Tak więc wiele bitcoinów zmienia właściciela, ale nie ma bardziej znaczących spadków cen. Taka sytuacja może wskazywać, że trend spadkowy może się skończyć, a odwrócenie trendu jest bliżej niż mogłoby się wydawać.

Człowiek złożony (The Composite Man)

Wyckoff stworzył ideę Composite Man (lub Composite Operator) jako wyimaginowanej tożsamości rynku. Zaproponował, aby inwestorzy i traderzy badali rynek akcji tak, jakby kontrolował go jeden podmiot. Ułatwiłoby im to podążanie za trendami rynkowymi.

W istocie Composite Man reprezentuje największych graczy (animatorów rynku), takich jak zamożne osoby prywatne i inwestorzy instytucjonalni. Zawsze działa w swoim własnym interesie, aby mógł kupować tanio i sprzedawać drogo.

Zachowanie Composite Mana jest przeciwieństwem zachowań większości inwestorów detalicznych, którzy w większości przypadków tracą swoje pieniądze. Według Wyckoffa Composite Man stosuje jednak dość przewidywalną strategię, z której inwestorzy mogą się wiele nauczyć.

Użyjmy koncepcji Composite Man, aby zilustrować uproszczony cykl rynkowy. Taki cykl składa się z czterech głównych faz: akumulacji, trendu wzrostowego, dystrybucji i trendu spadkowego.

Akumulacja

Composite Man gromadzi aktywa znacznie wcześniej, niż jest w stanie zrobić to większość inwestorów. Ta faza jest zwykle naznaczona ruchem rynku w bok. Akumulacja odbywa się stopniowo, aby uniknąć znacznej zmiany ceny.

Trend wzrostowy

Kiedy Composite Man posiada wystarczającą ilość akcji, a siła sprzedaży zostaje wyczerpana,zaczyna pchać rynek w górę. Naturalnie pojawiający się trend przyciąga więcej inwestorów, powodując wzrost popytu.

Warto zauważyć, że podczas trendu wzrostowego może wystąpić wiele faz akumulacji. Możemy nazwać je fazami ponownej akumulacji, w których „większy” trend zatrzymuje się i konsoliduje na chwilę, po czym kontynuuje ruch w górę.

W miarę wzrostu rynku zachęca się innych inwestorów do kupowania. W tym momencie popyt staje się o wiele wyższy niż podaż.

Dystrybucja

Następnie Composite Man rozpoczyna dystrybucję swoich zasobów. Sprzedaje swoje zyskowne pozycje osobom wchodzącym na rynek na późnym etapie. Zazwyczaj faza dystrybucji charakteryzuje się ruchem na boki, który pochłania popyt, aż ten ulegnie wyczerpaniu.

Trend spadkowy

Niedługo po fazie dystrybucji, rynek zaczyna wracać do trendu spadkowego. Innymi słowy, gdy Composite Man skończy sprzedawać sporą ilość swoich akcji, zaczyna pchać rynek w dół. W końcu podaż staje się znacznie większa niż popyt i konstytuuje się trend spadkowy.

Podobnie jak w przypadku trendu wzrostowego, trend spadkowy może również mieć swoje fazy redystrybucji. Są to w zasadzie krótkoterminowe konsolidacje pomiędzy dużymi spadkami cen. Mogą one obejmować na przykład tak zwane pułapki na byki, w których niektórzy kupujący wpadają w pułapkę, mając nadzieję na odwrócenie trendu, które nie nastąpi. Kiedy trend niedźwiedzi wreszcie się kończy, rozpoczyna się nowa faza akumulacji.

Schematy Wyckoffa

Schematy akumulacji i dystrybucji są prawdopodobnie najpopularniejszą częścią pracy Wyckoffa — przynajmniej w społeczności kryptowalut. Modele te dzielą fazy akumulacji i dystrybucji na mniejsze sekcje. Sekcje są podzielone na pięć faz (od A do E), wraz z wieloma zdarzeniami, które zostały opisane poniżej.

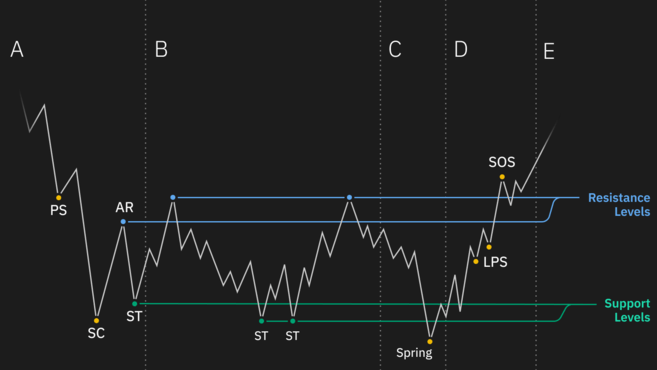

Schemat akumulacji

Faza A

Siła sprzedaży maleje, a trend spadkowy zaczyna zwalniać. Ta faza jest zwykle naznaczona wzrostem wolumenu obrotu. Wstępne wsparcie (PS) wskazuje, że pojawiają się niektórzy kupujący, ale wciąż nie ma ich na tyle wielu, aby zatrzymać ruch spadkowy.

Punkt kulminacyjny sprzedaży (Selling Climax – SC) powstaje w wyniku intensywnej sprzedaży, gdy inwestorzy kapitulują. Jest to często punkt o dużej zmienności, w którym panika wyprzedaży tworzy duże świece o długich knotach. Silny spadek szybko powraca do odbicia lub automatycznego rajdu (AR), ponieważ nadmierna podaż jest absorbowana przez kupujących. Ogólnie rzecz biorąc, zakres handlowy (TR) schematu akumulacji jest określony przez przestrzeń między dolną wartością SC a górną wartością AR.

Jak sama nazwa wskazuje, test wtórny (Secondary Test – ST) ma miejsce, gdy rynek spada w pobliżu regionu SC, sprawdzając, czy trend spadkowy rzeczywiście się skończył. W tym momencie wolumen obrotu i zmienność rynku są zwykle niższe. Chociaż ST często tworzy wyższy dołek w stosunku do SC, nie zawsze tak jest.

Faza B

W oparciu o prawo przyczyny i skutku, faza B może być postrzegana jako przyczyna, która prowadzi do skutku.

Zasadniczo faza B to etap konsolidacji, w którym Composite Man gromadzi największą liczbę aktywów. Na tym etapie rynek ma tendencję do testowania zarówno poziomów oporu, jak i wsparcia.

W fazie B może być wiele testów wtórnych (ST). W niektórych przypadkach mogą one generować wyższe szcyty(pułapki na byki) i niższe dołki (pułapki na niedźwiedzie) w stosunku do SC i AR fazy A.

Faza C

Typowa faza akumulacji C zawiera tak zwany Spring. Często działa to jak ostatnia pułapka na niedźwiedzie, zanim rynek zacznie osiągać wyższe dołki. Podczas Fazy C Composite Man zapewnia, że na rynku pozostaje niewiele podaży, tj. ci, którzy mieli już sprzedać, już to zrobili.

Taka „wiosna” często przełamuje poziomy wsparcia, aby powstrzymać traderów i wprowadzić w błąd inwestorów. Można to określić jako ostateczną próbę zakupu po niższej cenie przed rozpoczęciem trendu wzrostowego. Pułapka na niedźwiedzie skłania inwestorów detalicznych do rezygnacji ze swoich udziałów.

W niektórych przypadkach jednak poziomy wsparcia udaje się utrzymać, a Spring po prostu nie występuje. Innymi słowy, mogą istnieć schematy akumulacyjne przedstawiające wszystkie inne elementy, ale nie Spring. Mimo to ogólny schemat nadal obowiązuje.

Faza D

Faza D reprezentuje przejście między przyczyną a skutkiem. Stoi pomiędzy strefą akumulacji (Faza C) a wybiciem z zakresu handlowego (Faza E).

Faza D pokazuje zazwyczaj znaczny wzrost wolumenu obrotu i zmienności. Zwykle ma wsparcie ostatniego punktu (LPS), które powoduje wyższe dołki, zanim rynek ruszy wyżej. LPS często poprzedza przełamanie poziomów oporu, co z kolei tworzy wyższe maksima. Wskazuje to na oznaki siły (SOS), ponieważ poprzednie opory stają się zupełnie nowymi poziomami wsparcia.

Pomimo nieco mylącej terminologii, w fazie D może być więcej niż jeden LPS. Podczas testowania nowych linii wsparcia zwiększają one często wolumen obrotu. W niektórych przypadkach cena może stworzyć niewielką strefę konsolidacji, zanim skutecznie przełamie się przez większą i przejdzie do fazy E.

Faza E

Faza E jest ostatnim etapem Schematu Akumulacji. Charakteryzuje się wyraźnym przełamaniem zakresu handlu, spowodowanym zwiększonym popytem na rynku. To właśnie wtedy dotychczasowy zakres zostaje skutecznie przełamany i zaczyna się trend wzrostowy.

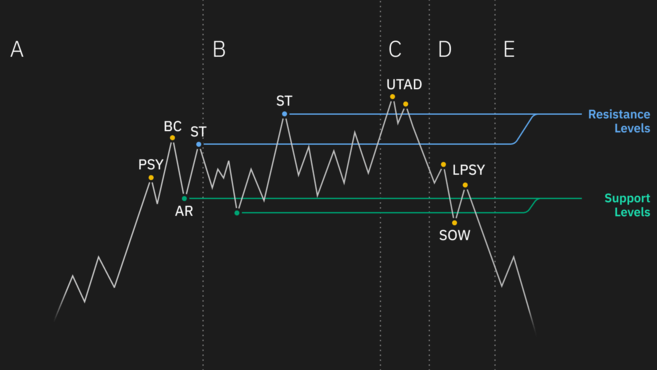

Schemat dystrybucji

Zasadniczo schemat dystrybucji działa w odwrotny sposób niż akumulacja, aczkolwiek z nieco inną terminologią.

Faza A

Pierwsza faza ma miejsce, gdy ustalony trend wzrostowy zaczyna zwalniać z powodu malejącego popytu. Wstępna podaż (PSY) sugeruje, że siła sprzedaży pojawia się, choć wciąż nie jest wystarczająco silna, aby zatrzymać ruch w górę. Punkt kulminacyjny zakupów (Buying Climax – BC) jest następnie tworzony przez intensywną aktywność zakupową. Jest to zwykle spowodowane przez niedoświadczonych traderów, którzy dokonują zakupów w przypływie emocji.

Następujący po tym silny ruch w górę powoduje reakcję automatyczną (AR), ponieważ nadmierny popyt jest absorbowany przez animatorów rynku. Innymi słowy, Composite Man rozpoczyna dystrybucję swoich udziałów wśród spóźnionych nabywców. Test wtórny (ST) ma miejsce, gdy rynek ponownie odwiedza region BC, często tworząc niższy szczyt.

Faza B

Faza B dystrybucji działa jak strefa konsolidacji (przyczyna), która poprzedza trend spadkowy (efekt). W tej fazie Composite Man stopniowo sprzedaje swoje aktywa, absorbując i osłabiając popyt rynkowy.

Górna i dolna granica zakresu handlowego są zazwyczaj wielokrotnie testowane, co może obejmować krótkoterminowe pułapki na niedźwiedzie i byki. Czasami rynek przesuwa się powyżej poziomu oporu stworzonego przez BC, co skutkuje ST.

Faza C

W niektórych przypadkach rynek zaprezentuje ostatnią pułapkę na byki po okresie konsolidacji. W metodologii Wyckoffa nazywa się ona UTAD (Upthrust After Distribution).

Faza D

Faza D dystrybucji jest prawie lustrzanym odbiciem fazy akumulacji. Zwykle ma ostatni LPSY w środku zakresu, tworząc niższy szczyt. Od tego momentu tworzone są nowe LPSY — wokół lub poniżej strefy wsparcia. Wyraźna oznaka słabości (SOW) pojawia się, gdy rynek wyłamuje się poniżej linii wsparcia.

Faza E

Ostatni etap Dystrybucji to początek trendu spadkowego, z wyraźną przerwą poniżej zakresu handlowego, spowodowaną silną przewagą podaży nad popytem.

Czy metoda Wyckoffa działa?

Oczywiście rynek nie zawsze dokładnie podąża za wskazaniami powyższego modelu. W praktyce, schematy akumulacji i dystrybucji mogą występować na różne sposoby i w różnych formach. Przykładowo, w niektórych sytuacjach faza B może trwać znacznie dłużej niż oczekiwano. W przeciwnym razie testy Spring i UTAD mogą w ogóle nie występować.

Mimo to, efekty badań i obserwacji Wyckoffa oferują szeroki wachlarz skutecznych technik, które opierają się na jego wielu teoriach i zasadach. Są one z pewnością cenna dla tysięcy inwestorów, handlowców i analityków na całym świecie. Schematy akumulacji i dystrybucji mogą być przydatne przy próbie zrozumienia natury cykli rynków finansowych.

Pięcioetapowe podejście Wyckoffa

Wyckoff opracował również pięciostopniowe podejście do rynku, które może być postrzegane jako narzędzie do bezpośredniego zastosowania w praktyce.

Krok 1: Określ trend.

Jaki jest obecny trend i dokąd zmierza? Jaka jest relacja między podażą a popytem?

Krok 2: Określ siłę zasobu.

Jak silny jest zasób w stosunku do oczekiwań rynku? Czy porusza się w oczekiwany czy odwrotny sposób?

Krok 3: Poszukaj zasobów z wystarczającą przyczyną.

Czy są wystarczające powody, aby otworzyć pozycję na rynku? Czy przyczyna jest wystarczająco silna, aby potencjalne nagrody (skutki) były warte ryzyka?

Krok 4: Określ wymiar prawdopodobieństwa dla danego ruchu ceny.

Czy zasób jest gotowy na ruch? Jaka jest jego pozycja w ramach trendu o szerszym horyzoncie? Co sugeruje cena i wolumen?

Krok 5: Zaplanuj swój moment wejścia na rynek.

Ostatni krok dotyczy wyczucia czasu. Obejmuje on zwykle analizę instrumentów w porównaniu z ogólnym rynkiem. W zależności od pozycji w ich indywidualnym schemacie Wyckoffa, taka analiza może zapewnić wgląd w kolejne ruchy aktywów. Ostatecznie ułatwia to identyfikację obszaru na dobre wejście w rynek.

Warto zauważyć, że ta metoda działa lepiej w przypadku aktywów, które poruszają się razem z ogólnym rynkiem lub indeksem. Warto podkreślić, że w odniesieniu do rynków kryptowalut ta korelacja nie zawsze występuje.

Podsumowanie

Chociaż od czasu powstania metodologii Wyckoffa minęło prawie sto lat, pozostaje ona nadal w powszechnym użyciu. Jest z pewnością zdecydowanie czymś więcej niż wskaźnikiem analizy technicznej.

Zasadniczo metoda Wyckoffa pozwala inwestorom podejmować bardziej logiczne decyzje, zamiast kierować się wyłącznie emocjami. Zapewnia traderom szereg narzędzi dających szansę na zmniejszenie ryzyka i jednoczesne zwiększenie ich szans na sukces. Mimo to nie ma niezawodnej techniki, jeśli chodzi o inwestowanie. Należy zawsze uważać na ryzyko, szczególnie na wysoce niestabilnych i wysoce zmiennych rynkach kryptowalut.

artykuł jest tłumaczeniem opracowania pt. What is Wyckoff Theory and Is Bitcoin Being Manipulated; źródło: link