10 odpowiedzi na 10 obiekcji ludzi, którzy nie chcą słyszeć o bitcoinie

Wielu ludzi nie chce słyszeć o bitcoinie. Docierają do nich informacje na temat tego, co dzieje się na rynku, jakie wzrosty osiągnęła kryptowaluta na przestrzeni lat, a mimo tego pozostają sceptyczni i mają liczne obiekcje. Oto lista tych obiekcji. Dołączyłem do niej argumentację, która może pomóc wpłynąć na sposób, w jaki sceptycy postrzegają kryptowalutę i skupioną wokół niej społeczność.

1. To jest oszustwo!

Gdyby to było oszustwo, czy myślisz, że zainwestowałoby w to 200 milionów ludzi, wiele zamożnych osób, spółek publicznych, a nawet suwerennych krajów?

Czy wiesz coś, czego oni nie wiedzą?

Czy Internet, złoto, nieruchomości i Amazon również są oszustwami?

Kiedy system monetarny przetrwa 12 lat, dodając 3 miliony użytkowników tygodniowo i stanie się trzecią walutą na świecie pod względem kapitalizacji rynkowej po dolarze i euro, może to oznaczać wiele, ale nie oszustwo.

Bitcoin to prawdziwa sieć monetarna, która generuje dużą wartość i rozwiązuje wiele problemów, z którymi nie radzi sobie złoto i pieniądz fiducjarny.

2. Bitcoin to bańka!

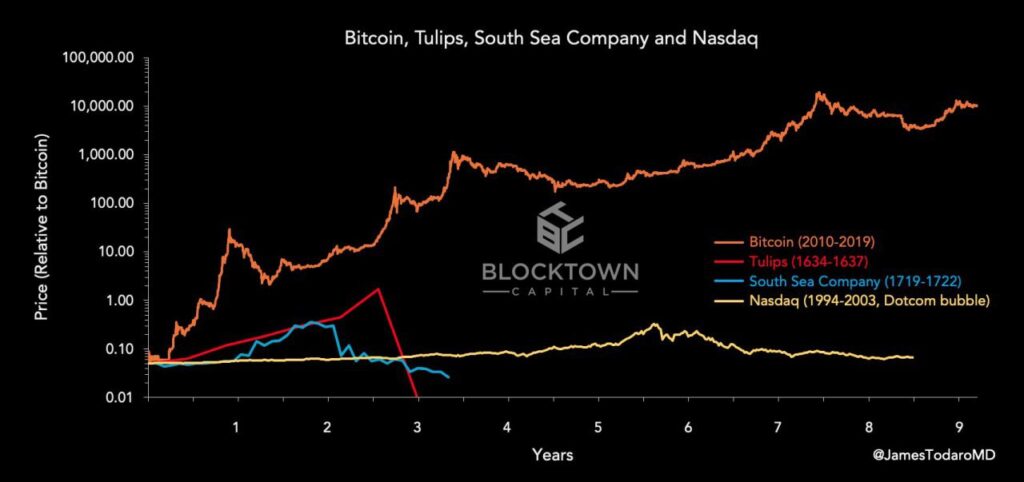

Bańka tworzy się zazwyczaj bardzo szybko, a następnie jeszcze szybciej opróżnia się do zera. Bitcoin jest niestabilny, ale zawsze ma tendencję wzrostową. Kiedy spojrzysz na wykres z oddalonej perspektywy, zobaczysz wyraźną krzywą w górę z pewnymi okresami ożywienia i chwilowymi spadkami. Nie tak wygląda bańka.

Internet, smartfony, sztuczna inteligencja, samochody elektryczne i inżynieria genetyczna też nie są bańkami. To technologie, które zmienią świat nie do poznania. Towarzyszenie im w drodze na szczyt może nie być ścieżką usłaną różami, ale powoli i konsekwentnie, wszystkie z wymienionych technologii przeszły bądź niebawem przejdą na kolejny etap w ogólnej krzywej adopcji.

W tweecie z 15 lutego br. Dan Tapeiro, współzałożyciel 10T Holdings, argumentował, że jeśli chodzi o cenę w stosunku do średniego przychodu, bitcoin i ether (ETH) wciąż mają przed sobą ogromną drogę, zanim rzucą wyzwanie tulipanom.

Choć wpłynęła tylko na niewielką część gospodarki, w szczytowym okresie bańki, pojedynczy funt tulipanowych cebulek kosztował 1500 guldenów. Była to, w przybliżeniu, równowartość czteroletniej pensji wykwalifikowanego stolarza. Implozja, która miała nieznane pochodzenie, spowodowała 90% spadek ceny.

Przeciwnicy bitcoina dość często porównują wzrosty na kryptowalucie z bańką tulipanową, argumentując, że „wewnętrzna wartość” tych dwóch aktywów praktycznie nie istnieje, a rynkiem rządzi wyłącznie spekulacja.

„Podczas holenderskiego szaleństwa tulipanów, cebulki sprzedawane były 10 razy drożej niż wynosiła średnia pensja. Średnia pensja dla „robotnika wykwalifikowanego” wynosi dziś ok. 32 tys. 32k × 10x = 320k … a #btc ma co najmniej kolejną 10x wartość użytkową tulipanów. Bądź cierpliwy i po prostu #HODL”.

W dwunastym roku swojego istnienia bitcoin przeżył już zarówno tulipany, jak i bańki spekulacyjne South Sea Company.

3. Cena bitcoina jest niestabilna!

Zmienność to cena, którą BTC musi zapłacić za stanie się najcenniejszym aktywem na świecie.

Zdaniem popularnego zwolennika bitcoina Connera Browna, zmienność kryptowaluty wiąże się z wieloma korzyściami.

Volatility is good.👇

— Conner Brrrrrrrrrrr 🟩 (@BitcoinConner) June 28, 2019

1)It shakes out weak hands and makes sure Bitcoins go to the strongest of hodlers.

2) It’s free Bitcoin advertising. Volatility makes headlines.

3) It’s a direct function of Bitcoin’s unparalleled absolute scarcity. Supply is static so price is volatile.

Według niego to właśnie czyści rynek ze słabych graczy i gwarantuje, że bitcoin „trafi do najsilniejszych hodlerów”. Sprawia również, że stawia bitcoin w peletonie. Przecież im większa zmienność, tym większe emocje uczestników rynku.

Z bardziej fundamentalnej perspektywy, zmienność kursu bitcoina jest bezpośrednią wypadkową jego podaży. Brown twierdzi, że ponieważ podaż jest stała, cena jest bardzo zmienna.

Jednocześnie podkreśla, że ta zmienność jest potrzebna, aby bitcoin mógł naprawdę coś znaczyć jako potencjalne, „globalne aktywo rezerwowe”. Brown uważa, że wysoka zmienność jest naturalną częścią ewolucyjnego procesu rozwoju bitcoina. „Nowe pieniądze” nie rodzą się nagle jako doskonale stabilne i płynne.

Oddal obraz ponownie, przyjrzyj się mu z dłuższej perspektywy a zobaczysz, że trend jest w rzeczywistości bardzo stabilny i cały czas pnie się w górę.

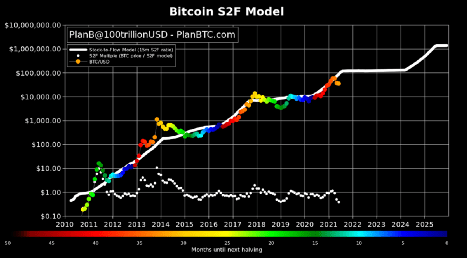

W modelu Plan B, najdokładniejszym (jak do tej pory) modelu prognostycznym ceny bitcoin, biała linia reprezentuje przewidywaną cenę, a kolorowe kropki rzeczywistą cenę. Jak widać, jest pewna zmienność, ale trend jest dość wyraźny. Zgodnie z tym modelem, do końca bieżącego roku powinien uzyskać cenę ponad 100 000 USD, czyli ponad 3 razy więcej niż teraz.

Gold, Amazon, Google i Apple również były na początku niestabilne i ostatecznie się ustatkowały. Wypada założyć, że to samo stanie się z bitcoinem.

4. To pieniądze dla przestępców!

Chociaż początkowo bitcoin był rzeczywiście intensywnie wykorzystywany do nielegalnych działań, przestępcy całkiem szybko zdali sobie sprawę z faktu, że nie jest to dobre narzędzie do popełniania przestępstw.

Każda transakcja dokonana w blockchain jest transparentna, nieodwracalna i trwała. To sprawia, że FBI bardzo lubi BTC, ponieważ (jak pokazuje wiele dotychczasowych przypadków) łatwo jest namierzyć i znaleźć złoczyńców.

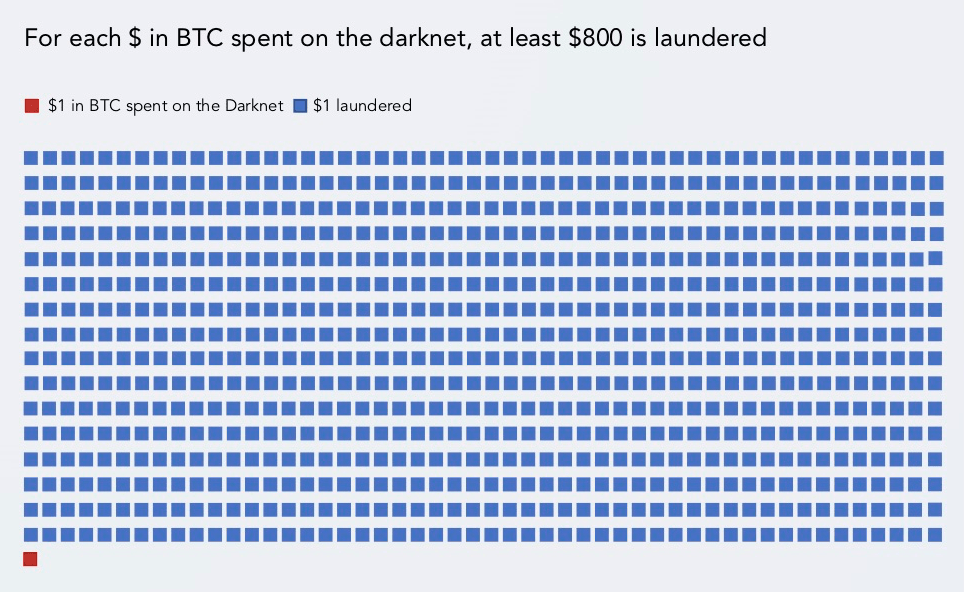

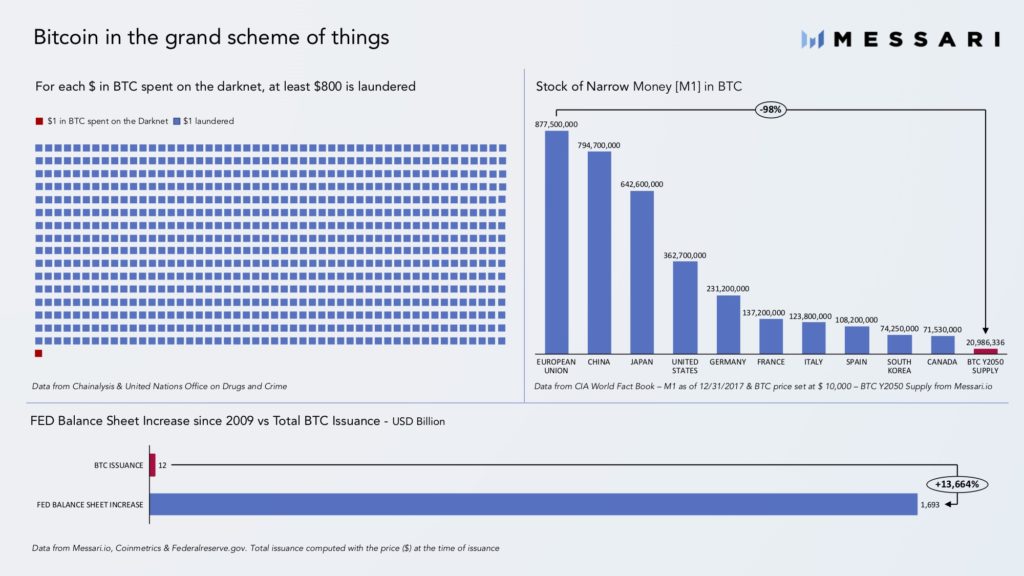

Fakty są takie, że przestępcynadal używają swojego ulubionego narzędzia: dolara. Jeżeli spojrzysz na poniższą grafikę, po chwili skupienia wzroku dojrzysz jeden mały, czerwony kwadrat. Reprezentuje on dokładnie 1 dolar amerykański wydany w darknecie. Darknet to ciemna strona Internetu, znajdą się tam portale funkcjonujące często nielegalnie, sprzedając narkotyki, broń itd.

Porównanie odnosi się do USD. Wszystkie niebieskie pola to dolary pochodzące z prania pieniędzy. Stosunek wynosi 800:1:

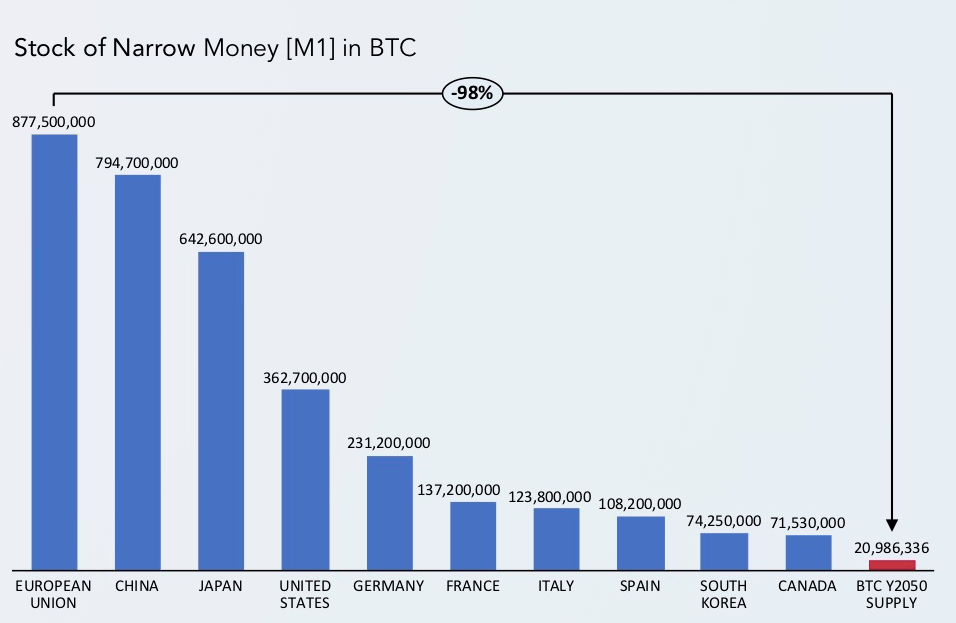

Kolejna część statystyk obrazowo ukazuje nam wykres sporządzony na podstawie bilansu bazy monetarnej, agregatu pieniężnego M1 w BTC, czyli łącznej ilości pieniądza bezpośrednio wyemitowanego przez bank centralny. Mamy do czynienia z dolarem amerykańskim – walutą Stanów Zjednoczonych, której emisją zarządza System Rezerwy Federalnej (FED).

Cena BTC ustawiona na 10 000 dolarów:

Pełny schemat od Messari wygląda tak:

5. To szkodliwe dla środowiska!

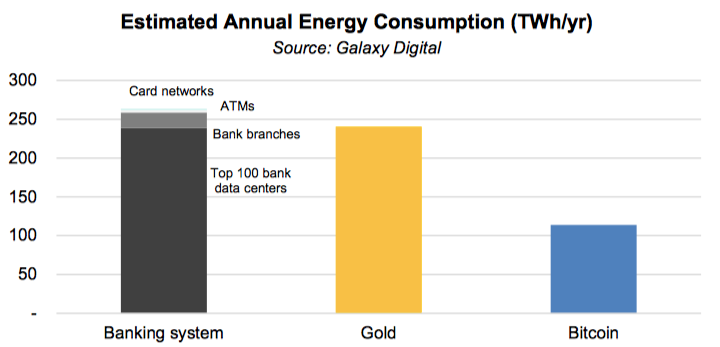

Bitcoin – owszem – zużywa energię elektryczną, ale w sumie stanowi to zaledwie 0,1% światowego zapotrzebowania. Istnieje wiele innych branż, które wykorzystują znacznie więcej energii niż sieć największej kryptowaluty świata.

Energia ta jest wykorzystywana do zabezpieczania sieci, która zapewnia wartość liczoną w milionach, dlatego należy ją traktować jako dobrze wydane pieniądze.

Banki, systemy płatności kolejowych, złoto i instytucje finansowe zużywają znacznie więcej energii i wydaje się, że nikt na to nie narzeka.

Firma Galaxy Digital Michaela Novogratza opublikowała w tym roku raport zatytułowany „On Bitcoin’s Energy Consumption: A Quantitative Approach to a Subjective Question”, zapewniający dostęp do metodologii swoich obliczeń na zasadach open source.

Badanie opracowane przez miningowe ramię Galaxy szacuje, że roczne zużycie energii elektrycznej przez sieć Bitcoin wynosi 113,89 TWh. Mieści się w tym zużycie energii przez górników, zużycie energii w puli i zużycie energii przez węzły. Według szacunków Galaxy, jest to wartość co najmniej dwa razy niższa niż całkowita energia zużywana przez system bankowy oraz sektor złota w ujęciu rocznym.

Galaxy Digital Mining twierdzi, że podczas gdy zużycie energii przez Bitcoin jest przejrzyste i łatwe do śledzenia w czasie rzeczywistym za pomocą narzędzi takich jak Cambridge Bitcoin Electricity Consumption Index, ocena zużycia energii w przemyśle złota i tradycyjnym systemie finansowym nie jest już taka prosta.

„Sektor bankowy nie raportuje bezpośrednio danych dotyczących zużycia energii elektrycznej”, czytamy w raporcie. Co więcej, system bankowości detalicznej i komercyjnej wymaga wielu warstw rozliczeniowych, podczas gdy Bitcoin oferuje jasne rozliczenie końcowe. Biorąc pod uwagę szacunki Galaxy dotyczące zużycia energii przez bankowe centra danych, oddziały banków, bankomaty i centra danych sieci kart, całkowite roczne zużycie energii przez system bankowy na całym świecie szacuje się na 263,72 TWh.

Aby obliczyć zużycie energii w sektorze złota, firma Galaxy Digital Mining wdrożyła szacunki całkowitej emisji gazów cieplarnianych w branży, przedstawione w raporcie World’s Gold Council zatytułowanym „Gold and climate change: Current and future impacts”. Jak oszacowano w badaniu, przemysł złota zużywa około 240,61 TWh rocznie. „Szacunki te mogą wykluczyć kluczowe źródła zużycia energii i emisji, które są efektami drugiego rzędu przemysłu złota, takie jak energia i intensywność emisji dwutlenku węgla […] w kopalniach złota”.

6. To ryzykowne!

Ryzyko jest względne. Kiedy oceniasz sytuację, dobrze jest porównać stosunek ryzyka do zysku z alternatywami, które oferuje rynek.

Przykładowo, trzymanie pieniędzy w banku jest o wiele bardziej ryzykowne. Czynnikiem niszczącym wartość jest inflacja i niektórzy eksperci uważają, że w najbliższej przyszłości może ona osiągnąć 15-20%. Oznacza to, że za 5-10 lat twoje pieniądze stracą na wartości nawet 50% chyba, że coś z tym zrobisz.

W zestawieniu z innymi aktywami widać wyraźnie, że bitcoin zyskuje on na wartości szybciej niż wszystko, co widzieliśmy wcześniej. Podbija świat szybciej niż Google, Amazon czy Apple, więc (pomimo ryzyka) wizja nagrody jest zbyt dobre, by ją zignorować.

W wywiadzie dla CNN Saylor wyznał, że nigdy w historii nie było podmiotu, który rozrósł się tak jak Bitcoin i ostatecznie poniósł porażkę. Miliarder dodał, że Bitcoin jest dziś bardziej dominujący w swojej przestrzeni niż niektóre z największych spółek technologicznych na świecie, zanim jeszcze w ogóle zyskały na znaczeniu.

„Nie ma historycznego precedensu dla sieci, która osiągnęła wartość setek miliardów dolarów, a byłaby pięćdziesiąt razy większa niż jej kolejny największy konkurent. Można było przewidzieć, że Google, Facebook, Amazon, Apple odniosą sukces do 2010 roku, ponieważ zdominowały już swoje rynki, aczkolwiek stała za nimi dekada rozwoju. Bitcoin jest dziś bardziej dominujący niż którakolwiek z tych firm w chwili, gdy rozpoczynały swoją działalność”.

Ryzykowne wydaje się być zatem nie zajmowanie się bitcoinem, ale nieumieszczenie kryptowaluty w portfelu inwestycyjnym w wymiarze co najmniej 10-20%. Bitcoin to zabezpieczenie przed inflacją, nieudolną polityką monetarną i nadchodzącym kryzysem.

7. Bitcoin zostanie uregulowany bądź ostatecznie zakazany!

Cały czas pojawiają się nowe propozycje uregulowania branży kryptowalut. Istnieją obszary (np. giełdy), w których takie regulacje są przez uczestników rynku wręcz oczekiwane, aby nie paść ofiarą nieuczciwych firm lub hakerów.

Warto zauważyć, że Bitcoinowi przyświeca cel destabilizacji obecnego systemu monetarnego i zapewnienia alternatywy dla nieefektywnej, skorumpowanej i przestarzałej polityki. Droga do osiągnięcia tego celu spowoduje z pewnością określone napięcia między rządami i instytucjami finansowymi. Internet również postrzegany był z podejrzliwością przez rządzących, aczkolwiek – jak widzimy obecnie – niewiele mogli z tym zrobić.

Na tym polega piękno zdecentralizowanego systemu. Nie można go zamknąć ani ocenzurować.

8. Już za późno na inwestowanie w BTC!

Większość ludzi docenia wartość Bitcoina i jego potencjał inwestycyjny aczkolwiek wydaje im się, że spóźnili się na ten pociąg.

Gdybym kupił (-ła) 1, 5 lub 10 lat temu… teraz jest już tak drogo – mówią…

Tylko 1% ludzi na świecie może poszczycić się posiadaniem BTC. Kupując teraz, nadal byłbyś w gronie pierwszych użytkowników, podobnie jak pierwsi uczestnicy Internetu w latach 90-tych.

Wskaźnik adopcji jest wykładniczy, nie osiągnęliśmy jednak jeszcze punktu krytycznego. Można założyć, że kiedy BTC będzie wart milion, wielu ludzi stwierdzi z sentymentem, że chciałoby „wrócić do 2021 roku”.

„Nie ma czegoś takiego jak „za późno” na #bitcoin, to będzie pompowane w nieskończoność” – powiedział Pierre Rochard, strateg bitcoinowej giełdy Kraken.

„Dlaczego? Ponieważ nawet przy 100% adopcji (obecnie <1% btw), gospodarka będzie produkować więcej towarów i usług w porównaniu ze stałą podażą bitcoinów, a populacja będzie nadal rosła.”

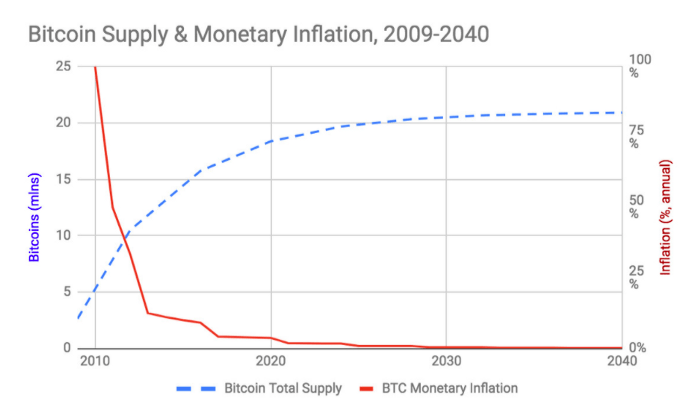

Wymiar zainteresowania instytucji inwestycją w BTC lub produkty z nim związane rośnie z dnia na dzień. Do tej pory tylko około 20 spółek publicznych zainwestowało w znaczącym wymiarze. Limit cyfrowych monet ustalony jest odgórnie na 21 milionów bitcoinów, więc zgodnie z prawami podaży i popytu, gdy procesy adopcyjne rozpędzą się na dobre, cena może przebić przysłowiowy sufit.

Na świecie jest 52 milionerów, tysiące spółek publicznych i 180 krajów. W końcu wszyscy będą chcieli wsiąść do tego pociągu. Problem w tym, że monet może nie wystarczyć dla wszystkich.

Według „Global Wealth Report 2020” od Credit Suisse, jest 51,9 miliona osób, których wartość netto przekracza 1 milion dolarów. Indeks uwzględnia wartość netto danej osoby wraz z jej aktywami finansowymi i nieruchomościami, jednocześnie odliczając jej długi i zobowiązania.

Mimo, że stanowią zaledwie 1% światowej populacji (z wyłączeniem dzieci), milionerzy są właścicielami 43% światowego bogactwa (dane Credit Suisse opublikowane w październiku ubiegłego roku).

W momencie przygotowywania niniejszej publikacji, z 21 000 000 cyfrowych monet, które mogą zostać wydobyte, całkowita podaż kształtuje się na poziomie 18 778 612, co stanowi 89% wartości maksymalnej. Do wydobycia pozostało zatem „zaledwie” 2,22 milionów monet. Za 10 lat podaż wyniesie 20,6 mln, czyli 98% z 21 mln monet z całkowitej podaży.

Biorąc pod uwagę nieprzerwany dodruk pieniędzy, nadchodzący kryzys i szalejącą inflację, ludzie będą szukać bezpiecznej przystani, a to oznacza, że cena może eksplodować.

W sformułowaniu świadomej opinii na temat miejsca, w którym aktualnie znajduje się bitcoin, pomoże Ci lektura poniższego tekstu:

9. To coś nie istnieje!

Niektórzy ludzie wolą aktywa materialne, takie jak papierowe pieniądze, złoto lub nieruchomości – słowem rzeczy, które mogą zobaczyć i których mogą dotknąć.

To tylko relikt z naszej przeszłości. Żyjemy teraz w wirtualnym świecie, nawet dolary, złoto czy akcje to tylko kilka zer i jedynek w komputerowej bazie danych.

Tylko 8% pieniądza w obiegu ma postać gotówki. Banki korzystają z bankowości frakcyjnej, dzięki której mogą pożyczać nieograniczone kwoty pieniędzy bez konieczności wspierania ich gotówką. Nawet złoto jest w większości sprzedawane jako złoto „papierowe”, a następnie ponownie przedstawiane w stosunku 100 do 1.

Aby w pełni zrozumieć Bitcoina, ludzie powinni zdawać sobie sprawę z faktu, że pieniądze, którymi się posługujemy na co dzień są taką samą iluzją, o bycie która oskarżają Bitcoina. One także, w głównej mierze, składają się głównie z ciągu liczb zawieszonego gdzieś w cybernetycznej infrastrukturze komputerowej. Dolar, jako wartość, jest przechowywany w formie papierowej lub w monetach. Chociaż banknoty i monety są materialne, nie reprezentują one pieniędzy, które nie są zabezpieczone niczym innym niż wiarą głupców, którzy przyjmują ją jako zapłatę.

Różnica między Bitcoinem a dolarem zdaje się polegać aktualnie wyłącznie na tym, że póki co pieniądz fiducjarny jest szerzej rozpowszechniony a korzystające z niego społeczeństwo “wysysa” niejako całą tę bajkę z mlekiem matki. Żyjemy przecież w określonym systemie a sprzeciwienie się mu oznacza zagrożenie dla obu stron i niemałe kłopoty z prawem. Od dzieciństwa uczy się nas “klasycznych pieniędzy”. Uwierzmy w końcu, że wcale nie musi tak być.

Wśród firm odnoszących największe sukcesy znajdują się tacy giganci, jak chociażby Google, Amazon, Apple, Facebook. Zauważ, że gros ich działalności opiera się na dostarczaniu produktów i usług w oparciu o przestrzeń wirtualną.

Warto przyzwyczaić się do faktu, że wszystko na tym świecie staje się w mniejszym bądź większym stopniu cyfrowe.

10. Bitcoin jest poparty zupełnie niczym!

To prawdopodobnie największe nieporozumienie, jakie ludzie rozpowszechniają na temat pieniędzy.

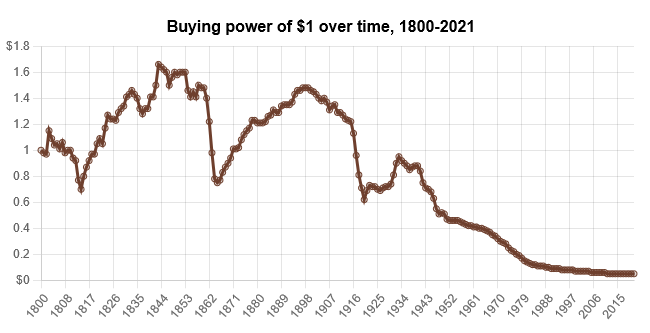

Pieniądze fiducjarne, takie jak dolar, nie są poparte absolutnie niczym. Rządy drukują pieniądze w ogromnych ilościach i nie ma żadnych ograniczeń, wsparcia ani limitu ilości, jaką mogą wyprodukować.

Patrząc na dolara amerykańskiego okazuje się, że w rzeczywistości prawie wszystkie banknoty (około 90 procent), są czysto abstrakcyjne – dosłownie nie istnieją w żadnej konkretnej formie. James Surowiecki raportował w 2012 r., że „tylko około 10 procent podaży pieniądza w USA – około 1 biliona z około 10 bilionów dolarów ogółem – istnieje w formie papierowej gotówki i monet.”

Nic nie stoi na przeszkodzie, aby system bankowy drukował więcej dolarów za każdym razem, gdy będzie taka potrzeba. Z 13,7 bilionów USD w podaży pieniądza M2 w październiku 2017 r., 13,5 bln USD powstało po 1959 r. – inaczej mówiąc, M2 powiększył się prawie 50 razy.

Tylko w ostatnim roku Fed zwiększył podaż pieniądza o 40%. 8 bilionów dolarów zostało wydrukowanych z powietrza. Jedyne, co wspiera pieniądze, to … jeszcze więcej pieniędzy. Dodajmy, że od czasu powstania Fed dolar stracił 98% swojej wartości.

Oto wykres siły nabywczej jednego dolara amerykańskiego z na przestrzeni lat 1800 – 2021:

Z drugiej strony Bitcoin ma ograniczoną podaż wynoszącą zaledwie 21 milionów monet. Nigdy nie będzie więcej. W Bitcoinie funkcjonują algorytmy gwarantujące, że nikt nie może go sfałszować, stworzyć z niczego lub wydać go podwójnie.

Bitcoin jest wspierany przez matematykę, sieć 10 000 węzłów i protokół. To najtrudniejsza forma pieniądza, jaka istnieje. Jest niezmienny, nie do podrobienia. To tylko lepsza forma pieniędzy i niezniszczalny zasób.

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r.uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.