Złoto i nie tylko – komentarz | Czerwiec 2020

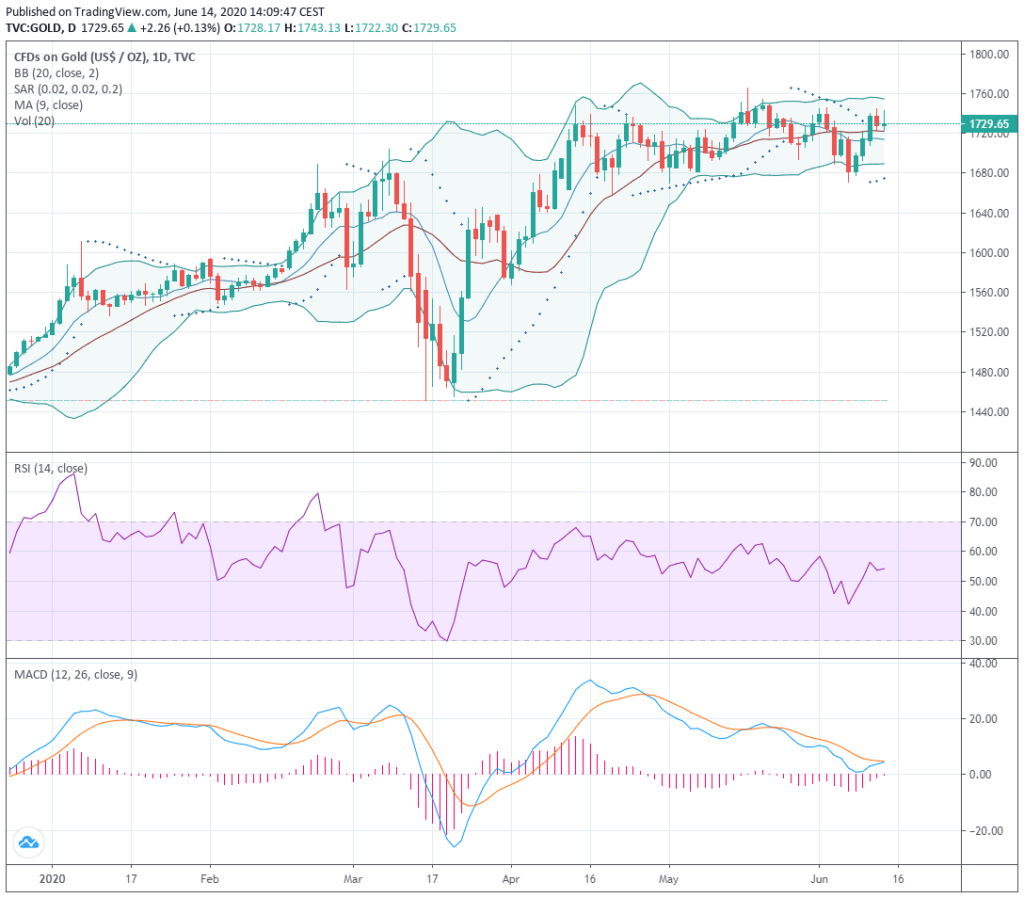

Od połowy kwietnia złoto porusza się w kanale cenowym z silnym wsparciem na 1680 USD i testuje poziomy 1740 USD. Na pierwszy rzut oka nic się nie zmienia, a sytuację na złocie w porównaniu sprzed paru miesięcy można by określić klasycznym:

„Nuda… Nic się nie dzieje, proszę pana. Nic. (…) W ogóle brak akcji jest. Nic się nie dzieje.”

Jeżeli oddalić jednak wykres, to postrzeganie zmieni się diametralnie. Około rok temu rozpoczęła się fala wzrostowa, która pozwoliła żółtemu metalowi przebić poziomy nazywane Linią Maginota. Był to poziom cenowy z oporem w okolicy 1350 USD. Miło sobie przypomnieć czasy gdy udawano, że w gospodarce jest dobrze i bez zmian, o wirusie z Wuhan nikt nie myślał, poziom stóp procentowych w USA wynosił 2.25% a premium na kruszec fizyczny bliżej było do 5%. Świat skupiał się na protestach w Hong Kongu i nie spodziewał się, że fala tychże dotknie z czasem również USA. Największym zmartwieniem globalnym wydawały się wtedy wojny handlowe toczone pomiędzy dwoma mocarstwami światowymi. Autor w trosce o swój spokój ducha pozwoli sobie nie wymienić ich z nazwy. Podpowie jedynie, że w jednym używa się języka angielskiego a w drugim wielu dialektów chińskich.

Tymczasem jednak pojawił się Covid-19 i przyspieszył pewne widoczne na horyzoncie zmiany, których oczekiwano niczym gospodarczo-ekonomicznych jeźdźców apokalipsy mających zakończyć dekadę byka. Nagle misterna pajęczyna zglobalizowanej gospodarki posypała się jak domek z kart. Świat znalazł się w sytuacji, w jakiej znajduje się aktualnie.

Jak wygląda zatem w połowie czerwca 2020 r.? Co dzieje się na rynkach i jak to wszystko wpływa na nasz ulubiony metal? Oto złoto i nie tylko – w komentarzu.

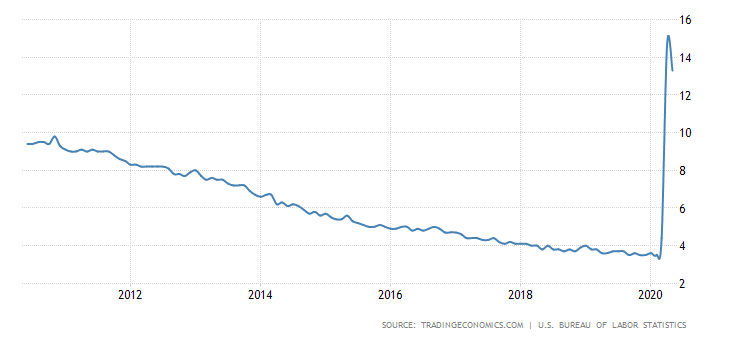

WAGA 4.9 MLN LUDZI, CZYLI BEZROBOCIE W USA

Pierwszym czynnikiem rynkowym który wpłynął na percepcję rynków był odczyt z 05/06/2020 od Bureau of Labor Statistics dotyczący bezrobocia na rynku amerykańskim. Spodziewano się wyników bliższych 20%, a rezultat 13.3% okazał się nawet lepszy niż kwietniowy wynik 14.7%. Natchnęło to rynki optymizmem, a złoto postrzegane jako aktywo defensywne spadło na chwilę nawet do poziomu 1668 USD.

Tymczasem BLS przyznał się do popełnienia błędu statystycznego. Statystyka to ciekawa nauka, która posiada niezaprzeczalne zalety. Jednak mnogość dostępnych metod liczenia danych może w rezultacie spowodować zniekształcenie wyników. Choć statystyka to dobre i szeroko używane narzędzie, należy pamiętać o pewnej zdefiniowanej w zeszłym wieku zasadzie:

„Nie ważne kto głosuje, ważne kto liczy głosy”

Józef Stalin

Autor daleki jest od sugerowania celowego fałszowania lub naciągania statystyki bezrobocia na rynku USA. Choćby ze względu na to, że dowodów nie posiada.

W sytuacji powyższej, błąd dotyczył 4.9 mln ludzi o statusie zatrudnienia „tymczasowo zwolniony”, których zakwalifikowano w badaniu jako zatrudnionych. W rezultacie, kwietniowe 14.7% powinno wynosić 19.5% a majowe 13.3% wzrosło do 16.1%. Pomimo zwiększenia liczb, trend pozostał taki sam jak był – bezrobocie maleje. I taki przekaz trafił do inwestorów.

Starając się przekazać obraz pozytywny, media starają się unikać stwierdzenia, że co 5-6 Amerykanin w wieku produkcyjnym jest bez pracy. A przecież jeszcze z początkiem roku, oficjalna stopa bezrobocia w USA wynosiła ok. 4%.

PRZECIWNICY LUDZKOŚCI – „INFLACJA” I LOCKDOWN

We wtorek 09/06/2020 BLS ogłosił dane dotyczące Consumer Price Index czyli inflacji konsumenckiej. Jeszcze w styczniu wynosiła ona 2.5% y/y, w kwietniu 0.3% y/y a w maju już 0.1% y/y. W odniesieniu do celów inflacyjnych przyjętych i realizowanych do niedawna przez Fed, wskaźniki są za niskie.

Wzrost cen artykułów spożywczych jest widoczny gołym okiem. Jednak inflację mierzy się jako koszyk produktów. Obok jaj, chleba, jabłek, znajdują się tam również m.in. lokomotywy, czynsze, samochody, energia, rekreacja itp. Zmiany na popycie i podaży a także utrudnienie w pomiarach spowodowane zamknięciem sklepów i zakazem przemieszczania się, wpływają jednak na dokładność pomiaru. Do danych inflacyjnych należy w aktualnym momencie podchodzić ostrożnie.

Wpompowanie zatem w system finansowy około 3 trl USD poprzez skup aktyw nie przeniosło się w żaden sposób na wzrost inflacji CPI. Na wzrost inflacyjny nie wpłynęła również pionowa linia przyrostu podaży pieniądza M2 jakiej doświadczamy ostatnimi miesiącami. O agregacie M3 nie ma co wspominać, bo ten w USA nie jest mierzony już od kilku lat.

Przedsięwzięte ostatnimi czasy środki powstrzymujące wirusa zatrzymały gospodarkę zarówno w krajach rozwijających się jak i rozwiniętych. Wygląda to tak, jakby lockdown zadziałał na gospodarkę raczej w sposób deflacyjny.

Tymczasem jednak świat celebruje zdejmowanie obostrzeń. Powoli przez optymistyczny przekaz medialny zaczynają się przebijać dwa fakty, które dotychczas były wspominane „półgębkiem” albo pomijane.

- krzywa zachorowań nie wypłaszacza się wszędzie i istnieją statystyczne metody którymi można ją zmanipulować;

- przy znoszeniu lockdownu na wakacje, jest bardziej niż pewne, że czeka nas wszystkich fala zachorowań numer dwa;

V JAK VICTORIA NICZYM PYŁ NA WIETRZE

Dnia 10/06/2020 FOMC zadecydował o utrzymaniu dotychczasowego poziomu stóp procentowych. Ten fakt był szeroko spodziewany. Jednak na konferencji prasowej w której uczestniczył Jerome Powell wyraźnie zaznaczono, że stopy pozostaną na poziomie bliskim zera do 2022 r. podobny wydźwięk miało pisemne oświadczenie prasowe, które zmienione w przeciągu kilku minut, na mniej pesymistycznie wybrzmiewające.

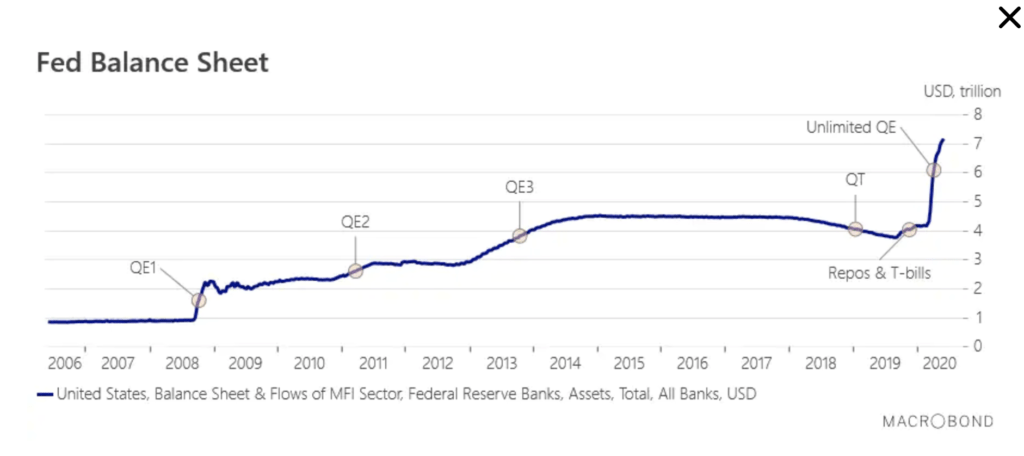

FOMC potwierdził kontynuację skupu obligacji i aktyw zabezpieczonych hipoteką. I choć skala skupu jest aktualnie mniejsza niż np. przed miesiącem, to narzędzia do skupu aktyw wszelkiej klasy zostały stworzone i przetestowane w najgorętszym okresie. Ograniczeniami prawnymi nie ma potrzeby się tu przejmować, bowiem skup aktywów, których Fed nabywać bezpośrednio nie mógł, przeprowadzany jest przez specjalne narzędzia zgodne z prawem.

Niskie stopy procentowe oznaczają m.in. intensyfikację działalności kredytowej. Skup aktywów z kolei to wymiana towar w zamian za papiery płynnościowe. Obydwa razem wzięte zdają się sugerować, że rynkom finansowym wciąż potrzebny jest potężny wspomagacz płynnościowy.

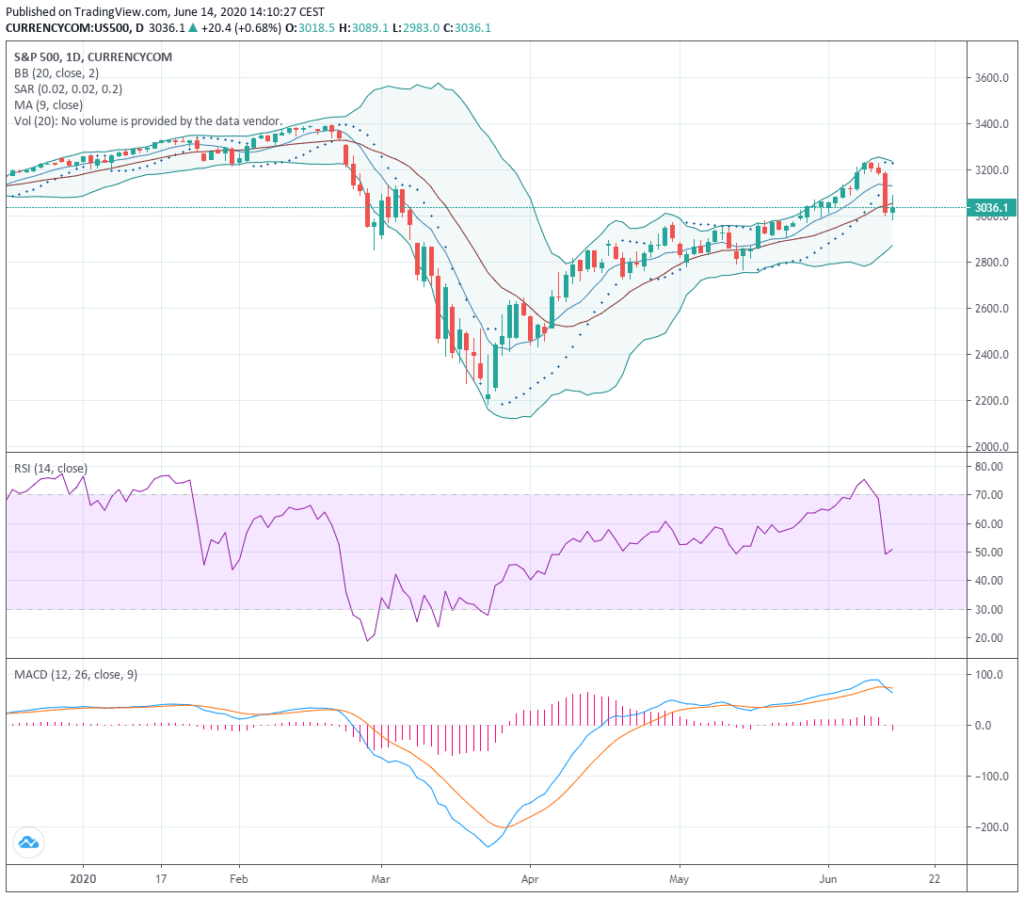

Jak duży jest ten wspomagacz? Od końca lutego 2020 r. praktycznie podwoił swoją wielkość. Sam przewodniczący Powell zapytany o wielkość kapitału który Fed mógłby przeznaczyć na skup aktywów użył określenie infinite – nieskończone. Powtarza się zatem sytuacja znana z ratowania systemu finansowego po housing bubble z 2007-2008 r. Programy QE prowadzone przez banki centralne, zwiększyły ich balance sheets. A ich wzrost został skorelowany z ruchami na SP500 – najważniejszym indeksie amerykańskim.

Przewodniczący najważniejszego banku centralnego świata mówi zatem, że dodruk będzie trwał, a ilość środków jakie można wsadzić w system jest nieskończona. Przynajmniej w teorii, bo dług federalny przekroczył właśnie 26 trl. USD. Aktualnie rozmiar skupu został znacząco zmniejszony i wynosi „zaledwie” 60 mld USD na dwu dni. Co oznacza że kolejny trl. zostanie dodany do długu USA w przeciągu około 30 dni.

Przekaz od przewodniczącego Fed jest jasny – Zapomnijcie o odbiciu typu V.

Wiara w system finansowy na rynkach jeszcze istnieje. Problem w tym, że sam system zdaje się iść na kurs kolizyjny z logiką spłacania odsetek od długu i obciążenia kredytem. Z całym szacunkiem dla wielkiego ekonomisty, autor uważa, że John Maynard Keynes będący zwolennikiem interwencjonizmu państwowego, nie wyobrażał go sobie przeprowadzanego w taki sposób i na taką skalę.

Logicznym jest, że w tej sytuacji wycena aktywów kategorii safe haven powinna urosnąć.

NIE MYLIĆ ZE SOBĄ RYNKÓW I GOSPODARKI

Dopływ płynności, jaki przygotowały instytucje centralne dla rynków, przekłada się głównie na wzrost ich wyceny. W żaden sposób nie przenosi się to na poprawienie kondycji poranionej gospodarki ani na poprawienie wskaźników popytowych. Żelazo wciąż jest w nadprodukcji, ropa również. Kto będzie kupować teraz nowe samochody i samoloty? Jak będą wyglądały zbiory plonów?

Po koronawirusowych spadkach giełdy odrobiły część strat, jednak ostatnim dniami dominował kolor czerwony. Początkowy hurraoptymizm związany z trendem na bezrobociu został zastąpiony niedźwiedzimi nastrojami, gdy Fed zapowiedział co zapowiedział. W sesjach wtorek-czwartek amerykański SP500 stracił około 200 punktów bazowych i zakończył tydzień na poziomie 3036. Efektem było chwilowe zmniejszenie zainteresowaniem akcjami i nawrot popytu w stronę obligacji.

RZEŹ NIEWINIĄTEK ZA TRZY… DWA…

Ale co ważne, ostatnimi miesiącami zmieniła się również struktura inwestorów na amerykańskich rynkach. Instytucje, fundusze hedgingowe i inwestycyjne, nie poszły za wzrostami indeksów skorelowanymi z dodrukiem.

W tym kierunku skierowali się natomiast „robinhoodowcy”. Takim mianem określa się nowych lub młodych inwestorów korzystających z platform dających ekspozycję na narzędzia inwestycyjne. A nazwa wywodzi się od jednej z tych najbardziej popularnych i najagresywniej działającej na rynku. Oczywiście tego typu narzędzia zazwyczaj dają inwestorom ekspozycję na aktywo poprzez opcję/derywatywę, a nie bezpośrednio.

Jedną z przyczyn nagłego skokowego zainteresowania stały się zmiany w zasadach gry. Inwestycje przeprowadzane poprzez brokerów online obarczone są w USA od kilku miesięcy prowizją 0 USD.

Jeżeli spojrzeć na liczby, to udział inwestorów indywidualnych o zainwestowanym kapitale 2 tys. USD lub mniej:

- na rynku akcyjnym wynosi ok. 12%;

- na rynku opcji wynosi ok 13%.

Mamy zatem do czynienia z armią młodych, niedoświadczonych inwestorów, którzy wsiadają do pociągu zwanego „wzrosty”. Ich dochody roczne wynoszą pomiędzy 35-75 tys. USD a dla większości sposobem finansowania inwestycji są pieniądze z rządowych programów stymulujących oraz zasiłki. Na cel „robinhoodowcy” biorą największe firmy, najbardziej znane marki lub najbardziej trendy ostatnimi czasy. Tesla, Nikola Motor, Facebook, Amazon, Apple, Microsoft, Google. To właśnie one ostatnimi czasy są lokomotywą dla wzrostów amerykańskich indeksów. „Robinhoodowcy” stali się również główną siłą napędową skupującą akcje linii lotniczych i głównym nabywcą bezwartościowych akcji o wartości 1 mld USD, jakie wypuścił bankrut Hertz.

Mała grupa inwestorów indywidualnych ma zatem aktualnie spory wpływ na ruchy wyceny firm oraz indeksów. Oznacza to, że rynek uległ spłyceniu. Ta sama grupa najprawdopodobniej nie posiada w większości wystarczających oszczędności mających pokryć ewentualny marigin call.

Wszystko to powoduje złość pośród klientów wielkich instytucji inwestycyjnych, które nie poszły ryzykownym śladem i dodatkowo pobierają opłaty transakcyjne.

Jest jeszcze lepiej. Przed dot.com bubble ulica widziała bezprecedensową ilość reklam dotyczących inwestowania. W jednej z nich występował np. legendarny trener Chicago Bulls – Phil Jackson. Przed housing bubble były to np. dwie koleżanki uprawiające jogging albo sugestie „twoja nieruchomość jest twoim bankiem więc inwestuj kapitałem tak pozyskanym”. Dzisiaj, może to być cokolwiek. Autor już kilka miesięcy wstecz widział reklamy z gwiazdami Holywood. Albo wytwarzające społeczność tradingową, która mogła podążać za analizami jednego z „guru”. W każdym z powyższych przykładów przyświecało temu to samo hasło „jeszcze nigdy inwestowanie nie było tak proste”.

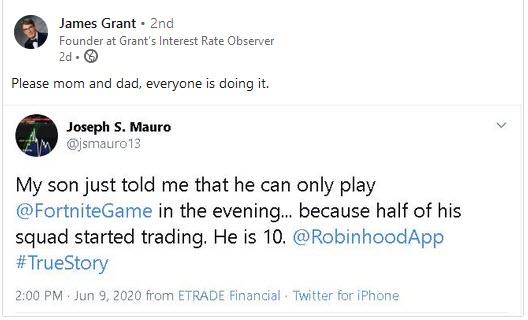

W dzisiejszych czasach dostęp do internetu jest jeszcze bardziej powszechny niż w 2008 r. Można spodziewać się zatem większych aberracji systemowych. Joseph S. Mauro, były partner w Goldman Sachs, podał niedawno na Twitterze przykład. Jego 10-letni syn ma problem ze znalezieniem kolegów do gry w Fortnite, bo część z nich zajmuje się aktywnie daily tradingiem. Oczywiście powyższy przykład jest systemowym ekstremum ale i tak daje do myślenia.

CHWILA NA ODDECH PRZED NURKOWANIEM

Wszystkie powyższe czynniki wpłynęły na wycenę złota. Na wycenie spot od LBMA w czerwcu złoto 3 razy osiągnęło na chwilę poziom 1744 USD. Z kolei chwilowy dołek z 05/06/2020 zaliczył prawie 1670 USD. Z kolei lipcowe i sierpniowe kontrakty futures na Comexie a także wypowiedzi niektórych analityków pozwalają wierzyć, że złoto ma szansę jeszcze zaatakować poziom 1800 USD.

Jednak spłycenie rynków finansowych jest sygnałem potwierdzającym, że czekają szanownych czytelników nagłe i gwałtowne zmiany na wycenach aktywów. Z kolei prędzej czy później zdejmowanie obostrzeń i odmrażanie gospodarki przyczyni się do poprawy wskaźników. Stanie się to w okresie oczekiwanych przez wszystkich wakacji. A zatem głębszy oddech czeka sektor turystyczny, hotelarski, przewozowy. Już teraz możliwe jest podróżowanie po strefie Schengen.

Wielka Brytania również najprawdopodobniej zrewiduje swoją politykę dotyczącą kwarantanny i podróży. Wszak typowy Brytyjczyk bez piwa w pubie żyć nie może. Ale abstrahując od żartów, to linie lotnicze naciskają na władze swoich krajów celem wznowienia jak najbliższego pełnoskalowego ruchu powietrznego. Mowa zarówno o markach wielkich ale i tych będących obiektem żartów z powodu prób zarabiania na wszystkim.

Na najbliższe kilka tygodni wszystko powinno zatem powrócić do ogólnie przyjętej „normy”. Będzie to oznaczało najprawdopodobniej również korektę na złocie. Cena żółtego kruszcu odzwierciedla w sobie na ten moment przede wszystkim wszystkie aspekty powiązane z Covid-19. Ale nie ma w tym jeszcze w pełni uwzględnionego czynnika inflacyjnego. Na ten moment na naszych oczach rodzi się zjawisko odwrotne, czyli deflacja. A sposoby jej zwalczania zawsze kończą się w jednakowy sposób.

Przez chwilę jeszcze to płynność finansowa i pieniądz będą królem. Trzeba wykorzystać ten moment do budowania pozycji defensywnej.

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r.uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.