Gold Mining | Idziemy wydobywać złoto cz. 1

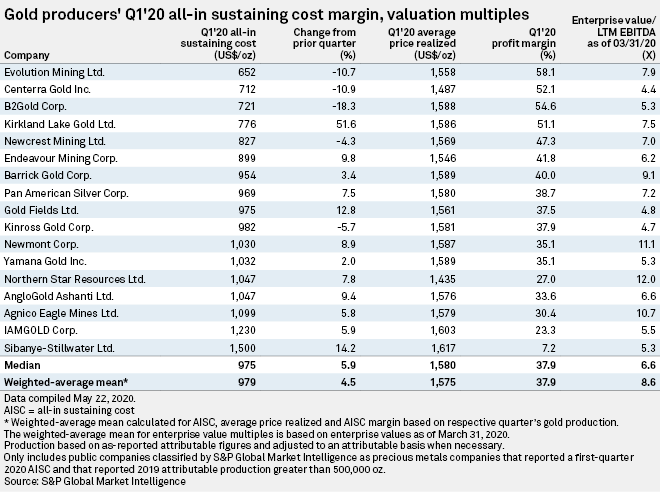

Jeżeli spojrzeć na wycenę złota w okresie 2013 – 2019 r., to bez problemu da się zauważyć, że oscylowała ona głównie w obszarze 1200-1300 USD za uncję. Długotrwałe utrzymywanie się ceny w powyższym obszarze sprawiło, że „górnicy” raportowali coraz to mniejsze zyski. W niektórych analizach wręcz pojawiały się sugestie, jakoby najwięksi sektora gold mining mieli być w tarapatach finansowych.

Aktualnie, powyższa teza wydaje się być już zdezaktualizowana. Portfolio manager z VanEck International Investors Gold Fund (INIVX), Joe Foster miał wręcz w rozmowie z Kitco powiedzieć, co następuje:

“I’ve been in the gold-mining industry for all of my career. I don’t think I’ve ever seen it as healthy as it is today (…) They’re firing on all cylinders. They’re doing a great job of controlling costs. They’ve got their balance sheets in pristine condition. They’re very well managed companies.

W dalszej części swojej wypowiedzi, rysuje wręcz laurkę wobec liderów sektora wydobywczego złota.

Trendy sektora wydobywczego

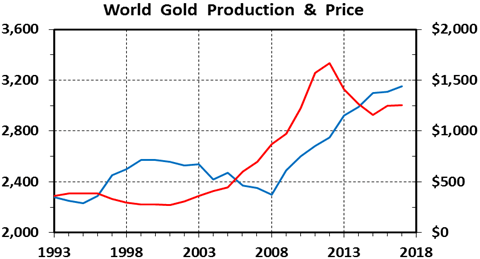

Rzeczywiście, sektor mining przebył dość wyboistą drogę ostatnimi laty. Istnieją bowiem logiczne zależności mające miejsce pomiędzy ceną a wolumenami wydobycia. Mianowicie, wzrost wolumenów wydobytych podąża za wzrostem wyceny kruszcu z kilkuletnim opóźnieniem.

Gdy cena złota jest stosunkowo niska wobec kosztów operacyjnych, gold junior miners nie są w stanie zebrać odpowiednich środków z przeznaczeniem na eksplorację i badania gruntowe. W takiej sytuacji jeszcze do niedawna byli (i po części nadal są) uranium junior miners w Kanadzie. Tymczasem, gdy cena rośnie operacje wydobywcze zarabiają więcej, a producenci zyskują dodatkowe fundusze,dzięki którym mogą dokonać inwestycji.

Inwestycjami są rozbudowa infrastruktury, implementacja nowej technologii czy inne, ale też w dużej mierze dalsze badania eksploatacyjne. I tu dochodzimy w pewien sposób do sedna sprawy. Ostatnia dekada charakteryzowała się rosnącymi wolumenami wydobycia, rokrocznie ustalającymi nowe rekordy, a jednocześnie pojawiały się głosy o kłopotach finansowych gigantów. Dlaczego tak się działo? Przecież „górnicy” zwiększali wolumeny. No tak, ale aby to robić musieli kopać głębiej i wydawać na to więcej. A od 2013 r. cena za uncję produktu nie chciała rosnąć i oscylowała w pewnym przedziale cenowym.

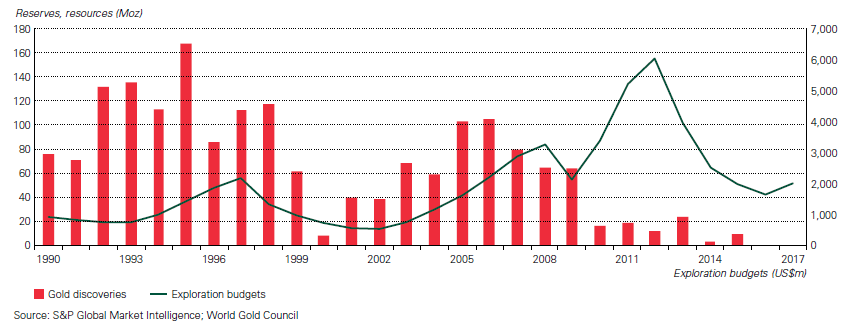

Nowe badania geologiczne ostatniej dekady przynosiły, globalnie patrząc, porażki. Globalnie poszukiwanie nowych złóż żółtego kruszcu pochłania około 50% budżetu eksploracyjnego. Tymczasem odkrycia nowych złóż pomimo wzrastających nakładów są coraz mniejsze. Zmniejsza się również nasycenie nowo odkrywanej rudy złotem.

Co robić w takiej sytuacji? Szukać tańszych dostawców sprzętu i materiałów, obcinać koszta zmienne i stałe, poprawiać płynność, hedge’ować część przyszłego wydobycia celem zdobycia kapitału, negocjować i renegocjować ceny z odbiorcami produktu. Te wszystkie i inne działania podjął sektor wydobywczy złota w ostatniej dekadzie. Rezultatem było poprawienie ogólnej sytuacji sektora. Całkowita zdrowotność i zyskowność to czynniki ważne, jednak tym przede wszystkim go napędzającym jest wycena kruszcu. A wzrosty jakie obserwowaliśmy w przeciągu ostatnich 12 miesięcy, na pewno wpłynęły na poprawienie rentowności sektora.

Powyższe nie ma jeszcze aż tak bardzo odzwierciedlenia w wycenie spółek sektora junior, ani tym bardziej w ETFach „górniczych”. Do szczytów z 2011 r. też jeszcze daleko, aczkolwiek autor jest w trendzie długoterminowym pozytywnie nastawiony do powyższych.

Porównując liczbę raportowanych wolumenów ekonomicznie opłacalnych do wydobycia rezerw można zauważyć, że w dość dobry sposób pokrywa się ona z rocznymi uśrednionymi wolumenami produkcyjnymi. Oznacza to, że w trójkącie produkcja-rezerwy-cena, produkcja i wolumeny ekonomicznie dostępnych rezerw powinny teraz wchodzić w okres spadków a cena w okres wzrostów. Dane za 2019 r. potwierdzają odwrócenie nurtu właśnie w tę stronę. I Covid-19 nie ma w tej sytuacji znaczenia.

Kasa misiu, kasa. I dźwignia nacisku

O tym, że sektor wydobywczy musi na siebie zarabiać bez względu na rodzaj wydobywanego surowca, przypominać chyba nie trzeba. Dlatego pomiędzy producentem a klientem zawierane są długoterminowe umowy na jego dostawę. Specyfiką takowych kontraktów jest to, że ich warunki są tajne przez poufne. Dla producenta najważniejsze jest sprzedać urobek powyżej ceny all-in-sustaining-cost już z wliczonym np 15% zyskiem a dla odbiorcy najkorzystniej byłoby zakupić takowy za cenę jak najbardziej poniżej ceny spot. Istnieje zatem dla obydwu stron całkiem interesujące pole manewru, mogące zawierać w sobie również elementy wykraczające poza zwykłą relację kupię-sprzedam.

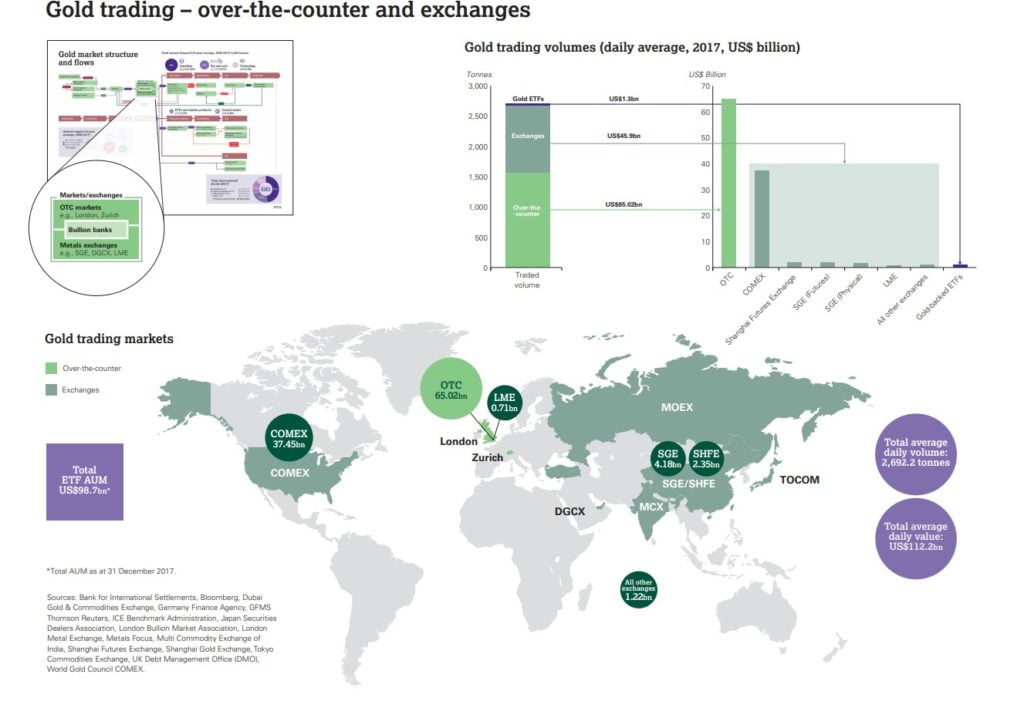

Część produkcji zostaje skierowana w ten sposób do zainteresowanych kupców a część trafia na międzynarodowe rynki obrotu złotem. Należy przy tym wszystkim pamiętać o obowiązującej lokalnie legislacji. Z Chin ludowych, dla przykładu, złota nie wywieziemy za granicę. Z kolei transportując złoto z kraju produkującego do kraju który zakupił, należy pamiętać o kosztach zabezpieczenia transportu, ochrony, opłatach celnych, etc. etc. etc.

W rzeczywistości niejawnych kontraktów, zawieranych po odpowiednich cenach na odpowiedni okres czasu, na wolumeny, których wielkość być może da radę ustalić po żmudnych poszukiwaniach na poziomy 'mniej więcej”, rynki inwestycyjne muszą wytworzyć pewien uznawany globalnie benchmark. Czyli punkt odwoławczy. I oto przed wami szanowni Czytelnicy – cena spot wyrażona w USD.

Inwestorzy indywidualni posiadający nieporównywalnie mniejsze zdolności kapitałowe od np. banku bullionowego JP Morgan zakupują uncję, ewentualnie kilka. Może nawet kilobara. Jednak nasz udział rynkowy jest w tej sytuacji znikomy. Licząc bullion inwestycyjny względem całkowitego popytu rocznego z 2019 r. okazuje się, że mowa o 5.14%. Dodając monety okolicznościowe i imitacje, będzie to lekko powyżej 6%. Gdyby dodać do tego jeszcze pewien wolumen kilobarów, może dozbierałoby się do 10%. Ponadto jest to wolumen rozrzedzony w odmętach rynku pomiędzy tysiące i miliony użytkowników. Podczas gdy instytucja jakiegoś rodzaju zakupuje pewien spory lot. A i tak w normalnych okolicznościach wolumeny fizyka znaczenie mają najmniejsze.

W trzy dni handlowe samo LBMA dokonuje ruchów porównywalnych do całkowitej rocznej produkcji złota ze źródeł pierwotnych i wtórnych. Dodając do tego pozostałe rynki złota jak SGE, Comex, Zurich, Tokio, Dubajski DGCX, MOEX i inne, dzienny obrót wynosił w 2017 r. około 2.7 tys, ton. Było to blisko 60% globalnej produkcji złota fizycznego w jeden dzień, wyrażone w futures i „fizyku”. Przy takich wolumenach, nie powinno się mieć wątpliwości, co tak na prawdę wpływa na cenę spot złota.

Gdzieś na spodzie tej gigantycznej konstrukcji jaką stanowią gold futures, znajdują się wolumeny fizyka. I jak już udowodniły marcowe i kwietniowe wydarzenia na LBMA i Comexie, percepcja w której „papieru” nie można na żądanie wymienić na fizyczne złoto, spowoduje chaos, gigantyczne straty i trzęsienia ziemi na rynkach żółtego kruszcu, ale też wszystkich powiązanych. Wszak wielkie banki bullionowe, zaangażowane są na wielu rynkach inwestycyjnych, a ich ekspozycja na kategorie precious metals wyrażona jest poprzez działania odpowiedniego oddziału czy dywizji.

Przygotowanie do miningu

Jeżeli szanowni Czytelnicy myśląc o wydobyciu złota, mają teraz w głowie romantyczny obrazek samotnego górnika siedzącego z sitem nad brzegiem górskiego potoku, to autor pragnie przypomnieć, że Klondike to odległa pieśń przeszłości. Czasem można zetknąć się jeszcze z takim widokiem w przypadku małych rodzinnych kopalni, albo obiektów turystycznych. Za odpowiednią opłatą przyjezdny „cepr” może zabawić się w taki sposób przy górskim potoku, w którym ostatni raz dużo złoto widziano w 2 połowie XIX w. Przesiewając umiejętnie i długo piach rzeczny, są oczywiście szanse na znalezienie kilku ziarenek złotego piachu. Ale na nuggeta w tej sytuacji autor by nie liczył.

Sektor wydobywczy nie może sobie pozwolić na przypadkowe działanie, ani tym bardziej na działania bezowocne. Wszak czas to pieniądz, a pieniądz należy wypłacić inwestorom i udziałowcom.

Wszystko zależy od profilu przyjętej produkcji. Jeżeli jako miner skupiamy się np. na miedzi, to logicznym jest, że w procesie wydobycia i przetwórstwa będziemy napotykać m.in. towarzyszące jej srebro i złoto. Będą to oczywiście mniejsze wolumeny i „produkt uboczny” głównego naszego urobku, ale zawsze zyskowny. Przykładem jest rodzimy KGHM, czyli jeden z globalnych potentatów produkcji miedzi, którego ubocznymi produktami jego wydobycia są srebro i złoto.

Skupiając się stricte na wydobyciu złocie, nasza linia technologiczna i processing będą zupełnie inne. A zatem decyzja o profilu produkcyjnym zdeterminuje naszą linię produkcyjną i technologię wykorzystywaną.

Badania gruntu pod operację

Działanie rozpoczyna się zazwyczaj od poszukiwania formacji geologicznej sprzyjającej występowaniu złota. Należy przy tym posiłkować się źródłami pisanymi. Nie do końca chodzi tu a „kroniki i roczniki wydobycia na obszarze”, a raczej badania geologiczne już poczynione oraz potencjalne lokacje zidentyfikowane. Należy przy tym pamiętać, że uznanie złoża za nieopłacalne do wydobycia w latach 70-tych, nie oznacza od razu, że jest takim też dziś. Autor w tym miejscu pozwoli sobie przypomnieć o odrzutach rudy z Muruntau, których przodująca technika radziecka nie była w stanie przerobić a Newmont wziął z pocałowaniem w rękę. Wszak technologia poszła do przodu, a rozpoczęcie stosowania odczynników chemicznych do separacji złota z rudy pomogło w pozyskaniu drogocennego materiału.

Ustalając lokację wydobywczą na podstawie badań geologicznych, modelowania geofizycznego, przeprowadzenia testów przypowierzchniowych należy w końcu wykonać odwierty. Jest to najdroższy jednorazowy element na etapie badania gruntu.

W zależności od pokrywy powierzchniowej będziemy zmuszeni do zainwestowania innych sum i użycia innego rodzaju wierteł. Wszak złoto może leżeć pod zalesionymi wzgórzami, w płaskim step, skała, pod powierzchnią pustynia, a może w obszarze, który przez osiem miesięcy w roku jest zmarznięty i pokryty śniegiem. To, w połączeniu z budżetem jakim dysponujemy, będzie determinowało ilość odwiertów, technologię i ich głębokość. Dwie najpopularniejsze technologie używane to wiertła „diamentowe” oraz RC drilling, czyli pneumatyczno-kruszące. Wiercenie i analiza materiału tak pobranego pozwala zapoznać się z przekrojem formacji skalnej w głąb ziemi.

Docelowo, odwierty tworzące siatkę, powinny pozwolić nam na oszacowanie rozmiaru złoża zarówno w kierunkach geograficznych, jak i w głąb ziemi. Choć aktualnie na podstawie danych z odwiertów przeprowadza się szacowanie rozmiaru złoża za pomocą modeli komputerowych. Technologia odwiertu rożni się w zależności od rodzaju gruntu. Podobnie cena, która w przypadku metody RC drilling może kształtować się na 200 USD za metr wgłąb ziemi.

Oczywiście, każda branża ma także swoje przesądy i legendy. Od czasu do czasu znajdzie się gdzieś górnik-legenda. Zazwyczaj zna on teren, pracował na obszarze ostatnie pół wieku, potrafi po smaku ziemi powiedzieć czy formacja skalna jest obiecująca a po kierunku i wilgotności wiatru stwierdzić, że kończy się sezon. Ponadto trzyma się go szczęście, a od lat lokalna branża plotkuje o rozmiarze samorodka jaki kiedyś znalazł. Z każdym rokiem dodając do jego rozmiaru kilka gram.

Z pośród wielu rodzajów formacji geologicznych, placer mining jest uznawany chyba najbardziej za strzał w dziesiątkę, w szczególności w sektorze juniorów. Jest to dno wodospadu z przed dziesiątek tysięcy lat. Górskie potoki, które niosą ze sobą złoty piach a poprzez erozją wodną wypłukują kruszec z formacji skalnych. Woda spada z półki skalnej w postaci wodospadu. Najcięższe metale niesione z nurtem wodnym osiadają na spodzie przy-wodospadowego jeziorka, a woda płynie dalej. Przez tysiące lat odkładania się, górskie potoki zmieniają swój kierunek albo wysychają, a jezioro zostaje zasypane innymi formacjami skalnymi, zachowując gromadzony depozyt kruszcu bezpieczny.

Należy pamiętać, że szansa na odkrycie złóż, dzięki którym można otworzyć kopalnię, wynosi mniej niż 0.1% A dodatkowo zaledwie 10% globalnych depozytów spełnia aktualne wymogi opłacalności. Chodzi tu o magiczny wskaźnik ppm czyli parts per million, albo inaczej gramy na tonę. Nasycenie złota wyrażone w ppm biorąc pod uwagę zdolności przerobowe i odzysku naszej maszynerii a także koszta zmienne (np. diesel, elektryka) i stałe (np. ubezpieczenie) powinno w rezultacie przynosić profit. A w zależności od tego ile złota średnio pozyskujemy z tony gruntu, powinniśmy być w stanie ustalić nasz all-in-sustaing-cost podzielone tak jak na przykładzie poniższym. Czyli składowy uśredniony koszt globalny:

- uśrednione koszta odkrywania złóż – 75 USD / oz;

- budowa kopalni odkrywkowej – po uśrednieniu 200 USD / oz;

- koszt wydobycia all-in-sustaining-cost – średnio 1150 USD / oz;

- minimalny akceptowalny zwrot z inwestycji wynoszący 15%.

Oceniając opłacalność, czyli feasibility eksploracji złoża, należy porozumieć się z lokalnymi społecznościami, władzami dystryktu i upewnić się że wszystko odbywa się zgodnie z obowiązującą na danym obszarze legislacją. Oznacza to między innymi przedstawienie planu zagospodarowania wyrobiska, po zakończeniu eksploatacji. Należy w tej sytuacji spodziewać się również obecności inspektorów z odpowiednich agend rządowych co rusz sprawdzających, czy kopalnia trzyma się norm środowiskowych. Oczywiście te będą różne dla Alaski, Nevady czy Peru.

Badania przeprowadzane na obszarze trwają do kilkunastu lat. Następnie wchodzi się w fazę przygotowania do wydobycia, czy też innymi słowy stawiania infrastruktury. Włącznie z uzyskaniem odpowiednich pozwoleń i w zależności czy mowa o operacji odkrywkowej czy też podziemnej, proces ten trwać będzie 1-5 lat.

Ile będzie kosztować wybudowanie kopalni? Jest to zależne od tylu zmiennych, że nie ma możliwości by określić jeden konkretny wzór dla wszystkich. Inne koszta pociąga za sobą Alaska, gdzie można realnie kopać w ziemi przez 4 miesiące w roku, a inne kopalnia odkrywkowa w Australii. Aczkolwiek można uzyskać pewne szacunki używając danych typu dzienny przerób urobku i produkcja.

cdn…