Giełda w tydzień | RPP obniżką stóp gasi zwyżkę cen akcji banków

W poniedziałek giełdy amerykańskie były zamknięte z powodu obchodów „Memorial Day” upamiętniającego obywateli USA, którzy zginęli w trakcie odbywania służby. Nasza giełda była czynna, ale pierwszego dnia tygodnia jeszcze niewiele zapowiadało późniejszych emocji – WIG-20 co prawda wzrósł o 0,9 proc. zachęcony nowymi lokalnymi maksimami indeksów kluczowych giełd azjatyckich, ale jego wartość nadal pozostawała w obrębie trwającego od 7 kwietnia trendu bocznego. We wtorek natomiast nadeszło mocne uderzenie: WIG-20 skoczył o 4 proc. opuszczając górą wcześniejszą konsolidację i rosnąc do najwyższego poziomu od 6 marca, czyli od momentu tuż przed uświadomieniem sobie przez rynki finansowe, że dotychczas generalnie ograniczona do Azji epidemia SARS-CoV-2 przekształciła się w prawdziwą pandemię.

Co ciekawe, ten – potwierdzony przez zagraniczne giełdy – wtorkowy skok cen akcji w górę był tłumaczony informacją od amerykańskiej spółki biotechnologicznej Novovax, na temat jakichś tam postępów poczynionych w pracach nad szczepionką na SARS-CoV-2. Spółek publicznych (to znaczy takich, których akcje notowane są na giełdach) wymienianych w tym kontekście – prac nad szczepionką lub terapią COVID-19 – jest przynajmniej ponad dwadzieścia i jeśli ktoś ma podwójny doktorat z immunologii i wirusologii, to może próbować obstawiać, które z nich ostatecznie wygrają wyścig o stworzenie skutecznej szczepionki lub skutecznego leku i zgarną należną zwycięzcom nagrodę. Zmienność kursów akcji niektórych z tych firm jest bardzo wysoka – przykładem może być właśnie ten Novovax:

… więc pole do spekulacji jest duże. Przy okazji można wspomnieć, że w tym tygodniu ów Novovax kupił za 167 milionów czeską firmę Praha Vaccines, więc jak widać ruch w interesie jest dosyć duży. W tym kontekście można wymieć notowaną na GPW spółkę o bardzo na czasie nazwie Biomed-Lublin Wytwórnia Surowic i Szczepionek, kurs akcji której jednak już oczywiście się w ciągu minionych 10 tygodni dostosował do nowych realiów.

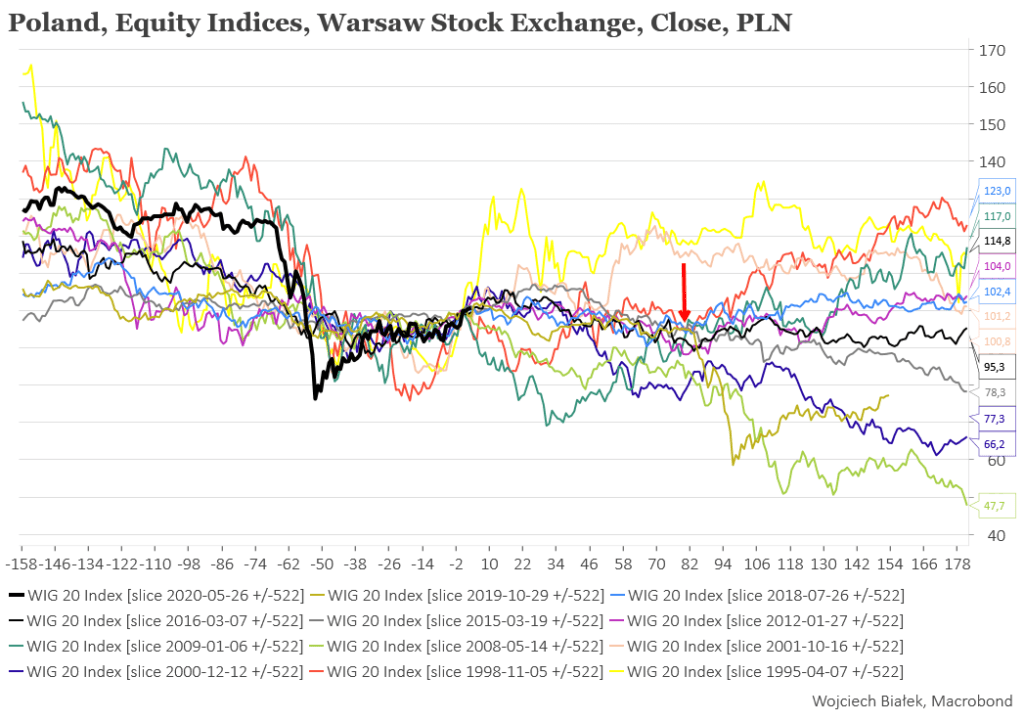

Oczywiście od razu nasunęło się pytanie, czy wtorkowe wybicie w górę było początkiem silniejszej fali wzrostowej, czy też „pułapką na byka”. Gdyby sytuację po sesji z wtorku opisać w prosty sposób jako „pierwsze od przynajmniej pół roku wyjście WIG-u 20 na 50 sesyjne maksimum, to otrzymalibyśmy w okresie minionego ćwierćwiecza 11 podobnych sygnałów.

W 9 przypadkach z tych 11 historycznych sygnałów podobnych w opisanym powyżej sensie do obecnego indeks był po ok. 4 miesiącach (czyli w obecnych realiach we wrześniu) niżej, niż w momencie generowania sygnału. Dwa wyjątki to sygnały z kwietnia 1995 (ale ten sygnał z zamierzchłych czasów można chyba zignorować) oraz sygnał z października 2001.

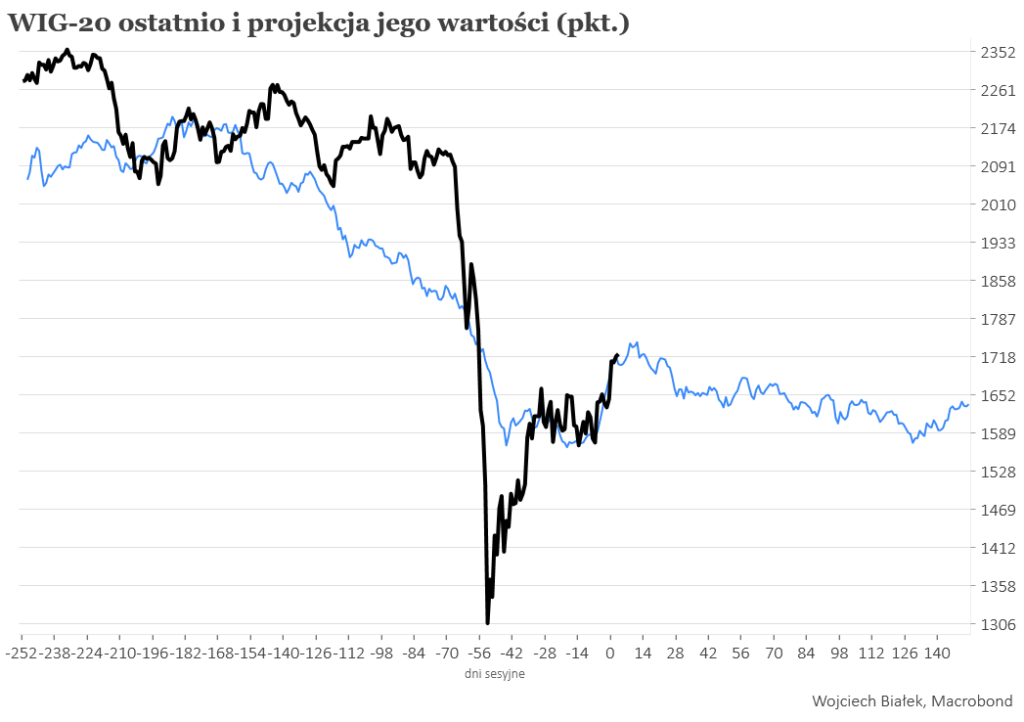

Projekcja wartości WIG-u 20 uzyskana przez uśrednienie ścieżek indeksu wokół tych 11 historycznych sygnałów sugerowała, że dalszy potencjał wzrostowy był jednak po tym sygnale w krótkoterminowej perspektywy dosyć ograniczony.

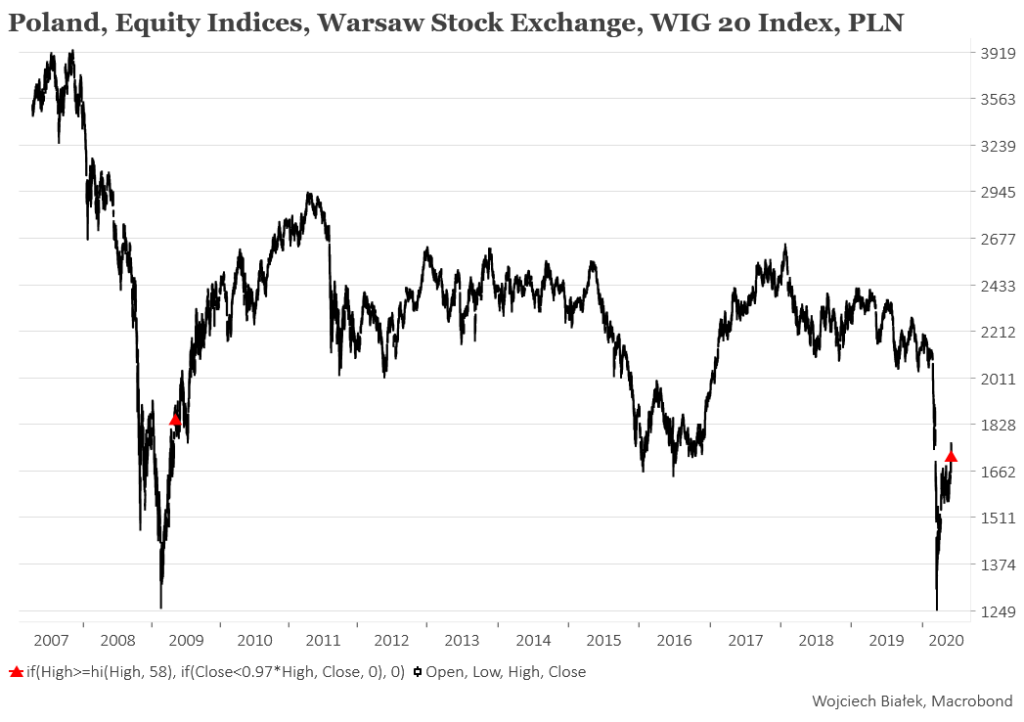

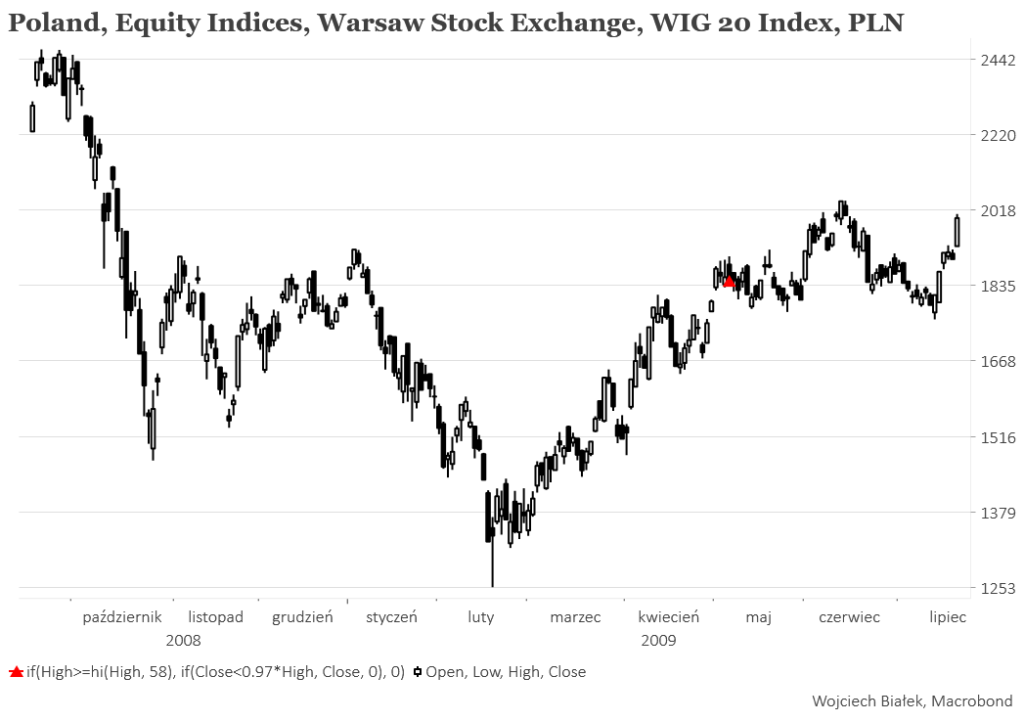

Na sytuację po drugiej sesji tego tygodnia można było też spojrzeć inaczej. Spełnione zostały wtedy dwa warunki: WIG-20 osiągnął najwyższy poziom od 58 sesji, a zamknięcie było niższe o 3 procent od sesyjnego maksimum. Ostatni raz te 2 warunki spełnione były 7 maja 2009, w sytuacji mocno przypominającej obecną (podobne poziomy, odbicie z dołka na tym samym poziomie).

Na zbliżeniu ten sygnał sprzed 11 lat wygląda tak:

… również sugerując przejście rynku w następnych tygodniach w coś przypominającego trend boczny.

Wtorkowy skok w górę cen akcji na GPW był kontynuowany na początku środowej sesji a pretekstem do wzrostu była informacją na temat zaproponowanego przez Komisję Europejską planu odbudowy gospodarki europejskie po pandemii koronawirusa, którego jednym z czterech największych beneficjentów miałaby być Polska. Zgodnie z tą propozycją – która jednak musi być dopiero zatwierdzona przez kraje członkowskie – nasz kraj miałby otrzymać – głównie w formie bezzwrotnych dotacji – sumę 64 miliardów euro.

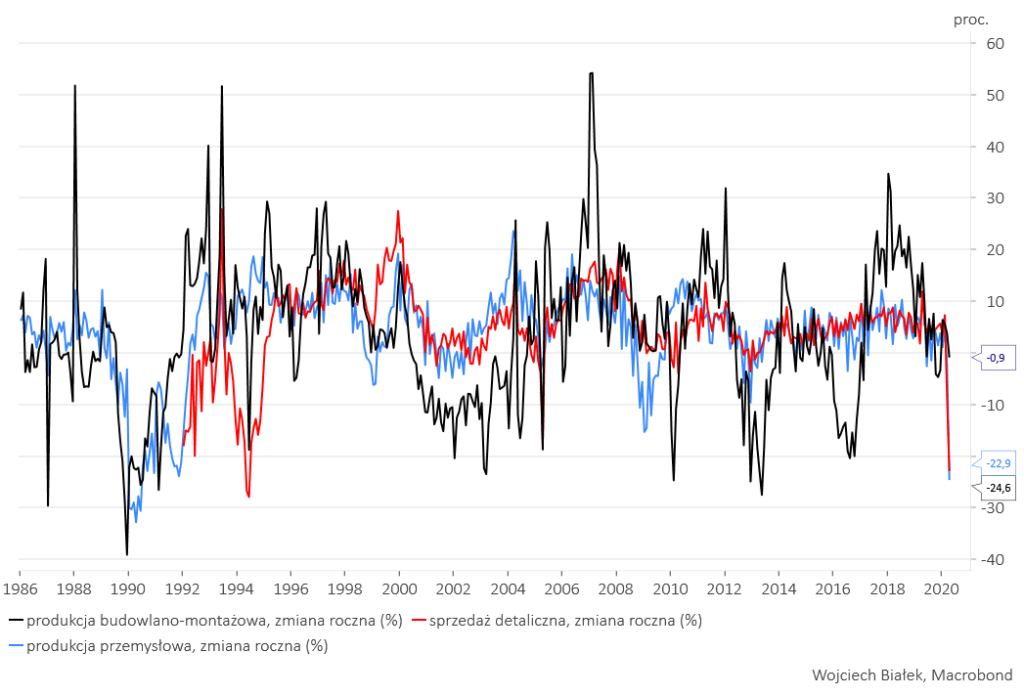

Taka pomoc z pewnością by się polskiej gospodarce przydała, bo opublikowane w poprzednim tygodniu dane GUS na temat produkcji przemysłowej, produkcji budowlano-montażowej i sprzedaży detalicznej były dosyć tragiczne:

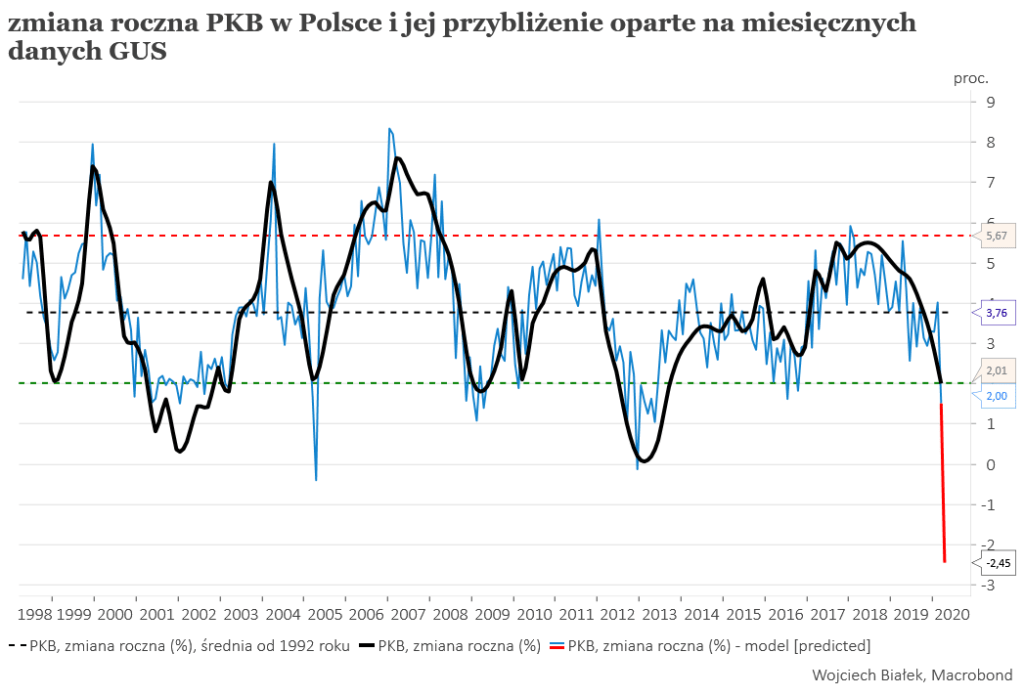

Po wrzuceniu tych danych do prostego regresyjnego modelu rocznej dynamiki realnego Produktu Krajowego Brutto w naszym kraju dochodzimy do wniosku, że nasza „zielona wyspa” została w kwietniu mocno podtopiona (PKB -2,5 proc. r/r).

I na tym się generalnie dobre wiadomości skończyły, a przynajmniej właśnie w środę rynek uznał, że teraz pora na przynajmniej kilkudniowy odpoczynek i do końca sesji skasował cały zysk z godzin przedpołudniowych. W efekcie środowa świeca przyjęła postać tak zwanej „spadającej gwiazdy”. Nie używam żadnego oprogramowania rozpoznającego na danym instrumencie finansowym długie sekwencje podobnych świec, ale i bez takiego wspomagania łatwo dostrzec, że 6 kolejnych świec na WIG-u 20 było prawie doskonałą kopią sekwencji z okresu 31 marca-7 kwietnia.

Gdyby przypisywać temu podobieństwu głębsze znaczenie, to sugerowałoby ono, że po jeszcze jednym ataku popytu w przyszłym tygodniu, rynek ponownie przejdzie w trend boczny na kolejnym wyższym „poziomie energetycznym”.

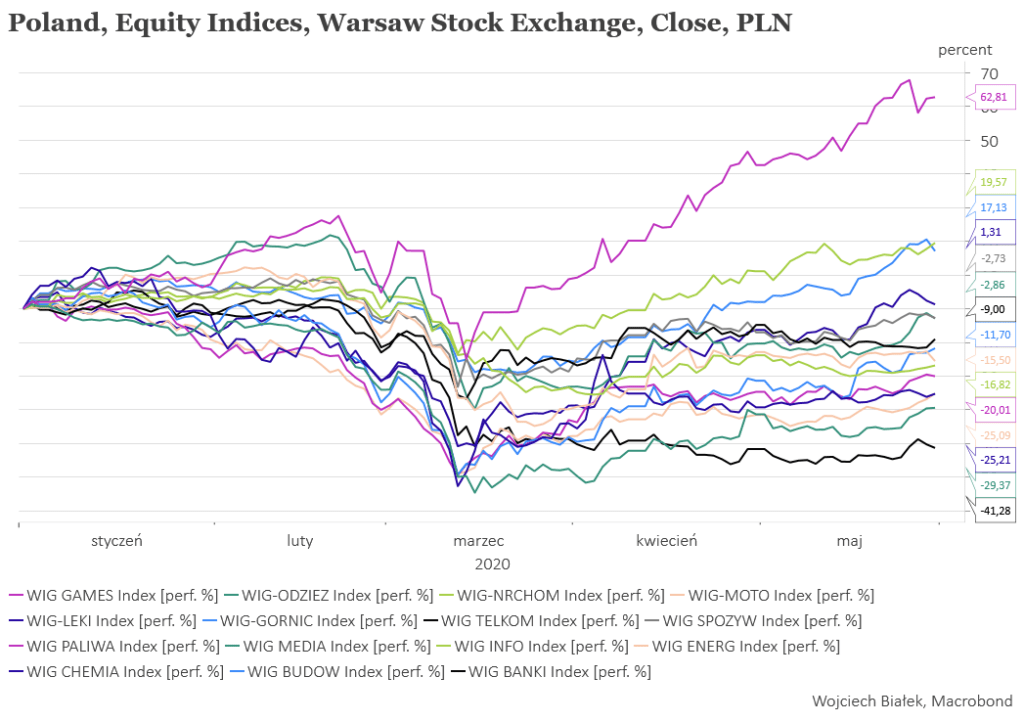

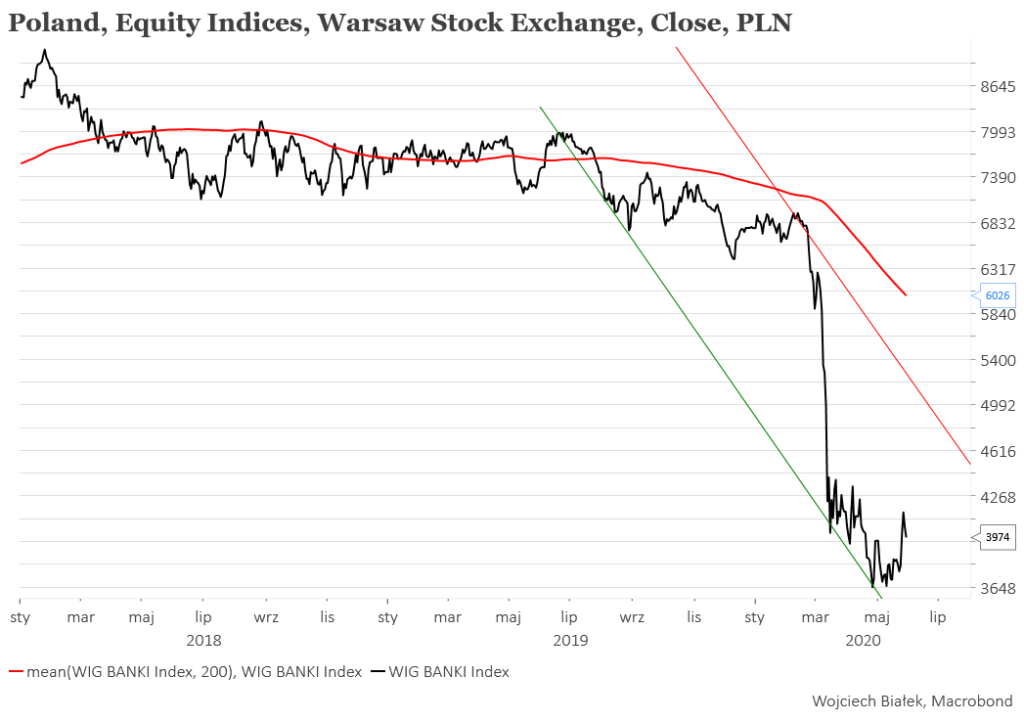

WIG-Banki był w tym roku najsłabszym indeksem sektorowym GPW.

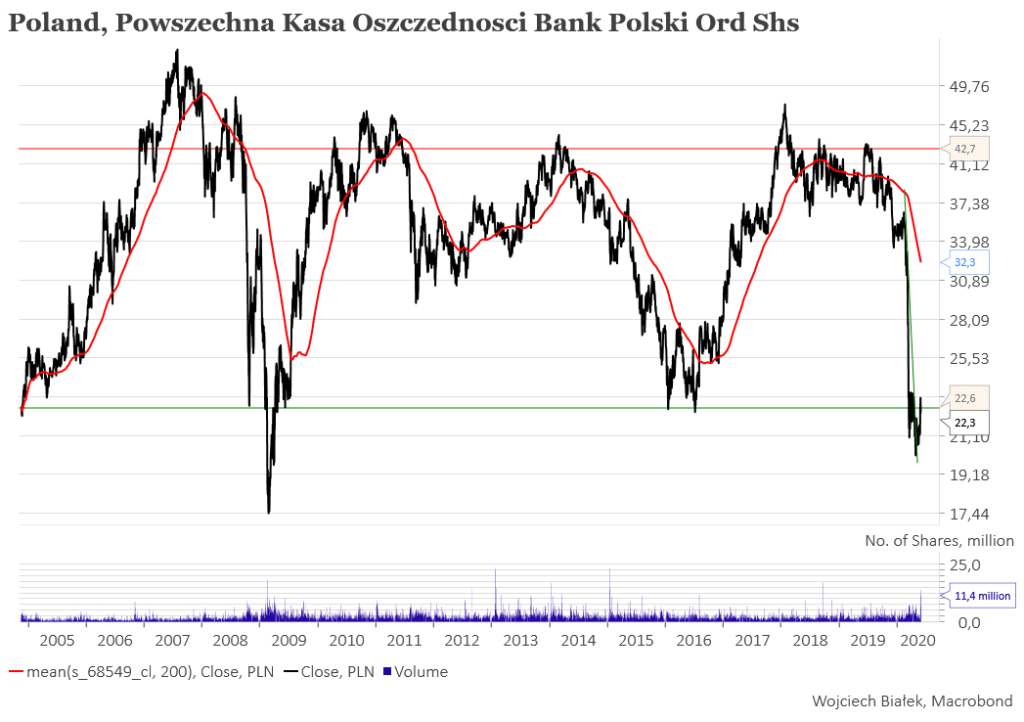

W efekcie ceny akcji wielu banków spadły do poziomów nie widzianych od lat.

Tym bardziej interesujące było zachowanie tego indeksu we wtorek i środę, kiedy to w trakcie tych 2 sesji WIG-BANKI okazał się najmocniejszym indeksem sektorowym GPW rosnąc o łącznie 9,6 proc. Rozbudziło to nadzieje spekulantów, bo na wykresie tego indeksu widać sporo miejsca dla krótkoterminowego odbicia:

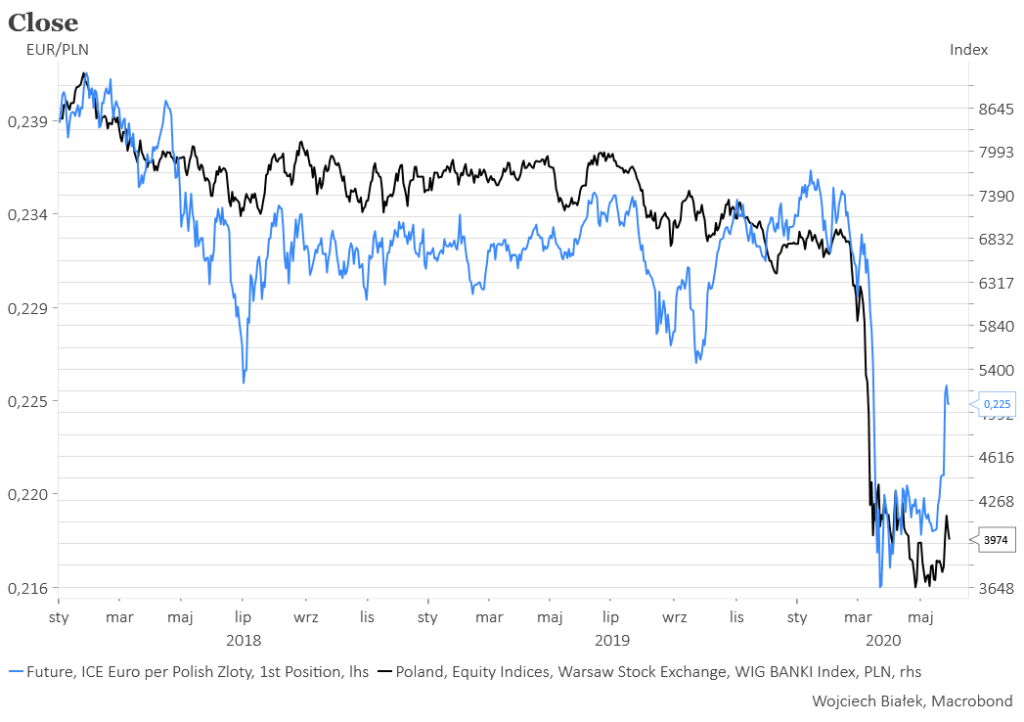

Nadzieje te były podsycane przez wyraźne umocnienie złotego z ostatnich dni – kurs EUR/PLN wyraźnie koreluje ostatnio z cenami akcji polskich banków:

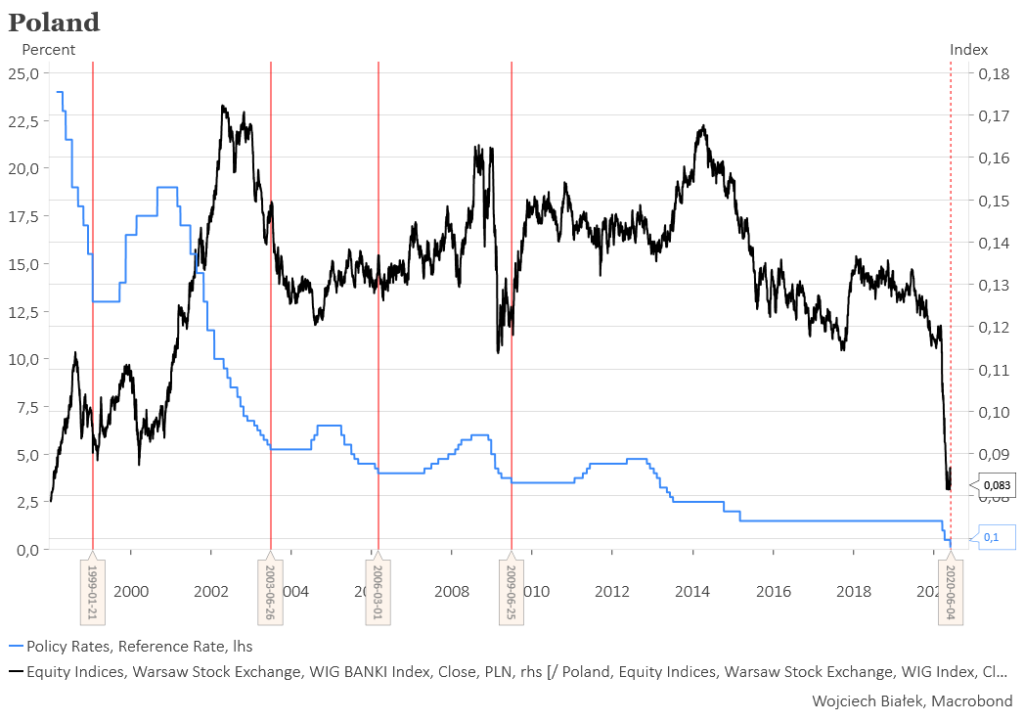

Czwartkowa sesja rozpoczęła się od dalszych wzrostów cen akcji banków, ale wtedy nadzieje spekulantów i inwestorów nadziały się na decyzję Rady Polityki Pieniężnej, która po raz trzeci od marca obniżyła stopy procentowe. Banki zarabiają na odsetkach od udzielonych kredytów, których wysokość jest zwykle indeksowana poziomem krótkoterminowych stóp, więc obniżki stóp nie są zwykle na krótką metę korzystne dla tego sektora. W efekcie w czwartek i piątek WIG-Banki spadł o łącznie 4,2 proc.

Ponieważ jednak wysokość stóp RPP spadła o zaledwie 0,1 proc., to można spekulować, że była to już ostatnia taka decyzja w trwającej już 8 lat (tak, od 2012 roku nie było w naszym kraju podwyżki stóp!). Gdyby tak się rzeczywiście stało, to daje to jakieś nadzieje dla tego sektora, bo w przeszłości w 3 na 4 przypadku ostatnia w danej serii obniżka stóp RPP uruchamiała najpóźniej w ciągu kilku tygodni kilkuletnią falę umocnienia WIG- BANKI wobec WIG-u. Widać to na poniższym obrazku, na który na wykresie względnej siły (ilorazu) WIG-BANKU do WIG-u (ostatnio najniżej od 1998 roku!) pionowymi kreskami zaznaczyłem daty ostatnich w danej serii obniżek stóp w naszym kraju.

O ile akcje banków potaniały w reakcji na czwartkową obniżkę stóp RPP, to wszystkie główne indeksy giełdowe wzrosły (najsilniej bo o 1,4 proc. NC Index). Do rekordowo niskiego poziomu spadły również rentowności polskich obligacji skarbowych. Do dołka z października 2014 zbliżył się też spread pomiędzy rentownością polskich i niemieckich 10-latek. Lekko umocnił się też w czwartek złoty. Średni kurs amerykańskiego dolara i euro do złotego spadł do najniższego poziomu od 16 marca.

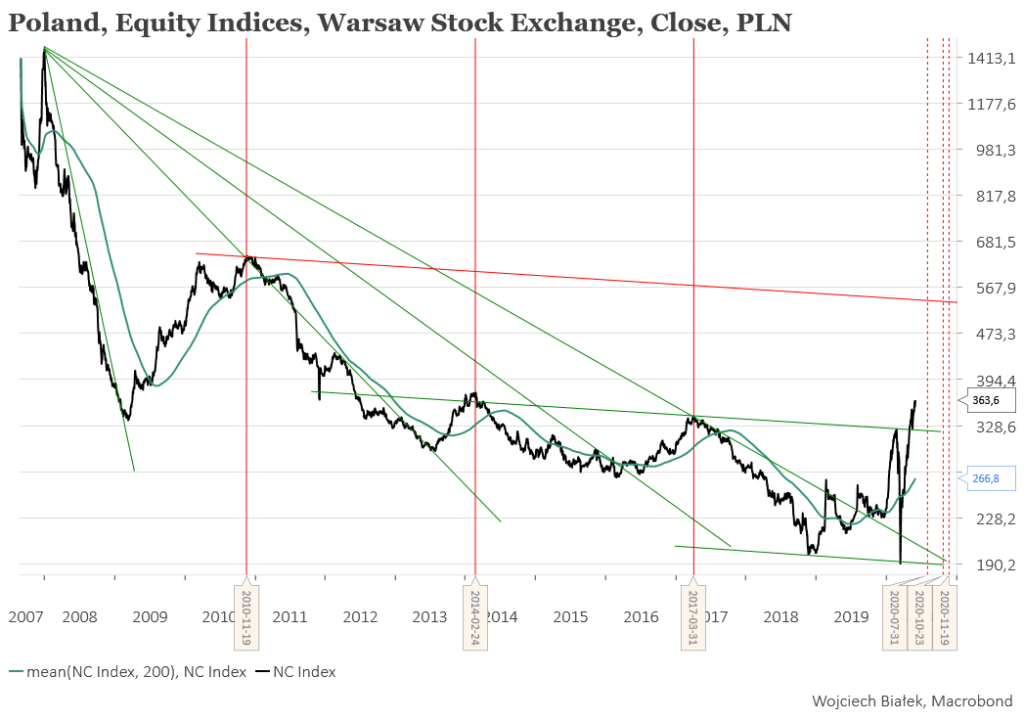

O ile wcześniejsza słabość cen akcji banków miała duży wpływ na załamanie wartości głównych indeksów GPW, o tyle problem ten nie dotknął „zaplecza” polskiego rynku akcji, czyli rynku New Connect. Warto zauważyć, że NC Index czyli główny indeks tego rynku nie tylko odrobił całość koronawirusowych strat, ale też wyszedł w piątek na kolejne 6-letnie maksimum i bardzo niewiele mu brakuje do ustanowienia 8-letniego szczytu.

Jakkolwiek więc związana z cyklem Kitchina cykliczność sugeruje koniec hossy w tym segmencie rynku w okolicach okresu lipiec-listopad br. (ale pandemia mogła tą cykliczność całkowicie zaburzyć!), to jednak jeśli traktować ostatnie zachowanie tego indeksu jako wybicie z wieloletniej formacji dołkowej, to widać tu sporo miejsca dla kontynuacji wzrostu. Jeśli więc ktoś nie ma oporów przed kibicowaniem drużynom z trzeciej ligi, to być może wśród 388 spółek notowanych na New Connect wygrzebie jakichś swoich faworytów.

Wojciech Białek, K(NO)W FUTURE

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r.uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.