GPW | Ceny akcji stały w miejscu, ale złoty umacniał się

Poznaliśmy już dane GUS na temat rocznej dynamiki Produktu Krajowego Brutto w naszym kraju w II kw. br. Jakkolwiek na tle podobnych wyników znanych już dla innych krajów europejskich polski wynik był relatywnie dobry (wśród krajów, które już podały swoje dane za II kw. mniejsze spadki PKB zanotowały tylko położone na północny-wschód od Polski Litwa -3,7 proc. r/r oraz Finlandia -5,2 proc.), ale -8,2 proc. spadek wartości realnego PKB w naszym kraju w stosunku do poziomu sprzed roku był najsilniejszym od 1991 roku.

Jeśli chodzi o strefę euro,to w II kwartale skala spadku PKB w II kw. była prawie dwa razy głębsza niż ta zarejestrowana przez GUS dla polskiej gospodarki (-15 proc.):

Porównując dynamikę PKB do zachowania publikowanego przez GUS ogólnego syntetycznego wskaźnika koniunktury gospodarczego w naszym kraju można ocenić, że jakkolwiek roczna dynamika PKB na początku III kw. nadal była ujemna, to jednak skala spadku była znacznie mniejsza niż w poprzednim kwartale.

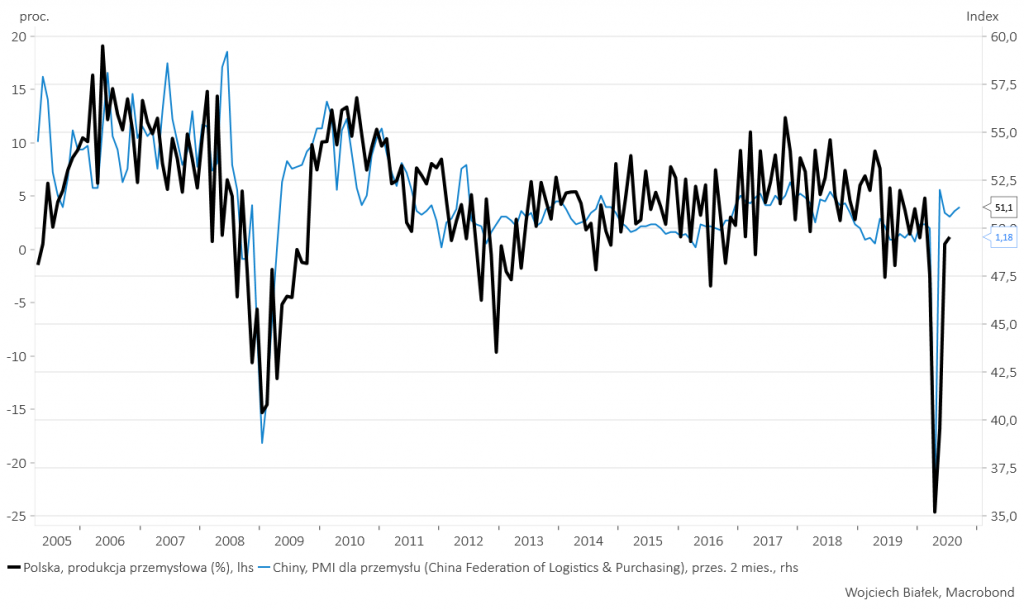

Zresztą już w maju i czerwcu roczna dynamika polskiej produkcji przemysłowej wróciła do poziomów nieznacznie wyższych niż rok wcześniej, a jej porównanie do zachowania np. chińskiego PMI:

… czy niemieckich wskaźników oczekiwań gospodarczych IFO czy ZEW:

… sugeruje, że najgorsze jest już raczej za nami.

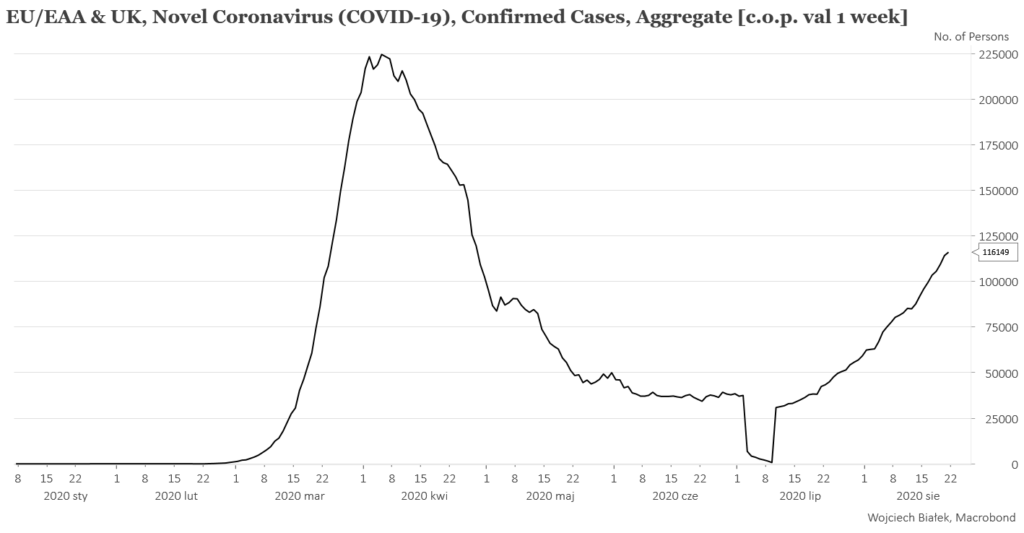

Dynamika pandemii w Europie

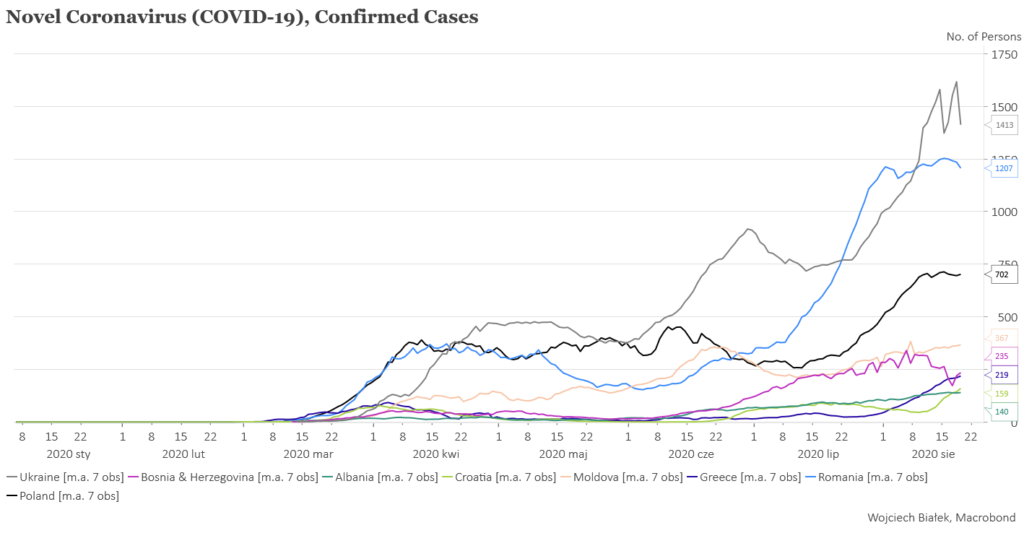

Warto w tym miejscu zauważyć, że o ile generalnie Europa Wschodnia ze względu na swoje peryferyjne położenie została wiosną dotknięta przez pandemię relatywnie łagodnie w porównaniu do Europy Zachodniej, to obecnie podczas ponownego letniego wzrostu liczby zakażeń w Europie, który się rozpoczął wraz ze zniesieniem kwarantann:

… to właśnie Wschodnia i Południowo-Wschodnia Europa rejestruje swoje rekordy liczby zakażeń:

Czy to ma jakieś poważniejsze znaczenie? Można obawiać się, że nie. W zeszłym roku w Polsce zmarło 410 tysięcy osób. W ciągu minionego półrocza w Polsce zarejestrowano 1925 zgonów przypisanych COVID-19. Jak łatwo policzyć był to ok. 1 proc. łącznej liczby oczekiwanych zgonów w naszym kraju. Ta niewielka liczba sugeruje, że niezależnie od tego jak będzie wyglądał dalszy rozwój pandemii w naszym kraju, ponowny powrót zakłócających życie gospodarcze restrykcji jest bardzo mało prawdopodobny.

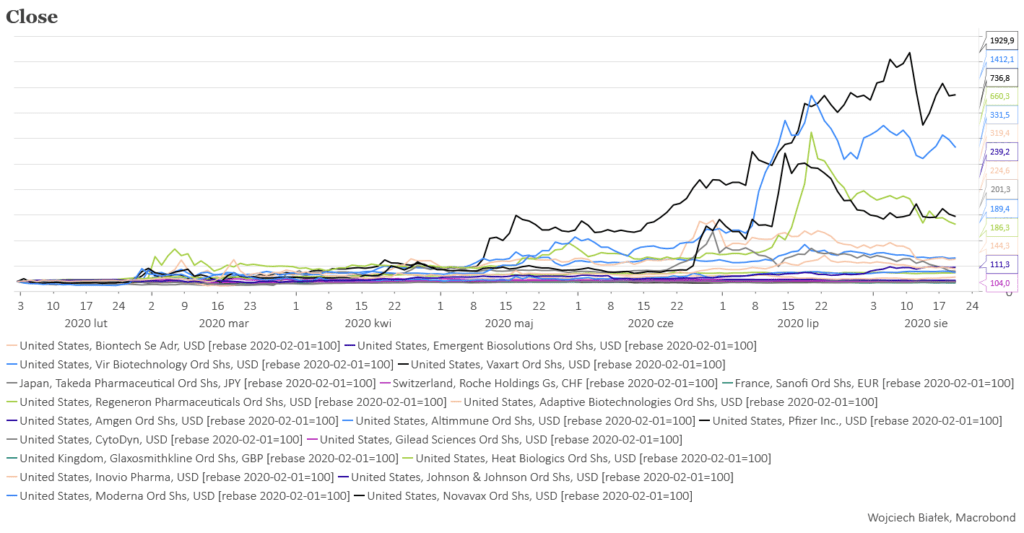

Ile można było zarobić na akcjach spółek pracujących nad szczepioną/lekarstwem na COVID-19?

Przy okazji tego tematu można przyjrzeć się danym na temat zmian kursów cen akcji globalnych spółek angażujących się w próby opracowania szczepionki lub lekarstwa na COVID-19. Na poniższym obrazku widać procentowe zmiany kursów akcji takich spółek od początku lutego. Jak widać, wśród tej 20-tki można było znaleźć kilka perełek.

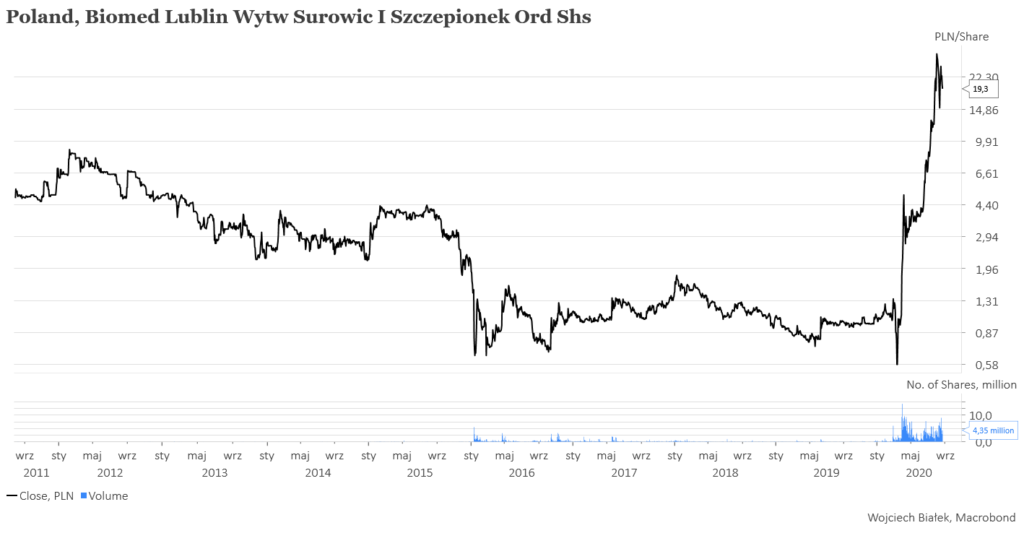

Oczywiście jednak te stopy zwrotu są znacznie niższe od tych, które można było zgarnąć na polskiej giełdzie na przykład kupując akcje firm o takich atrakcyjnych w kontekście ostatnich wydarzeń nazwach jak Biomed Lublin Wytwórnia Surowic i Szczepionek, która w poniedziałek ogłosiła rozpoczęcie próbnej produkcji swojego leku na COVID-19.

Rekordowa nadwyżka polskiego handlu zagranicznego w czerwcu

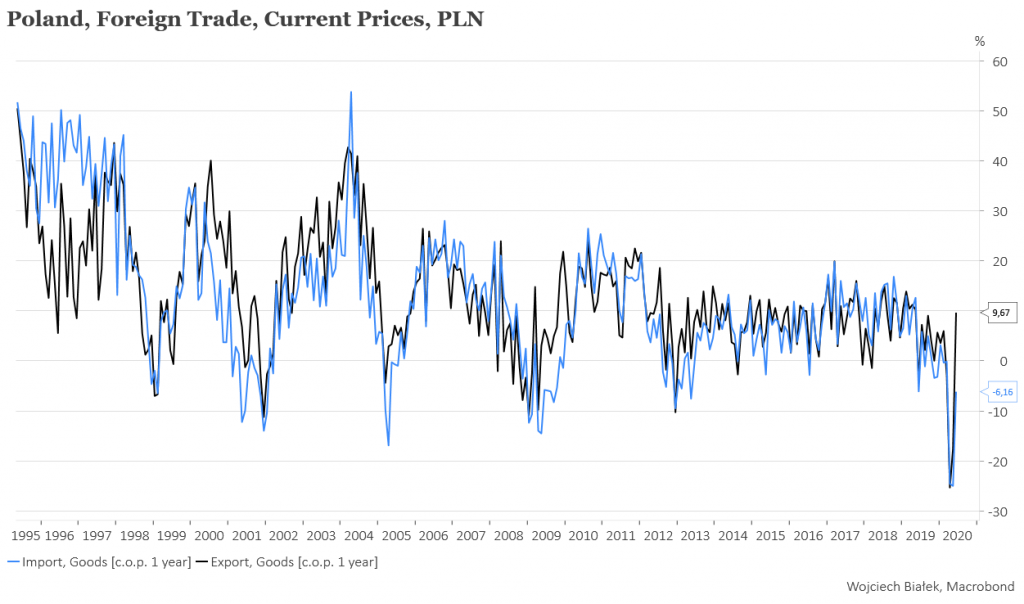

Interesujące było zachowanie wyników polskiego handlu zagranicznego w ostatnim miesiącu tego dramatycznego kwartału. Według najnowszych danych w czerwcu roczna dynamika polskiego eksportu towarów wyniosła +9,7 proc. i była najwyższa od maja 2019 przy nadal ujemnej rocznej dynamice importu (-6,2 proc.).

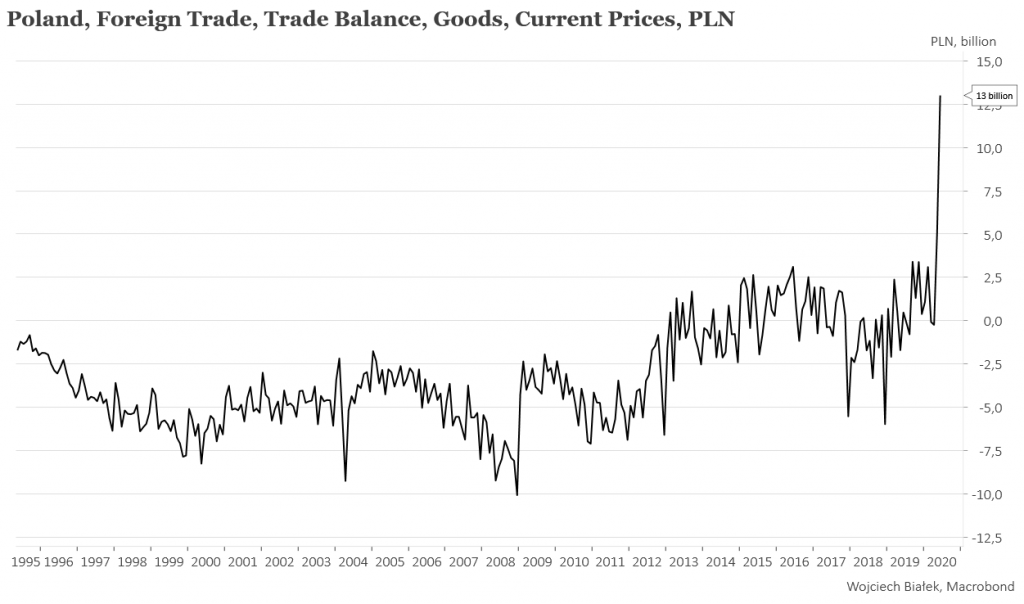

W efekcie czerwcowa nadwyżka w polskim handlu zagranicznym towarami osiągnęła rekordową wartość 13 mld zł.

Umocnienie złotego

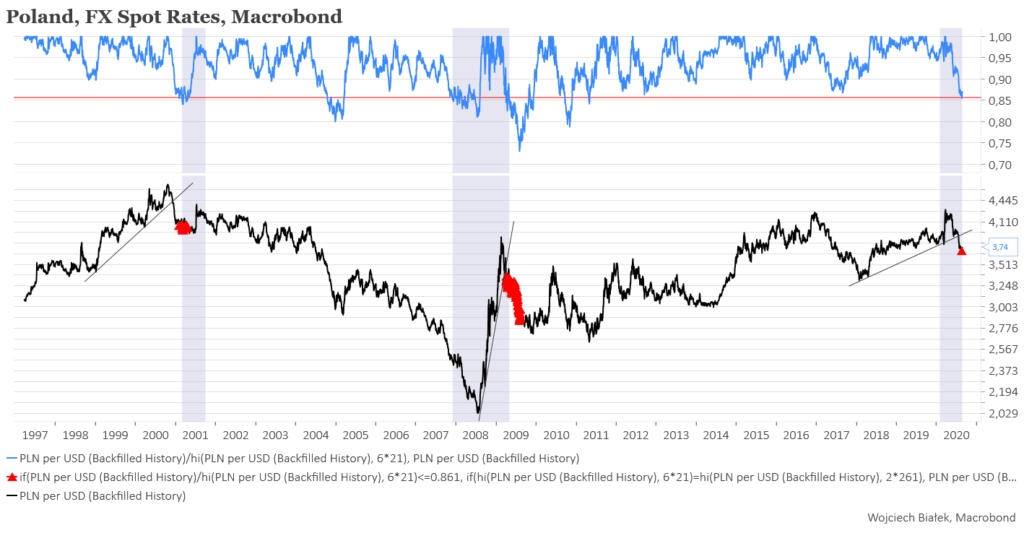

Jest dosyć naturalne, że ten rewelacyjny wynik polskiego handlu zagranicznego wynikał – po pierwsze – po części z tego, że Polska – i generalnie cała relatywnie peryferyjna Europa Wschodnia – została wiosną relatywnie łagodnie dotknięta przez pandemię koronawirusa SARS-CoV-2, a po drugie z silnego osłabienia złotego do marca. Od tamtej pory jednak średni kurs PLN wobec amerykańskiego dolara i euro odbił się od linii 20-letniego super-oporu i w ciągu minionych 6 miesięcy umocnił najsilniej od okresu grudzień 2016 (zwycięstwo Donalda Trumpa w wyborach prezydenckich w USA?)-czerwiec 2017.

Gigantyczna 12-letnia formacja „wachlarza” zaznaczona na powyższym obrazku sugeruje, że niezależnie od krótkoterminowych ruchów w najbliższym czasie średni kurs dolara i euro względem złotego powinien przełamać w średnioterminowym (liczonym w miesiącach) horyzoncie czasowym tą kolejną linią wsparcia, do której właśnie dotarł i spaść o rozmiar wcześniejszej konsolidacji z okresu czerwiec 20180-sierpień 2020, co oznaczałoby umocnienie złotego do poziomów z 2014 roku.

Jeśli ograniczyć się do zachowania złotego jedynie względem dolara, to zachowanie kursu USD/PLN w ostatnim czasie mocno przypomina jego ruchy rejestrowane w okresach dwu ostatnich recesji gospodarczych w USA. Od swego marcowego maksimum USD/PLN spadł o prawie 14 proc. osiągając w mijającym tygodniu najniższym poziom od prawie 2 lat. Jeśli sprawdzimy, kiedy w przeszłości kurs dolara w złotych spadał – tak jak ostatnio – w przeciągu pół roku z przynajmniej 2-letniego szczytu o przynajmniej 13,9 proc., to odkryjemy, że działo się tak w 2009 i 2001 roku, a więc w latach, w który – tak jak obecnie – rozgrywały się dwie ostatnie gospodarcze recesje w USA (szare pionowe paski na poniższym obrazku). To nie wygląda jak przypadek i sugeruje – niezależnie od możliwego w najbliższym czasie korekcyjnego osłabienia złotego względem dolara – dalsze umocnienie polskiej waluty względem amerykańskiego dolara w średnioterminowym horyzoncie.

USD/PLN jeszcze nigdy w przeszłości – tak jak ostatnio – nie przeszedł w pół roku z 2-letniego maksimum na 23-miesięczne minimum, ale jeśli osłabimy ten drugi warunek do 20 miesięcy, to znajdziemy drugi przypadek tak dynamicznego osłabienia dolara względem złotego: taki jak w tym tygodniu sygnał pojawił się w maju 2017 (czyli okołokitchinowe 39 miesięcy temu) w połowie ówczesnej trwającej do stycznia 2018 (szczyt hossy na WIG-u!) fali aprecjacji złotego względem amerykańskiej waluty.

A na polskiej giełdzie, proszę pana, to jest tak: nuda

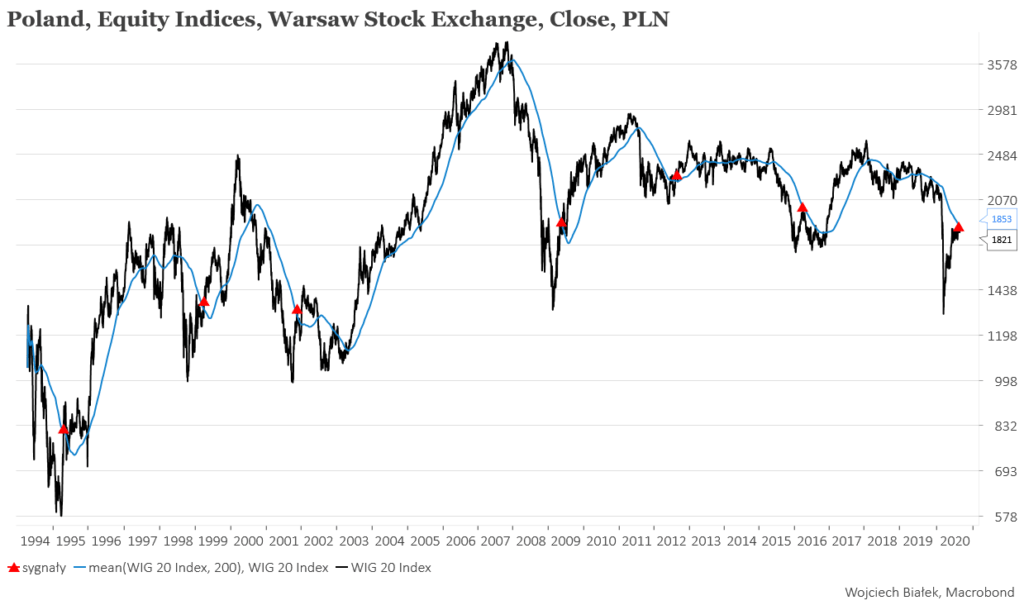

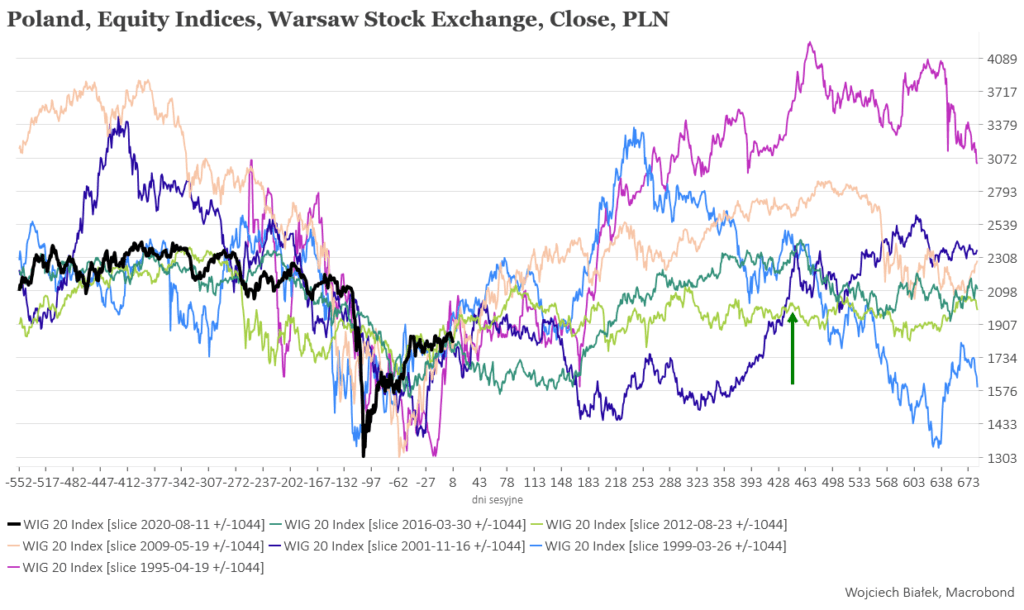

O ile umocnienie złotego było interesującym sygnałem, o tyle z polskiego rynku akcji w dużej mierze ciągle wiało nudą. w poniedziałek WIG-20 dotarł po 5 miesiącach wzrostu do poziomu opadającej średniej 200-sesyjnej, ale na razie się od niej odbił. Manipulując różnymi parametrami można wyznaczyć sytuacje podobne do obecnej w poprzednich cyklach hossa-bessa (cyklach Kitchina) w ponad 25-letniej historii tego indeksu.

Jak widać, takie jak poniedziałkowy sygnały pojawiły się w każdym – za wyjątkiem tego z lat 2001-2005 – cyklu Kitchina z okresu minionego ćwierćwiecza. Dalsze losy indeksy po wygenerowaniu takich sygnałów bywały zróżnicowane i trudno z nich wyciągać jakąś w miarę jednoznaczną wróżbę, chociaż to co łączy te 6 precedensów to fakt, za każdym razem ok. 20-21 miesięcy po takim sygnale WIG-20 zawsze był wyżej niż w momencie generowania sygnału.

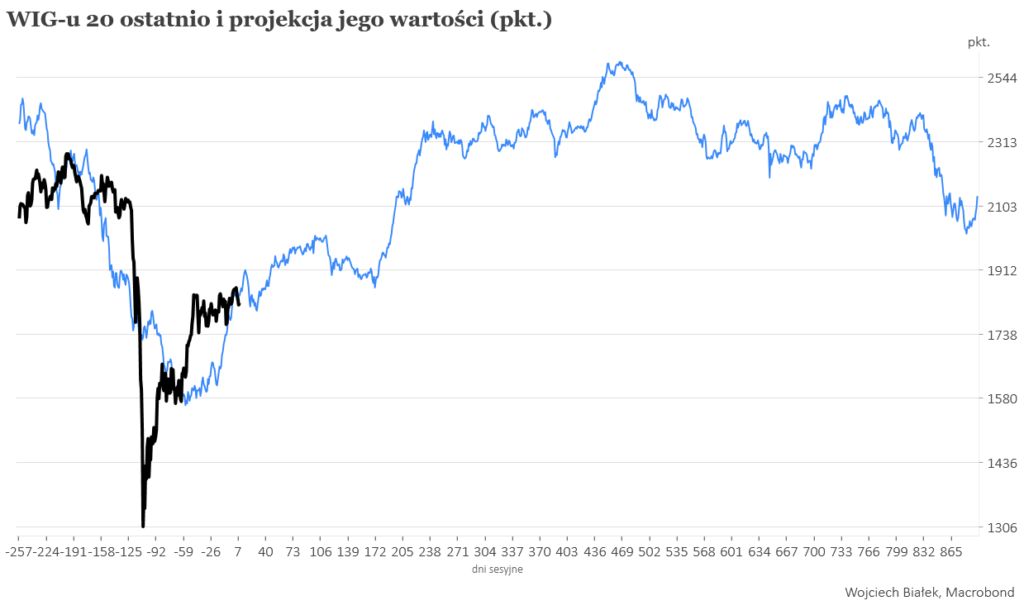

Uśredniając te 6 historycznych ścieżek dostajemy jakąś projekcją wartości WIG-u na przyszłość, która jakkolwiek oczywiście optymistyczna w horyzoncie średnioterminowym, na krótszą metę nie jest już taka jednoznaczna.

Nowy, historyczny rekord S&P 500

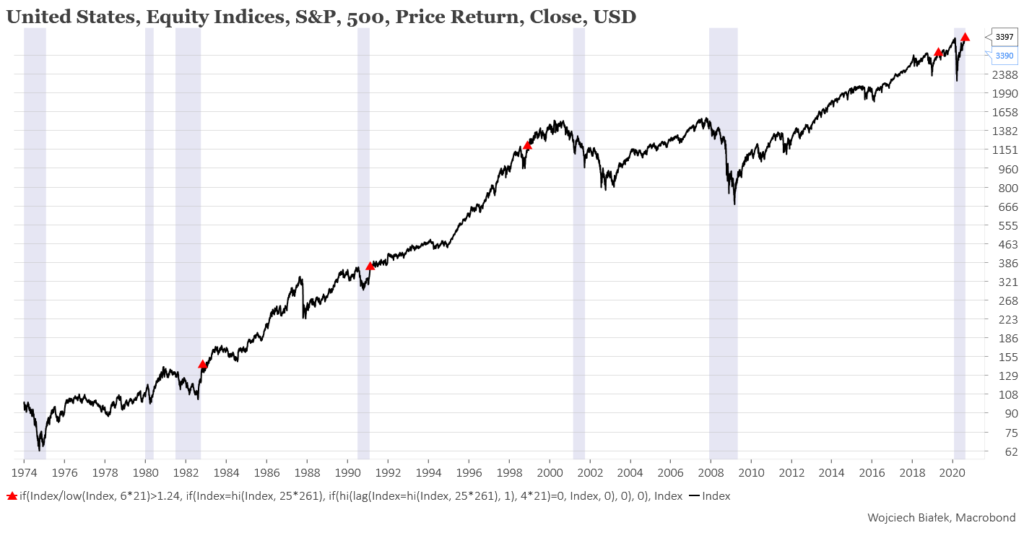

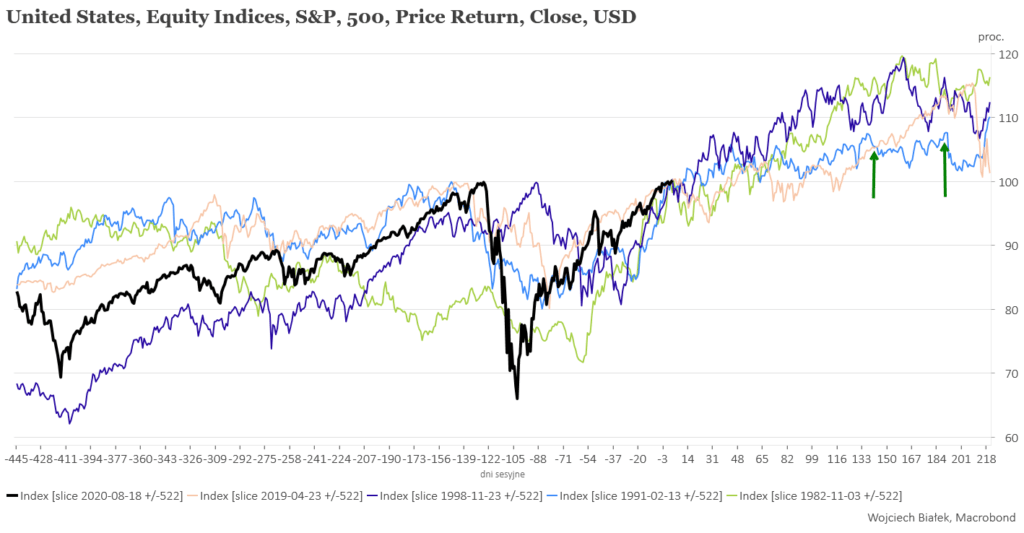

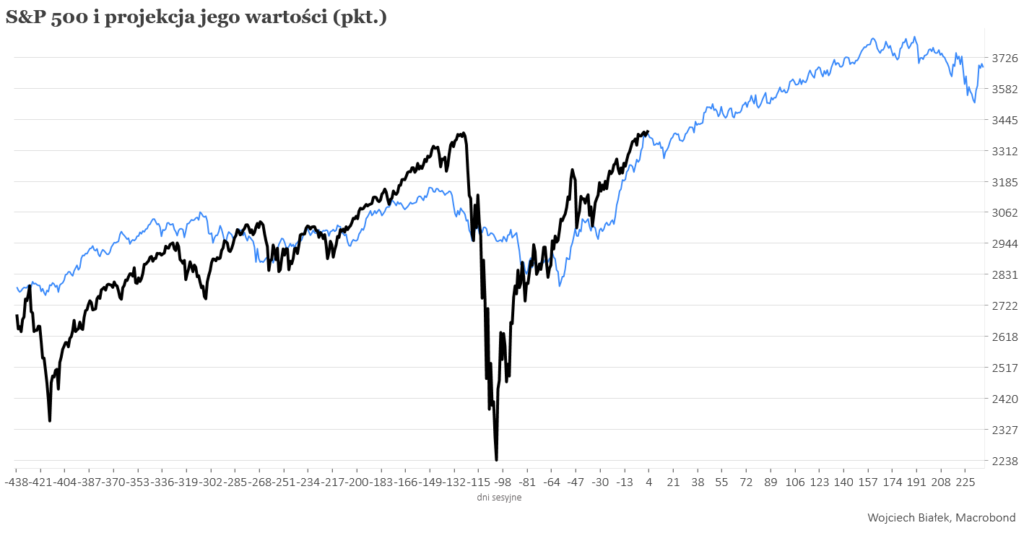

Nieco lepiej radził sobie rynek akcji w USA. Tam S&P 500 po 5 miesiącach pracowitej wspinaczki osiągnął wreszcie i minimalnie pobił swój historyczny rekord z lutego. Opisując obecną sytuację w następujący sposób: 1) S&P 500 osiąga historyczny szczyt po raz pierwszy po przynajmniej 2) 4-miesięcznej przerwie 3) będąc przynajmniej 24 proc. powyżej swego półrocznego dołka dostajemy w historii tego indeksu 4 wcześniejsze podobne do obecnego sygnały:

Zsynchronizujmy sobie ścieżki indeksu w momentach generowania takich sygnałów po raz pierwszy.

Jak widać, w tych 4 przypadkach historycznych jakoś tam podobnych do obecnej sytuacji w ok. 10 miesięcy po sygnale S&P 500 był nadal powyżej poziomów ustanawianych w momencie generowania takiego sygnału. Uśredniając te ścieżki otrzymujemy projekcję wartości indeksu, która w ciągu najbliższych prawie 3 tygodni w wchodzi w kilkuprocentową korektę, ale później rośnie przez następne ok. 8 miesięcy o kilkanaście proc.

Można spekulować, że listopadowe wybory prezydenckie w Stanach Zjednoczonych z pewnością zakłócą sugerowany przez powyższą projekcję scenariusz stopniowego łagodnego wzrostu, ale do tego czasu zostało jeszcze ok. 2,5 miesiąca, więc być może jeszcze za wcześnie, by się tym poważnie przejmować.

Wojciech Białek, K(NO)W FUTURE

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r.uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.