Rola systemowa złota | Cz. 4

Wpis ten jest częścią czwartą i ostatnią dotycząca rozważań nad historyczną i współczesną rolą systemową złota.

KRUSZEC W LIMBO

USA w 1971 r. zawiesiło „tymczasowo” wymienialność dolara na złoto. Był to szok dla zachodniego świata, choć w wielu kręgach już spodziewany. Zarówno Międzynarodowy Fundusz Walutowy, jak i USA dążyły w zaistniałej sytuacji do wyeliminowania złota z rezerw banków centralnych i redukcji jego roli w światowym systemie bankowym. Wszak dolar, jak i opracowywany SDR miały być wciąż w centrum systemu. Złoto miało pozostać egzystującą poza systemem ozdobą jubilerską, historyczną i kolekcjonerską.

Dążono zatem do wprowadzenia zakazu zakupu kruszcu przez banki centralne, przez co wolny rynek sam miał zadecydować o jego wycenie. Zniesiono przy tym zakaz kupowania kruszcu przez obywateli amerykańskich. Taki nagły zalew rynku złotem miał na celu zniszczenie jego ceny i utrzymanie międzynarodowej pozycji dolara. Miało to mieć miejsce albo w postaci dotychczasowej waluty rezerwowej świata, albo w postaci części składowej SDR.

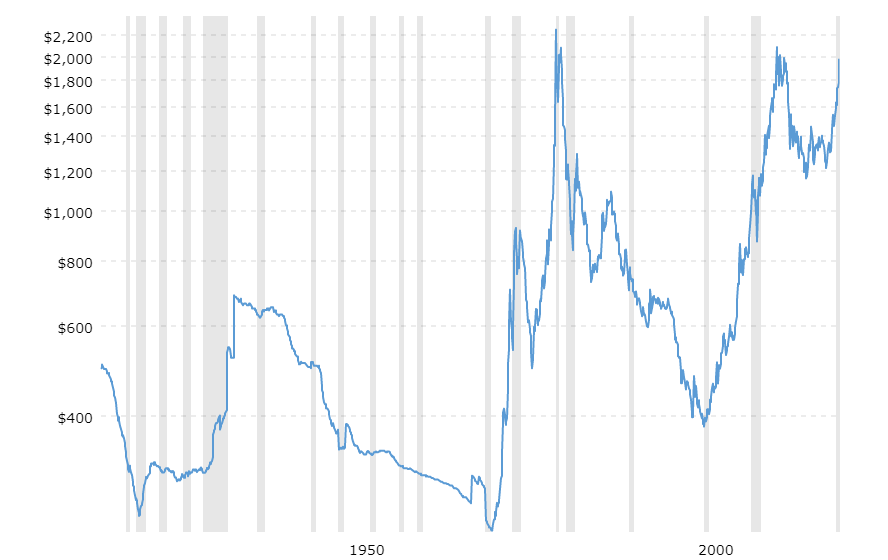

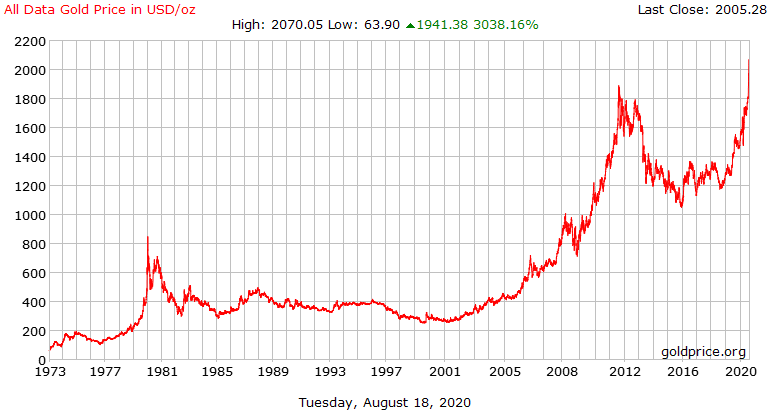

Plany to jednak jedno a działania to sprawa zupełnie inna. Zrywając bowiem wymienność USD na złoto, z jakiej korzystały banki centralne, zrywano peg walutowy. A ten był ustalony w 1944 r. w Bretton Woods i kreował stałą i niezmienną cenę złota 35 USD za 1 uncję złota. Z naszej perspektywy brzmi to dość śmiesznie, w szczególności, gdy od dekady cena zawieraja się w liczbie czterocyfrowej.

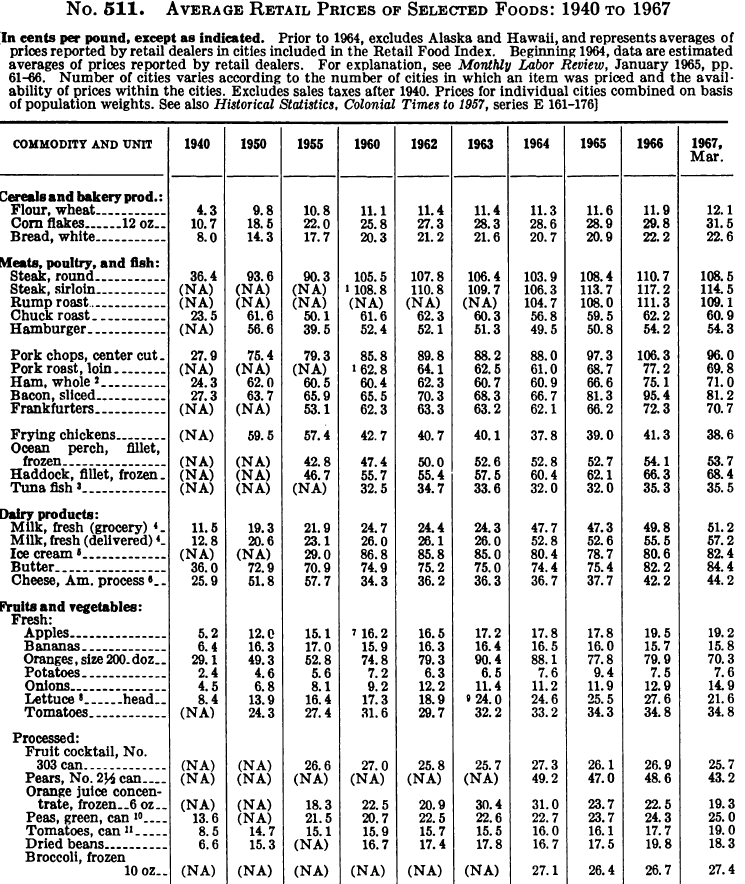

Do momentu, aż nie uświadomimy sobie jak prezentowały się podówczas ceny podstawowych produktów spożywczych w centach (cena nie w dolarach a w centach):

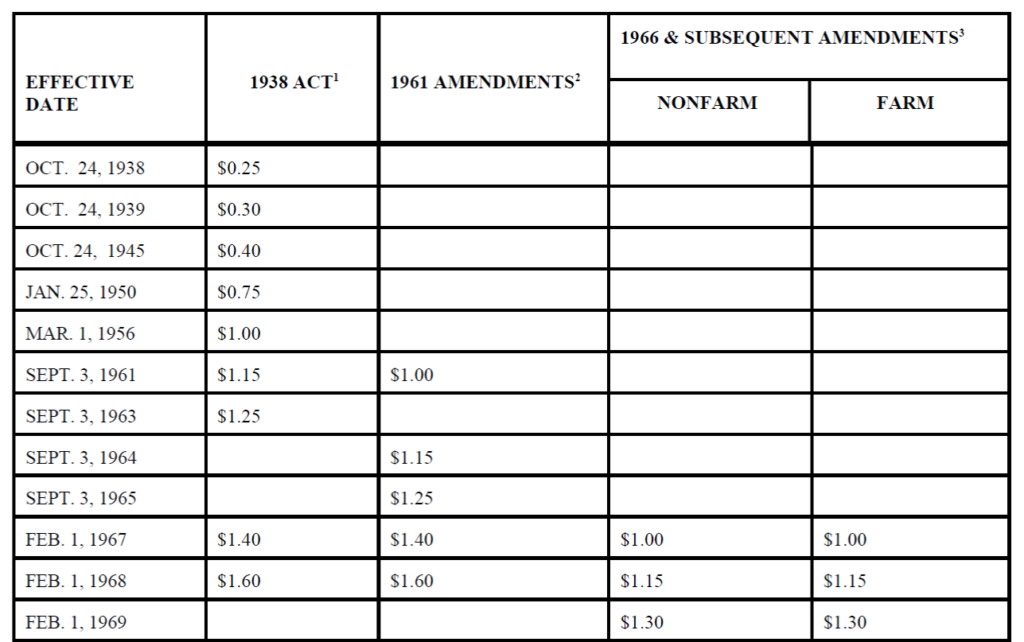

… oraz minimalne uśrednione zarobki za godzinę:

Innymi słowy, szanowni czytelnicy, te 35 USD za uncję, to w oryginalnym założeniu było całkiem sporo. No ale dolara drukowano, a jego siłę nabywczą rozwadniano. Powodami były: głód dolarowy powojennego świata, zwiększające się wydatki Waszyngtonu oraz podtrzymywanie prosperity zachodniego świata w połączeniu z powstrzymywaniem komunizmu.

Sam sztywny kurs wymiany 1:35 kilkukrotnie w historii był broniony poprzez sprzedaż odpowiednich tonaży kruszcu na rynku londyńskim. W Banku Anglii pamięta się, jak w latach 60-tych, po jednej z takich dostaw zarwała się podłoga, a sztaby runęły poziom niżej. Obyło się bez ofiar śmiertelnych, ale złoto trzeba było wygrzebywać z ruin.

Zerwanie pegu miało jednak jedną wielką zaletę. Gdy złoto było częścią systemu, trzymano jego wycenę kurczowo w ryzach. Robiono to pomimo głosów proponujących zmianę pegu, co miało odzwierciedlać drukowanie, czyli przyrost bazy monetarnej. W momencie, gdy złoto zostało wykopane poza system, jego cena nie była już ograniczona. Teraz przez pewien okres zależeć miała od podaży i popytu rynkowego. Kruszec miał zatem szansę pokazać swoją moc.

PODAŻ, POPYT I WIELKA POLITYKA

W 1971 r. światowy popyt wynosił 1415 t. z podażą 1446 t., co miało być zgodne z ówczesnymi przewidywaniami prognostyków. W 1980 r. ze względu na ograniczenia produkcji w RPA (głównym producencie złota podówczas) popyt wynosił już 1960 t. a podaż 1181 ton. To też przewidziano i dlatego FED, MFW i inne banki centralne przez cały ten okres wyprzedawały złoto, próbując równoważyć niekorzystny balans.

Jaka była dokładna liczba sprzedanego przez powyższe instytucje złota, nie wiemy. Wciąż wymaga to oszacowania. Można jednak estymować, że pomiędzy 1970-1980 r. wyprzedano w transzach co najmniej 1700 ton kruszcu. Przynosiło to rezultaty w krótkich cyklach, ale długoterminowo, złoto zyskiwało na popularności. Jednym z powodów była lepsza dostępność dla zainteresowanych. Od 1967 r. bowiem, RPA rozpoczęła produkcję swoich Kruggerandów. Popularne do dziś „Brodacze” są zatem najstarszą uncjową monetą typowo inwestycyjną. Na takim rozwiązaniu na pewno skorzystali wszyscy drobni inwestorzy mogący pozwolić sobie na zakup monet, ale już nie sztabek. Przykładowo, w Q1 1975 r. około 30% produkcji złota z RPA było przeznaczane właśnie na uncjowe Kruggerandy.

Wycenie złota pomagały również kryzysy ropne z 1973 r. a następnie z 1979 r.,

W 1973 r. miała miejsce wojna Jom Kippur, podczas której Izrael popisowo pokonał swoich sąsiadów. No ale przecież każdy kraj arabski był wrogiem nie tylko Izraela, ale także i jego przyjaciół. W rezultacie Saudowie i OPEC najpierw podwyższyli cenę za baryłkę ropy, a następnie nałożyli embargo ropne na USA. W wyniku tak stworzonego kryzysu cenowego i braków ropy, czym prędzej do Al-Rijadu wybrali się prezydent Richard Nixon oraz Henry Kissinger. Na miejscu wytworzyli wespół z oficjelami domu Saudów system petrodollara. Ów, łączył najważniejszy chyba surowiec XX w. z najważniejszą walutą tego samego czasu, poprzez obligacje amerykańskie. I dopiero dziś, po pół wieku jesteśmy świadkami jego upadku.

Z kolei w 1979 r. mieliśmy do czynienia z rewolucją w Iranie, co również przerażało inwestorów zainteresowanych ropą i groziło problemami systemowymi. Złoto sięgało podówczas 800 USD, W tym kontekście autor chciałby nadmienić jednak, że po uwzględnieniu poziomu inflacyjnego, to 800 USD ze stycznia 1980 r. wyniosłoby dzisiejsze 2249.5 USD za uncję. Także do pobicia pozostał jeszcze jeden all-time-high.

To własnie w latah 80-tych powstało największe przekleństwo złota fizycznego. Futures na złoto. Zwane inaczej papierowym złotem, powstało dzięki wzrostom ceny za uncję. Pozwoliło to na uruchomienie dotychczas nierentownych kopalni, które uzyskiwały kredyt i obiecywały dokonywać spłat plus odsetki w kruszcu (oprocentowanie niższe niż przy kredytach walutowych). W rezultacie banki miały otrzymywać zwroty w rosnącym cenowo złocie, zamiast w tracących na wartości walutach. Posiadając przyrzeczenia spłaty, instytucje finansowe zaczęły nimi handlować, tworząc w ten sposób rynek złota papierowego. Utworzenie LBMA w 1987 r. z inicjatywy BoE oraz banków inwestycyjnych uregulowało zasady handlu „papierowym złotem”.

Warto wspomnieć również, że lata 80-te to początek używania metod chemicznej ekstrakcji złota z rudy w USA. Mowa tu o metodzie chemicznej separacji heap leaching, czyli ługowania materiału. W ogólnym rezultacie sprawiło to zwiększenie ilości pozyskiwanego złota z tony materiału.

SELL SELL SELL

Wyprzedaż kruszcu przez banki centralne trwała do 2009 r. włącznie, co zaowocowało znaczącym spadkiem jego wolumenów w rezerwach. Było to wynikową ustaleń mających na celu wyeliminowanie żółtego metalu z rezerw banków centralnych, a także chęcią zbilansowania swoich rezerw innymi walutami, jako że sytuacja rynków światowych zazwyczaj była stabilna. Przemieściło to znaczne ilości złota z rąk bankowych w ręce prywatne, co uderzyło w podaż złota i zdołowało jego cenę. Podczas gdy w 1991 r. rezerwy w złocie banków centralnych stanowiły 25%, w 2001 r. jedynie 11%.

Przecież świat był optymistycznie nastawiony do walut. Skończyła się zimna wojna, upadło imperium zła, jak nazwał ZSRR Ronald Reagan. Ba – imperium wręcz rozpadło się. Kapitał zachodni zaczął kierować się do byłych demoludów i republik. Wypełniano luki, budowano firmy, przejmowano zakłady państwowe, często za bezcen. To była bonanza kapitałowa na dzikim wschodzie. W takiej sytuacji trudno aby przy takim optymizmie złoto miało być w cenie. Nastały dekady Pax Americana, czyli jednobiegunowego systemu dominacji Waszyngtonu i jego sojuszników.

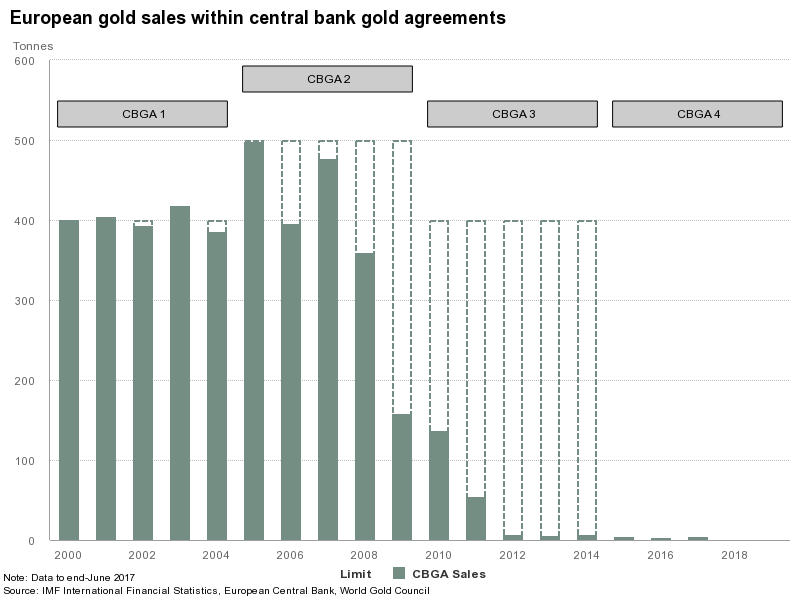

Tymczasem długotrwała wyprzedaż złota przez instytucje centralne spowodowała pojawianie się oskarżeń o sztuczne zaniżanie kursu złota. Długotrwałe działanie spowodowało spadek cen i uderzyło w kraje produkujące kruszec bądź posiadające wciąż duże zapasy. Banki centralne zawarły zatem serię porozumień o nazwie CBGA (Central Bank Gold Agreements) mające na celu limitowanie kolektywnych wolumenów sprzedawanych przez sygnatariuszy do łącznie 400-500 t. rocznie.

Podpisywano je kolejno w 1999, 2004, 2009 i 2014 r. W przypadku pierwszej możemy spotkać się z nazwą WAG – Washington Agreement on Gold.

Problem w tym, że uśredniając wyjdzie nam ok. 400 ton sprzedanych co roku pomiędzy 1989-1999 r. Na tyle dokładnie ustalono pierwsze limity sprzedażowe.

Sygnatariusze zbiorczo zebrani mieli w posiadaniu 1/3 oficjalnych zapasów banków centralnych świata. Było to po części historyczną spuścizną działającego w tych krajach na przełomie XIX i XX w. standardu złota i przepływów wojennych i powojennych. Ponadto układ posiadał ciche poparcie FED-u, BIS i MFW. CBGA było więc po części międzynarodowym regulatorem prawnym.

Z jednej strony negocjacje dokonane zostały za zamkniętymi drzwiami, a sposób ich zawarcia pod względem formalnym stanowiłby więc zmowę graczy kategorii TBTJ (Too Big To Jail). Z drugiej strony, globalnie banki centralne w ogromnej większości posiadały i posiadają wolność od nadzoru lokalnego ministerstwa skarbu, przez co mogą zawierać tego typu ustalenia. A jedynym „nadzorem” w tej sytuacji jest ewentualnie BIS.

Układ zmienił się w niebyły przy okazji kryzysu finansowego 2007-2008 r. i następującym po nim zwiększaniu podaży pieniądza. Innymi słowy, banki centralne wiedziały, że zwiększą bazę monetarną i że będą potrzebowały złotego kruszcu jako antyinflacyjnego hedge’a. Z podpisanych czterech planów pięcioletnich, jeden doczekał się zatem realizacji a drugi realizacji częściowej. CBGA 3 i 4 właściwie istniały tylko w teorii. Aż programu ostatecznie nie przedłużono. Skoro bowiem od dekady instytucje centralne są kupcami złota, to plany ograniczające sprzedaż chyba można uznać za niebyłe.

WIELKI HEDGE

Złoto inwestycyjne spowszechniało. Na rynku dostępne są monety nawet 1/10 uncjowe, co w teorii umożliwia potencjalnemu kupcowi, niemającego dużego dochodu ekspozycję. W popularyzacji pomógł także internet. Bez problemu można bowiem znaleźć artykuły mówiące, że z naszym systemem finansowym jest coś nie tak.

Czym zatem jest złoto obecnie? Poza inwestycją długoterminową, hedgem antyinflacyjnym, metodą przeniesienia wartości nabywczej w czasie oraz elementem dywersyfikacyjnym? Na to pytanie odpowiedzi udziela nam świat wielkiej bankowości. Podczas pełnienia swojej funkcji kolejni oficjele FED są popularyzatorami dolara. Po odejściu z funkcji pełnionej stają się adwokatami kruszcu. Złoto to zabezpieczenie w kulawym systemie monetarnym.

Pod względem prawnym w bankowości złoto jest elementem składowym najwyższej klasy. Dzieje się tak zgodnie z i według ustaleń układu Basel III, które autor naszkicował w jednym z poprzednich wpisów.

Przed 1 kwietnia 2019 r. Basel III definiował trzy typy grupy aktywów, jakie mogły posiadać banki. Każdy poziom dotyczył różnych klas aktywów i definiował stopień ryzyka w poszczególnych grupach. Dla przykładu za poziom 3 uznawano aktywa spekulacyjne, a poziom 1 był uznawany za nie noszący ryzyka. Ponadto relacje pomiędzy nimi były ustalane proporcjonalnie. Wartość aktywów z poziomu 3 nie powinna przekraczać wartości 250% aktywów z poziomu pierwszego. Miało to także odzwierciedlenie na balance sheets banków centralnych, ponieważ aktywa grupy 3 można było deklarować tylko jako 50% ich wartości, co umniejszało w ostatecznym rozrachunku możliwości płynności instytucji. Przed 1 kwietnia 2019 r. to waluty i obligacje państwowe były aktywem poziomu 1 a m.in. złoto aktywem poziomu 3.

Od 1 kwietnia 2019 r. system trzy-poziomowy został zastąpiony dwu-poziomowym, co pociągnęło za sobą re-klasyfikację poszczególnych grup aktywów. Złoto trafiło do grupy pierwszej uznawanej za aktywa najbezpieczniejsze. Było to w pewien sposób potwierdzenie statusu nieformalnego, czyli zaznaczonego wcześniej zwrotu w polityce zakupowej banków centralnych. Nie wszystkie aktywa bowiem posiadają ryzyko kredytowe na poziomie zerowym, tak jak można było jeszcze niedawno charakteryzować większość obligacji rządowych. Niewiele jest też w świecie aktywów, które są rozpoznawalne uniwersalnie, odznaczają się rynkami skupu i zbytu o głębokiej płynności i stanowią część aktyw każdego banku centralnego.

PODSUMOWANIE

Jest to ostatni wpis poświęcony roli systemowej złota w dziejach. Autor starał się zaprezentować ciekawostki, fakty i pewne mechanizmy historyczne, mające odzwierciedlenie w czasach dzisiejszych. Kończąc ten czteroczęściowy cykl o roli systemowej złota, należy jednak zastanowić się, czym jest złoto.

Złoto jest niczym. Ozdóbką, której wartość jest ustalona tylko i wyłącznie przez ludzką percepcję. Gdyby wszyscy z dnia na dzień stwierdzili, że złoto to relikt, przestałoby mieć jakiekolwiek znaczenie. Tak się jednak nie stanie.

Złoto jest wszystkim. Bo pełni funkcję w systemach monetarnych od ponad 6 tys. lat. I nawet próby wyrzucenia go poza nawias systemowy, nie przyniosły efektu utraty zainteresowania. Ustalenie, że nie ma wartości czy że nie można go używać, powoduje zwykle skutek wprost przeciwny do zamierzonego.

Skoro zatem przez 6 tysięcy lat było ono w cenie, a w 2 połowie XX w. nie dało rady wyrugować żółtego kruszcu z systemu, to może dobrze byłoby posiadać go trochę w swoim portfolio? Nawet pomimo dużej ilości futures i manipulacji cenowych, które zostały wielokrotnie udowodnione. Ba, banki inwestycyjne były za takowe oficjalnie karane finansowo. Wydarzenia marca i kwietnia 2020 r. wyraźnie udowodniły przecież, że jak trwoga to fizyka chcą wszyscy gracze Comexu i LBMA.

Wszak trend is your friend, a ten trwa już kilka milleniów.

Od Redakcji

Jeżeli zainteresował Was ten wpis, a nie mieliście okazji sięgnąć do jego poprzednich części, koniecznie nadróbcie zaległości: