ICO teraz będzie? Rynek ICO staje się zależny od giełd i regulatorów

O ICO mówi się dziś głównie w czasie przeszłym. Nie znaczy to jednak, że ta forma crowdfundingu odchodzi w niebyt. Rynek ofert coinowych przechodzi kryzys na pograniczu trzęsienia ziemi, ale już widać, w jaki sposób się z niego wykaraska. Tyle że w przyszłości będzie opisywany za pomocą innych akronimów: IEO i STO. Zmienią się też zasady gry.

ICO – na widok tych trzech literek jedni zgrzytają zębami, inni ironicznie unoszą kąciki ust. Mniej jest takich, którzy zacierają ręce, choć tym kanałem wciąż spływają znaczące środki na przedsięwzięcia w branży crypto. Wbrew powszechnym opiniom pierwsza oferta kryptowalutowa (ang. initial coin offering), mimo mocno nadwyrężonej reputacji, nie wyczerpała swojego potencjału jako sposób na „odpalenie” biznesu na blockchainie. Możliwe nawet, że wciąż nie zaczęła z niego w pełni korzystać. ICO to prawdopodobnie najbardziej demokratyczna i wygodna dla obu stron transakcji metoda finansowania przedsięwzięć. By rozkręciła się na dobre, niezbędna jest jednak pewna „korekta w systemie”: stworzenie mechanizmów potwierdzania wiarygodności startupów poszukujących kapitału oraz gwarancji, że środki wnoszone przez inwestorów nie rozpłyną się w powietrzu. Takie mechanizmy już powstały albo powstają, a ich upowszechnienie jest kwestią czasu.

Crowdfunding na propsie

Pod koniec maja „Rzeczpospolita” opublikowała artykuł pod następującym tytułem: „Internetowe zrzutki przeżywają w Polsce boom. W ciągu dwóch lat liczba osób wspierających społeczne akcje w sieci skoczyła o ponad 70 proc.”. Przykłady? 4 miliony zł wpłacone przez ponad 9 tys. osób za pośrednictwem serwisu Beesfund na konto pogrążonego w finansowej depresji klubu Wisła Kraków. 450 tys. zł zebrane przez platformę Patronite na firm braci Sekielskich. Milion zł uzyskany przez startup Hyper Poland za pośrednictwem Seedrs.

Co to ma wspólnego z ICO? Całkiem sporo. To w końcu również forma crowdfundingu, tyle że związana z przedsięwzięciami opartymi na blockchainie i emisją nowego tokenu lub kryptowaluty. Według szacunków podanych przez „Rzepę” wartość światowego rynku crowdfundingu ma wzrosnąć z 89,7 miliarda dolarów w roku 2018 do 114 miliardów USD w roku 2022. Nad Wisłą zainteresowanie tą formą finansowania przedsięwzięć deklaruje obecnie 11 proc. ankietowanych. 41 proc. twierdzi, że przyjrzy się im bliżej w przyszłości. To również dobra wróżba dla firm (i osób) zaczynających swoją drogę biznesową przez ICO. By jednak okoliczności sprzyjały im jeszcze bardziej, niezbędny jest także wzrost świadomości na temat technologii blockchain oraz kryptowalut – nie tylko wśród przedstawicieli biznesu, ale również „zwykłych” konsumentów.

Czy rynek ICO odbija się od dna?

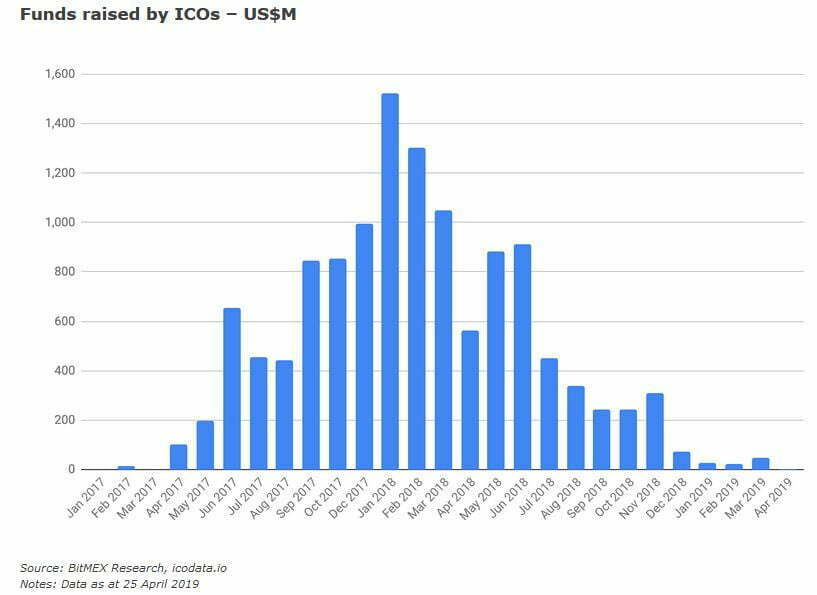

Dane bezpośrednio odnoszące się do rynku ICO nie są równie korzystne, choć pozwalają na pewien optymizm. Zacznijmy od tych mniej pogodnych. W ciągu pierwszego kwartału br. w ramach ICO zebrano łącznie 40 milionów dolarów. To o blisko 97 proc. mniej niż w analogicznym okresie zeszłego roku – wynika z danych zaprezentowanych przez giełdę BitMEX. Spadek jest ogromny, jednak następuje po boomie z lat 2017–2018, który przyniósł równie ogromne wpływy. Rozkład kapitału zebranego w ramach ICO ilustruje poniższa infografika.

Źródło Blog.Bitmex.com

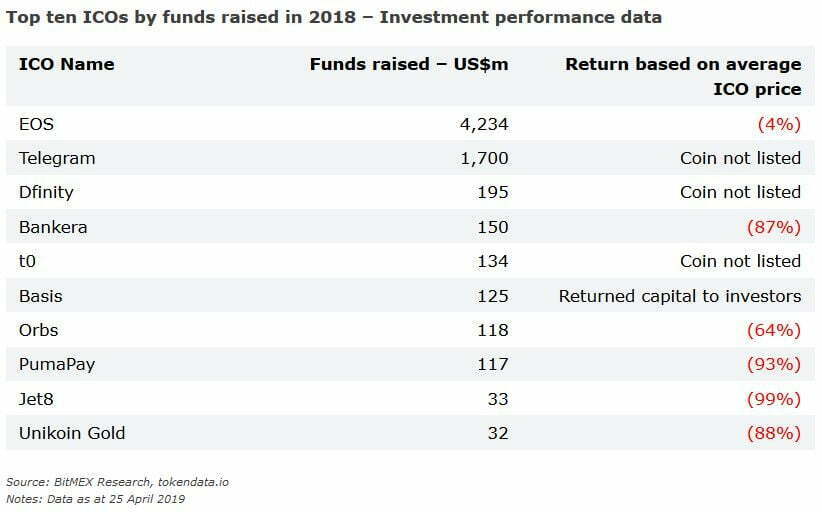

Warto również przypomnieć, jakie przedsięwzięcia uzyskały najwięcej środków w ramach zeszłorocznych ICO.

Zestawienie wypada marnie. Większość inwestycji przyniosła ujemny zwrot. Niektóre coiny w ogóle nie trafiły na giełdy.

Dodatkowe – również niepomyślne – dane przynosi raport platformy analitycznej InWara. Wynika z niego, że w pierwszym kwartale br. liczba ICO zmniejszyła się o blisko 60 proc. rok do roku. Ponadto o 63 proc. w ujęciu kwartalnym i 72 proc. w ujęciu rocznym skurczyły się inwestycje prywatnego kapitału w szeroko pojętym obszarze kryptogospodarki. Jednak opracowanie zawiera też liczby informujące o pozytywnym trendzie. Chodzi o wzrost skuteczności pozyskiwania funduszy w ramach ICO. W pierwszym kwartale 2018 r. tylko 35 proc. startupów, które starały się o środki w tym trybie, zdołało je uzyskać. W pierwszym kwartale roku bieżącego ten wskaźnik wzrósł do 60 proc.

Trzeba jednak podkreślić, że dane prezentowane przez rozmaite źródła są bardzo rozbieżne. W opracowaniu ICO Market Quarterly Report przygotowanym przez serwis ICObench można przeczytać, że suma środków zebrana w pierwszym kwartale br. w ramach ICO wyniosła około miliarda dolarów – o pół miliarda mniej niż w ostatnim kwartale 2018 r. Z kolei raport serwisu TokenData mówi o 118 milionach dolarów zebranych w ramach ICO w pierwszym kwartale br. Zawiera też informacje na temat skuteczności tej formy finansowania. Z przedstawionych danych wynika, że od 2017 r. środki w ramach ICO udało się pozyskać 45 proc. z 2,5 tys. projektów monitorowanych przez TokenData. To całkiem niezły wynik. W gorszej sytuacji są jednak klienci czy też inwestorzy „łożący” na blockchainowe startupy: jedynie 15 proc. tokenów wyemitowanych w ramach udanych projektów (wspomniane 45 proc.) znajduje się w obiegu z kursem wyższym niż cena pierwotna.

Droga do krachu

Dostępne liczby można interpretować na wiele sposobów. Natomiast z całą pewnością da się stwierdzić tyle: była bonanza, potem krach, a dalej nie wiadomo co będzie, ale coś się musi zmienić. I faktycznie – zmienia się. Ale zanim do tego dojdziemy, przypomnijmy, jak doszło do załamania na rynku.

Popularność ICO zaczęła gwałtownie rosnąć w roku 2017 i na początku 2018. Był to bezpośredni efekt kryptowalutowej gorączki i szybujących kursów Bitcoina. Również wiele altcoinów osiągnęło wówczas szczytową wartość. Chętnych do podłączenia się do kurka z pieniędzmi przybywało w szybkim tempie. Projekty z branży crypto postrzegały ICO jako stosunkowo łatwy sposób na zdobycie kapitału. Do uruchomienia „zbiórki” wystarczyła odrobina technologicznego know-how i dryg do marketingu. Schemat był prosty. Przedstawić plany i założenia w dokumencie o szacownej nazwie White Paper, zadbać o infrastrukturę obsługującą przedsięwzięcie przez smart contracty na blockchainie, a w końcu przypuścić marketingową szarżę i lansować się tak szumnie, jak to możliwe, oferując inwestorom atrakcyjne profity. W ten sposób wielu startupom udało się sprzedać tokeny za miliony dolarów. Niedługo później wiele z nich przeszło do historii, a spora część nawet nie zdążyła trafić na rynek. Wyraźny odpływ kapitału na rynku ICO zaczął się w trzecim kwartale zeszłego roku.

Jedną z przyczyn tarapatów, w jakie popadła „branża” ICO, było odwrócenie ogólnego trendu na rynku crypto. Spadki na Bitcoinie i altcoinach spłoszyły wielu graczy i inwestorów. Media zaczęły przepowiadać zmierzch Bitcoina, a w ślad za nim całego rynku kryptowalut, co spłoszyło wiele firm potencjalnie zainteresowanych zagadnieniem. W końcu temat „coinów” z portalowych nagłówków został strącony do medialnego drugiego obiegu, z którego dopiero zaczyna się odkopywać. Jednak znacznie istotniejszym powodem kłopotów z ICO była utrata reputacji tej formy crowdfundingu spowodowana licznymi oszustwami. Z powodu fali scamów wiele rządów zabrało się do regulowania „kryptozbiórek”. W niektórych przypadkach sprowadziło się to całkowitego zakazu tej formy finansowania przedsięwzięć. Na taki krok zdecydowały się m.in. Chiny, ale również Kora Południowa – kraj, który przecież jest jednym z motorów światowej e-gospodarki i technologicznych innowacji. Z kolei w Polsce ostrzeżenie przed inwestowaniem w tokeny – ale również kryptowaluty – wydały NBP i KNF. W efekcie zagadnienie ICO nabrało cech tematu, o którym nie rozmawia się w przyzwoitym towarzystwie. Niech zresztą zaświadczy o tym fakt, że żadna z kilku firm poproszonych o komentarz do niniejszego tekstu nie zgodziła się na wypowiedź – choć w przypadku innych tematów taki problem nie występuje.

Scammerzy wciąż aktywni

Lista cyfrowych walut, które przeszły do historii wskutek falstartów, niedoróbek lub zwykłych oszustw, jest bardzo długa. Prawdopodobnie najbardziej kompletne zestawienie w tym zakresie oferuje serwis DeadCoins.com. To swoiste cmentarzysko kryptowalut – imponująca baza danych na temat „coinów” i tokenów pogrupowana według kilku kategorii. Obok „nieboszczyków” znajdują się w niej aktywa uznane za hacki, scamy, a nawet parodie. Liczba tych z przedostatniej kategorii wynosi 597, co stanowi ponad jedną trzecią wszystkich pozycji.

Niestety problem scamów nie minął. ICO wciąż stanowi wygodne rozwiązanie dla oszustów. Powód jest prosty: chętnych do inwestowania w różnego typu cyfrowe aktywa nie brakuje. Z jednej strony to dobrze, bo dzięki temu rozwija się rynek kryptowalut. Z drugiej – zaskakuje liczba naiwnych oraz osób skłonnych do sięgania do portfela bez przestrzegania podstawowych środków bezpieczeństwa.

Przykłady oszustw można przywołać choćby z doniesień z zeszłego miesiąca. Pod koniec maja SEC (amerykańska komisja papierów wartościowych) uzyskał nakaz sądowy przeciwko spółce Argyle Coin. To jedna z firm, które próbują się wstrzelić w nowy trend na rynku crypto – powiązanie „coinów” z aktywami fizycznymi, w celu zabezpieczenia ich wartości. W tym przypadku chodzi o diamenty. Tyle że o bezpieczeństwie nie może być mowy. Przynajmniej zdaniem SEC, która uznała Argyle Coin za piramidę finansową. Startup zdołał dotychczas zgromadzić 30 milionów dolarów od 300 inwestorów z USA i Kanady. Problem w tym, że wykorzystał te pieniądze do spłacenia rzekomych odsetek inwestorom związanym z innym biznesem spółki, do której należy Argyle Coin. Tymczasem klienci nabywający „diamentowe” tokeny byli przekonani, że ich środki przeznaczone są na zakup kamieni szlachetnych.

Również w maju przesądzony został los dwóch innych startupów: JoyToken i RepuX. Pierwszy z nich przewidywał stworzenie blockchainowego kasyna na bazie Ethereum. Drugi lansowany był jako giełda danych dla małych i średnich przedsiębiorstw. Łącznie przedsięwzięcia zgromadziły 8 milionów dolarów z tytułu sprzedaży tokenów. Zamiast jednak wypłacić obiecane 1,5 miliona dolarów inwestorom, pozostawiły ich ze skromnymi 50 tys. Tego typu przedsięwzięcia bywają określane mianem „legalnego scamu” – czyli oszustwa, któremu nadaje się pozory legalności, ponieważ łatwe wyjście (czy raczej: wyślizgnięcie się) z interesu jest niejako zapisane w warunkach umowy.

Za podsumowanie tego wątku niech posłuży zeszłoroczna wypowiedź Vitalika Buterina, współtwórcy Ethereum. – Jest niezaprzeczalnym faktem, że 90 proc. startupów odnosi biznesową porażkę. Należy również uznać za niezaprzeczalny fakt, że wartość 90 proc. tokenów na CoinMarketCap będzie dążyła do zera. Na rynku są dobre pomysły, jest mnóstwo bardzo kiepskich pomysłów, mnóstwo bardzo, bardzo kiepskich pomysłów, a także całkiem sporo scamów – nie pozostawił złudzeń Buterin.

Emisja przez giełdę

W wypowiedziach ekspertów na temat obecnego statusu ICO dominuje pogląd, że rynek jest praktycznie martwy. Istnieją jednak odmienne opinie: kryzys ICO stanowi tylko etap w ewolucji rynku ofert kryptowalutowych. Całkiem prawdopodobne, że ten ostatni punkt widzenia bardziej odpowiada rzeczywistości. Wydaje się, że na rynku ICO przeprowadzany jest obecnie zabieg marketingowy, który stanowi standardowy środek odbudowy reputacji, np. przez skompromitowane firmy, mianowicie: rebranding. W praktyce o ICO słyszymy coraz mniej, na horyzoncie pojawiły się natomiast dwa nowe akronimy: IEO i STO. Mają one tę fundamentalną zaletę, że jako keywordy w wynikach wyszukiwarki Google rzadziej występują w towarzystwie terminu „scam”. Jednak mimo że stanowią formę ICO, od ICO w dotychczasowej, nieuregulowanej wersji dzielą je zasadnicze różnice.

IEO to skrót od Initial Exchange Offering, czyli oferty przeprowadzanej przez giełdę lub innego typu platformę handlową. W przypadku IEO istnieje tylko jeden pośrednik, który posiada wyłączność na emisję tokenów w imieniu startupu. W przypadku ICO nie ma takich obostrzeń, a startup zazwyczaj emituje znaczniki przez własną stronę. W ramach IEO emitent za możliwość wystawienia tokenów na sprzedaż płaci giełdzie prowizję, jednak po zakończeniu emisji tokeny pozostają w ofercie platformy i mogą być przedmiotem handlu. Dodatkowa korzyść z dzielenia się zyskami z giełdą jest taka, że platforma jest żywo zainteresowana promocją tokenu – ponieważ zarabia na prowizji ze sprzedaży. Tym samym obniżają się koszty marketingowe strartupu. W dodatku jeśli giełda jest znaną i szanowaną marką, nie może ryzykować swojej reputacji dla wątpliwej jakości projektów. W efekcie „autorytet” platformy stanowi swojego rodzaju gwarancję wiarygodności emitenta tokenów. Ponadto uczestnicy IEO nie przesyłają wpłat na smart contract, jak ma to miejsce w przypadku ICO, ale dokonują wpłat przez giełdę, która zarządza emisją. Dlatego niezbędne jest założenie konta na takiej platformie i wpłata środków, z których można zakupić emitowane tokeny.

IEO wprowadza do swojej oferty coraz więcej giełd. Jedną z pierwszych była Binance, która uruchomiła w tym celu dedykowaną platformę: Binance Launchpad, dostępną pod adresem https://launchpad.binance.com. Pierwszym klientem nowej usługi był BitTorrent (zakupiony w zeszłym roku przez blockchainowy startup Tron). Za pośrednictwem „launchpadu” Binance producentowi popularnego oprogramowania p2p udało się zebrać, bagatelka, 7,2 miliony dolarów w ciągu… niespełna kwadransa. Ale nie był to rekordowy wynik – przynajmniej pod względem tempa sprzedaży. Kolejna inicjatywa, Fetch.AI, zgromadziła 6 milionów dolarów w ciągu… 22 sekund.

W kontekście tych zbiórek pogłoski o śmierci ICO – uwzględniając nowe nazwy i wcielenia tej formy crowdsourcingu – wydają się znacząco przesadzone. O tym, że perspektywy rynku IEO odbiegają na korzyść od perspektyw „tradycyjnego” ICO przekonują również wyniki zamieszczone w przywołanym wcześniej raporcie Bitmex.com. Oto, jak wygląda stopa zwrotu z inwestycji w tokeny w przypadku IEO.

ICO „pod butem” regulatorów

Innym pojęciem moszczącym się w branży crypto jest STO. W istocie skrót ten nie odnosi się do nowej koncepcji. Dotyczy bowiem jednego z typów tokenów emitowanych w ramach ICO, mianowicie: tokenu security. W praktyce posiada on cechy papierów wartościowych. Idea jest jednak coraz bardziej lansowana jako bezpieczna alternatywa dla ICO w „tradycyjnej” formie, które stało się synonimem scamu. Już w listopadzie zeszłego roku w Londynie odbyła się konferencja zatytułowana “ICOs are Dead. Long live STOs” (ICO są martwe. Niech żyją STO), zorganizowana przez amerykańską spółkę US Capital Global. Paneliści przekonywali na niej, że afery na rynku ICO były nieuchronne, podobnie jak krach, stanowiący ich konsekwencję i było „oczywiste”, że do gry prędzej czy później wejdzie SEC z zamiarem uregulowania rynku.

I tak się dzieje, choć proces ten przebiega stosunkowo wolno. Jednym z jego przejawów są postępowania prowadzone przez SEC przeciwko startupom, w których Komisja przypisuje tokenom status papierów wartościowych. Skutkiem są kary nałożone na emitentów uzasadnione brakiem rejestracji tokenów jako walorów. Wiele wskazuje na to, że ekosystem budowany na gruzach ICO będzie zmierzał właśnie w kierunku modelu STO. Istnieje bardo wyraźna przesłanka na rzecz takiej hipotezy. O ile ICO mogły być być emitowane i rozprowadzane zgodnie z przepisami, o tyle STO muszą pozostawać w zgodzie z regulacjami. Zwyczajnie nie ma innej opcji. Tokeny security mają bowiem z założenia wbudowane mechanizmy zgodności z przepisami, których naruszenie uniemożliwia jakiekolwiek operacje na tego typu znacznikach wartości. To w końcu smart contracty, czyli programy komputerowe, które mają jasno zdefiniowane mechanizmy działania.

STO niewątpliwie będą gwarantowały bezpieczeństwo inwestorom, ale mogą ograniczyć swobodę działania, jeśli wyprą innego typu tokeny, jak tokeny użytkowe. Wartość tych ostatnich polega na tym, że mogą służyć konkretnemu przedsięwzięciu celowemu, np. związanemu z rozwojem sieci blockchain. Nie stanowią też wyłącznie quasiwaluty, która może być przedmiotem obrotu, ale dają szereg uprawnień, np. w dostępie do dóbr i usług świadczonych przez emitenta. Rynek emisji tokenów zapewne wymaga regulacji, a przynajmniej stworzenia mechanizmów minimalizujących ryzyko scamów. Byłoby jednak niedobrze, gdyby został przeregulowany i poddany centralnej kontroli. W końcu nie o to chodzi w tym, co szumnie określa się mianem kryptowalutowej rewolucji.

Oczywiście SEC, formalnie rzecz biorąc, ustala zasady gry dla rynku amerykańskiego. Tyle że regulacje wprowadzane w największej e-gospodarce świata z dużym prawdopodobieństwem posłużą za wzorzec innym państwom.

Foto: David McBee/Pexels