Czarny łabędź czyli jak zarządzać ryzykiem? Zbiór ciekawostek, faktów, mitów i obserwacji

Ryzyko jest nieodłącznym elementem życia każdego człowieka. Nieodłączną składową historii i ekspansji gatunku. Na przestrzeni tysięcy lat, cywilizacje zmagały się z pechem, bywały też obdarowywane szczęśliwymi 'zrządzeniami losu’. Nie znamy alternatywnego biegu wydarzeń i co więcej, nie jesteśmy w stanie przewidzieć jakie scenariusze czekają tuż, za rogiem. Możemy się o takie prognozy pokusić i … Zaryzykować? W inwestycjach trafne prognozy, na które inwestorzy stawiają pieniądze, przynoszą zyski. Nie brakuje też tych, którzy mieli rację, ale z niewłaściwego powodu, co nieco komplikuje sprawę.

Poniższy tekst ma charakter edukacyjny ale nie jest nim sensu stricte. Autor uważa, że narzędzia pozwalające uzyskać kompletną kontrolę ryzyka nie istnieją. Pozwalają je jedynie ocenić, a ocena bywa odległa od prawdy o jego charakterze. Niemniej jednak należy to robić (choćby z powodu lenistwa innych), więc… Zaczynajmy.

W poniższym artykule (właściwie felietonie), traktującym o zarządzaniu ryzykiem skoncentrujemy się na zrozumieniu głównych założeń. Wszystko po to, by złamać schematy i we wnioskach przyznać się do faktycznej bezsilności każdego 'analityka ryzyka’… Z wyjątkiem kilku warunków i przypadków, które mogą przechylić szalę na korzyść 'świadomych’. Taka jest też misja poniższego tekstu. Zagadnienie ryzyka obejmuje złożone terminy matematyczne, które nie są możliwe ani konieczne do wytłumaczenia na łamach czytanego w przeciągu kilkunastu minut tekstu, zdecydowaliśmy, zatem że jedynie o nich wspomnimy, wymieniając najważniejsze (bardzo ciekawe, praktyczne narzędzia). Nim przejdziemy dalej, prosimy w tym aspekcie o wyrozumiałość i otwarcie umysłu, na (być może) nowe idee i zagadnienia.

Potęga ryzyka może być dostrzegalna na przykładzie biografii szczęśliwych milionerów, biznesmenów czy bezdomnych, ale w tym przypadku skoncentrujemy się na inwestycjach. Odwieczny problem to fakt, że ryzyko nie jest policzalne. Każdy, szacowany 'rozkład prawdopodobieństwa’ może być błędny (ostatecznie wydarzenia są wypadkową tysięcy innych, często przypadkowych zdarzeń). Największym błędem jest jednak przeświadczenie dot. tego, że wydarzenia 'najbardziej prawdopodobne’ ostatecznie są tymi, które się wydarzą. O zmaterializowaniu się ryzyka dowiadujemy się po fakcie, nie przed albo… Nie dowiemy się wcale (choć stale, przylepione jest do naszego buta) co paradoksalnie podnosi stawkę, ponieważ nieświadomi inwestorzy mogą brnąć w ekstremalnie ryzykowne przedsięwzięcie, o znikomej oczekiwanej premii w relacji do skali ryzyka.

Czy to nie dziwi?

Ponieważ ryzyko nie jest policzalne i bywa niełatwe do uchwycenia, inwestorzy mogą je podejmować zupełnie tego nieświadomi (akcjonariusze Lehman Brothers w 2007 roku?). Ale… Są sytuacje, w których ryzyko opłaca się podjąć. Nim do nich przejdziemy, wymieńmy kilka istotnych spostrzeżeń.

- Jeśli założymy, że przyszłość oraz rezultaty 'alternatywnych biegów zdarzeń’ nie są znane, dochodzimy do wniosku, że nie można oceniać czy decyzja inwestycyjna X była błędna lub trafna, oceniając ją wyłącznie po rezultacie (który nie mógł być znany przed jej podjęciem);

- W hossie łatwo pomnażający pieniądze głupcy mogą być myleni z mędrcami. Mało tego. Ich stopy zwrotu z inwestycji mogą nawet wielokrotnie przewyższać wytrawnych inwestorów. Wynika to zazwyczaj z potężnego apetytu na ryzyko i zwyczajnego szczęścia;

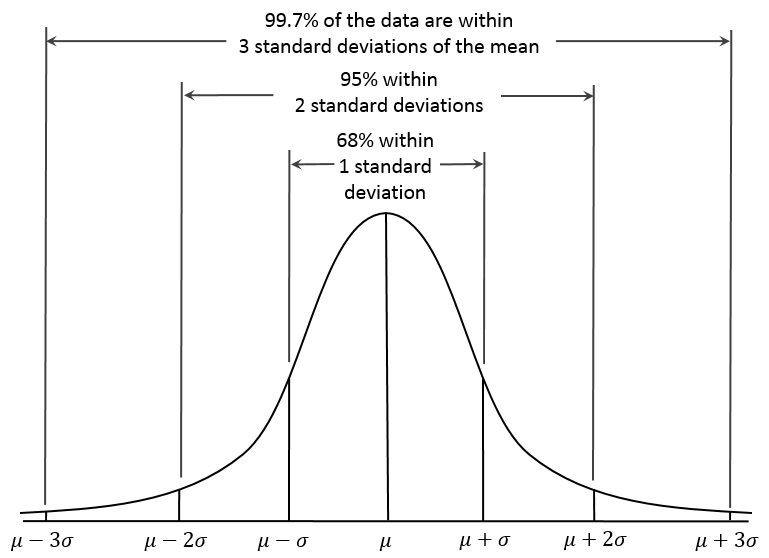

- Potrzeba naprawdę bardzo długiego interwału czasowego, by móc ocenić zdolności i tzw. 'alfę’ (zdolność do generowania przewagi na tle średniej rynkowej), danego funduszu czy inwestora. Okresy bessy i spowolnienia stanowią doskonałą okazję do przeanalizowania strategii inwestycyjnych i weryfikują je (zderzenie z 'nową rzeczywistością’).

Sztuka, nie nauka

Pogląd, że inwestowanie jest bardziej sztuką, niż nauką jest popularny na Wall Street, podziela go choćby Howard Marks (założyciel OakTree Capital). Tak też uważamy, mając na uwadzę fakt, że mądre decyzje mogą prowadzić do strat, a zupełnie abstrakcyjne i głupie wybory mogą zapewniać milionowe zyski. Możemy porównać inwestowanie (gra konkurencyjna) do walki bokserskiej, gdzie nie zawsze zwycięża ten, który jest silniejszy, szybszy i wydolniejszy. Takiego perfekcyjnego 'na papierze’ boksera możemy porównać do inwestora, który zamknął się w świecie liczb i statystyk, ale… Nie jest jedynym, które je liczy. Przewagi warto szukać tam, gdzie nie mają jej inni. Marks nazywa to zdolnością do 'second level thinking’. Ale nawet ta unikatowa zdolność, nie stanowi żadnej gwarancji wygranej i opływania w luksusy z giełdowych spekulacji.

Ilość funduszów 'quant’, moc wykorzystywanej od lat AI (Aladdin od BlackRock) zaangażowaną w wysyłanie zleceń momentum (Reneissance Technologies) czy darkpoole (Citadel LLC) jest olbrzymia. Każdego dnia potężną ilość energii pochłaniają systemy analizujące transakcje, wolumeny i rynki finansowe. Twierdzenie, że trader w przysłowiowej piwnicy może się temu oprzeć i szukać przewagi, tam, gdzie jej nie ma, jest dość romantyczne. W efekcie, jeśli jakiś 'detaliczny’ trader zarabia i nie jest insiderem, prawdopodobnie zysk ten generowany jest przy wysokim, nienamacalnym ryzyku (teoria efektywności rynku). W końcu nawet w kasynie niektórym zdarza się wygrywać wiele razy z rzędu. Czy to znaczy, że mają przewagę? Nie. Ale czy są wybitni traderzy? Tak, natomiast nikt nie ma narzędzi by zweryfikować, co jest powodem ich szczęścia. Czy jest to wiedza, czy analiza techniczna, kontrolowana 'agresja’ czy może… Szczęście? Zorganizujemy konkurs w rzucaniu monetą. Wśród miliona osób jak wielu wylosuje reszkę 15 razy z rzędu? Napiszą kursy szkoleniowe?

Czy rynek jest efektywny?

Teoria efektywności rynku w telegraficznym skrócie zakłada, że wszystkie informacje są już w cenach aktywów. Implikuje to, że jakikolwiek zarobek / strata są wynikiem czystego przypadku (szczęścia lub pech). W takim układzie zarobek wynika zawsze z nadmiarowego ryzyka (nie jest możliwe uzyskanie zysku, o niskim ryzyku). Jest to właściwie hipoteza, której prawdziwość nigdy nie będzie mogła zostać dowiedziona. W naszej ocenie rynek bywa efektywny ale ponieważ ludźmi rządzą emocje, często taki nie jest, a inwestorzy mogą utrzymać przewagę, wynikającą ze zdolności analitycznych (popartych odpowiednim poziomem agresji w działaniu).

Lekcje z przeszłości

Dla inwestorów przeszłość stanowi pewną mapę i zarys możliwych zdarzeń. Często prowadzi do tzw. ekstrapolacji, czyli przekonania, że przeszłość się powtórzy. O ile fkatem jest, że nawet jeśli przeszłość nie determinuje przyszłości, w istotny sposób wpływa na wyobraźnię inwestorów. A to już czyni ją niezwykle istotną. Idąc dalej, o ile ekstrapolacje bywają niebezpieczne (przeszłość nie musi się powtórzyć), koncepcja 'powrotu do średniej’, zasługuje na uwagę. Teoria ta zakłada, że wyceny aktywów w średnim i długim terminie mają tendencję powrotu, do średniej. Dobrze obrazuje to 'cykl życia’ niektórych firm, takich jak Xerox, czy IBM. Czy kolejną na liście są Apple i Amazon? Niewykluczone.

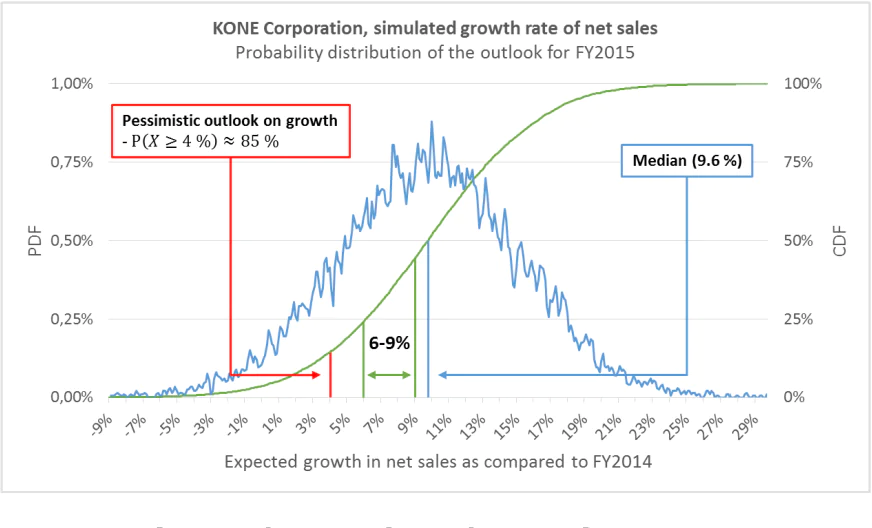

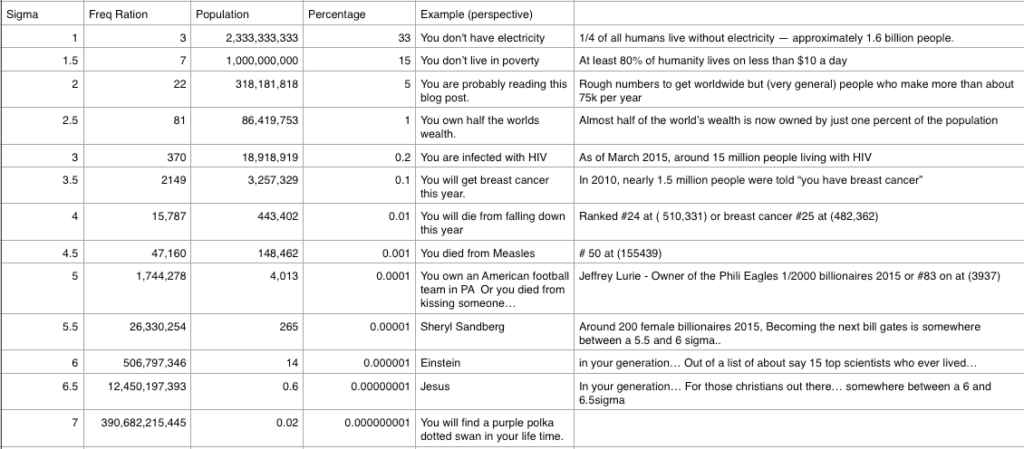

Co ciekawe teoria ta jest wykorzystywana także przez traderów polujących na wydarzenia typu '3 sigma’. Są to sytuacje, w których zmienność cen aktywa X wynosi 3 odchylenia standardowe dla danego interwału czasowego. Po takich wydarzeniach ceny także (zazwyczaj) wymazują sporą część połowę ruchu. Niektórzy (m.in. matematycy-nobliści z upadłego Long Term Capital) twierdzą, że istnieją zdarzenia 10- igma. Jak się okazuje dzieją się częściej, niż sugerowałaby to teoria matematyczna.

Premia za ryzyko

Ten aspekt inwestowania może być naprawdę kluczowy. Przede wszystkim dla wyobraźni. Jeśli inwestor ma przed sobą dwie transakcje, które charakteryzują się podobnym (teoretycznym) ryzykiem ale na jednej może zarobić ok. 10%, a na drugiej 30%. Co robi? Oczywiście premia za ryzyko to termin, który obejmuje oszacowanie 'maksymalnego’ ryzyka. Jeśli ktoś inwestuje w akcje firmy, która ma 50% szans na bankructwo i 50% szans na podwojenie zysków – jak wielkie ryzyko podejmuje? Zbliżone do rzutu monetą. Jednym słowem 'nic interesującego’. Jak zmiana tych parametrów wpłynie na wartość jej akcji? Sztuką jest wybierać aktywa, które charakteryzują się wysoką premią, przy relatywnie niskim ryzyku. Oczywiście ocena ryzyka zawsze jest pewnego rodzaju 'złudzeniem’ ale to już ustaliliśmy.

Niektórzy inwestorzy błędnie analizują ryzyko, patrząc wyłącznie w lusterka wsteczne. Tymczasem jak mawia H. Marks ’Nie jest ważne co kupujesz ale ile za to płacisz’. Niektórzy obłowili się handlując najbardziej znienawidzonymi akcjami na świecie i stracili majątki inwestując w cudownie rosnące przedsiębiorstwa. Sprzedawcy marzeń, szkoleniowcy i szarlatani z Wall Street próbują przedstawiać ludziom akcje firm, niczym świecidełka. Jedne przedstawiają jako 'sexy’, inne nie zasługują na uwagę. Problem pojawia się, gdy ilośc optymizmu jaki odzwierciedla cena akcji staje się wyczerpywalna, a walory powoli załamują się pod jej ciężarem. Stare powiedzenie mówi, że to co 'mędrzec robi na początku, głupiec robi na końcu’. Ostatnia osoba płacąca najwięcej za dane akcje czy kryptowalutę, jest tą która godzi się na najniższą premię za ryzyko.

Dlaczego trudno pokonać indeksy?

Przez dziesięciolecia profesjonaliści ponosili porażki, prowadząc na Wall Street fortuny do upadku. Fortuny te ostatecznie lądowały w cudzych kieszeniach. Z biegiem lat, niektórzy zorientowali się, że inwestowanie w wybrany koszyk akcji może przynieść bardziej zadowalające rezultaty. W 1974 roku John Bogle przyniósł rewolucję tworząc pierwszy fundusz indeksowy Vanguard. Okazało się, że w długim terminie bił on wyniki niemal wszystkich funduszy inwestycyjnych w USA. W dalszym ciągu średnia alfa przeciętnego hedge fundu wypada blado na tle S&P 500. Dlaczego?

Indeks daje gwarancję, że inwestycje będą nie gorsze (ale też nie lepsze) od rynkowej średniej. Niektóre instytucje nie godza się z tym i na własną rękę podejmują ryzyko. Uznają, że są w stanie pobić średnią rynku. Niektórym się udaje, wiele po drodze odpada. Finalnie consensus zwykle ma racje, co w dobrych czasach przynosi inwestorom indeksowym co najmniej zadowalające zyski. Tymczasem fundusze lubują się w tworzeniu kontrariańskich prognoz, które… Płacą różnie. Problem kontrarian? Nie wystarczy mieć opinię różną od innych. Ta opinia musi być jeszcze trafna.

To skłania do przemyśleń

Istnieje cały szereg twardych danych lub wydarzeń, które sugerują że w rzeczywistości ryzyko jest często pomijane, a dostęp do sztabu specjalistów i narzędzi moze zostać zniweczony. Po jednej stronie stołu mamy fundusze 'quant’, które wykorzystując matematykę odniosły i odnoszą sukcesy (Reneissance Technologies, Jima Simonsa czy Universa Investments, Marka Spitznagela). Z drugiej mamy spektakularne porażki, które ponosiły podobne wehikuły do powyższych (Long Term Capital w 1998 roku, z noblistami i ekspertami ds. zarządzania ryzykiem na pokładzie).

Prowadzi to do wniosku, że nic nie gwarantuje zysków i zarządzanie ryzykiem również niczego nie może zagwarantować. Może z całą pewnością pomóc uniknąć porażek, co i tak pozostanie niezauważone (ciężko oceniać jak wiele podmiot X zawdzięcza zarządzaniu ryzykiem). Z drugiej strony mamy paradoks. Zrozumienie natury ryzyka może… Przeszkodzić w osiągnięciu sukcesu? Warren Buffett doradzał przyjacielowi, Billowi Gatesowi by ten regularnie sprzedawał akcje swojej firmy. Założeniem była dywersyfikacja. Efekt? Dziś Gates mógłby mieć 1,2 biliona dolarów. Gdyby nie 'złote’ rady Buffetta (10 razy więcej). Ceną za unikanie ryzyka może być zatem… Mniejszy sukces.

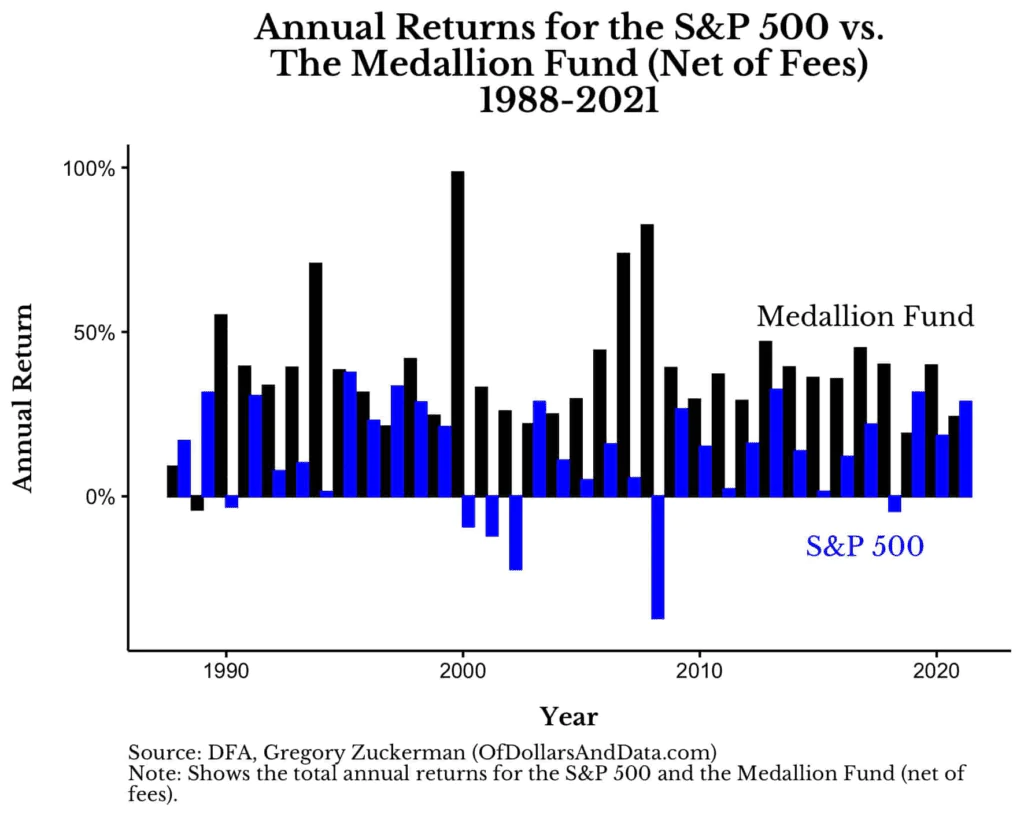

- Reneissance Technologies, któremu przewodzi genialny matematyk Jim Simons – fundusz zatrudnia wyłącznie matematyków, osoby bez przeszłości na Wall Street. Część Reneisance Fund stanowi zamknięty ponad 20 lat temu Medallion Fund, który specjalizuje się w zajmowaniu pozycji, w interwałach, co do których otrzymuje sygnał wejścia. Dzięki niemu Simons z biednego naukowca, stał się miliarderem, uważa strategię jako 100% skuteczną. Jego śednia roczna stopa zwrotu to 40%. W funduszu pracują wyłącznie potężnie wynagradzani, wybitni naukowcy. Ale i tu są kontrowersje. Według niektórych Reneissance część zysków z pozostałych funduszy może księgować do Medalliona, w celu zasilania wzrostu majątku pierwotnych inwestorów i Simonsa. Fundusz jest zamknięty dla wąskiej grupy, od kilkudziesięciu lat (nie można w niego inwestować). Jak jest naprawdę? Nie wiemy.

Skoro niepoliczalne to… Nie liczyć?

Codziennie tysiące funduszy używa wszystkiego, co tylko możliwe by zapewnić sobie przewagę. Część z niej może wynikać z ilości nakładów i dostępu do danych. Inwestorzy indywidualni nie są w stanie pod tym względem konkurować. Używanie modeli sprawia, że wgląd na prawdopodobieństwo jest bardziej profesjonalny. Ostatecznie sam model stanowi 'tylko’ pewien sygnał i nie determinuje przyszłości. Idąc za tym, uważamy że interpretacja modeli i ich implementacja jest w dalszym ciągu 'sztuką’. Podstawą są tutaj dwa terminy: premia za ryzyko i margines bezpieczeństwa. Inwestorzy powinni używać matematycznych metod, by lepiej zrozumieć zależność między nimi. Ile ryzyka muszę podjąć by otrzymać stopę zwrotu X i ile ryzykuję, by uzyskać stopę zwrotu X?

Metoda Monte Carlo

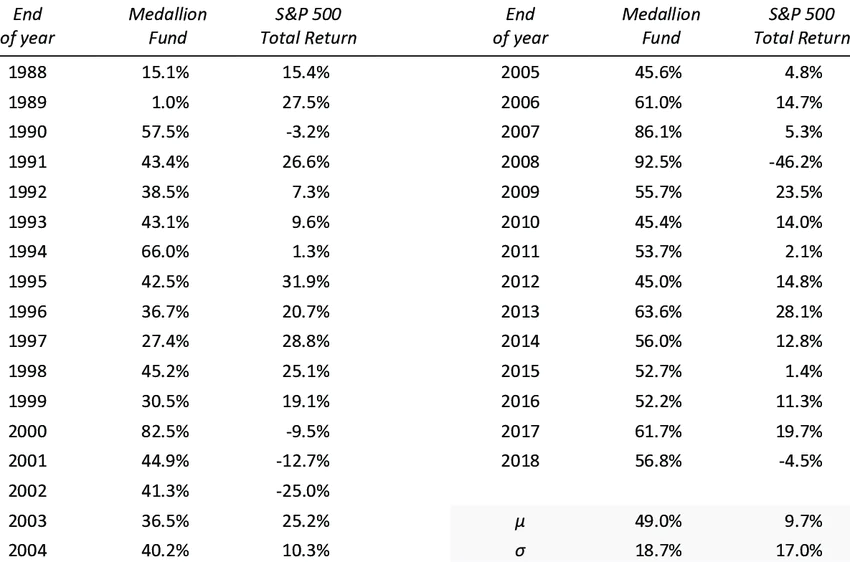

Skomplikowana metoda matematyczna (numeryczna), opracowana przez polskiego matematyka z Uniwerystetu Lwowskiego, Stanisława Ulama. Pozwala tworzyć dystrybucję prawdopodobieństwa i oczekiwane wyniki, nieskończonych ilości alternatywnych scenariuszy. Inspiracją do jej nazwania było oczywiście znane z hazardu miasto, Monte Carlo. Polega na wielokrotnym losowaniu (często wielomilionowe próby) scenariuszy rynkowych. Inwestorzy dostarczają dane wejściowe, Monte Carlo symuluje scenariusze 'wyjściowe’. Dzięki temu można uzyskać rozkład prawdopodobieństwa dla różnych wyników i warunków inwestycyjnych. Oraz szacować skutki alternatywnych sytuacji w środowisku niepewności.

Programy komputerowe wykorzystują ją do analizowania danych z przeszłości i przewidywania zakresu wyników. Zatem jeśli chcesz oszacować zwrot z S&P 500 w nowym roku, możesz podać programowi symulacyjnemu historyczne dane. Zostaną oszacowane różne wartości, na podstawie zakresu czynników zmiennych (makro, inflacja, sentyment inwestorów etc.). Metoda jest szeroko wykorzystywana na globalnych rynkach opcji, których fluktuacje bezpośrednio odnoszą się do dystrybucji prawdopodobieństwa (ryzyka). Przykład symulacji Monte Carlo poniżej (w formie wykresu dystrybucji prawdopodobieństwa). Losowo próbkowane stochastyczne dane wejściowe dla modelu deterministycznego dają określony wynik. Wielokrotne powtarzanie procesu pozwala oszacować stochastyczną odpowiedź.

Popularne metody matematyczne cz. I

- Value at Risk (VaR) (wycena wartości zagrożonej ryzykiem)

- Metoda powszechnie stosowana do określania maksymalnej straty, jaką portfel inwestycyjny może ponieść w określonym przedziale czasowym z określonym prawdopodobieństwem. Narzędzie, które pomaga określić, ile najwięcej można stracić na inwestycji, w określonym czasie. Z określonym prawdopodobieństwem. Upraszczając, jeśli VaR wynosi 1 milion dolarów przy 95% poziomie wskaźniku zaufania na dzień, oznacza to, że istnieje 95% szansa, że strata nie przekroczy 1 miliona dolarów, w ciągu jednego dnia.

- Expected Shortfall (ES) (ryzyko spadku powyżej granicy)

- Znane również jako Conditional Value at Risk (CVaR), to de facto wersja VaR, uwzględniająca nie tylko prawdopodobieństwo wystąpienia danej straty, ale także średnią wartość strat powyżej danego poziomu VaR. Ma zadanie dostarczyć informacje, o oczekiwanej wielkości straty. Oraz wskazać na możliwą stawkę ryzyka, jeśli VaR zostanie przekroczone.

- Stress Testing (warunki skrajne)

- Polega na symulowaniu skrajnych scenariuszy rynkowych, aby ocenić, jak portfel inwestycyjny zachowałby się w ekstremalnych warunkach. To pomaga inwestorom zrozumieć, jakie ryzyko niesie ze sobą dana strategia inwestycyjna. To jak testowanie samochodu w skrajnych warunkach. Ekstremalne sytuacje rynkowe, wskazują np. jak kryzysy finansowe wpłyną na portfel czy biznes. Dzięki temu można sprawdzić wpływ nagłego spadku cen. Dostępność takich modeli nie uchroniła kilku, regionalnych banków przed upadkiem w 2023 roku. Wszystkie agresywnie skupowały obligacje, po rekordowych cenach uważając podwyżki stóp Fed za abstrakcję. Przyjęły strategię wysokiego ryzyka, inwestując w 'najmniej ryzykowne’ aktywa na świecie?

Popularne metody matematyczne cz.2

- Modele GARCH (generlana autoregresja)

- Opis: Model ten jest często używany do modelowania zmienności rynkowej. Pomaga w prognozowaniu fluktuacji cen i ocenie ryzyka związanego z tym. Jest jak prognoza pogody, ale dla zmienności rynkowej. Ponieważ pomaga szacować, jak bardzo ceny mogą się zmieniać w przyszłości.

- Modele kopułowe (zależności między losowymi zmiennymi i korelacje)

- Opis: Copula Models to matematyczny sposób modelowania zależności między różnymi zmiennymi losowymi. W kontekście finansów, są wykorzystywane do modelowania współzależności między różnymi aktywami finansowymi. Mapują i szukają wysublimowanych relacji. Pomaga w zrozumieniu, czy wzrost cen jednego aktywa idzie w parze ze wzrostem drugiego (ryzyko koncentracji).

- Risk Parity (dywersyfikacja)

- Opis: W tej metodzie ryzyko jest alokowane równomiernie między różne klasy aktywów, opierając się na ich historycznej zmienności. Celem jest osiągnięcie bardziej zrównoważonego podejścia do zarządzania portfelem. Ryzyko jest dzielone równomiernie między różnymi rodzajami aktywów. Na przykład, gdy akcje mają większą zmienność niż obligacje, strategia wybierze alokację, aby zrównoważyć ryzyko.

- Metody Bayesiańskie (aktualizacja modeli)

- Opis: Metody bayesowskie integrują informacje a priori z aktualnymi danymi, umożliwiając elastyczne podejście do prognoz i oceny ryzyka w miarę napływania nowych informacji. Pozwalają dostosowywać prognozy na podstawie nowych informacji.

Sztuczna inteligencja wszystko zmieni?

Nie do końca ponieważ skomplikowane modele, analizujące dane są udoskonalane od dziesięcioleci. Oczywiście, moc AI znajduje się na rynkach finansowych od dawna, wcześniej niż gdziekolwiek indziej. Nikt jej jednak nie zauważy. Nie odtrąbi przełomu. Być może większe zbiory danych będą analizowane szybciej. Być może algorytmy zmienią zachowanie. Niemniej jednak oszacowanie przyszłych wycen aktywów nie będzie możliwe, nawet przy udziale AI. Ponieważ światem rządzą zmienne sytuacje, losowe niemożliwe do oszacowania. Co więcej, czy sztuczna inteligencja będzie w stanie oszacować, która z nowych firm to Microsoft? Który przedsiębiorca to drugi Elon Musk? Nie jest jasne, czy będzie w stanie to zrobić, tym bardziej jeśli zauważymy fakt jak wiele szczęśliwych (i pechowych) splotów zdarzeń sprawiło, że słyszymy dziś o Billu Gatesie a nie np. o Zbigniewie Klusce. W naszej ocenie AI sprawi, że rynek będzie jeszcze cięższy (bardziej efektywny). Ale wciąż pojawiać się będą informacje, które nie są zawarte w cenach aktywów.

Najlepsi w długim temrinie nadal będą bić wynik jakiegokolwiek algorytmu, ponieważ co do zasady komputery mogą przetwarzać i dokonywac decyzji wyłącznei na podstawie znanych już danych, a rynek… Najchojniej premiuje scenariusze zgodnie z zasadą 'powiedz mi coś, czego nie wiem’. W dodatku jeśli AI już na rynkach działa i jest doskonała, jak to możliwe, że akcje Meta Platforms (dawny FB) kosztowały w 2022 roku 90 USD tylko po to, by rok później kosztować 350 USD? To jedna z największy firm w USA, śledzona codziennie przez Wall Street. Pokazuje to, w jak wielkim stopniu EMOCJE kształtują ceny.

Zasada 69, 95, 99.7

Ciekawostki

- Universa Investments to fundusz prowadzony przez Marka Spitznagela, którego słynnym konsultantem jest Nassim Nicholas Taleb. Fundusz znany jest z niekonwencjonalnej strategii. Zarowno Spitznagel jak i Taleb zakładają, że krachy wydarza się w przyszłości i jest to nieuniknione. Universa zaklada, ze nie wie kiedy się to wydarzy zatem… Utrzymuje non stop otwarte pozycje na rynku opcji, na których systematycznie traci. Ale zarabia fortunę, gdy zmiennośc rośnie (tzw. fundusz tail risk). Ryzyko ogonowe odnosi się do charakterystycznego 'ogona’ wykresu 'normalnego’ dystrybucji ryzyka. W ogonie znajdują się zdarzenia rzadkie. Jak dotąd strategia przyniosła Spitznagelowi fortunę, przy czym największy zysk odnotował w czasie pandemii COVID-19.

- Ray Dalio z Bridgewater regularnie utrzymuje, że istotną składową powinno być utrzymywanie aktywów ze sobą 'nieskorelowanych’. Oznacza to nie tylko dywersyfikację (której zadaniem jest raczej zawężenie liczby negatywnych scenariuszy) ale może podnieść potencjał całego portfela.

- Nassim Nicholas-Taleb, poświęcił życie (zawodowe i prywatne) zagadnieniu ryzyka (inwestycyjnego także jako trader opcji). Utrzymuje, że zarządzanie ryzykiem to mit, ponieważ nie można nim zarządzać. Ryzyko powinno być rozumiane raczej jako pewien zakres możliwych rezultatów i zmiennych. Im jest ich więcej, tym jest wyższe.

- Long Term Capital to fundusz, który przez pewien okres czasu utrzymywał pozycje na rynkach pochodnych warte 1 bilion dolarów. Jego współtwórcy (Myron Scholes i Robert.C Morton) otrzymali nagrodę Nobla, za metodę oceny instrumentów pochodnych Black-Scholes. Założenie normalnego rozkładu prawdopodobieństwa modelu nie uwzględniło ekstremalnych okresów, takich jak krachy giełdowe. Fundusz upadł około rok, po rozpoczęciu działalności. Porażkę przypisywał zdarzeniu ’10 sigma’ (kryzys azjatycki i kryzys rosyjski), które teoretycznie praktycznie nie miało prawa się wydarzyć. Powinno mieć miejsce raz na półseptyliona lat (5,249e+020). Prowadzi nas to do wniosku, że może wciąż nie potrafimy liczyć ryzyka? Czy kiedykolwiek będziemy?

Podsumowanie

Analiza ryzyka może co do zasady mieć charakter profesjonalny (obejmujący matematykę i modele) oraz teoretyczny, amatorski. Przy czym od razu zaznaczamy, że ani jeden przypadek, ani drugi nie czyni którejkolwiek metody lepszą od drugiej. Skomplikowane narzędzia mogą być potrzebne szczególnie, jeśli zagadnienie jest złożone. Złote zasady są jednak niezmienne. Poszukiwanie premii za podejmowane ryzyko, ocena maksymalnej jego tolerancji. W odniesieniu do spekulacji, inwestorzy powinni dokładnie przeanalizować aspekty psychologiczne oraz to, w jaki sposób inwestowana kwota wpływa na percepcję ryzyka (która nie jest stała). Nie łudźmy się jednak, ryzyko będące wypadkową zdarzeń zostanie z nami na zawsze. Opinie sugerujące, że metody jak dywersyfikacja, czy zaawansowane modele 'uratują’ inwestorów przed ryzykiem, można w najlepszym wypadku włożyć między bajki. Ryzyko jest nieodłącznym elementem inwestowania i każdy podejmujący rękawice powinien dokładnie zrozumieć istotę rzeczy. Uważamy, że uświadomienie sobie jej może okazać się pomocniejsze niż którekolwiek z popularnych 'metod’, mających redukować ryzyko.

Może Cię zainteresuje: