Zgodnie ze wskazaniami kluczowych wskaźników on-chain, bitcoin wydaje się być gotowy na wyznaczenie nowego szczytu ceny.

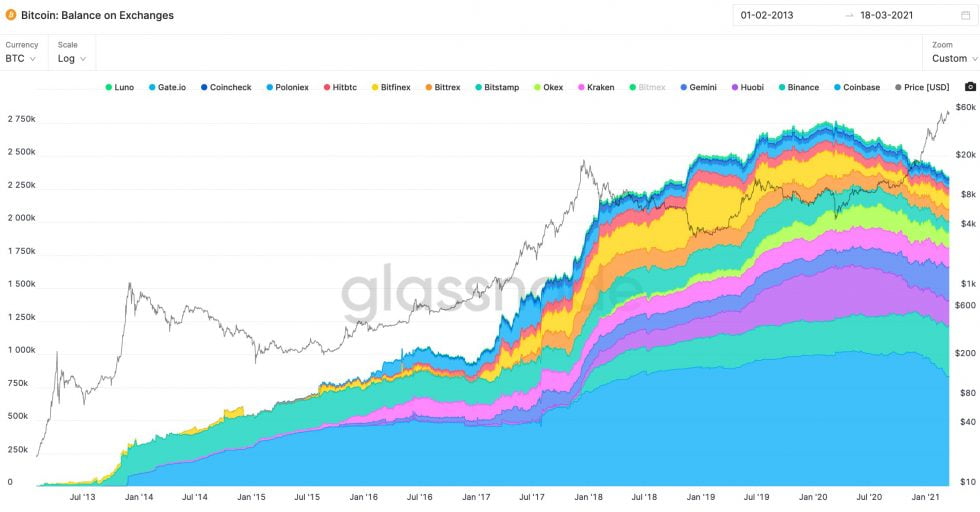

Analityk Willy Woo wymienił kilka sygnałów, które wykazały wzrost aktywności w zakresie handlu bitcoinami na giełdach kryptowalut w USA. Przykładowo, miara całkowitego dostępnego salda BTC na platformach transakcyjnych ostrzega o ciągłym spadku rezerw. Okazuje się, że traderzy nieustannie zamieniali się w długoterminowych posiadaczy bitcoinów, tworząc w ten sposób szok podażowy na rynku.

W międzyczasie, podzbiór tego samego wskaźnika pokazał, że tak zwane „słabe ręce” transferują swoje bitcoiny wprost do „silnych rąk”.

Aktywność ta ilustruje absorpcję presji sprzedaży. Traderzy z krótkoterminowym apetytem na ryzyko postanowili zabezpieczyć swoje zyski znacznie wcześniej. W międzyczasie ci, którzy zdecydowali się na długoterminową konfigurację inwestycyjną, kupowali BTC zarówno po jego lokalnych wzlotach i upadkach, równoważąc tym samym niedźwiedzie nastawienie działaniami akumulacyjnymi.

„To jest oczywiście szalenie optymistyczne” – napisał Woo, wskazując na poniższy graf. „Silne ręce kupują każdy spadek, który od IV kwartału 2020 r. powoduje gwałtowny wzrost cen. Czerwone słupki wskazują liczbę monet transferowanych każdego dnia z rąk słabych do silnych”.

Sprawa agregatu M2

Instytucjonalna akumulacja tokenów Bitcoin rozpoczęła się na tle inflacji monetarnej. Rządy, firmy i gospodarstwa domowe zebrały w zeszłym roku 24 biliony dolarów, aby zrównoważyć skutki gospodarcze pandemii koronawirusa. Globalny dług podniósł się do końca 2020 roku do 281 bilionów dolarów, co stanowiło do 355 procent globalnego produktu krajowego brutto. Ekonomiści uważają, że dług wzrośnie w bieżącym roku o kolejne 92 biliony dolarów, jako że banki centralne utrzymają bardzo niskie oprocentowanie kredytów i gwałtowny wzrost zadłużenia rządowego.

W rezultacie powyższego, waluty fiducjarne mogą stać się bardziej dostępne dla oszczędzających, w tym dla przedsiębiorstw, które dysponują ogromnymi rezerwami gotówki. W samych Stanach Zjednoczonych firmy pożyczyły w 2020 roku na rynkach obligacji około 2,5 biliona dolarów. Tymczasem indeks dolara amerykańskiego, barometr pomiaru wyników dolara w stosunku do koszyka walut obcych, spadł o ponad 12 procent.

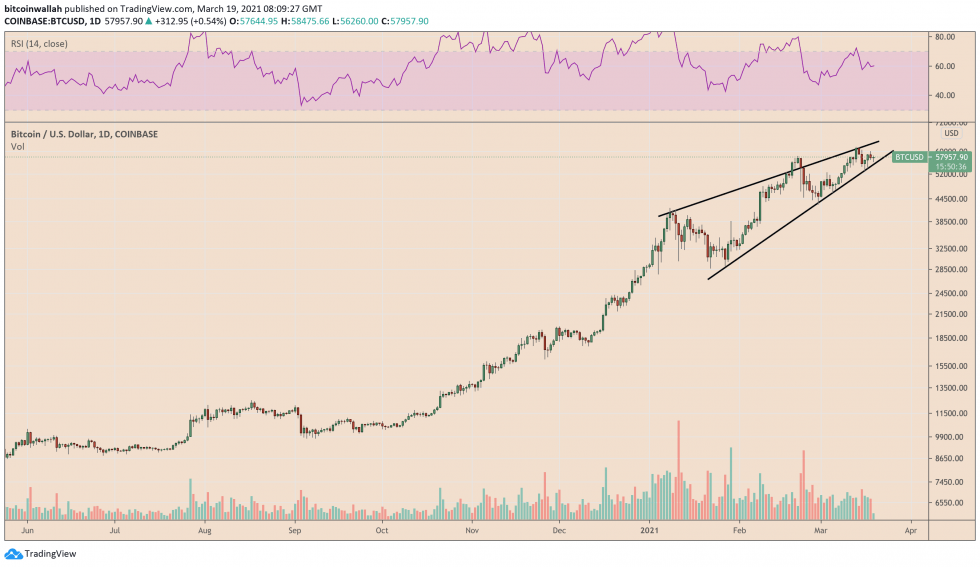

Nowe ATH na bitcoinie?

Kupowanie bitcoinów z wykorzystaniem nadmiernych rezerw gotówkowych stało się ostatnio regularną strategią inwestycyjną. Firmy takie jak Tesla, MicroStrategy, Square i Meitu dodały do swoich bilansów bitcoiny warte miliardy dolarów, budząc nadzieję, że więcej korporacji będzie naśladować ich ruchy.

„Moim zdaniem to, co się dzieje, to to, że amerykańskie instytucje i zamożni ludzie zbierają dostępne monety ze słabych rąk i blokują je jako silny HODL w odpowiedzi na inflację monetarną” – powiedział Woo.

Zjawisko to może ulec przedłużeniu, ponieważ Rezerwa Federalna Stanów Zjednoczonych zdecydowała się utrzymać luźną politykę monetarną do 2023 r. Tymczasem pakiet stymulacyjny o wartości 1,9 bln USD, połączony z planami zwiększenia wydatków infrastrukturalnych Bidena, może także okazać się katalizatorem dla kolejnego rajdu ceny bitcoina.

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.