Giełda w tydzień | Po wyborach w Polsce, przed wyborami w USA

Andrzej Duda jak Aleksander Kwaśniewski 20 lat temu

Andrzej Duda został drugim po Aleksandrze Kwaśniewski prezydentem Polski, któremu udało się wygrać walkę o reelekcję. Ten ostatni dokonał tego 20 lat temu.

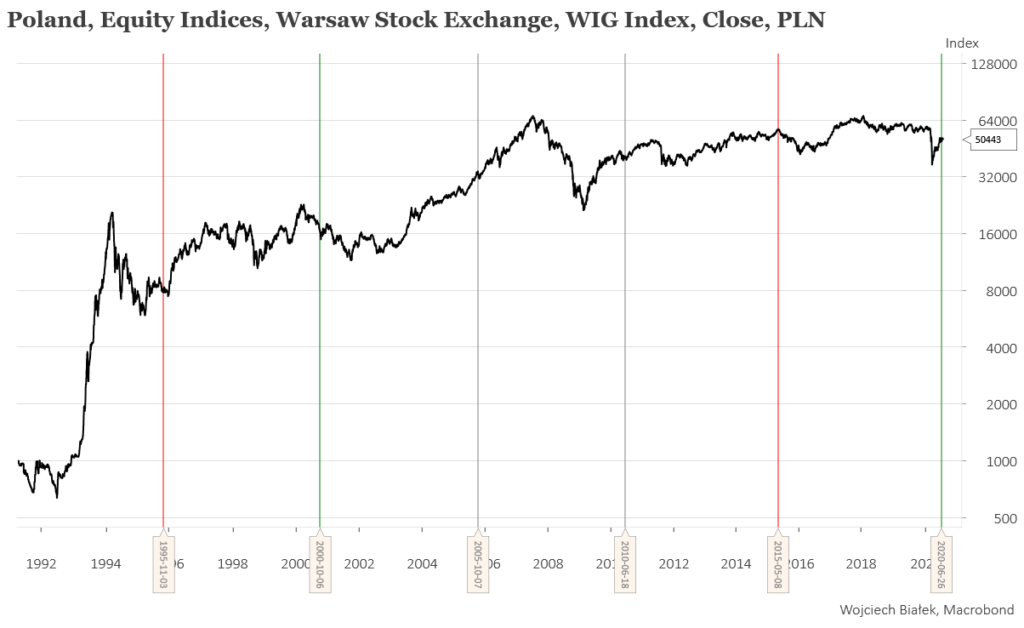

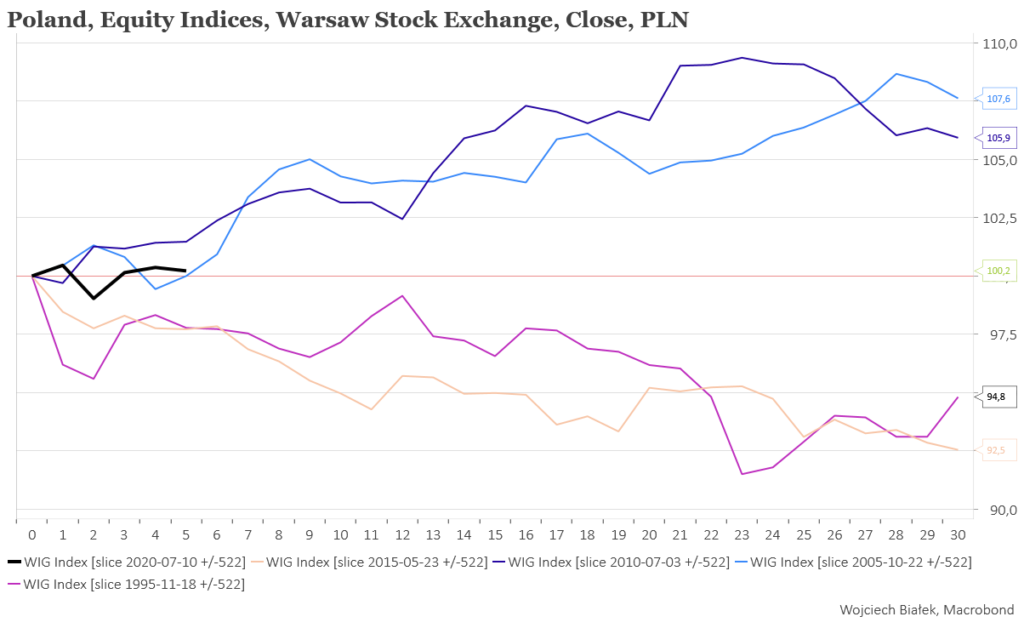

Niestety z historii zachowania naszego rynku akcji w okresie po wyborach prezydenckich w Polsce nie da się chyba wyczytać zbyt wiele. W 2000 roku Alekstander Kwaśniewski wygrał już w pierwszej turze, więc zostają nam 4 analogie z latami 1995, 2005, 2010 i 2015. W połowie przypadków WIG rósł po drugiej turze wyborów, w połowie przypadków spadał, a obecnie na razie wyraźnie jeszcze się nie może zdecydować.

Cykl prezydencki i „decennial pattern” w USA

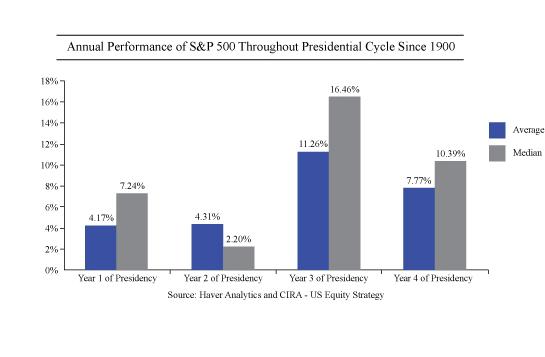

Te 20 lat od poprzedniej reelekcji prezydenta w Polsce to ciekawa liczba, bo wyznacza ona okres w którym synchronizują się dwa nieco „ezoteryczne” cykle giełdowe znane z rynku akcji w USA, czyli 4-letni „cykl prezydencki” oraz 10-letni „decennial pattern” (wzorzec dekadowy). Strategia oparta na tym pierwszym cyklu polegająca na kupowaniu S&P 500 na koniec III kw. drugiego roku po wyborach prezydenckich w USA i sprzedawaniu 5 kwartałów później czyli na koniec roku przedwyborczego dawała zysk 22 razy z rzędu, czyli za każdym razem przez minione 86 lat.

Trochę w innym ujęciu oznacza to, że stopy zwrotu z rynku akcji w USA mają tendencję do bycia niższymi w okresie 7 kwartałów po wyborach prezydenckich niż później:

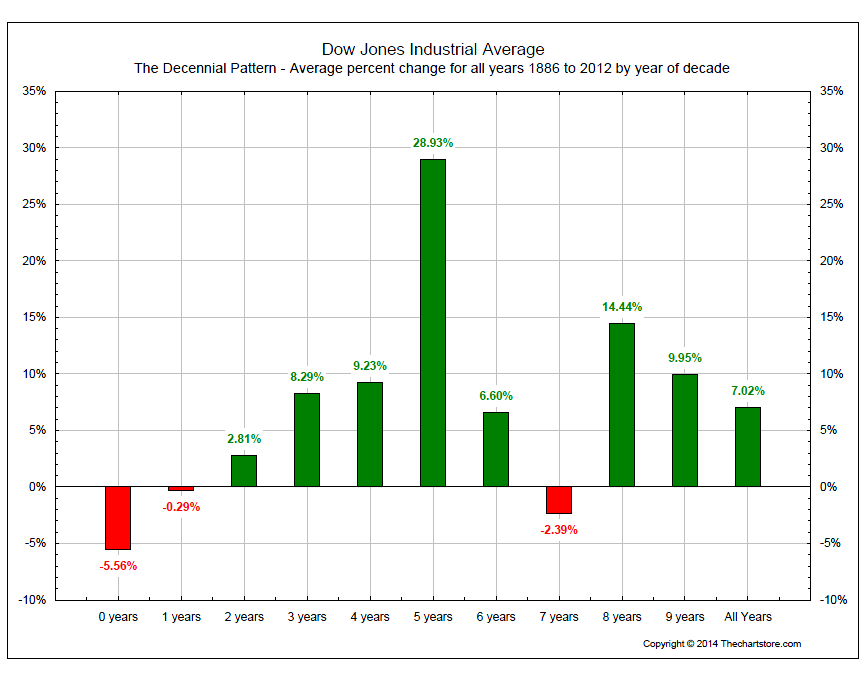

O ile cykl prezydencki – który zresztą w ostatnich dziesięcioleciach wyraźnie osłabł – można próbować tłumaczyć jako skutek manipulacji rządzących w Białym Domu ekip mających na celu zwiększenie szans na reelekcję lub zwycięstwo wyborcze kandydata z tej samej partii, o tyle drugi wspomniany cykl czyli „decennial pattern” jest już znacznie trudniejszy do wyjaśnienia. Objawia się on wyraźną tendencją do pojawiania się niskich stóp zwrotu średniej przemysłowej Dow Jonesa w latach rozpoczynających dekadę czyli tych o datach kończących się zerem lub jedynką.

Gdyby obie te kontrowersyjne tendencje potraktować poważnie, to cykl dekadowy sugerowałby zakup amerykańskich akcji dopiero w połowie 2022 roku, zaś cykl prezydencki pod koniec III kw. 2022. Do tych dat mamy jeszcze 2 lata – 2 lata i I kwartał, co sugeruje, że z tego punktu widzenia, nie należy do tego czasu oczekiwać na Wall Street jakichś fajerwerków.

Za niecałe 4 miesiące wybory w USA

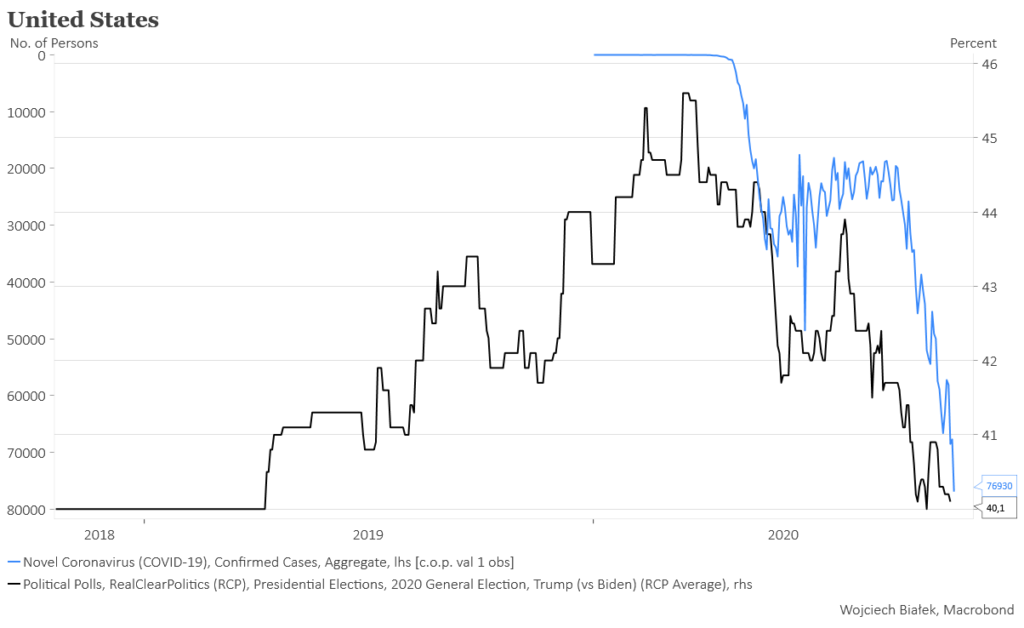

Przy okazji warto wspomnieć o czekających nas na początku listopada wyborach prezydenckich w USA. Jeśli naniesie się wykres poparcia dla Donalda Trumpa na wykres dziennej liczny potwierdzonych zarażeń wirusem SARS-CoV-2 (na poniższym obrazku w odwróconej skali), to zobaczymy, że nieporadność rządu USA w radzeniu sobie z epidemią stanowi ważny powód malejących szans Trumpa na reelekcję. Oczywiście do czasu wyborów jeszcze się wiele wydarzy, ale na razie niewiele wskazuje, by obecny prezydent miał wygrać listopadowe wybory.

USA nadal pozostają globalnym liderem pod względem liczby rejestrowanych codziennie nowych przypadków zarażenia wirusem SARS-CoV-2. Pierwsza dziesiątka stanów USA z największą liczbą nowych zarażeń wczoraj to stany południowe: Floryda, Teksas, Kalifornia, Georgia, Tennessee, Północna Karolina, Alabama, Luizjana , Południowa Karolina i Arizona. Jeśli połączyć to z faktem, że w pierwszej 10-tce rankingu krajów uszeregowanych pod względem oczekiwanej za tydzień liczby nowych zarażeń (iloczyn bieżącej dynamiki i liczby wykrytych zarażeń w poprzednim tygodniu) krajów jest 5 krajów Ameryki Łacińskiej (Brazylia, Meksyk, Kolumbia, Argentyna i Peru) widać, że Ameryka Łacińska stała się w ostatnim okresie nowym epicentrum pandemii. Pozostałe kraje w pierwszej 10-tce to USA, Indie, RPA, Rosja i Arabia Saudyjska.

Oczywiście z pesymizmem w odniesieniu do perspektyw USA nie należy przesadzać, o czymś świadczy zachowanie publikowanego przez Citi Group od 2003 roku Economic Surprise Index dla USA. Wskaźnik ten jest próbą pomiaru skali rozbieżności pomiędzy faktycznymi danymi makroekonomicznymi a wcześniejszym konsensusem ekonomistów na ich temat. W ostatnich dniach wzrost wartości tego wskaźnika dla USA osiągnął bezprecedensowe rozmiary. O ile do końca kwietnia dane gospodarcze były gorsze od oczekiwań i ten wskaźnik spadł do poziomu niższego nawet niż w swoim dołku z grudnia 2008, o tyle obecnie dysproporcja pomiędzy faktycznymi danymi z USA a wcześniejszymi oczekiwaniami ekonomistów wyskoczyła poza znane z przeszłości ramy.

Tego typu wskaźniki są publikowane przez Citi dla wielu rejonów świata, chociaż nie dla Polski. Można spekulować, że w naszym przypadku najbardziej adekwatny okaże się Economic Surprise Index dla strefy euro, który też odbija w górę od majowego dołka, ale nie aż tak silnie jak ten dla USA (na poniższym obrazku na tle rocznej dynamiki przemysłowej w Polsce).

Rekordowa nadwyżka handlowa Polski w maju

Polska gospodarka należy do tych, które na pandemię zareagowały ustanowieniem historycznego rekordu nadwyżki handlowej. Według danych GUS, w maju wartość importu Polski w złotych była o 24 proc. niższa niż rok wcześniej (w kwietniu -24,9 proc.). Równocześnie roczna dynamika złotowej wartości eksportu podniosła się w maju do -15,9 proc. z -26 proc. w kwietniu.

W rezultacie majowa nadwyżka w polskim handlu zagranicznych skoczyła do 5,7 mld zł, czyli najwyższego poziomu od przynajmniej 25 lat:

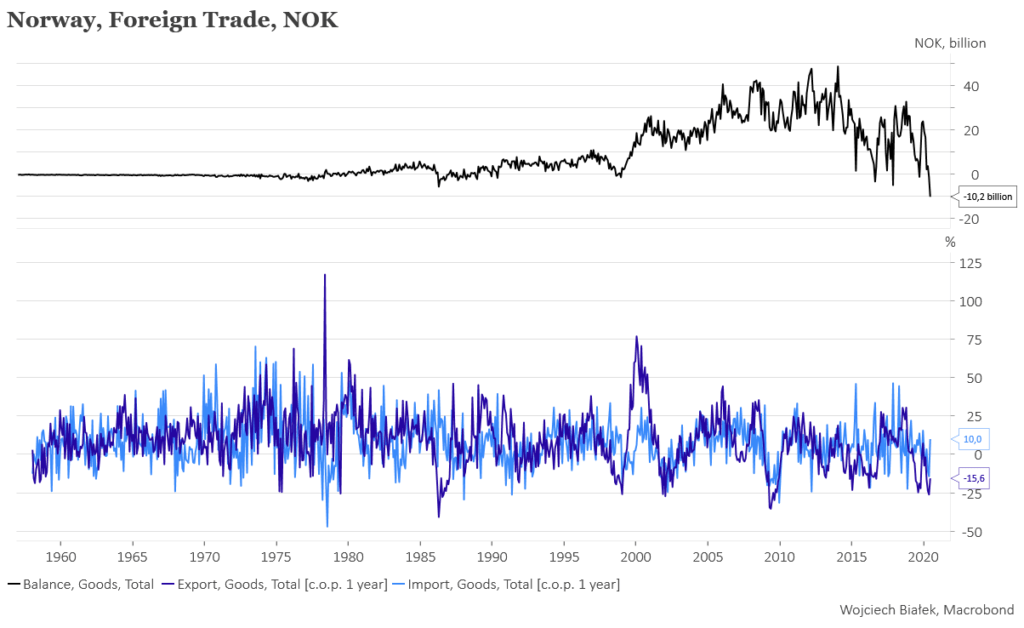

Wydaje się, że można to wiązać po części z ówczesnym załamaniem się cen ropy naftowej, której Polska jest importerem. Dla porównania w Norwegii, która jest ropy eksporterem, w maju deficyt handlowy wzrósł do najwyższego poziomu w historii.

A co tam w Chinach?

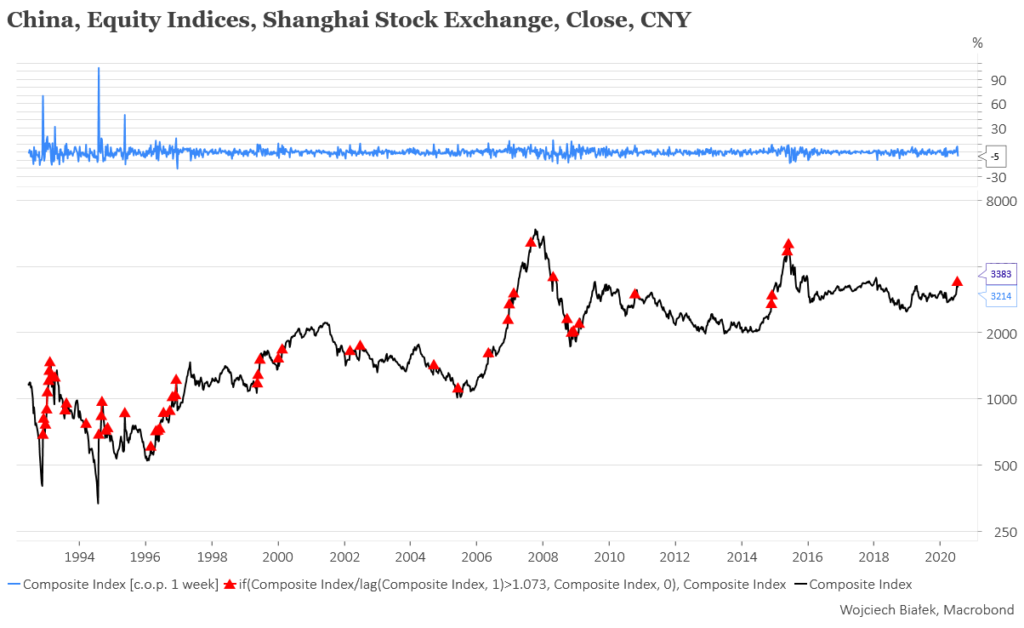

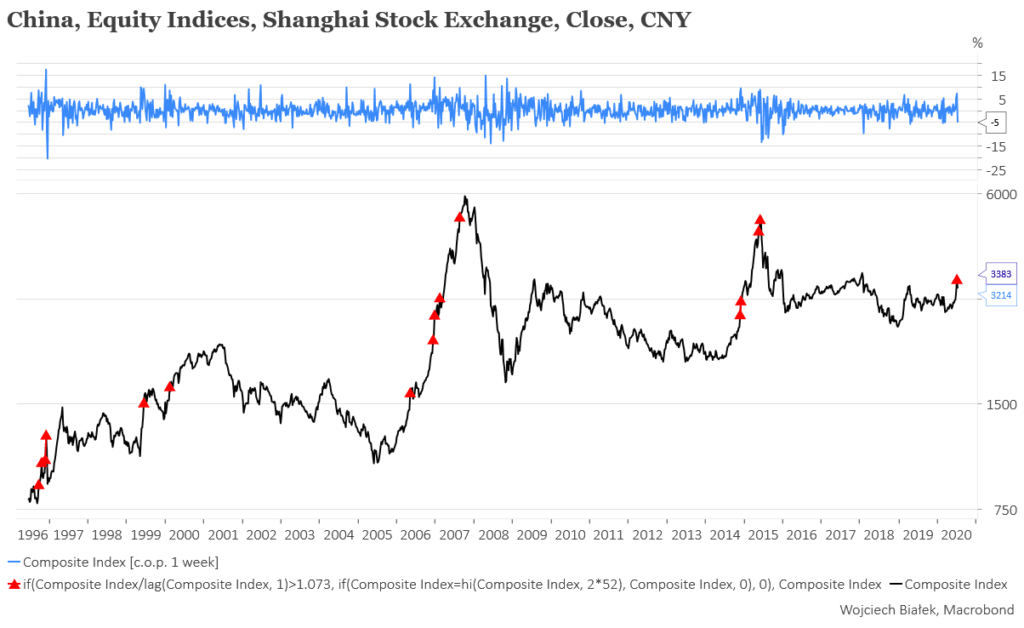

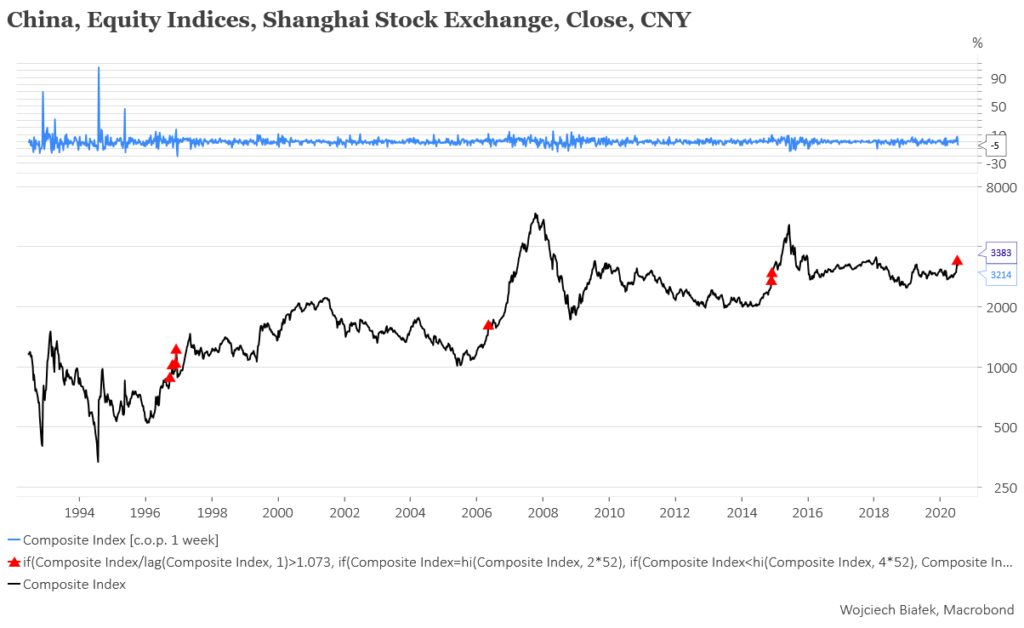

W zeszłym tygodniu chiński Shanghai Composite Index wyszedł na najwyższy poziom od ponad 2 lat. W tym tygodniu ta zwyżka nie była kontynuowana, ale można przeprowadzić ćwiczenie, które sugeruje, że ubiegłotygodniowy wzrost może mieć poważniejsze znaczenie. W poprzednim tygodniu Shanghai Composite Index wzrósł o 7,3 proc., co w przeszłości zdarzało się dosyć często (chociaż coraz rzadziej ostatnio, bo poprzednio z taką sytuacją mieliśmy do czynienia 5 lat temu).

Jeśli dodamy do tego drugi warunek – indeks wychodzi na 2-letnie maksimum – to oczywiście liczba sygnałów nam zmaleje.

Po dodaniu trzeciego warunku – indeks jest poniżej swego 4-letniego maksimum – zostaną nam w okresie minionych 28 lat już tylko 3 sytuacje podobne do obecnej: w 1996, 2006 i 2014 roku.

Jak widać, w każdym z tych 3 przypadków mieliśmy w przeszłości do czynienia z późniejszą silną przynajmniej kilkudziesięcioprocentową hossą trwającą przynajmniej pół roku.

NCIndex spadł w środę i czwartek!

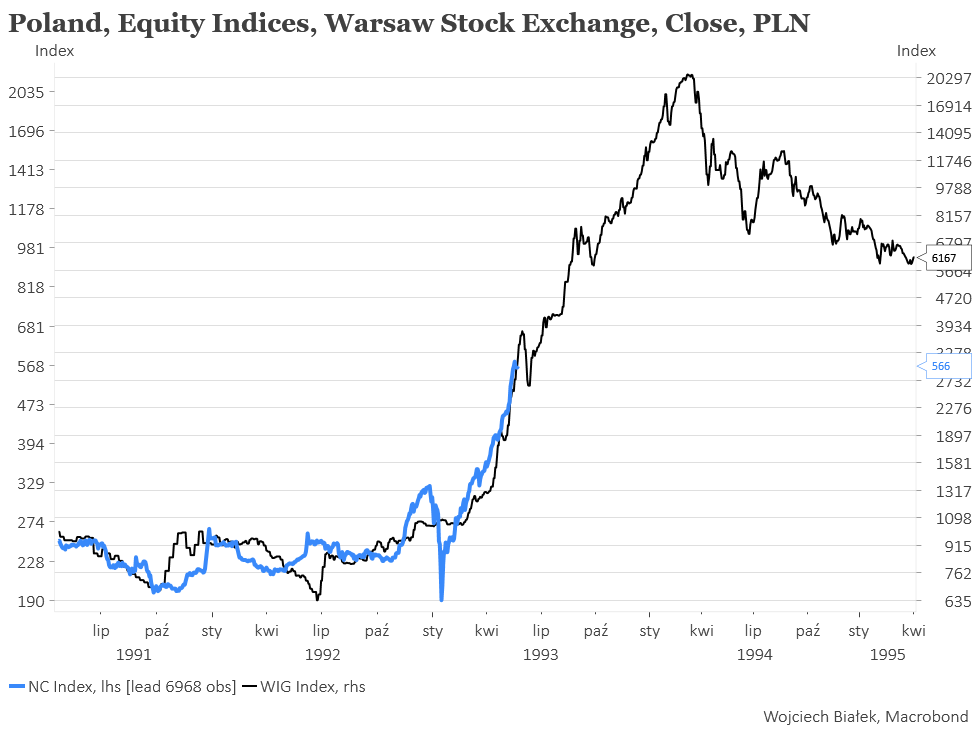

Niewątpliwą sensacją minionego tygodnia był spadek wartości NCIndex w środę i czwartek. Od marcowego dołka czyli w ciągu mniej niż 5 miesięcy ten indeks polskiego rynku New Connect wzrósł 3-krotnie, co w przeszłości zdarzyło się jedynie WIG-owi w latach 1993-1994.

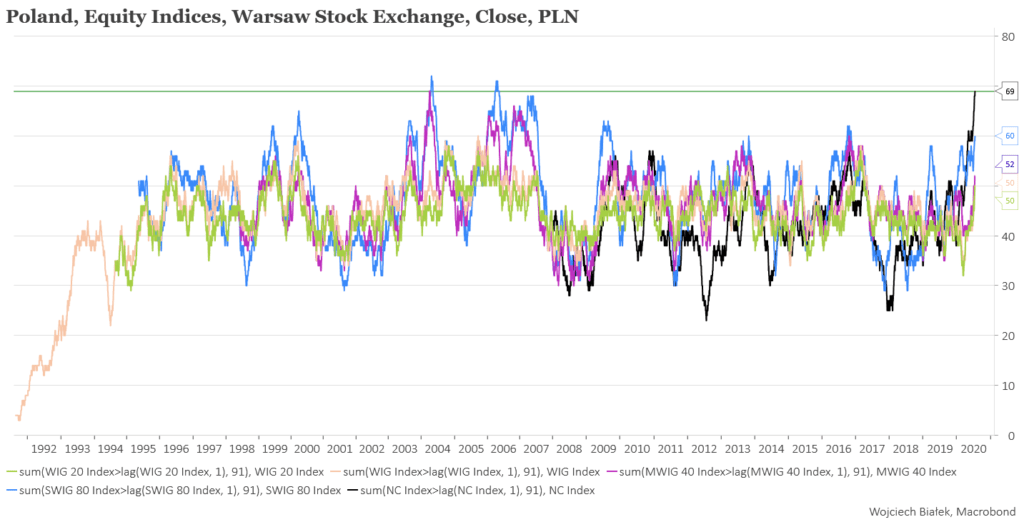

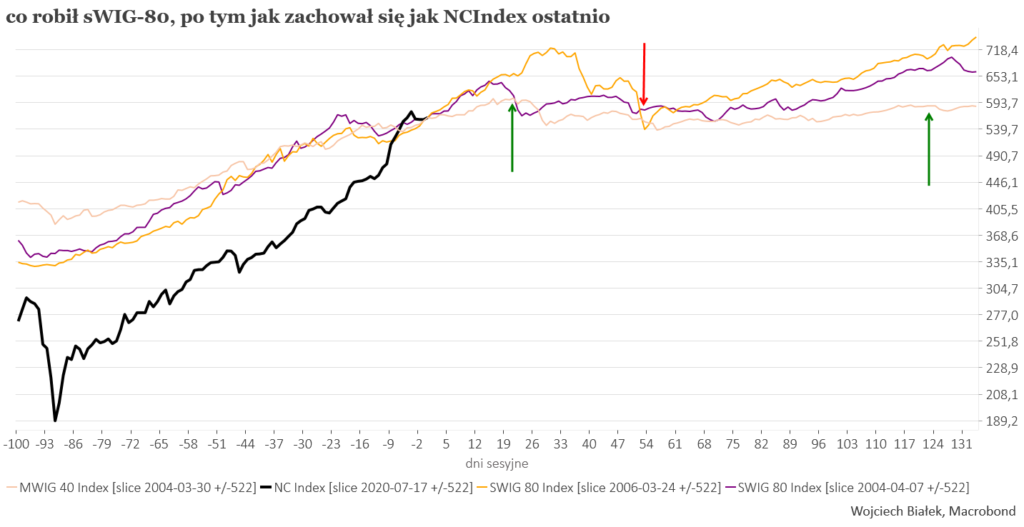

Od marcowego dołka NCIndex rósł na 69 sesjach z kolejnych 91, co w przeszłości zdarzyło się tylko sWIG-owi i mWIG-owi w 2004 roku oraz sWIG-owi w 2006 roku.

Synchronizacja tych epizodów sugeruje, że NCIndex jest w miarę bezpieczny przez następne pół roku, chociaż za 3 do 6 tygodni należy liczyć się z poważniejszą korektą.

Jeśli uwzględnić indeksy sektorowe polskiej giełdy, to jedynym, który wytrzymuje porównanie z NCIndex w okresie minionych 4 miesięcy był WIG-INFO (tożsamy wtedy z WIG-TELEKOM) z okresu końcówki globalnej hossy internetowej nieco ponad 20 lat temu. Może się to kojarzyć z koncepcją „wirus jak pluskwa”, która reakcje rynków akcji na pandemię koronawirusa a właściwie na drastyczne poluzowanie polityki pieniężnej banków centralnych będące jej następstwem porównuje do zachowania rynków akcji na przełomie 1999 i 2000 roku, w reakcji na podobne co do charakteru – chociaż oczywiście znacznie mniejsze co do skali – poluzowanie polityki pieniężnej wynikające z obaw przed społecznymi reakcjami na – fikcyjne, jak się okazało – zagrożenie ze strony „pluskwy milenijnej”. Innymi słowy, skoro banki centralne „rozdają pieniądze za darmo”, to czemu ich nie wykorzystać do giełowej spekulacji?

W tej analogii NCIndex miałby jeszcze miesiąc do szczytu i niecałe 2 miesiące do początku spadku, ale oczywiście nie jest to jakiś mocny argument.

Wojciech Białek, K(NO)W FUTURE

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r.uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.