Olympus DAO jako alternatywa dla dolaryzacji kryptowalut

Niestabilny BTC

Narodzinom Bitcoina towarzyszyła nadzieja na stworzenie waluty, która dzięki swojej niezależności od jakiegokolwiek rządu pozwoli na stworzenie całkowicie wolnego systemu finansowego.

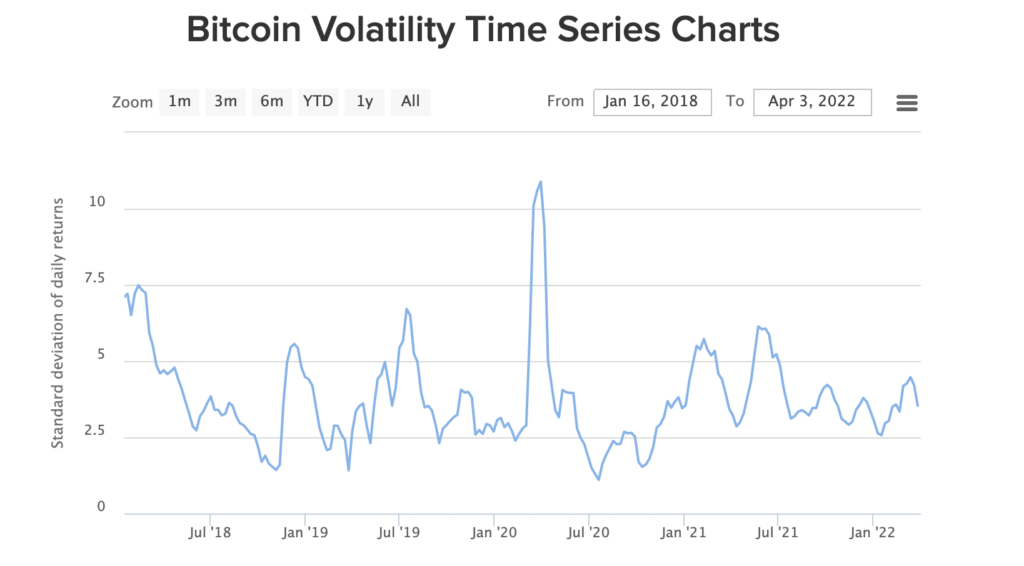

Nastawienie, że BTC stanie się walutą, a nie spekulacyjnym aktywem było długoterminowe, wahania ceny tłumaczono jego młodym wiekiem i niską kapitalizacją, a wzrostowi popularności miało towarzyszyć stopniowe ich zmniejszanie. Te nadzieje okazują się jak na razie płonne, a Bitcoin pomimo kapitalizacji na poziomie ponad 800 miliardów dolarów wciąż zachowuje swoją zmienność na poziomie 5,00% średniomiesięcznie. Dla porównania zmienność ceny złota wynosi 1,2%, a walut fiducjarnych od 0,5-1%. Należy także podkreślić, że nie jest wcale pewne, czy BTC będzie kiedykolwiek w stanie osiągnąć dostateczną stabilność cenową, by służyć jako waluta transakcyjna.

Poniżej prezentuje wykres zmienności BTC w ciągu ostatnich 4 lat:

Powstanie Stablecoinów

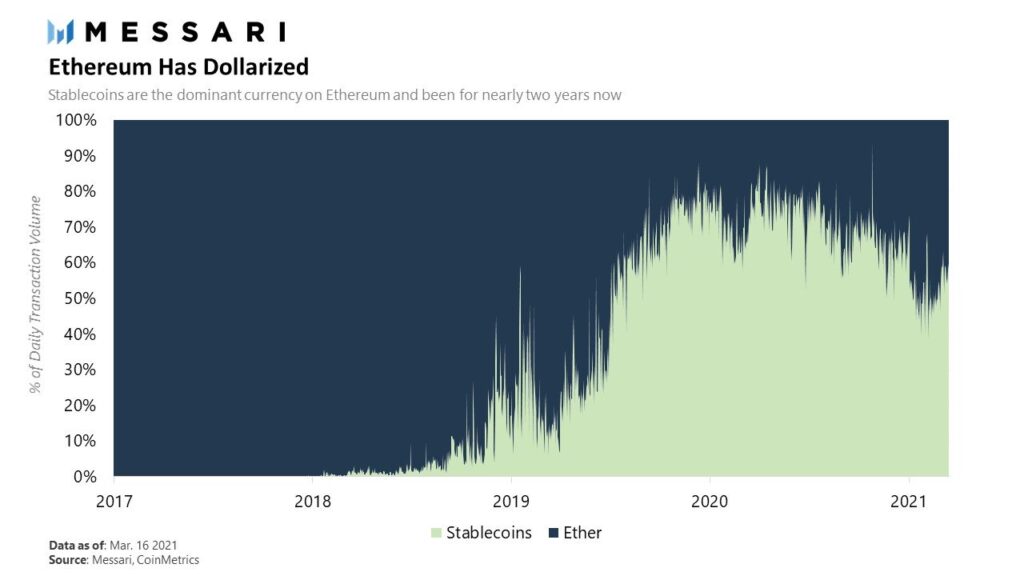

Twórcy cyfrowej ekonomii chcąc pozbyć się problemu drastycznych wahań cenowych oraz przyśpieszyć adopcje i użyteczność kryptowalut ponad zwyczajne HODLowanie nie czekali na ustabilizowanie się cen Bitcoina. Do rozbudowy świata blockchain wykorzystali stablecoiny oparte na dolarze.

Poniżej prezentuje wykres dolaryzacji ETH, która pozwoliła na rozwój DeFi.

Rozwiązanie to z jednej strony pozwoliło na imponujący rozwój, z drugiej zaś wystawiło cyfrowy świat na problem, od którego w pierwszej kolejności miał on nas uwolnić. Stablecoiny oparte na dolarze pośrednio pozostają pod kontrolą Rezerwy Federalnej i rządu Stanów Zjednoczonych, co w zasadzie przekreśla marzenia o budowie prawdziwie niezależnego systemu finansowego. Przywiązanie stablecoinów do walut fiducjarnych nie jest jedynym z problemów na jaki natrafiają. Muszą one ponadto zmagać się z krajową legislacją, a wraz z rosnącą kapitalizacją rynku kryptowalut i coraz większym zainteresowaniem niewiele wskazuje na to, żeby ten trend regulacyjny miał się zatrzymać.

Problemy USDT i USDC

Same scentralizowane stablecoiny również wywołują wiele kontrowersji, prym pod tym względem wiedzie oczywiście Tether, produkt firmy Tether Limited. Jest to obecnie trzecia największa kryptowaluta z kapitalizacją powyżej 80 miliardów dolarów, przenikająca w zasadzie cały rynek. Nie tylko niejasne są jego powiązania z giełdą Bitfinex, razem z którą rzekomo miał manipulować ceną BTC, lecz także niezdolność firmy do przeprowadzenia wiarygodnego audytu, który miałby potwierdzać oparcie USDT w USD.

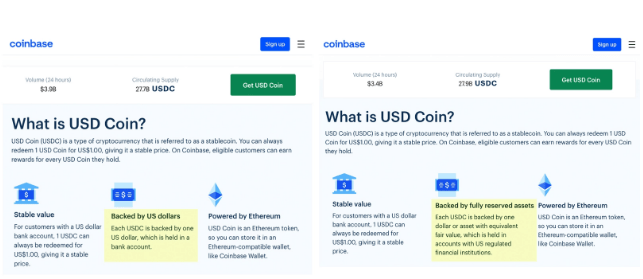

Problem z transparentnością i brakiem pełnego audytu występuje także u drugiego pod względem kapitalizacji stablecoina. USDC, bo o nim mowa, przez lata wydawał się być bezpieczną alternatywą dla USDT. Firma Circle – zarządzająca USDC twierdziła, że posiada ona na kontach bankowych pełne pokrycie w USD każdego USDC, ale przeprowadzona w zeszłym roku attestacja wykazała, że gotówki posiadają jedynie około 60%. W wyniku czego wiarygodność USDC została nadszarpnięta, a Coinbase zmuszony został do zmiany opisu USDC na swojej stronie internetowej.

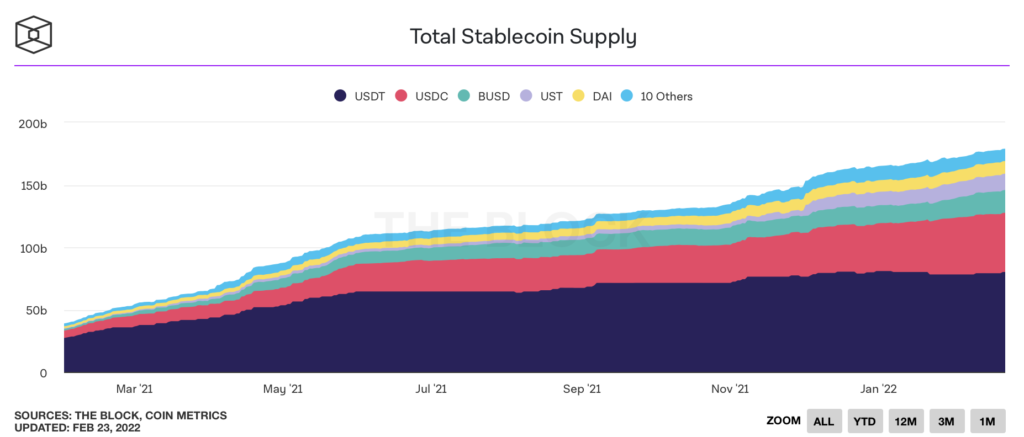

Powyższe wskazanie problemów i zagrożeń związanych z najpopularniejszymi stablecoinami ma na celu podważenie olbrzymiego zaufania jakim obdarzył je rynek – o zaufaniu tym najlepiej świadczy ich kapitalizacja. Kryptowaluty oparte na dolarze (dolar-pegged) stały się jednym z centralnych elementów rynku cyfrowych aktywów osiągając kapitalizacje na poziomie około 180 miliardów dolarów. Dla porównania, w zeszłym roku było to jedynie 38 miliardów. W tym miejscu warto zaznaczyć jak ironiczne jest to, że jedne z największych kryptowalut to w zasadzie dolary na blockchainie.

Jesteśmy świadkami, że część zagrożeń związanych ze scentralizowanymi stablecoinami materializuje się na naszych oczach – jest to np. niepełne pokrycie USDC w gotówce, inne jednak wciąż pozostają plotkami i domysłami. Ta olbrzymia centralizacja nie tylko niesie ze sobą wiele zagrożeń, lecz także jest wprost sprzeczna z samą ideą rewolucji kryptograficznej. Jedno jest pewne, tak duże środki zgromadzone u tak nieprzejrzystych podmiotów tworzą egzystencjalne ryzyko dla całego rynku.

Algorytmiczne stablecoiny

Część wyżej omawianych kwestii starają się naprawić algorytmiczne stablecoiny (non-collateralized) takie jak UST, MIM czy FRAX.

Dzięki zastosowaniu algorytmów i smart kontraktów do zapewnienia ich stabilności, zamiast dolarowych rezerw są one niezależne i zdecentralizowane. Dzięki temu nie polegają one na żadnym centralnym podmiocie decydującym, ale na autonomicznej formule działania. Utrzymanie pega osiągają poprzez manipulacje podaży tokenu, działanie to przypomina mechanizm stosowany przez banki centralne do kontrolowania własnej waluty. Ilość algorytmicznych stablecoinów jest automatycznie zmniejszana bądź zwiększana. Proces ten jest osiągany poprzez palenie i wybijanie odpowiedniej ilości tokenów. Nie ma żadnego regulatora procesu, a wszystko odbywa się w oparciu o zasady kodu. Bez posiadania rezerw projekty te nie musza przechodzić cyklicznych audytów sprawdzających poziomy aktywów.

Wobec tego, że algorytmiczne stablecoiny są powiązane z dolarem (pegged), ale nie są one przez niego w pełni wsparte (unbacked), największym wyzwaniem jest dla nich utrzymanie stabilnej ceny. Nawet jeśli zdołają one zachować peg na dostatecznym poziomie, co niestety wciąż stwarza im sporo kłopotów, to nadal pozostaje problem ich uzależnienia od podmiotu kontrolującego podaż waluty fiducjarnej.

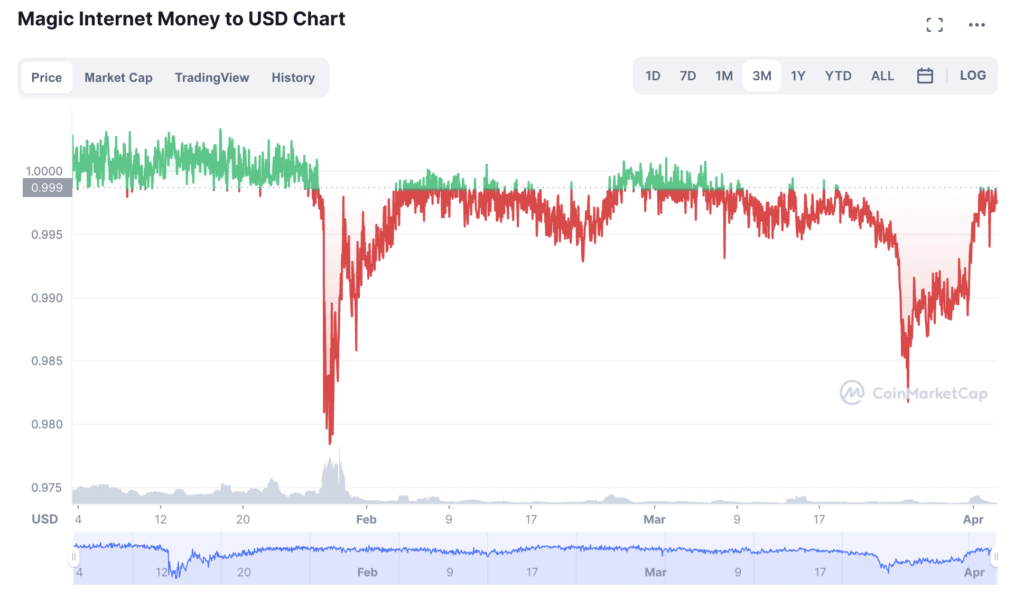

Poniżej prezentuje się wykres ceny MIM podczas zawirowań rynkowych:

Olympus DAO i jego non-pegged stablecoin

Stablecoiny wydają się być niezbędne, użytkownicy lubią z nich korzystać ze względu na ich pozorną stabilność cenową. Powszechna percepcja jest taka, że jeden dolar zawsze będzie wart tyle samo. Jest to jednak nieprawdziwe stwierdzenie. Dolar tak jak inne waluty znajduje się pod kontrolą banków centralnych, podległość ta owocuje w nieustanną deprecjację waluty, a tym samym stablecoina z nią związanego. Dopóki kryptowaluty nie posiadają niezależnych stablecoinów żaden w pełni wolny i zdecentralizowany sektor finansowy nie może powstać z ich udziałem.

Wobec tego, celem wielu podmiotów na rynku stało się stworzenie kryptowaluty, która jest zdecydowanie bardziej stabilna niż inne – przez co można ją wykorzystywać zarówno jako nośnik wartości oraz walutę do codziennych transakcji, ale która równocześnie nie jest powiązana z dolarem, ani też żadnym innym pieniądzem fiducjarnym.

Rola lidera tego ruchu przypada Olympus DAO. Ten uruchomiony w marcu 2021 r. projekt w szczytowym momencie posiadał kapitalizacje rynkową na poziomie ponad 4 miliardów dolarów. Olympus został stworzony przez anonimowy zespół na czele z Zeusem (@ohmzeus) i jest on zdecentralizowaną autonomiczną organizacją (DAO), która jest rządzona w sposób demokratyczny poprzez głosowania, które odbywają się poprzez snapshoty na platformie scattershot. Głosy są ważone – im więcej tokenów OHM ma się w posiadaniu, tym silniejszy posiada się głos. Ponadto, każdy posiadaczy OHM może wypowiadać się na specjalnie dedykowanym do tego forum.

Mechanika działania Olympusa

Olympus DAO poprzez oparcie tokenu OHM na koszyku aktywów stara się osiągnąć i utrzymać stały kurs będąc odpornym na zawirowania rynkowe. OHM nie jest stablecoinem takim jak USDC czy UST, jego wartość nie jest równa jednemu dolarowi. Każdy OHM jest wspierany przez kilka aktywów znajdujących się w skarbcu protokołu takich jak (DAI, FRAX, ETH, BTC itd.), dzięki temu wartość OHM jest wspierana przez wewnętrzną wartość i teoretycznie nie powinna spaść poniżej jej. Tak jak bank centralny zarządza swoją walutą poprzez złoto, dewizy itd., tak też Olympus używa koszyka swojego skarbca do zarządzania podażą, a w ten sposób do stabilizacji własnej waluty.

1 OHM jest wsparty przez minimum 1 DAI, to znaczy, że jego wartość nie może spaść poniżej tego poziomu. Gdyby wartość OHM spadła poniżej 1 DAI, następuje odkupienie i spalenie odpowiedniej ilości tokenów, tak, aby wartość OHM pozostała na poziomie powyżej 1 DAI. Jeśli wartość OHM jest powyżej 1 DAI, wtedy protokół może zwiększać podaż tokenu. A ponieważ token nie jest oparty (pegged), ale wsparty (backed) na 1 DAI jego cena dotychczas wyrażana była z wartością premium.

Jak to sam Olympus wyjaśnia na stronie:

„Think pegged == 1, while backed >= 1”

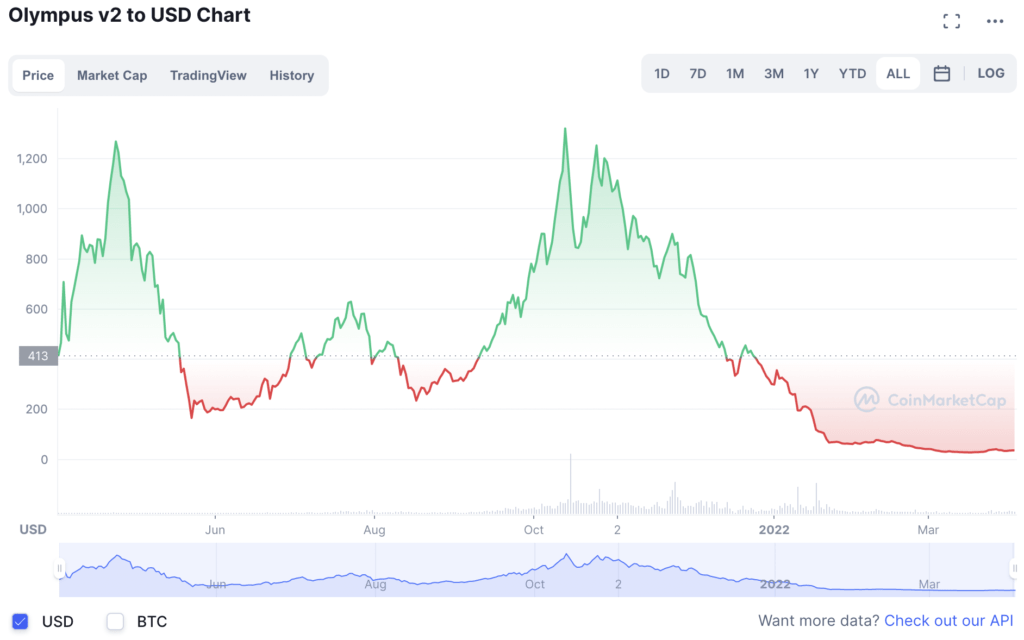

Poniżej prezentuje wykres ceny OHM, jak widzimy fluktuacja ceny OHM jest całkiem spora i aż trzykrotnie przebijała ponad 1k USD.

Partycypacja w Olympusie opiera się na dwa sposoby: staking lub bonding

Staking:

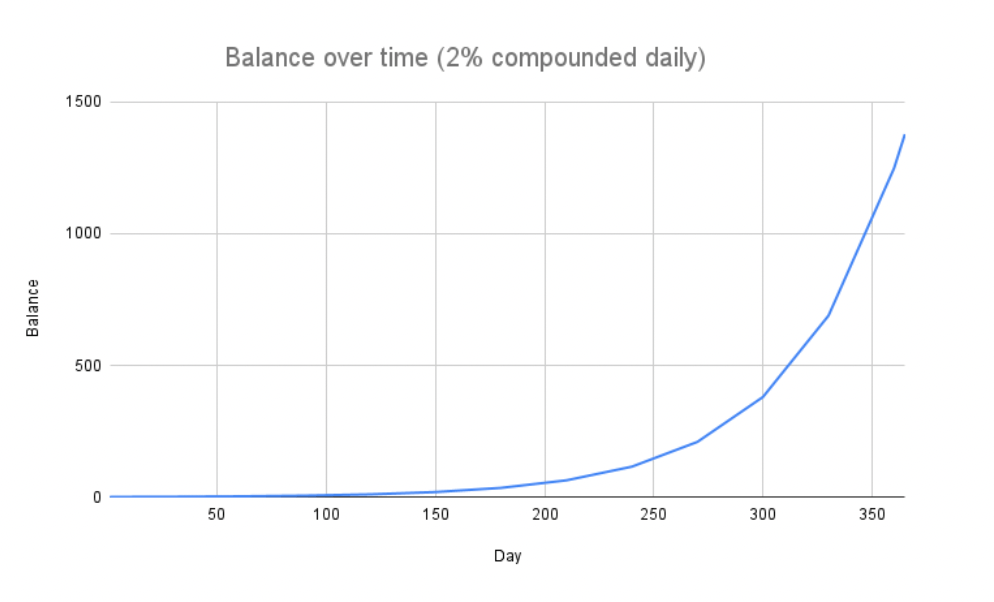

Stakujący umieszczają swoje tokeny w protokole i zyskują dzięki wzrostowi ich ilości. Obecne APY wynosi około 930%, jednak w pierwszych miesiącach protokołu wynosiło ono dziesiątki tysięcy procent. Obniżenie APY jest naturalnym procesem i wraz ze wzrostem protokołu będzie postępować.

W tym miejscu należy zwrócić uwagę, że protokół stosuję mniej popularny w świecie finansów wskaźnik APY (Annual Percentage Yield), zamiast APR (Annual Percentage Rate) jako pewnego rodzaju chwyt marketingowy. Wskaźnik APY uwzględnia kapitalizacje odsetek, stąd jego wartości robią tak duże wrażenie. Kapitalizacja odsetek nie wymaga od nas żadnego działania i zachodzi automatycznie co około 8 godzin (2200 bloków ETH).

Na wykresie poniżej przedstawiona jest „magia” procentu składanego, który pozwala na wzrost wykładniczy zamiast liniowego.

Protokół wybija tokeny, które następnie przypadają w udziale stakującym. Wybicie nowych tokenów pochodzi ze sprzedaży bondów, a także stawki nagrody ustalonych przez politykę pieniężną protokołu. Zachodzi tutaj mechanizm inflacyjny, a im więcej posiada się tokenów zastakowanych, tym więcej dostanie się nowych. W założeniu wzrost liczby tokenów powinien co najmniej wyrównać stratę spowodowaną spadkiem ich wartości, a w najlepszym przypadku wypracować zysk dla stakującego.

Bonding

Przypomina działanie obligacji, w dużym skrócie jest to proces, w którym użytkownik może sprzedać swoje środki do skarbca, a w zamian otrzymać token OHM. Bondy są sposobem protokołu na powiększanie swojego skarbca – swoisty zysk dla protokołu wykorzystywany do wybicia kolejnych OHM, które następnie zostają przekazane stakującym. Mechanizm bondów wykorzystywany przez Olympusa jest pewnego rodzaju połączeniem produktu o stałym dochodzie, opcji i kontraktu terminowego. Bondujący z góry wpłaca określoną sumę za oznaczoną ilość tokenów, cena tokenów jest niższa niż rynkowa, jednak uprawnienia do odbioru zakupionych tokenów nabywa on stopniowo w ciągu 5 dni.

Dzięki mechanizmowi bondów Olympus jest w stanie akumulować swoją własną płynność, dzięki czemu nie tylko zabezpiecza jej odpowiednią ilość, lecz także nie musi on płacić opłat dla jej dostarczycieli, a wręcz przeciwnie, sam czerpie z tego zyski.

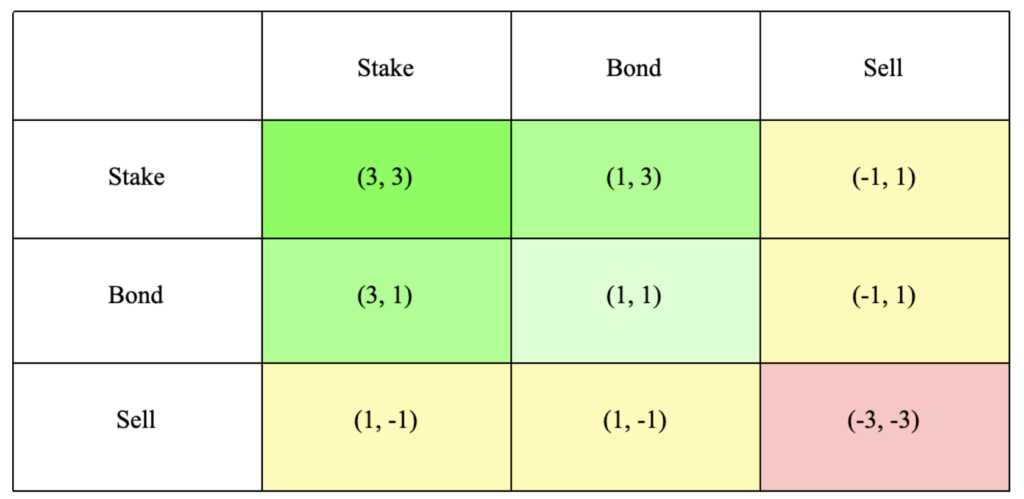

Teoria gier (3,3)

Olympus DAO zwraca na siebie również uwagę ze względu na własny, niezwykle ciekawy, model ekonomiczny wywodzący się z teorii gier, powstały w oparciu o klasyczny już „Dylemat więźnia”.

Według tego modelu wspólne działanie to najbardziej zyskowna strategia dla racjonalnych inwestorów i protokołu.

Są 3 rodzaje zachowań inwestora w protokole: Staking (+2), Bonding (+1) i Sprzedaż (-2).

Staking i Bonding są uważane za pozytywne dla protokołu, podczas gdy sprzedaż jest negatywna.

- Kiedy wszyscy uczestniczą w stakowaniu owocuje to w efekt win-win dla uczestników i protokołu, co symbolizuje znak (3,3), będący jednocześnie znakiem rozpoznawczym „ohmies”, czyli fanów protokołu (3+3=6)

- Jeżeli z dwóch użytkowników jeden stakuje, a drugi bonduje, to również jest to pozytywne (3+1=4)

- Jeżeli jeden kupuje, a drugi sprzedaje, to jest to neutralne (1-1 =0)

- Jeżeli oboje sprzedają, to osiągają najgorszy efekt dla siebie i protokołu, wszyscy tracą ((-3)-3=-6)

Sama koncepcja adaptacji dylematu więźnia do świata finansów jest intrygująca, wciąż jednak zakłada ona racjonalność uczestników (o którą może być trudno), a także nie bierze pod uwagę innych czynników takich jak wysokość APY, czy warunki rynkowe.

(9,9)

Gdy cena OHM rosła narodził się pomysł podniesienia strategii (3,3) na następny poziom, w ten sposób powstała strategia (9,9). Polega ona na zdeponowaniu zastakowanych OHM tokenów w Rari Capital, następnie pożyczeniu stablecoinów pod ich zastaw i zakupie większej ilości OHM – proces można było powtarzać wielokrotnie. Rezultatem była zlewarowana pozycja maksymalizująca zyski, ale wystawiająca użytkownika na likwidację pozycji w przypadku spadku ceny OHM. Miało to oczywiście miejsce uwalniając kaskadowe likwidacje i powodując drastyczne spadki ceny OHM.

Czy Olympus jest piramidą finansową?

Piramida finansowa to model, w którym zyski uczestników są bezpośrednio związane z wkładem wniesionym przez późniejszych uczestników. Wobec czego konstrukcja OHM do pewnego stopnia wpisuje się w te ramy. Wydaje się jednak, że jest to zarzut, który można postawić większości kryptowalut – jedyny powód, dla którego mają one jakąkolwiek wartość, jest to, że ludzie wierzą, że ją mają i są gotowi za nie zapłacić. Należy jednak zaznaczyć, że spore zyski OHM czerpane są również z opłat i inwestycji dokonywanych przez protokół jak np. pożyczanie pieniędzy AAVE, co do pewnego stopnia odbija oskarżenia o piramidzie finansowej.

Zakończenie

Według CoinGecko na czas pisania tego artykułu cena OHM wynosi około 36 $, porównując ją do szczytów na poziomie 1.415,26 $ wskazuje to na spadek o ponad 97%.

Co prawda Olympus DAO opublikował szczegółowy plan naprawczy rozpisany na 12 miesięcy, nie wiadomo jednak, czy będzie to wystarczająca reakcja, która pozwoli na jego przeżycie. Pomimo, że cena nie napawa optymizmem i przyszłość protokołu stoi pod znakiem zapytania należy oddać Olympusowi, że zmienił on świat krypto. Jest to niesamowity eksperyment ekonomiczny przeprowadzany na żywym organizmie i tak też powinien być traktowany.

Należy pamiętać o celu, dla którego Olympus DAO został powołany do życia. W długim terminie chodzi o stworzenie nowego pieniądza, ale w krótkim o wykreowanie bogactwa dla jego uczestników. Cel długookresowy jest mocno nierealistyczny, wymaga on znacznej ilości głęboko wierzących w projekt ludzi, który nie tylko będą w stanie wprawić przedstawione poniżej koło zamachowe w ruch, ale także utrzymać je w obrocie.

Niezależne stablecoiny takie jak OHM może brzmią jak szalone i przedwczesne eksperymenty bez jakiegokolwiek szerszego zastosowania, ale równocześnie mogą być naszą najlepszą próbą wyrwania się z okowów założonych przez banki centralne. Niestety jak na razie zamiast niezależnego systemu finansowego mamy dolara na blockchainie.

Bibliografia:

https://docs.olympusdao.finance/main/ https://messari.io/pdf/messari-report-crypto-theses-for-2022.pdf https://juliawu.medium.com/olympusdao-explained-like-youre-5-d9ca3f48745f https://medium.com/@juicyarbol/olympus-has-fallen-a-postmortem-on-the-3-3-experiment-87c316791612 https://cointelegraph.com/news/usdc-to-consolidate-reserves-into-cash-and-us-treasuries https://www.buybitcoinworldwide.com/volatility-index/ https://www.bloomberg.com/news/features/2021-10-07/crypto-mystery-where-s-the-69-billion-backing-the-stablecoin-tether https://www.coindesk.com/markets/2019/11/25/another-class-lawsuit-claims-bitfinex-tether-manipulated-bitcoin-market/ https://cointelegraph.com/news/usdc-to-consolidate-reserves-into-cash-and-us-treasuries https://www.algopulse.io/articles/how-do-algorithmic-stablecoins-work-and-why-are-they-essential-to-algo https://www.investopedia.com/personal-finance/apr-apy-bank-hopes-cant-tell-difference/ https://incooom.medium.com/the-9-9-strategy-a-primer-2ab7fa367a3c https://olympusdao.medium.com/olympus12-building-a-strong-ecosystem-around-a-web3-native-reserve-currency-416f58175e74 https://coinscreed.com/usdc-on-coinbase-is-now-backed-by-fully-reserved-assets.html https://www.trustnodes.com/2022/01/28/algorithmic-stablecoin-mim-losing-peg https://thedefiant.io/olympus-under-fire/