Bitcoin na łasce algorytmów | Dlaczego BTC i safe haven to na razie zwykła mrzonka?

BTC i safe haven mogą iść w parze? Okazuje się, że niekoniecznie. Istnieją konkretne przesłanki by twierdzić, że BTC nie stanie się bezpieczną przystanią. Chyba, że…

Bitcoin nie jest żadnym punktem odniesienia dla kapitału płynącego na tradycyjnych rynkach. Teraz, kiedy na przykład amerykańskie akcje przeżywają niespotykaną dotąd zmienność, świat wydaje się mieć inne – o wiele bardziej poważne problemy.

Można pomyśleć, że twardą podstawę do spekulacji odnośnie safe haven mógłby dać bitcoinowi chociażby dodruk dolara. Wykres kryptowaluty nie odzwierciedla jednak żadnego z tym związku i to nie bez powodu. Na szczycie listy „dolegliwości” króla kryptowalut nadal panuje zmienność, która jest wspomagana, a jak twierdzą niektórzy – wytwarzana, przez zastosowanie wysokiej dźwigni.

Zmienność nie kłamie

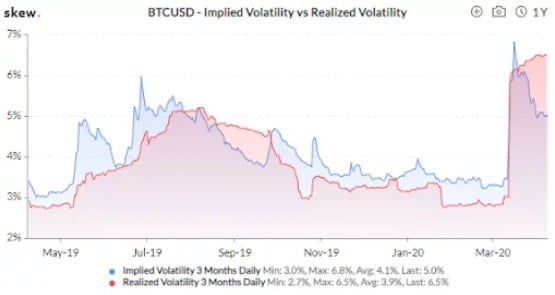

Zmienność rynku bitcoina wypracowała swój własny, charakteryzujący ją wzorzec. Niemniej jednak nie odnotowano trwałej znaczącej zmienności w wymiarze „implikowanym” (prognoza rynku dotycząca prawdopodobnych zmian cen), ponad zmienność zrealizowaną. Implikowana zmienność bitcoina rzadko spada poniżej 50 procent. W rzeczywistości implikowana i realizowana zmienność poruszają się prawie rytmicznie razem, wahając się między 40 a ponad 200 procent pułapu.

Bitcoin z biegiem lat utrzymuje implikowaną zmienność na poziomie ponad 50 procent. Dla porównania – akcje o stałej zmienności wynoszącej nawet 25 są często klasyfikowane jako high-beta (co oznacza, że przewyższają rynek, gdy rośnie, ale gwałtownie spadają, gdy ten spada).

Co zatem zmusza bitcoina do wykonywania tak dużych ruchów cenowych? Okazuje się, że największym problemem jest ekstremalna dźwignia na rynkach kryptowalut.

Swawola na rynkach derywatywów

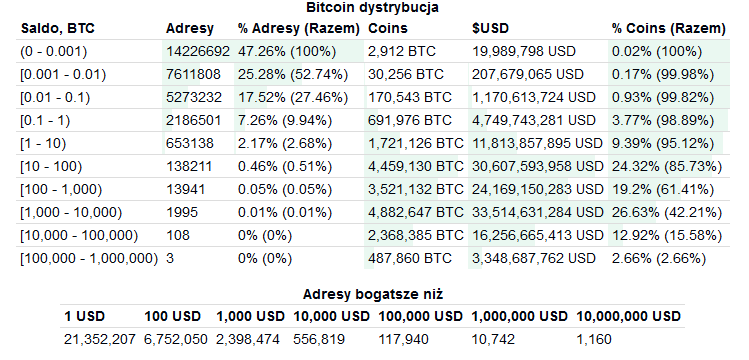

Platformy obrotu instrumentami pochodnymi bitcoina próbują stworzyć rynek dla adopcji BTC w rozumieniu spekulacyjnym. Problem w tym, że dystrybucja BTC jest silnie skoncentrowana. Dane pokazują, że prawie 95 % zasobów należy do stosunkowo niewielkiej liczby adresów.

Takie uwarunkowania dają rynkowi „kopa” i potęgują chciwość. Jednocześnie wielu traderów platformach obrotu derywatywami ma bardzo duży apetyt na ryzyko.

100x dźwignia

100x dźwignia finansowa jest atrakcyjna (przynajmniej na pierwszy rzut oka) dla inwestora, który chce zmniejszyć wymogi kapitałowe przy jednoczesnym zwiększeniu ekspozycji. Regulowane giełdy oferują około 3,5-krotną dźwignię.

Po pierwsze, wiele offshore’owych giełd kryptograficznych działa nie tylko jako miejsce handlu, ale także jako powiernik – oferując pełną obsługę środków klienta zorganizowaną w państwie obcym w stosunku do beneficjentów. Daje to giełdom offshore’owym jednocześnie ogromną odpowiedzialność i moc.

Oferowanie 100-krotnej dźwigni może być uznane za sprzeczne z realizacją założeń rynku kryptowalut. W rzeczywistości jest to prawdopodobnie największy pojedynczy czynnik przyczyniający się do trwałej zmienności.

Traderzy na łasce algorytmów

Oliwy do ognia dodaje fakt, że większość giełd, które oferują handel z dźwignią nie została zaprojektowana do obsługi skoncentrowanego wolumenu na dużą skalę w czasach dużych przeciążeń rynku. Problem przeciążeń serwerów giełd stał się bardzo powszechne. Na ironię zakrawa fakt, że takie rzeczy dzieją się w chwilach, gdy rynki mają tendencję do gwałtownego wzrostu wolumenu obrotu.

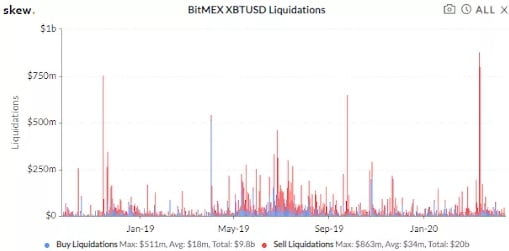

Utrudnia to traderom zmniejszenie ekspozycji, pozostawiając ich na łasce agresywnych algorytmów likwidacyjnych. Takie algorytmy odpowiadają za automatyczne zamykanie pozycji handlowych na określonych poziomach cenowych.

Fundusze ubezpieczeniowe giełd kryptograficznych działają zarówno jako zewnętrzny obraz sukcesu giełdy, ale także jako miernik tego, jak agresywne i szkodliwe są ich algorytmy likwidacji dla społeczności traderskiej. Jest tak dlatego, ponieważ na prawie każdej giełdzie fundusz ubezpieczeniowy jest kapitalizowany z likwidacji pozycji handlowców.

Zabójcze likwidacje

Na niektórych giełdach, gdy konto przekroczy próg depozytu zabezpieczającego – cenę, po której konto narusza minimalne wymagania dotyczące depozytu zabezpieczającego w celu utrzymania otwartych zleceń i pozycji – zlecenie z limitem jest składane „po cenie bankructwa” w celu upłynnienia pozycji.

Na innych platformach handlowych likwidacje przeprowadzane są partiami, z opłatą za każde częściowo zrealizowane zamówienie. W ten sposób pozycja handlowa ulega stopniowej likwidacji i istnieje szansa, że zostaną przywrócone do życia, jeśli rynek miałby stanąć z powrotem na nogi. W każdym razie, jako bezpośrednia konsekwencja 100-krotnej dźwigni finansowej i niewielkich sald kapitału, mechanizmy likwidacyjne mają bardzo wąskie okno działania.

Na krawędzi

Nie zapominajmy, że ostatecznie to człowiek tworzy poziomy zmienności na rynku bitcoina. Zmniejszenie dźwigni zmniejszyłoby natomiast obciążenie silników likwidacyjnych. W obliczu fascynacji wysoką dźwignią często gubi się fakt, że jej 100-krotna implikacja tworzy sytuację, w której każdy próg utrzymania – który będzie musiał wynosić mniej niż 1 procent, a często 0,50 procent – po prostu nie pozostawi wystarczającej przestrzeni dla algorytmów likwidacji, aby mogły zadziałać efektywnie.

Z tego powodu rozsądnie byłoby ograniczyć dźwignię powszechnie dostępną w całym ekosystemie, aby powstrzymać tę absurdalną zmienność.

Należy podjąć skoordynowane i celowe wysiłki w celu zmniejszenia dźwigni finansowej. Dopóki giełdy nie podejmą się rozwiązania tego problemu, bitcoin nie uwolni się z ram bycia wirującą zabawką w kierunku zasobu prawdziwego zainteresowania dla tradycyjnych graczy rynkowych.

Artykuł opracowany na podstawie opinii i wniosków, których autorem jest Vishal Shah – założyciel giełdy derywatywów bitcoina Alpha5