4 wykresy, które tłumaczą wszystko | „Big money” w bitcoin

Jeszcze wczoraj byliśmy świadkami przekroczenia poziomu 8000 dolarów na bitcoinie. Okazuje się, że coraz więcej inwestorów instytucjonalnych lokuje swoje środki w bitcoin. Big money jest w grze! Zobaczmy, jak aktualnie rozkładają się siły wśród bitcoinowych adresów, jakie są ich przedziały zasobności i co może być przyczyną kolejnych wzrostów BTC.

Bitcoin dotarł w tym roku do 9 tys. $ – poziomu, który nie był jeszcze obserwowany od lipca 2018 r. Przekroczenie poziomu psychologicznego 10 tys. jest zapewne w zasięgu ręki. Wszelkie znaki na ziemi i niebie wskazują na ożywienie Bitcoina w perspektywie długoterminowej. Jaki związek ma z tym instytucjonalne „big money”?

Według raportu firmy diar, zajmującej się analizą danych, zasoby podaży bitcoin zmieniły się znacząco od czasu osiągnięcia ostatniego dna. Najbardziej znaczący wzorzec, jaki się pojawił, to inwestorzy instytucjonalni, którzy gromadzą ogromne ilości aktywów cyfrowych po zdyskontowanych cenach.

Więcej zbilansowanych adresów

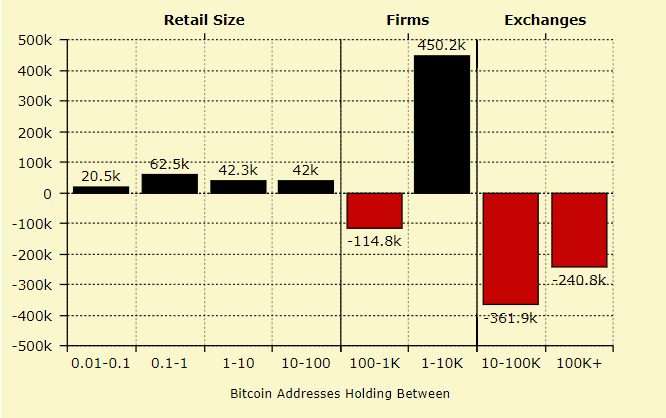

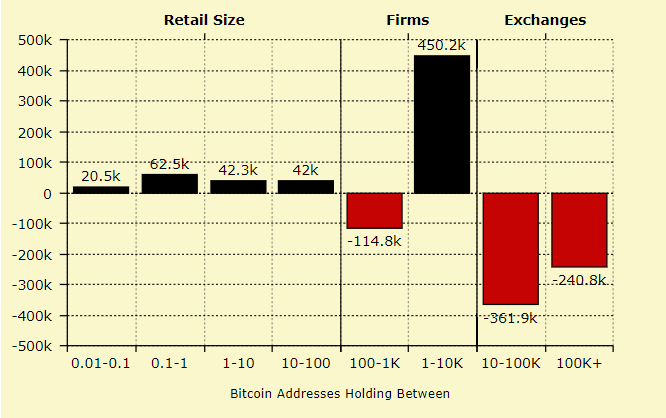

Z powyższego wykresu wynikają znaczące trendy. Ilość i zasobność adresów inwestorów detalicznych stale rosła we wszystkich czterech kategoriach, przy czym największy wzrost notuje się w kategorii 0,1–1 BTC. Raport potwierdza, że ponad 26% podaży w obrocie (36 miliardów dolarów w bitcoin) znajduje się obecnie w adresach o bilansie 1–10 K BTC.

Adresy „firmowych rozmiarów”, które posiadały mniej niż 20% podaży będącej w obiegu, wzrosły o 7% w czasie krótszym niż rok. Od czasu bitcoinowego dna 3200 $ w grudniu 2018 roku, w tym przedziale pojawiło się nowe 1,2 miliona BTC. Analiza nie uwzględniła jednorazowego ruchu 856 000 bitcoinów przez Coinbase w grudniu 2018 r. Nawet przy takim wykluczeniu ponad 450 tys. wzrostu w tym przedziale jest zdecydowanie największym skokiem ze wszystkich wymienionych kategorii. I wreszcie giełdy bitcoinów w dwóch ostatnich kategoriach odnotowały gwałtowny spadek. Trend jest wyraźny – nastroje inwestorów detalicznych stale rosną. Rośnie także udział inwestorów instytucjonalnych, podczas gdy w zakresie giełd notuje się ogromny spadek.

Portfele a inwestycje

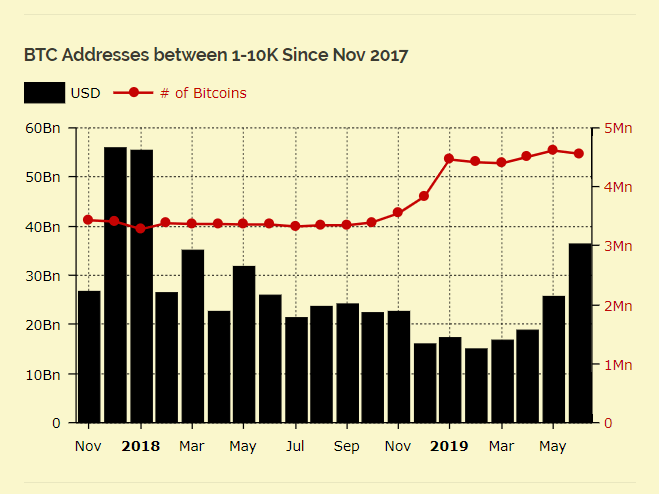

Drugi wykres pokazuje zależność między kwotą zainwestowaną w $ a liczbą bitcoinów przechowywanych w adresach BTC w przedziale 1–10 K od listopada 2017 r. Kwota zainwestowana w wysokości 40 miliardów $ utrzymywała się na stałym poziomie przez prawie rok, zanim zaczęła się zwiększać w okolicach listopada 2018. Wzrost poprzedził wzrost ilości adresów BTC, który zaczęliśmy obserwować w lutym tego roku. Od początku 2019 r. do tego przedziału dodano 100 tys. bitcoinów. Kwota na tych adresach wynosi obecnie 6 miliardów $ (z wyłączeniem monet Coinbase). Nadal jest to więcej niż w ostatnim czasie, gdy BTC był na poziomie 8000 $.

26% więcej adresów

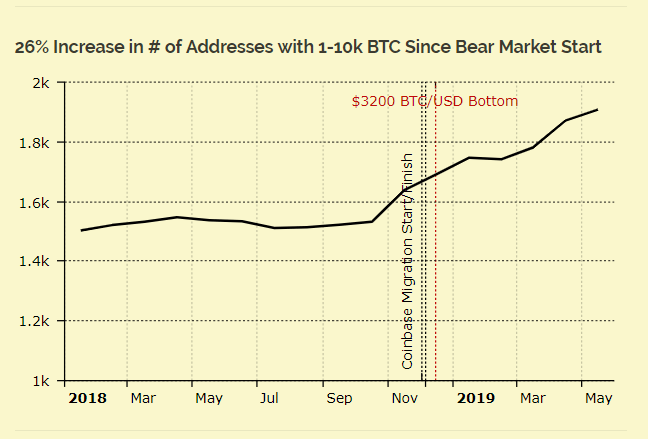

Powyższy wykres pokazuje 26-procentowy wzrost liczby adresów BTC, które widzieliśmy od czasu niedźwiedzi rynku w 2018 roku. Ponownie ogromny transfer Coinbase był początkiem wzrostu. Podczas gdy transfer 856 000 BTC był anomalią, niemniej jednak mógł dać impuls do bieżącego wyścigu byków.

Wzrost udziałów w poszczególnych sektorach

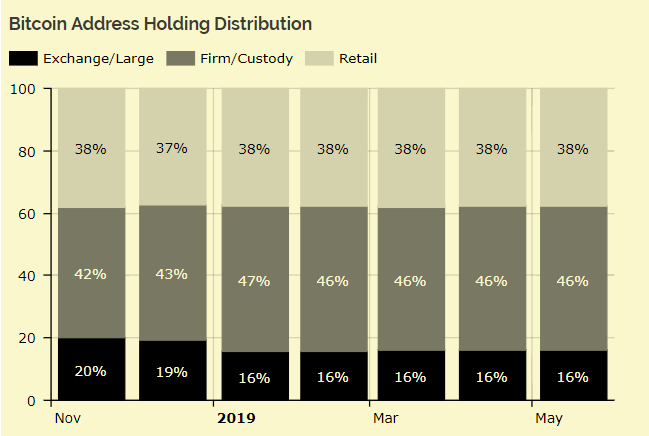

Ostatni wykres pokazuje, w jaki sposób zasoby bitcoin są rozłożone na inwestorów detalicznych, posiadaczy instytucjonalnych i duże giełdy kryptowalut. Podczas gdy handlowcy detaliczni i inwestorzy utrzymywali się na stałym poziomie około 38% całkowitych zasobów, nastąpiło ponowne dostosowanie pomiędzy pakietami BTC giełd i inwestorów instytucjonalnych. Pierwszy z nich zmalał o 300K bitcoinów od początku 2018 r., a ich udział spadł o 20% (z 20% do 16%) w ciągu ostatnich 6 miesięcy. Z drugiej strony konta firmowe odnotowały wzrost o około 10% – z 42% udziału do 46%.

Jaka jest Wasza opinia na ten temat? Czy powyższe dane do Was przemawiają? Zapraszam do dyskusji!