Jak realnie wyceniać potencjał wzrostowy kryptowalut?

Wielu początkujących adeptów kryptowalutowej sztuki wpada w pułapkę snucia przypuszczeń odnośnie przyszłej wyceny określonych coinów. O ile samo dywagowanie na ten temat nie jest wcale takie złe, o tyle przesłanki, na których często opiera się tego typu dywagacje, są po prostu błędne. W jaki sposób można zatem próbować określać potencjał inwestycyjny aktywów cyfrowych? Jakich błędów unikać? Zapraszam.

FOMO, dźwignia i lizanie ran

Charakterystyczną cechą każdej hossy jest to, że na jej szczytach do gry dołączają inwestorzy, którzy spekulując na różnych rynkach robią to w dużej mierze w oparciu o FOMO. Przykładem takiej sytuacji były niewątpliwie wzrosty z bieżącego roku, kiedy to mieliśmy do czynienia z prawdziwą bańką w zakresie tradingu z dźwignią.

Jedną z fundamentalnych zasad rynku jest to, że po wzrostach następują spadki. Niestety, na skutek przelewarowania pozycji na rynkach instrumentów pochodnych, straty te bywają o wiele większe, niż powinny. Jak tylko nadchodzi fala spadkowa, na rynek wkraczają przedstawiciele „smart money” i kupują praktycznie wszystko, co rynek odebrał tłumowi. Cena idzie do góry.

Jak płynie z tego lekcja? Taka, żeby PO PIERWSZE: nie ulegać FOMO! Emocje zostaw za drzwiami. Nie będą Ci potrzebne. Naucz się mierzyć siły na zamiary. Naucz się podstawowych zasad, dzięki którym będziesz w stanie realnie ocenić potencjał wzrostowy danego aktywa. pomoże Ci w tym matematyka, no i oczywiście ten poradnik:).

Po czym poznać, że dane aktywo cyfrowe jest przewartościowane?

Generalnie rzecz biorąc, jest to bardzo trudna sprawa. Niełatwa zwłaszcza dla początkujących, którzy mogą błędnie odczytywać wskazania takich zmiennych jak chociażby hash rate czy wielkość sieci.

W rezultacie, inwestorzy najczęściej sprowadzają swój pierwszy osąd do ceny danego coina. Prowadzi to nieraz do dramatycznych konsekwencji.

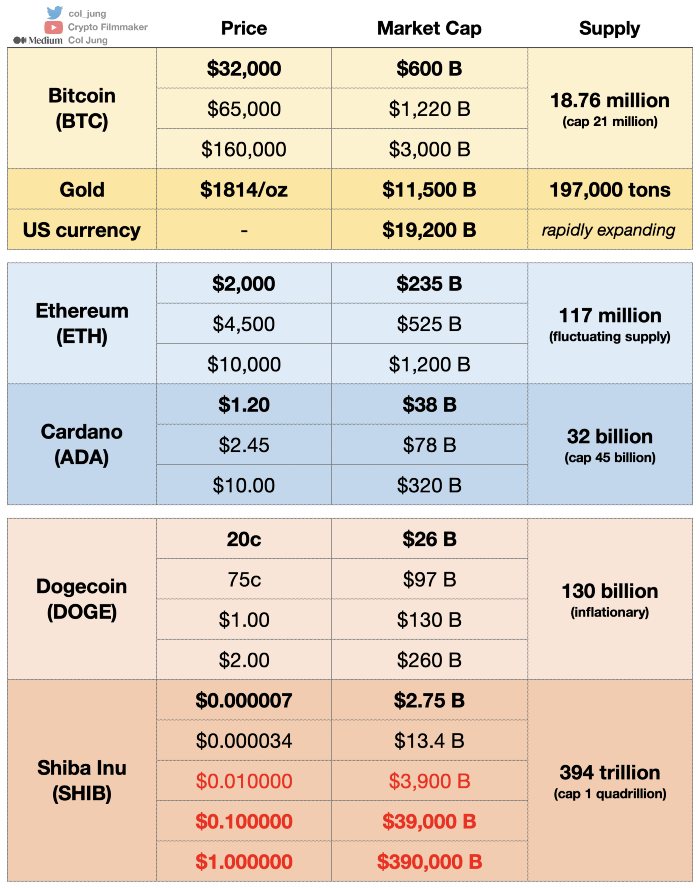

Załóżmy, że cena bitcoina (BTC) wynosi 32 000, ETH 2000 a SHIB 0,000007 dolarów. Teraz posłuchaj:

„ETH kosztuje 2000, ale Cardano jest znacznie tańsze”

„Jeśli DOGE może osiągnąć praktycznie 1 dolar, to SHIB może dojść do 10 centów”

„Nie zapłacę 100 000 dolców za bitcoina. Przecież to coś, co tak naprawdę nie istnieje…”

Wiesz, jaki jest problem z takimi wypowiedziami, jak te powyżej? Skupiają się wyłącznie na cenie pomijając całkowicie kwestię kapitalizacji rynkowej.

Zobacz:

Błąd nr 1: Porównywanie cen aktywów cyfrowych między sobą

Bezpośrednie porównywanie cen np. ETH i ADA mija się z celem. 1 ETH kosztuje 2000 dolarów przez wzgląd na fakt, że inwestorzy kupili je dotychczas za kwotę ok 235 miliardów dolarów, a w obiegu znajduje się aktualnie 117 milionów ETH:

2000 USD (hipotetyczna cena ETH) x 117 milionów ETH (podaży w obiegu) = 235 miliardów USD kapitalizacji ETH

Dalej. 1 ADA kosztuje 1,20, ponieważ inwestorzy kupili ADA o wartości 38 miliardów dolarów (kapitalizacja rynkowa), a obecna podaż wynosi 32 miliardów ADA.

1,2 USD (cena ADA) x 32 miliardy ADA (podaży w obiegu) = 38 miliardów USD kapitalizacji ADA

Jak widać, podaż w obiegu ma duży wpływ na to, ile kosztuje dane aktywo! ADA kosztuje znacznie mniej niż ETH, głównie dlatego, że na rynku krąży 270 razy więcej jednostek ADA niż ETH. Shiba Inu (SHIB) kosztuje jedynie 0,000007 USD za sztukę, ponieważ w obiegu jest prawie 400 bilionów monet.

Oczywiście, przy takim „rozkładzie cen” mógłbyś pozwolić sobie na zakup milionów SHIB i stać się, hmmm… SHIB-owym milionerem. Cóż jednak z tego?

Jaki jest sens bycia milionerem z Zimbabwe, jeśli kupno bochenka chleba kosztuje miliony?

Pytania, które naprawdę powinieneś zadać, to:

Czy ETH jest warte kapitalizacji na poziomie 235 miliardów dolarów?

Czy ADA jest warta kapitalizacji rynkowej w wysokości 38 miliardów dolarów?

Col Jung komentuje sprawę tak:

„Jeśli mocno wierzysz w technologię blockchain Cardano i wizję Charlesa Hoskinsa dotyczącą instalowania ADA bezpośrednio w krajowej infrastrukturze krajów trzeciego świecie i wierzysz w moc nadchodzącej aktualizacją smart kontraktów, możesz uznać, że kapitalizacja rynkowa w wysokości 235 miliardów dolarów to wartość lekko niedoszacowana.

Z drugiej strony, jeśli „czujesz” ETH 2.0 i wierzysz, że jego ogromna przewaga w postaci efektu sieci umocni pozycję altcoina w kolejny mroku, możesz poczuć, że ETH jest w rzeczywistości bardzo tanie.”

Analizując powyższe stwierdzenia wypada stwierdzić, że że nie warto zajmować się porównywaniem cen. Trzeba porównywać kapitalizacje rynkowe.

Błąd nr 2: Wróżenie z fusów

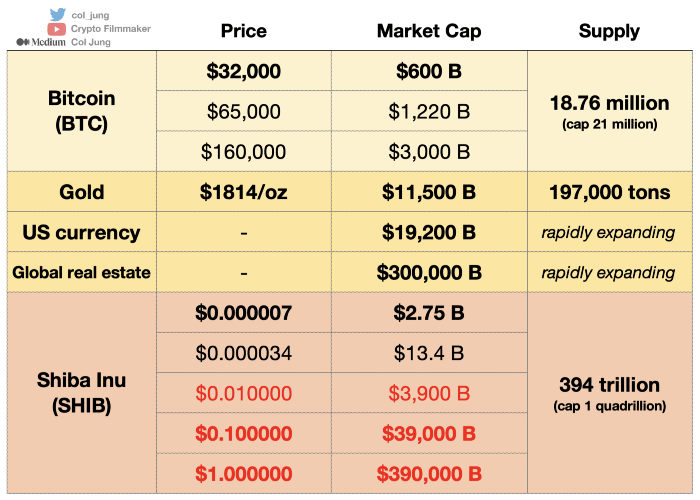

Popatrzmy na SHIB, które w chwili przygotowywania niniejszej publikacji wyceniane jest na 0,000007 dolara. Z pewnością znaleźliby się tacy, którzy będą wierzyć, że token nie tylko ponownie przetestuje swoje dotychczasowe ATH (0,000034 dol.), ale z powodzeniem sięgnie po 0,01, 0,1 lub nawet 1 dolara.

SHIB w cenie 0,01 USD oznacza kapitalizację rynkową na poziomie 4 bilionów dolarów. To kapitalizacja bitcoina w założeniu, że kryptowaluta osiągnęłaby wycenę na poziomie 200 000 dolarów. Niestety (!), kapitalizacja całego rynku kryptowalut wynosi aktualnie „zaledwie” 1,3 biliona USD.

SHIB za 0,1 USD oznacza już kapitalizację 40 bilionów dolarów. To dwa razy tyle, ile wynosi całkowity agregat M1 dolara amerykańskiego (20 bilionów dolarów).

No i wreszcie SHIB za 1 USD oznacza konieczność wzrostu kapitalizacji do pułapu 400 bilionów dolarów. Ciekawe, że całkowita wartość światowego rynku nieruchomości to niecałe 300 bilionów USD.

Jednym słowem: niemożliwe.

Jung zestawił stosowne liczby w excelu. Przeanalizuj i wyciągnij wnioski:

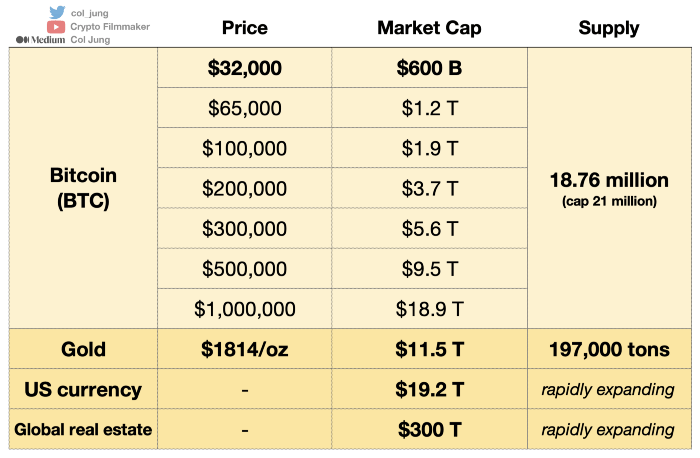

Błąd nr 3: Astronomiczne wyceny aktywów cyfrowych

Jaki wymiar wyceny wydaje Ci się „astronomiczny” w odniesieniu do bitcoina? Jeszcze do niedawna można było myśleć, że sufitem dla ceny BTC będą poziomy 100, 1000, 10 000 dolarów. Całkiem niedawno było 64 000 USD, a – jak powszechnie wiadomo – apetyt rośnie w miarę jedzenia. A teraz? 100 000 USD za 1 BTC? Chwila… nie zapłacę tyle za coś, czego… nie ma.

Właśnie… Bitcoin wyceniana na poziomie 100 000 USD miałby kapitalizację bliską 2 bilionów dolarów. Kapitalizacja złota stanowi praktycznie pięciokrotność tej kwoty (11 bilionów USD).

Niektórzy ukoronowali bitcoina jako ostateczne zabezpieczenie przed inflacją, nazywając go cyfrowym złotem. Podaż BTC jest ograniczona do 21 milionów monet, podczas gdy wartość dolarów fiducjarnych nadal traci na wartości w wyniku drukowania i stymulacji przez politykę banku centralnego.

Stała podaż Bitcoina może spowodować dalszy wzrost jego ceny zgodnie z założeniem, że w przyszłości popyt na króla kryptowalut znacząco przewyższy podaż. Z 21 milionów limitu podaży, 18 milionów BTC zostało już wydobytych, a tylko 3-4 miliony są płynne i dostępne do handlu w tej chwili.

Nie wystarczy bitcoinów, aby każdy na świecie mógł posiadać 1 BTC.

To jak? 60 000 USD za jednego bitcoina to drogo czy nie?

Słowem podsumowania

Następnym razem, gdy usłyszysz, jak ktoś ogłasza, że ADA może osiągnąć 50 USD w tym cyklu rynkowym lub SHIB w końcu osiągnie 0,01 USD, wykonaj stosowne obliczenia.

Spójrz na odpowiednią kapitalizację rynkową i zadaj sobie pytanie, czy te prognozy cenowe są rzeczywiście rozsądne.

Pojawia się oczywiście pytanie, w jaki sposób można ocenić, czy kapitalizacja rynkowa jest uzasadniona? Czy BTC naprawdę jest wart 1 bilion kapitalizacji? Jak to się ma do ETH i innych kryptowalut? To już temat na kolejne opracowanie.

***

inspiracją do przygotowania niniejszej publikacji było opracowanie pt. How to Make Realistic Crypto Price Predictions autorstwa Col Junga

Może Cię zainteresować:

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.