Kryptowaluty to istny dziki zachód. Brak regulacji, brak nadzoru, ciągłe pump & dump, manipulacje na ogromną skalę czy kolejne piramidy finansowe. To prawdziwy obraz tego rynku. Jednakże, działają na nim także poważne instytucje fundusze hedgingowe, które inwestują miliardy dolarów, a na ich barkach spoczywa ogromna odpowiedzialność. I tak się ciekawie złożyło, że w minionych latach dostarczyły one wyższych zwrotów niż cały rynek kryptowalut. Ciekawi Was jak to się stało? Zapraszam do lektury.

Niezły wynik

To jedna z najgorzej strzeżonych tajemnic w powszechnej branży inwestycyjnej: pomijając opłaty za zarządzanie kapitałem, fundusze hedgingowe mają spore problemy aby dostarczyć lepsze wyniki niż szerokie rynki akcji lub globalne indeksy. W 2007 r., zanim Bitcoin pojawił się jeszcze w głowie Satoshiego Nakamoto, Warren Buffet zasłynął ze znanego zakładu, w który obstawiał, że indeks S&P 500 poradzi sobie znacznie lepiej niż jakikolwiek fundusz hedgingowy lub jakakolwiek kombinacja funduszy hedgingowych. Stawką było milion dolarów, które Buffet zgarnął bez większych problemów w 2017 roku. Nie chodzi o to, że Buffet nie sądził, że owymi funduszami kierują zdolni menedżerowie; Berkshire Hathaway z Buffetem na czele, często opisywany jest jako gigantyczny fundusz hedgingowy. Zamiast tego jego zaufanie polegało na intuicji, że między opłatami a kosztami obrotu nawet najlepsi zarządzający funduszami hedgingowymi mieliby trudności z pokonaniem taniego funduszu indeksowego typu ETF. Możemy logicznie założyć, że podobne fundusze hedgingowe w świecie kryptowalut, które generalnie mają strukturę opłat podobną do ich tradycyjnych odpowiedników, również miałyby problem z pobiciem rynku.

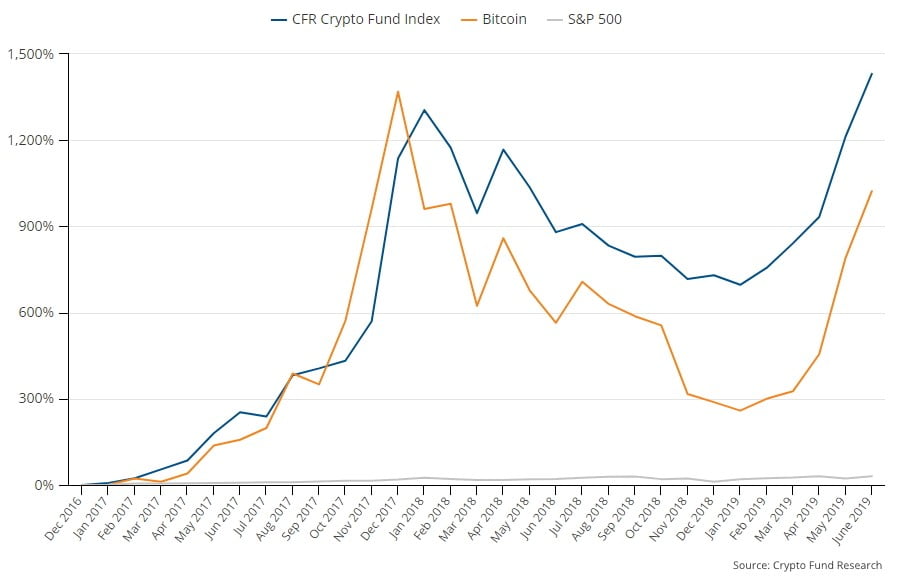

Ale od początku 2017 r., kiedy otrzymaliśmy dostęp do wiarygodnych danych, wynik był odwrotny. Równoważony indeks funduszy kryptograficznych znacznie przewyższał wyniki Bitcoina i większość innych aktywów kryptograficznych. Indeks CFR Crypto Fund Index naśladuje ponad 40 funduszy kryptograficznych, głównie funduszy hedgingowych, z różnymi strategiami. Pokazuje to, że nawet gdy Bitcoin wzrósł o około 1000 % między styczniem 2017 r. a czerwcem 2019 r., fundusze kryptograficzne zyskały ponad 1400 %.

Źródło: Coindesk

Ponadprzeciętne wyniki funduszy kryptograficznych w podanym okresie mogą zdziwić nawet tak wytrawnego inwestora jak Warren Buffet, człowieka, który kiedyś opisywał Bitcoina jako trutkę na szczury podniesioną do kwadratu. Nawet bez uprzedzenia Buffeta wobec funduszy kryptograficznych lub hedgingowych, istnieje kilka powodów, dla których można być zaskoczonym:

- Koszty zarządzania są z natury wyższe w przypadku zwrotów w okresach zwyżkowych

- Stworzenie portfela, który może przewyższyć błyskawiczny wzrost pojedynczych aktywów, jest niemałym wyczynem

- Zarządzający funduszami kryptowalutowymi są zwykle mniej doświadczeni niż ich tradycyjni odpowiednicy. Rynek kryptowalut ma zaledwie 10.5 roku.

Warto więc przyjrzeć się głębiej tej sprawie i zrozumieć jakim cudem kryptowalutowe fundusze hedgingowe były w stanie wypaść lepiej niż rynek.

Koszty zarządzania

Bardzo niewielka liczba aktywów inwestycyjnych doświadczyła tak ogromnych wzrostów w przeciągu 12 miesięcy jak kryptowaluty w 2017 roku. W zasadzie można by się pokusić o tezę, że żadne. To fantastyczne dla zarządzających funduszami, którzy zabierają do domu 20 procent zysków, ale na pewno pomniejszają tym samym zwrot z inwestycji. Kilka funduszy kryptowalutowych dało zwrot na poziomie ponad 1000 % w 2017 r. – co oznacza, że do końca roku zarządzający funduszem mógł zabrać do domu więcej z opłat za zarządzanie niż fundusz miał kapitału na początku roku.

Mimo to większość funduszy kryptowalutowych ma strukturę opłat w postaci 2 i 20, podobną do tradycyjnych funduszy hedgingowych, a wiele z nich ma wysokie ratingi (głównie po to, aby zapewnić menedżerom nie otrzymywanie opłaty za wyniki, gdy fundusz jest poniżej określonego poziomu). Tak więc, podczas gdy opłaty za wyniki w kryptowalutach są oszałamiające w wartościach bezwzględnych, struktura opłat nie jest bardziej przeszkodą dla funduszy kryptograficznych, niż dla tradycyjnych funduszy hedgingowych.

Pojedyncze kryptowaluty czy całe portfolio?

Trudno sobie wyobrazić, by jakiekolwiek aktywo przebiło 20-krotny wzrost Bitcoina w 2017 roku. Ale tak właśnie się stało. Niektóre inne coiny były notowane o 100 lub więcej razy. Indeks Bitwise CCI 30, który mierzy notowania 30 najlepszych kryptowalut według kapitalizacji rynkowej, wzrósł 42-krotnie. Więc w jaki sposób fundusze kryptograficzne osiągnęły lepsze wyniki w 2017 roku? W zasadzie nie zrobiły tego. Nawet nie były blisko.

Łącznie fundusze kryptowalutowe wypracowały względnie niecałe 1000 % zysku. Oczywiście fundusze te zwróciły więcej w 2017 r. niż tradycyjne fundusze hedgingowe w ciągu ostatnich 20 lat. Ale wszystko jest względne. W porównaniu do najlepszych kryptowalut, fundusze kryptograficzne miały rozczarowujący rok. Historia najlepszych wyników funduszy kryptograficznych naprawdę się rozpoczęła, gdy na rynek w 2018 roku zawitały niedźwiedzie. Rok 2018 był rokiem jednego wielkiego niedźwiedzia. W 2018 r. Bitcoin stracił prawie 80 % swojej wartości. Indeks CCI 30 stracił 85 %. Indeks CFR Crypto Fund spadł jednak „tylko” o 33 %. Innymi słowy, podczas gdy fundusze kryptograficzne zachowały 4/6 swojej wartości, CCI 30 zachował mniej niż 1/6 swojej wartości. Jak pokazuje powyższy wykres, ta zdolność do zachowania kapitału w 2018 r. napędzała indeks funduszy kryptograficznych i wypracowała lepsze wyniki, niż sam Bitcoin i inne popularne altcoiny.

Od pierwszego kwartału 2017 r. do drugiego kwartału 2019 r. Indeks CFR Crypto Fund wypracował 1430 %. To z łatwością przewyższa 1022 % wzrost Bitcoina i nieznacznie przewyższa 1413 % CCI 30.

Brak doświadczenia?

Po przezwyciężeniu struktur opłat i błyskawicznych zmian wyceny aktywów na rynku kryptowalut zarządzający funduszami kryptowalutowymi mieli ostatnią przeszkodę do pokonania: brak doświadczenia. Trudno jest bezpośrednio porównać całkowite doświadczenie finansowe menedżerów w różnych dyscyplinach. Możemy jednak spojrzeć na średni wiek funduszy. Ostatnie badanie opublikowane przez Loyola Marymount University (LMU) wykazało, że średni wiek tradycyjnych funduszy hedgingowych wynosił 52 miesiące. To są całe wieki w świecie kryptograficznym. Żadne fundusze kryptograficzne w indeksie CFR nie działały przez 52 miesiące, a mediana wieku to zaledwie 16 miesięcy. Pamiętajmy, że Ethereum narodziło się mniej więcej 52 miesiące temu!

Ten brak doświadczenia powinien zaszkodzić wynikom funduszy z rynku kryptowalut, prawda? Niekoniecznie. Nieco intuicyjnie, to samo badanie LMU wykazało, że tradycyjne stopy zwrotu funduszy hedgingowych maleją z wiekiem. I to niemarginalnie. Zwroty funduszy hedgingowych w pierwszym roku były ponad trzykrotnie wyższe niż w piątym roku. Po piątym roku badania stwierdzono, że niektóre fundusze ulegają likwidacji, a schemat jest nieco zróżnicowany. Tak więc może się pojawić brak doświadczenia, który wydaje się być istotnym przeciwnikiem dla zarządzających funduszami kryptograficznymi

Wszystko przed nami

To, że fundusze kryptograficzne osiągnęły lepsze wyniki niż inne indeksy, jest intrygujące i optymistyczne. Ale jest też wiele powodów, dla których te instytucje powinny zachować ostrożność. Indeks obejmuje zaledwie jeden cykl rynkowy. Fundusz indeksowy na cały rynek, który obstawił Buffet nie miał przewagi nad funduszami hedgingowymi aż do czwartego roku w tym dziesięcioletnim zakładzie. Indeks kryptowalutowy ma mniej niż 50 funduszy składowych. Choć największy w branży, jest dość mały w porównaniu z tradycyjnymi wskaźnikami wyników funduszy hedgingowych, które mogą obejmować tysiące funduszy.

Warto zaznaczyć, że raportowanie wyników przez fundusze kryptowalutowe jest dobrowolne, a indeks obejmuje mniej niż 20 procent kwalifikujących się funduszy. Możemy więc założyć, że fundusze o słabych wynikach rzadziej je ogłaszaj. Fundusze o szczególnie złych wynikach mogły już zostać zamknięte, tworząc potencjalne uprzedzenia w zakresie przetrwania. Choć nie jest to unikalne dla indeksów funduszy kryptograficznych, te tendencje nie powinny być pomijane przez inwestorów. Większość kryptowalut jest dość niewielka według tradycyjnych standardów i możliwe jest, że niektóre strategie, które działają dobrze na niepłynnych rynkach, nie będą osiągać tego samego rodzaju zwrotów przy większym zainwestowaniu kapitału. Bridgewater Associates, największy na świecie fundusz hedgingowy zarządza ponad 100 miliardami dolarów. Fundusze kryptograficzne zarządzają łącznie mniej niż 20 miliardami dolarów.

Pomimo potencjalnych problemów, zachęcające jest to, że fundusze kryptowalutowe wydają się robić mniej więcej to, co powinny, a mianowicie zachować kapitał inwestorów w przypadku rynku niedźwiedzi. A ponieważ większość kryptowalut w indeksie zatrudnia obecnie zewnętrznych audytorów, powierników i administratorów funduszy, branża staje się coraz mniej przypadkowa. Mówi się, że niektóre zdecentralizowane architektury w świecie kryptowalut mają „problem Oracle”, ale przynajmniej jak dotąd fundusze kryptograficzne nie wydają się mieć problemu takiego jak ich klasyczni odpowiednicy z Wyrocznią z Omaha.

Maciej Kmita