Glassnode widzi ryzyko korekty Bitcoina. Historyczne dane są bezlitosne?

W ubiegłym tygodniu inwestorzy Bitcoina odnotowali znaczny wzrost wartości portfela, a kurs BTC wzrósł z poziomu 27 tys. USD do 35 tys. USD. Ruch rozpoczął się od przekonującego przełamania kilku ważnych oporów. Zarówno od strony on-chain jak i technicznej. Wg. Glassnode’a stanowi to 'godną uwagi oznakę siły’. Nie wszystkie wskaźniki sugerują jednak, że rajd ten trwał będzie nadal, a waSprawdźmy jak wzrost ten wyglądął od strony danych on-chain.

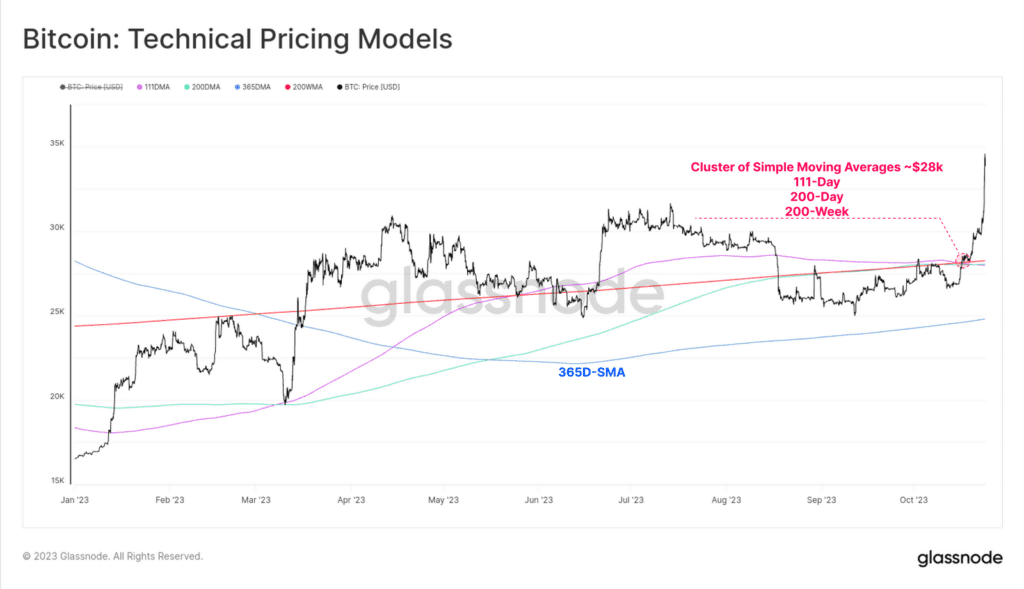

Grupa długoterminowych prostych średnich kroczących ceny znajduje się w okolicach 28 tys. USD i stanowiła opór we wrześniu i październiku. Po miesiącu wzrostów na rynku, byki znalazły wreszcie dość sił, by w przekonujący sposób przebić 111-dniową, 200-dniową i 200-tygodniową średnią.

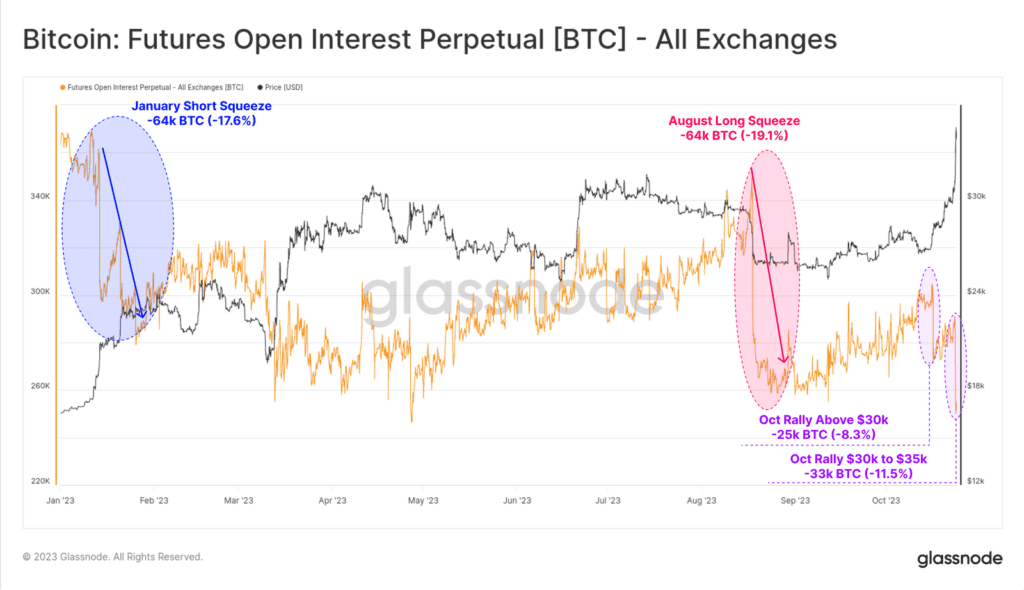

Kiedy mają miejsce znaczące ruchy na rynku crypto, analitycy często sprawdzają dane dotyczące rynków future i opcji, aby ustalić, czy ruch ten był spowodowany w dużej mierze 'delewarowaniem’ rynku (czyszczeniem go z pozycji długich lub krótkich). Najpierw Glassnode przyjrzał się 'open interest’ rynku opcji. Wolumen rynku opcji spadł o około 25 tys. BTC dnia 17 października (spadek o ok. 8,3%). Po tym nastąpiło kolejne poważne wypłukanie shortów po rajdzie do 35 tys. BTC, w dniu 23 października (spadke o ok. 11,5%).

Około 56 mln USD w krótkich pozycjach zostało zlikwidowanych, gdy rajd rozpoczął się 17 października. W kolejnych dniach było to dodatkowe 125 mln USD. To znaczący wolumen porównywalny do innych dużych skoków zmienności m.in. w styczniu czy 220 mln USD zlikwidowanych 'longów’ z sierpnia. Glassnode może sprawdzić wolumeny likwidacji kontraktów futures w inny sposób. Analizując 30-dniową sumę zlikwidowanych pozycji długich, krótkich i obliczając saldo netto.

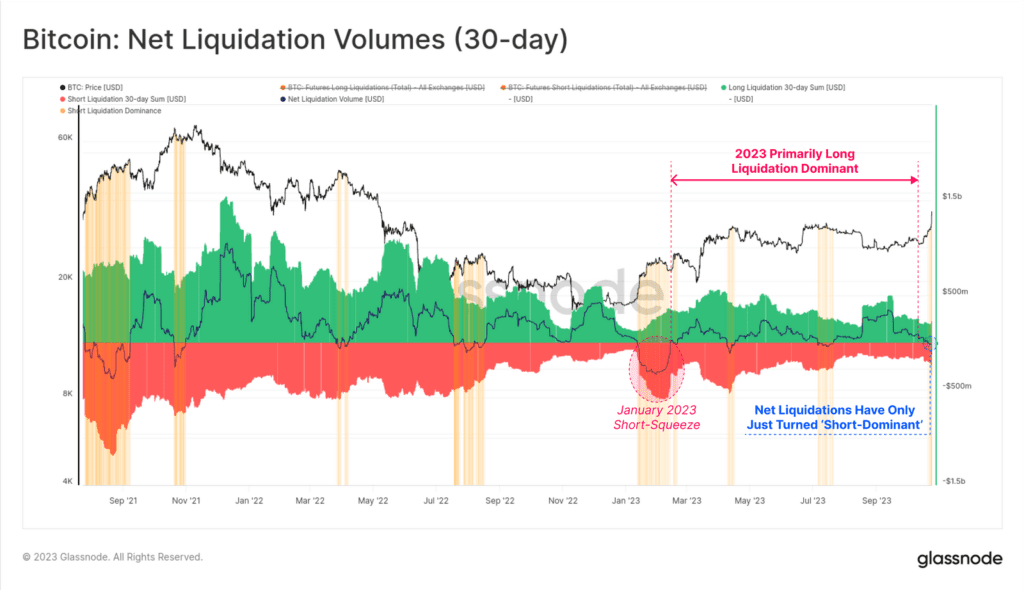

Widzimy, że większość 2023 r. (a nawet w całej historii Bitcoina) jest zdominowana przez większe wolumeny likwidacji długich pozycji w porównaniu z krótkimi. Wynika to po części z charakterystyki krachów. Te zazwyczaj niosą ze sobą paniki, które powodują wyższą zmienność od euforii.

W ujęciu netto Bitcoin odnotował obecnie więcej krótkich pozycji spekulacyjnych, zamkniętych w ciągu ostatnich 30 dni. Powyższy wykres wskazuje na punkty krótkotrwałej euforii (żółty kolor). Wg. Glasnsode’a te historycznie zbiegały się z lokalnymi ekstremami rynkowymi, po których przychodziła zmiana sentymentów. Właściwie tylko w okresach hossy cena potrafiła rosnąć w takich okolicznościach.

Rynek opcji przeżywa renesans

Rynki opcji są wg. Glassnode’a miejscem docelowym dużego kapitału spekulacyjnego. Otwarte zainteresowanie opcjami kupna wzrosło o 4,3 mld USD i wzrosło o ponad 80% do 9,7 mld USD. Sugeruje to, że traderzy i inwestorzy nadal wykorzystują opcje jako preferowany instrument do ekspozycji na BTC (zamiast BTC spot). Jest to stosunkowo nowe zjawisko w strukturze rynku, a rynki opcji mają obecnie porównywalną skalę do kontraktów futures mimo znacznie mniejszej liczby aktywnych na nich podmiotów.

Stopy finansowania na rynkach kontraktów terminowych pozostały stosunkowo spokojne. W 2023 r. rynki kontraktów terminowych generalnie osiągały roczne swapy przekraczające 6%. Wyższe niż stopy procentowe amerykańskich obligacji skarbowych. Sierpniowa wyprzedaż znacznie ochłodziła to zjawisko, a stopy finansowania wieczystego spadły z ponad 7,5% do 2,5%. Podczas gdy wzrosły w tym tygodniu w trakcie krótkiej przeceny, utrzymały się na stosunkowo niskim poziomie, co sugeruje, że wzrost może być tylko częściowo napędzany spekulacją i falą likwidacji.

Co z inwestorami i spekulantami?

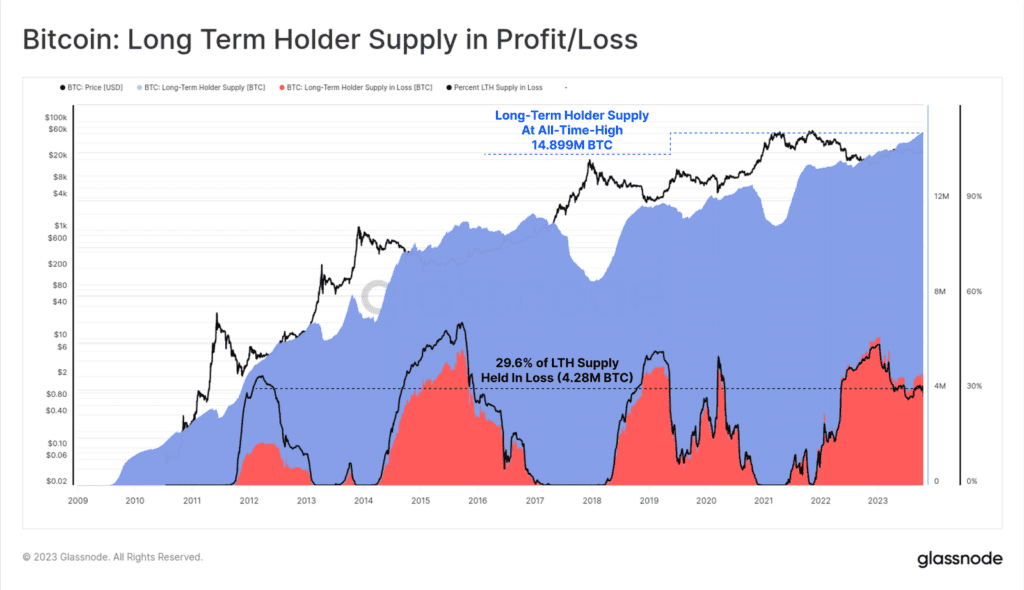

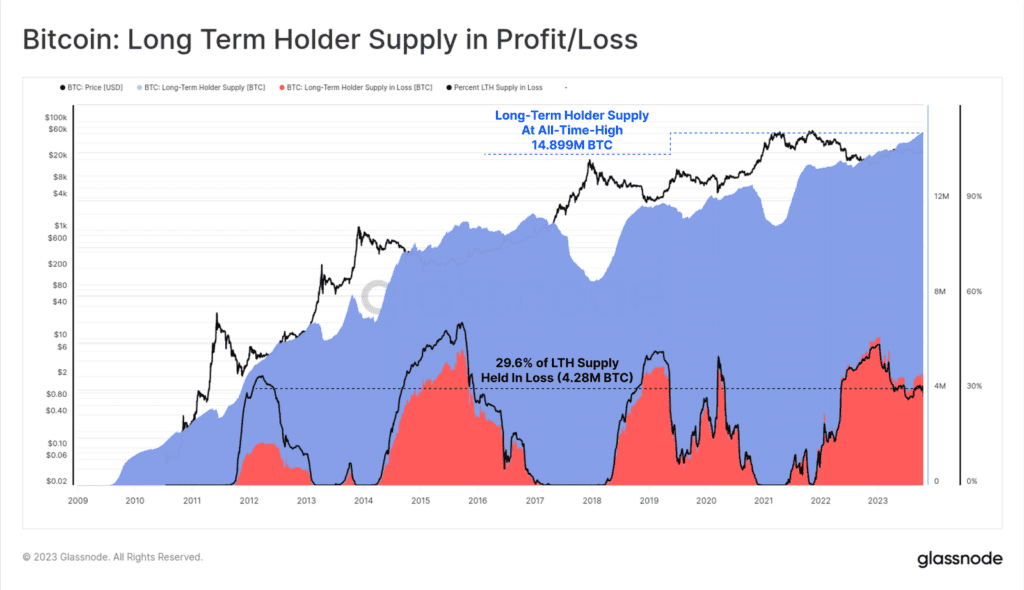

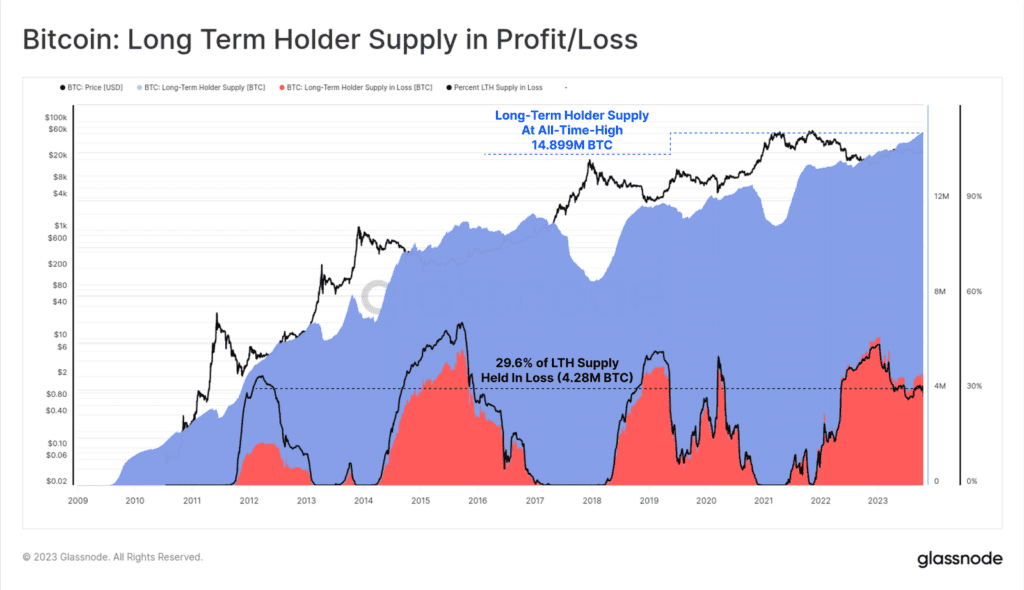

W przypadku posiadaczy długoterminowych, w. Glassnode’a są wręcz niewzruszeni przez ten tygodniowy wzrost. Przechowywane przez nich zasoby BTC osiągnęły nowy rekord wszechczasów na poziomie 14,899 mln BTC. Ciągły wzrost wskaźnika wskazuje, że większa ilość podaży dojrzewa przez 155-dniowy próg posiadania niż jest wydawana. Około 29,6% podaży jest utrzymywane ze stratą, co jest historycznie wysoką wartością dla tego wskaźnika, biorąc pod uwagę silny trend wzrostowy na rynku od minimów z 2022 roku. Jest to wartość podobna do tej z końca 2015 r. i początku 2019 r., a także do najniższego poziomu z marca 2020 r. Sugeruje to, że kohorta LTH może być teraz znacznie bardziej zahartowaną i silniejszą w porównaniu z poprzednimi cyklami. Potencjalnie ograniczy to podaż Bitcoina i może sprzyjać zwyżkom, przede wszystkim w razie wzrostu zakupów spotowych poprzez ETFy.

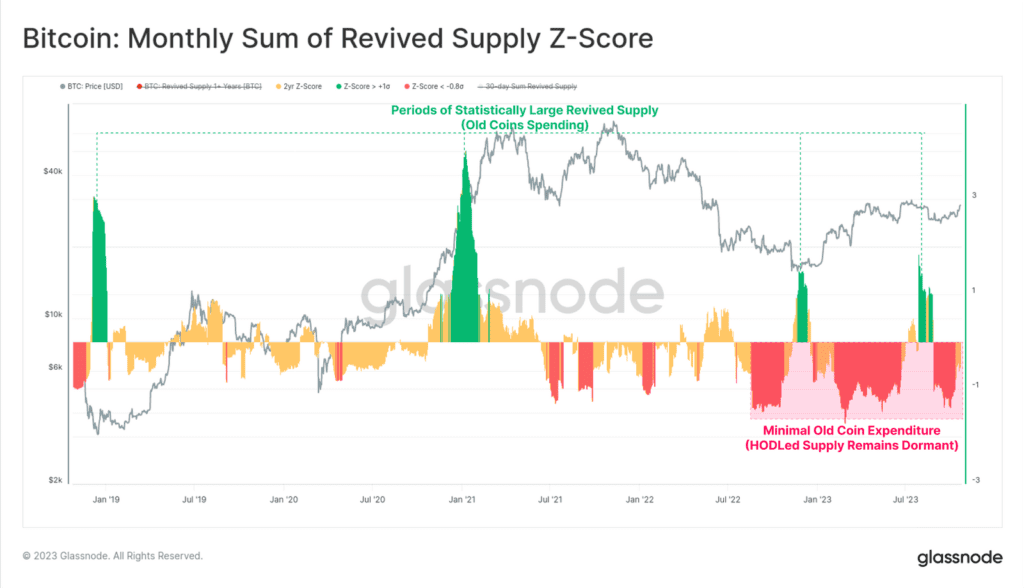

Glassnode przyjrzyła się rozwojowi popularnego wskaźnika on-chain Z-Score (interwał 2 lat) 'ożywionej podaży’ (Revived Supply). Analitycy szukali okresów, w których BTC przechowywane dłużej niż 1 rok są wydawane w statystycznie wysokim tempie (w porównaniu z połową cyklu halvingowego, ok. 2 lata). Okresy wysokich wydatków (kolor zielony) często korelują z maksymalną realizacją zysków (trendy wzrostowe) lub paniczną sprzedażą (trendy spadkowe). Dziś jednak wskaźnik sugeruje, że pozostajemy w reżimie uśpienia BTC, z ujemnym odczytem z-Score, wskazującym na minimalne ilości ożywionej podaży reagującej na wydarzenia z ostatniego tygodnia. HODL-erzy nie poczuli by wzrosty były na tyle mocne, aby realizować zyski.

Może Cię zainteresuje: