Zdecentralizowane giełdy | ATH wolumenu

Zdecentralizowane giełdy są wolniejsze i droższe niż ich scentralizowane odpowiedniki, aczkolwiek inwestorzy zdają się coraz bardziej doceniać korzyści, które płyną z ich użytkowania…

Wymiar korzystania ze zdecentralizowanych giełd rośnie na przestrzeni lat. Wraz z pojawieniem się kryptowalut w świecie biznesu, aktywność w tym sektorze gwałtownie rośnie.

W przeciwieństwie do scentralizowanej giełdy, DEX (zdecentralizowana giełda) nie ma centralnego podmiotu odpowiedzialnego za jej działanie. Zamiast tego inwestorzy polegają na smart kontrakcie, a cała platforma działa na łańcuchu bloków – generalnie Ethereum.

To sprawia, że DEX-y są z reguły wolniejsze, aczkolwiek inwestorzy zdają się tym zbytnio nie przejmować. Nie muszą przykładowo przestrzegać wymagań KYC oraz innych przepisów i norm poza tym, co jest zapisane w smart kontrakcie.

Zdecentralizowane giełdy | Sektor kwitnie

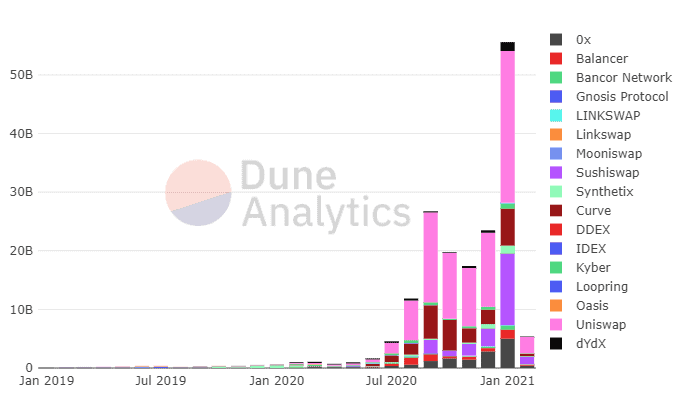

Liczba zdecentralizowanych giełd stale rośnie, podobnie jak aktywność na każdej z nowych platform. Według statystyk Dune Analytics, w styczniu 2021 roku wolumen obrotu na zdecentralizowanych giełdach po raz pierwszy przekroczył 63 miliardy dolarów.

Ten rekord jest ponad dwukrotnie większy niż wartości odnotowane we wrześniu 2020 r., kiedy to wolumen obrotu na DEX zbliżył się bardzo do poziomu 30 miliardów dolarów. Działo się tak u szczytu boomu DeFi.

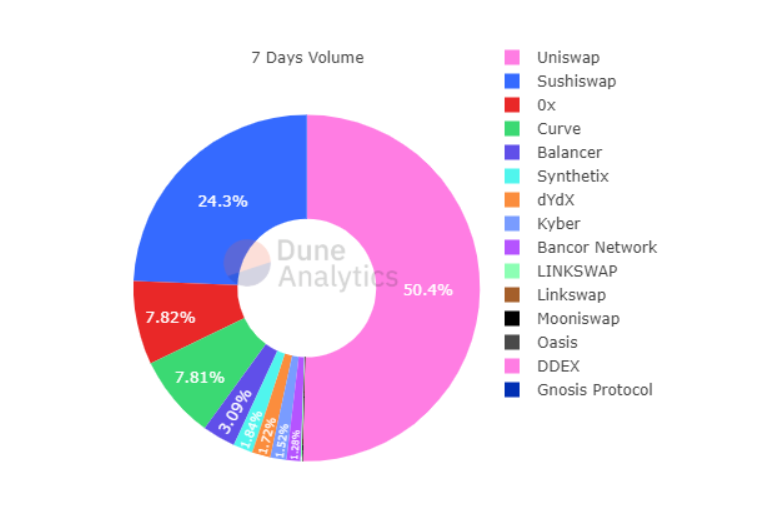

Analiza Dune Analytics podkreśla, że niekwestionowanym liderem w branży jest Uniswap z ponad 25,8 miliardami dolarów obrotu w sierpniu. Liczba ta nieco kontrastuje z badaniami przeprowadzonymi przez The Block, które szacują, że w tym miesiącu przeniesiono ponad 30 miliardów dolarów. Dział badawczy The Block szacuje rekord na 60,9 miliardów dolarów.

Giełdy zajmujące drugie miejsce to SushiSwap, 0x i Bancor. Sushiswap kontroluje prawie jedną czwartą całego wolumenu obrotu na zdecentralizowanych giełdach, 0x ma 7,25% udziału a Bancor 7,1%.

Dune Analytics nie uwzględnia statystyk z popularnej giełdy 1inch, która wzrosła, tuż po premierze, o ponad 1000%. Firma nie ujawniła przyczyn tego zaniechania. Jest to jednak prawdopodobnie spowodowane krótkim czasem działania protokołu.

Scentralizowane giełdy nie mogą powiedzieć tego samego, co DEX-y

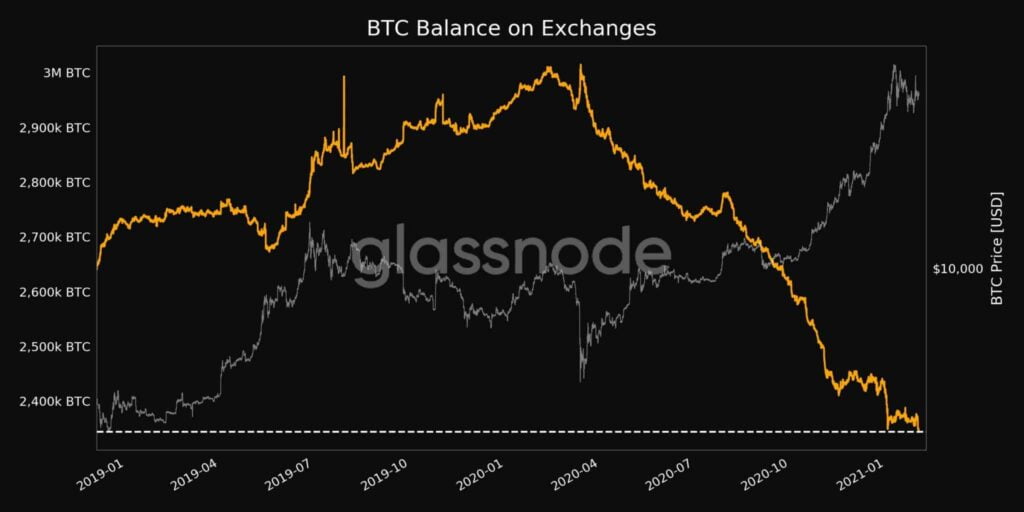

Innym aspektem wartym rozważenia jest to, że podaż BTC na scentralizowanych giełdach spadła do minimów nieznanych w ciągu ostatnich dwóch i pół roku.

Dane zebrane przez Glassnode pokazują prawie odwrotnie proporcjonalną zależność między ewolucją ceny bitcoina a liczbą monet przechowywanych na giełdach.

Glassnode pokazuje, że od kwietnia 2020 r. do chwili obecnej scentralizowane giełdy odnotowały spadek liczby zasobów w BTC z prawie 3 milionów BTC do prawie 2,4 miliona.

Spadek ten pokrywa się dokładnie z początkowym wzrostem, którego bitcoin doświadczył po krachu na rynku w marcu 2020 r., od czasu którego wzrósł do nowego rekordowego poziomu powyżej 40 000 USD za sztukę.

Do tego trzeba dodać inwestycje instytucjonalne. Coraz więcej firm kupuje duże ilości bitcoinów z nastawieniem na długoterminowe przechowywanie. Powoduje to niedobór na rynkach, który podnosi ceny.

Równolegle ze wzrostem sektora zdecentralizowanych giełd, istotne może być również śledzenie statystyk Ethereum i obserwowanie nowych trendów, które zaczynają rysować się na rynku.

Od Redakcji

Niniejszy artykuł, ani w całości, ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r.uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadn ego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.