Forbes podał datę masowej sprzedaży z Grayscale. Fundusz zarobi fortunę na masowej sprzedaży Bitcoina?

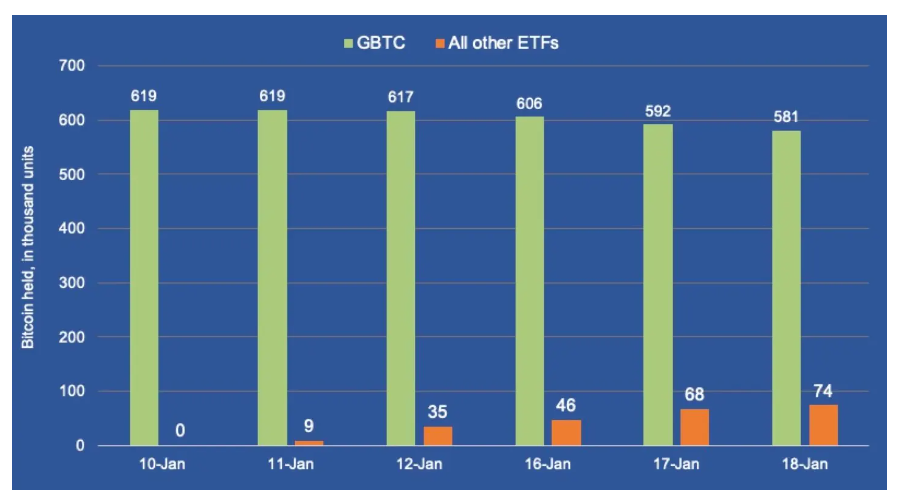

Odkąd fundusz Grayscale Bitcoin Trust (GBTC) został przekształcony w ETF, nieustannie sprzedaje Bitcoiny. Po prostu realizuje zlecenia swoich udziałowców. Stare powiedzenie giełdowe mówi 'many reasons to sell, one reason to buy’. Niemniej jednak, sprzedaż BTC z GBTC robi wrażenie. Zatem ile wyniosła wartość sprzedanych BTC? W ostatnich 3 dniach wyniosła mniej więcej 500 – 600 mln USD (każdego dnia). Wskazuje to na istotny problem i wyzwania przed ETF-ami, o których niewielu mówiło… Błędnie traktując je, jako długoterminowe wehikuły, opanowane przez HODL-erów. Tymczasem udziały w ETF-ie mogą kupić wszyscy. Także Ci, którzy nie są w stanie utrzymywać długoterminowej strategii. Choć jak przeczytamy niżej, Grayscale to 'szczególny przypadek’.

Fundusz jest ostrożny w ujawnianiu dokładnego rozmiaru odpływów. Forbes dotarł jednak do anonimowych źródeł. Jedno z nich wskazało, że około 500 milionów dolarów zostało wycofanych w piątek (potwierdzone on-chain), 19 stycznia. Podobna kwota ma odpłynąć w następny wtorek. Odpływ za pierwsze pięć dni notowań GBTC wynosi ok. 1,7 miliarda dolarów. Wcześniej szacunki mówiły o 580 mln USD.

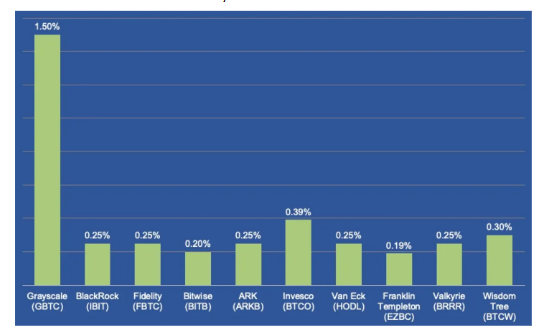

Co więcej… Rynkowe spekulacje wskazują, że jeśli Grayscale nalicza opłatę 1,5%, także za procesowanie wypłat … Wehikuł może zarobić nawet 400 milionów USD. Na samych opłatach za likwidację wszystkich BTC. Po obecnych cenach. Oczywiście z pewnością wolałby, by inwestorzy zostali i by mógl zwiększać AUM (rozmiar rezerw) ale nierynkowa opłata na tle innych ETF może wskazywać, że inwestorzy będą albo całkowicie wychodzić z rynku. Albo wychodzić do innych ETF-ów częściowo lub w całości przenosząc rezerwy z GBTC (uprzednio je sprzedając).

Nieoczywista przyszłość ETF-ów?

Nawet (docelowo) krótkoterminowi, podatni na zmienność i często panikujący inwestorzy. Pokazuje to niezerwoe ryzyko dużego dołożenia się funduszy do podaży krótkoterminowej (w największym stopniu wpływającym na zmienność ceny i wrażliwość na panikę). Podkreślamy oczywiście, że nie przekreśla to długoterminowych korzyści z utworzenia takich funduszy. Co dzieje się z Grayscale? Według analityka funduszy ETF, z Bloomberga, Erica Balchunasa sytuacja nie wygląda kolorowo. Jest sporo pytań.

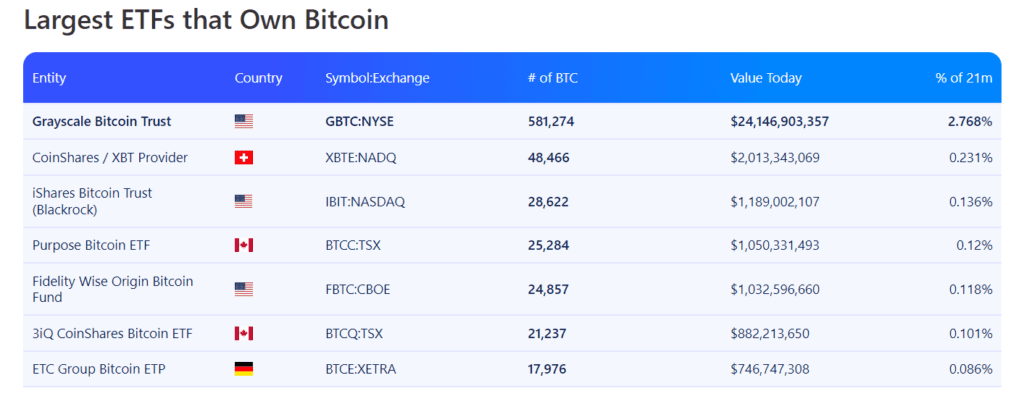

Przede wszystkim trzeba podkreślić, że Grayscale ma nadal potężne ilości Bitcoina, które może 'wysypywać’. Mowa o prawie 2,8% całkowitej podaży Bitcoina, wartej ok. 24,1 mld USD co patrząc na wolumen dziennego handlu na giełdach, robi olbrzymie wrażenie. To wciąż prawie 22 razy więcej niż iShares Bitcoin Trust, od Blackrock i 12 razy więcej niż drugi w kolejności (europejskij) XTB Provider, od CoinShares. Obecna wartość BTC w fundusz to 23,7 mld USD (poniższe dane pochodzą z czwartku, 18 stycznia).

Grayscale topnieje jak góra lodowa

Dziesięcioletni wehikuł Bitcoina, Grayscale z aktywami o wartości ponad 20 miliardów dolarów przyćmiewa dziewięciu konkurentów, ale podczas gdy oni szybko dodają nowych inwestorów, Grayscale traci. Szybciej niż wielu oczekiwało. W przeciwieństwie do rywali, Grayscale przekształcił się z zamkniętego funduszu powierniczego w giełdowy. Przez wiele, długich lat jego udziałowcy tracili, ponieważ Grayscale był notowany poniżej rynkowej wyceny BTC, które posiadał... Teraz realizują zyski, a wielu z nich ma niskie ceny nabycia, ciężkie do oszacowania. W dniu 10 stycznia dyskonto wyceny funduszu, do jego aktywów wyniosło już niespełna 0,5% wobec 50% pod koniec 2022 roku. To dało inwestorom dodatkową premię.

Czy Grayscale zmieni politykę i 'urealni 1,5% opłaty roczne’, które czynią go niekonkurencyjnym?

„Z pewnością nie jesteśmy zaskoczeni niektórymi przepływami w produkcie w ciągu pierwszych kilku dni (…) Kiedy GBTC pojawił się na rynku, przyszedł z 28 miliardami dolarów aktywów pod zarządzaniem, wąskimi spreadami i 10-letnią historią operacyjną” – przekazał dyrektor generalny Michael Sonnenshein w wywiadzie telewizyjnym dla Bloomberga w Davos w Szwajcarii, na spotkaniu WEF. W jego ocenie uzasadnia to koszty, jakie powinni ponosić inwestorzy.

Może Cię zainteresuje: