Cena Bitcoina to już prawie 28 000 USD ! Szaleństwo mimo paniki na bankach?

Rynki finansowe dosłownie rozkładają ręce nad utraconą korelacją kryptowalut z indeksami giełdowymi. Jeszcze do niedawna korelacja działała jak w zegarku. Dopóki na horyzoncie nie pojawił się kryzys bankowy. Banki mają za sobą najgorsze dni od czasu kryzysu 2008, kryzysu zadłużenia z 2011 czy covidowego krachu. Postaramy się w prostych słowach wytłumaczyć co dokładnie się stało oraz przede wszystkim – co może się stać z ceną największej kryptowaluty za kilka dni. Zaczynajmy.

Banki toną – Bitcoin rośnie

Ostatnia sesja tygodnia na Wall Street przebiegała w fatalnych nastrojach. Akcje największych banków potężnie spadało ponieważ atmosfera na rynku akcji pozostaje grobowa podczas gdy Bitcoin został niewrażliwy na panikę rynki finansowego. Wyjątkowo tracił dziś S&P500, gdzie banki w benchmarku ważą bardzo dużo. Uwaga spekulantów koncentruje się na europejskim Credit Suisse i amerykańskim First Republic Bank wokół którego zleciał sie wianek 'darczyńców’. W postaci Morgan Stanley, JP Morgan, Wells Fargo, US Bancorp i innych bezinteresownych instytucji. Próbują kroplówką pobudzić 'Frankensteina’ do życia. Ale to nie pomogło zwiększyć jego giełdowej wyceny. Akcje spadły dziś o kolejne 30%. Widocznie rynek nie odczytał tego zabiegu jako wystarczająco pozytywnego. Pytanie brzmi – skąd ta wielkoduszność? Największe banki zrzuciły się na ok. 30 mld USD płynności – niektórzy po 5 mld USD, inni po 2,5 mld USD i 1 mld USD. Dlaczego?

3 opcje

- Niejasna sytuacja bilansu First Republic tzw. 'trupy w szafie’. Jego upadek mógłby coś ujawnić? Lub sprawił, że 'bank run’ przybrałby na sile. Nie chcą temu zapobiec.

- Ktoś silniejszy dał sygnał, że muszą przekierować płynność ponieważ Fed nie chce jej zwiększać po wlaniu 297 mld USD do systemu bankowego. Nawet to nie pomogło zatrzymać spadków.

- Są wspaniałomyślni i chcą pomóc przyjaciołom z Kalifornii. Dobrze zarządzanemu bankowi.

Podsumowując – nic nie zapowiada by kryzys na akcjach miał w poniedziałek zgasnąć. Coraz częściej słychać głosy, że problemy Credit Suisse mogą się pogłębić. Niewykluczone jest także bankructwo Frist Republic. Bank rozważa m.in. sprzedaż akcji w celu pozyskania kapitału. Tylko kto je kupi?

Przejdźmy do Bitcoina

Istnieje co najmniej kilka powodów dla których kryptowaluta rośnie. Wymienimy te oczywiste oraz te mniej. Te mniej oczywiste pozostają czystymi spekulacjami.

- Zdecentralizowany system nie jest ekstremalnie wrażliwy na upadek scentralizowanych finansów (to oczywiste). Czy to bezpośredni katalizator wzrostów? Wydaje się to mało prawdopodobne choć wielu chce w to wierzyć.

- Zbliżamy się do decyzji i posiedzenia Rezerwy Federalnej USA. Widmo ryzyka systemowego i krachu bankowego sprawia, że rynek uważa jastrzębią pozę Jerome Powella za echo przeszłości. Nadzieje na pivot tylko rosną. W miarę jak kryzys finansowy się pogłębia. To paradoks – im jest gorzej tym dla rynków lepiej?

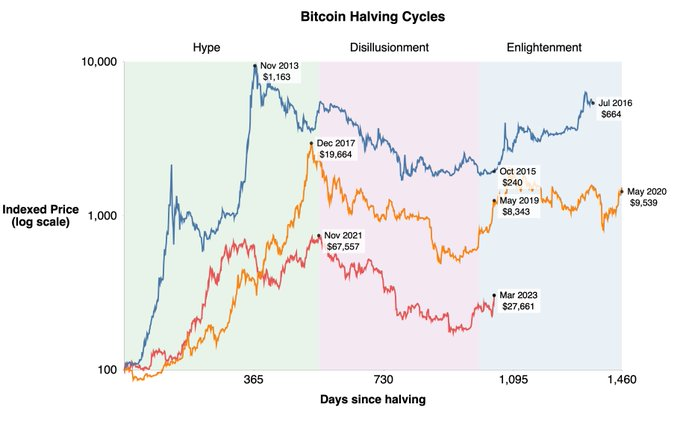

- Tak ale jeśli banki siedzą na bombie to trudno by ich akcje rosły z powodu pivotu. Co innego z Bitcoinem, prawda? Rynek ma nadzieję na 'toxic rally’ podobni do tego z 2020 roku. Wall Street widzi szansę, że Powell zaryzykuje ryzyko inflacyjne by ratować światowy rynek finansowy. Stąd wzrost Bitcoina. Wiosną 2020 roku sprawdziło sie to świetnie. Ale czy środowisko wysokiej presji cenowej i mocnego rynku pracy sprawdzi się ponownie?

Teoria spisku

Być może pewna grupa wpływowych osób z rynku finansowego ma pewne przecieki. Lub dostęp do danych pozwalajacych lepiej poznać możliwe skutki wydarzeń na rynku bankowym. Jeśli to wiedzą – prawdopodobnie wie to również Fed. Jeśli skala problemu jest wysoka istnieje wysoka szansa, że Rezerwa Federalna będzie skłonna iść na ustępstwa. Możliwe, że te osoby oraz ich fundusze w taki czy inny sposób masowo kupują Bitcoina. Jako głównego beneficjenta powrotu do 'risk assets’. Który w tym scenariuszu jest dopiero przed nami. Zaletą Bitcoina jest, że w przeciwieństwie do wielu firm – nie ma długu. Ani kreatywnej księgowości.

Za cenę inflacji

Upadek sektora bankowego kosztowałby USA spadek PKB i możliwe niepowetowane straty klientów banków. Jeśli miałyby zostać pokryte – skąd wziąć na nie pieniądze? Z kieszeni obywateli? Opozycja może być zbyt duża, to oczywiste. Dodatkowa płynność? Jak najbardziej. Wiec może nie czekać na upadek sektora finansowego? I skłonić się w stronę pivotu, który pomoże nastrojom. Może uda się uciec spod kryzysowego noża i złagodzić sytuację. W spekulacyjnym scenariuszu może tak myśleć Fed. Jeśli chce zapobiec kaskadzie, która przywiedzie na myśl 2008 rok. Podobieństwa już są widoczne. Taki ruch Fed oznaczałby wysoką inflację w USA. Ale pomógłby rynkowi finansowemu i być może – wsparł chwilowy boom gospodarczy.

Może Cię zainteresuje: