Bitcoin wysyła niepokojące znaki, zmienność umiera? 'Antywskaźnik’ przed nami

Na rynku wszystko kręci się wokół cykli. Ostatnie dni na rynku crypto to prawdziwy marazm. Dane zaprezentowane przez Glassnode mogą pomóc określić (a raczej oszacować) obecny etap cyklu. Oto one.

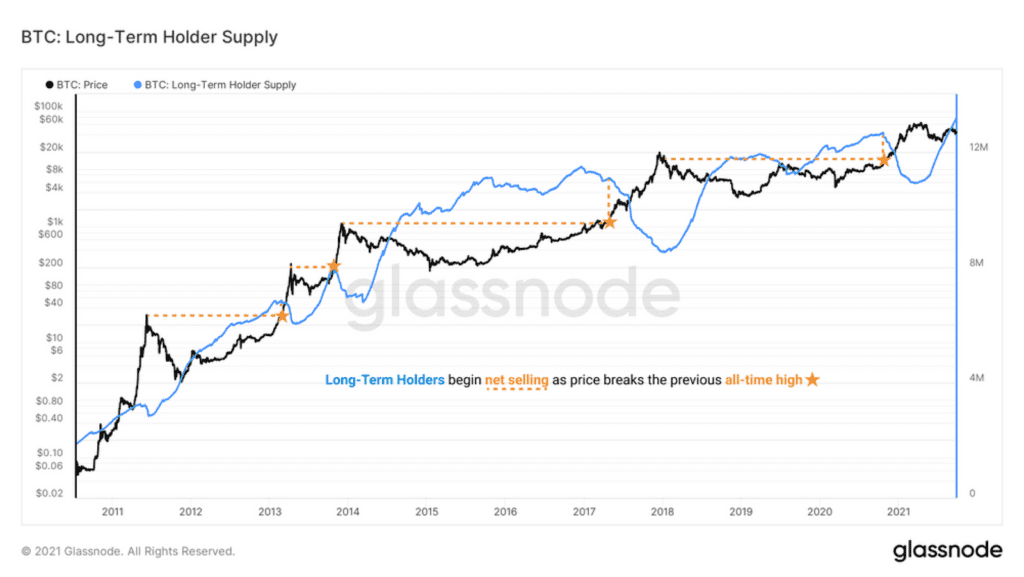

Glassnode spróbował 'zbadać’ zachowania rynkowe początkujących HODLerów. Tych, którzy kupują drogo i wytrzymują całą bessę. Po to by skapitulować na samym 'dnie’ cyklu. Jednak jak widać powyżej większosć długoterminowych inwestorów (LTH) rozpoczynają wyprzedaże dopiero gdy cena przebija poprzednie ATH. Gdy nałożymy podaż HODL (i jej zachowanie) na wykres cenowy BTC nie wszystko robi się takie oczywiste.

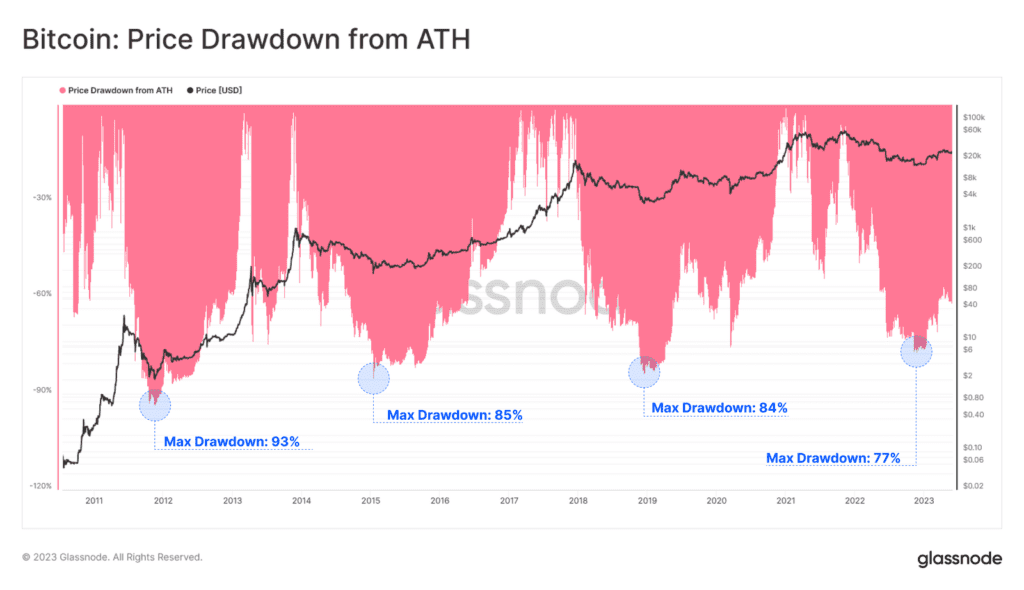

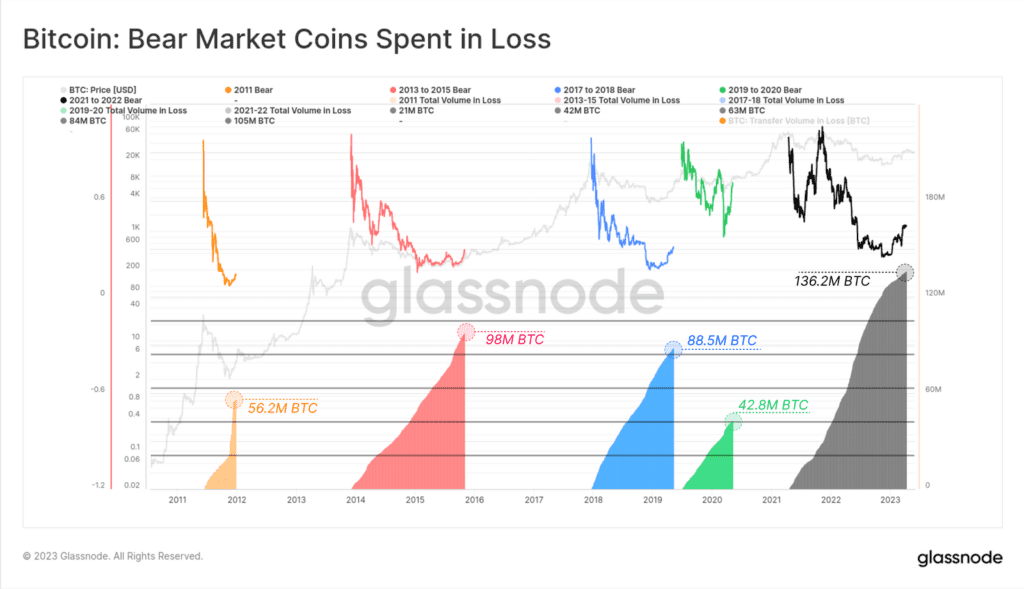

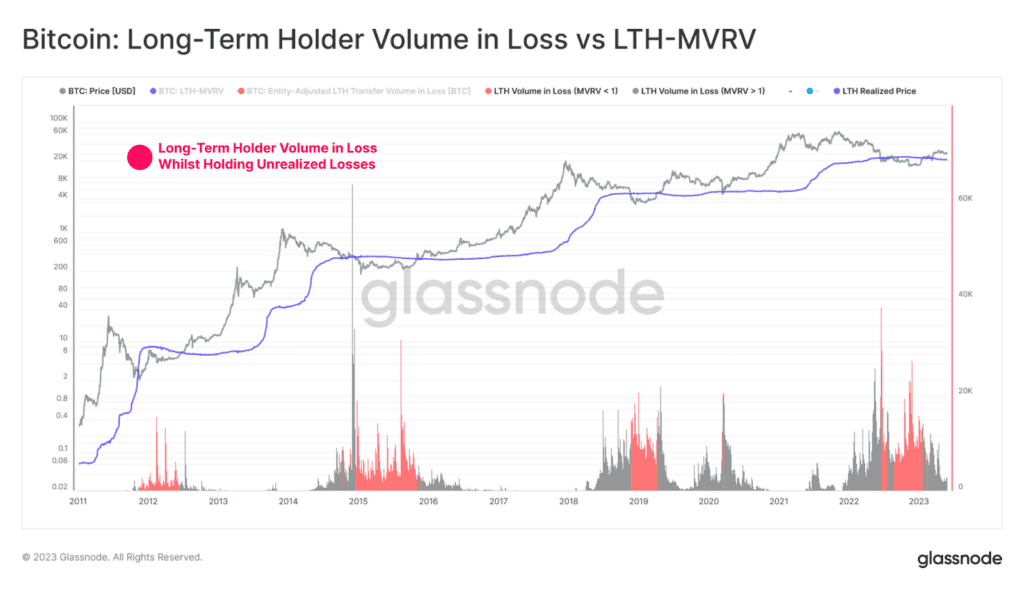

Pierwsza bessa na rynku Bitcoina, której doświadczają inwestorzy, jest zwykle najtrudniejsza. Niewielu jest przygotowanych na ekstremalną zmienność i ponad 75% spadki. Te poziomy odchylenia historycznie osiągał BTC. Widzimy to na przykładzie olbrzymiego całkowitego wolumenu BTC, które zawierają transakcje ze stratą podczas rynku niedźwiedzia. Poniższy wykres pokazuje skumulowany wolumen BTC przeniesiony po cenie niższej niż cena nabycia podczas każdego dotychczasowego cyklu. Tak więc aż do upadku FTX w listopadzie 2022 r. około 123 mln Bitcoinów zostało sprzedanych ze stratą od szczytu z kwietnia 2021 r. Ostatnia fala kapitulacji.

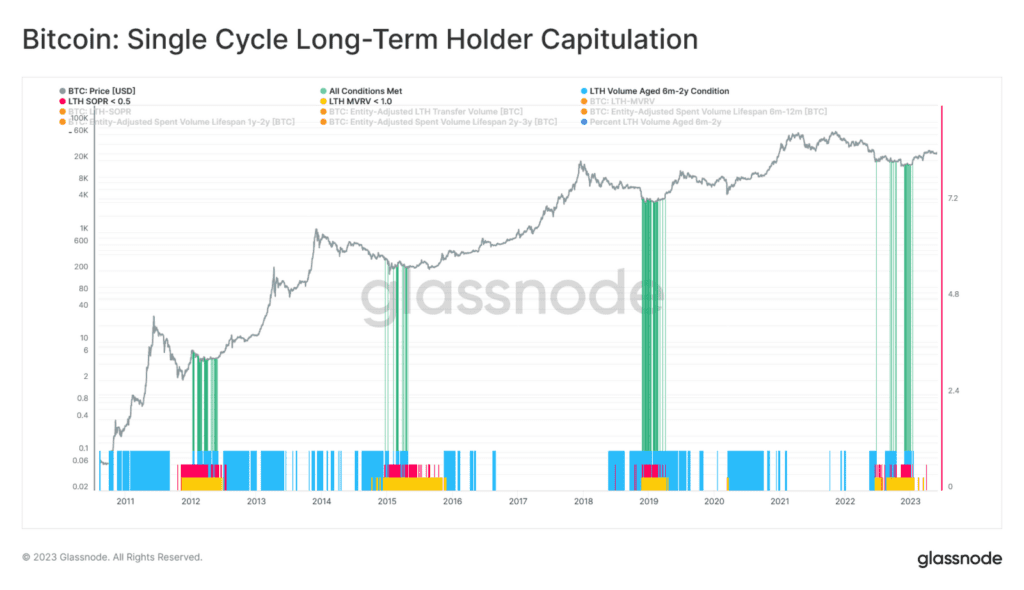

Próg by zostać wliczonym jako Long-Term Holder to 155 dni – około 5 miesięcy. Historyczne rynki niedźwiedzia Bitcoina trwały od 500 do 800 dni. W związku z tym Glassnode wskazał przedział BTC od 5 miesięcy do 2 lat. Uznał go za reprezentatywny dla tych każdego z cykli zachowań inwestorów LTH.

Kupuj drogo?

Glassnode podzielił narzędzia służące do zmierzenia stresu inwestorów LTH. Podzielił je na dwie kategorie:

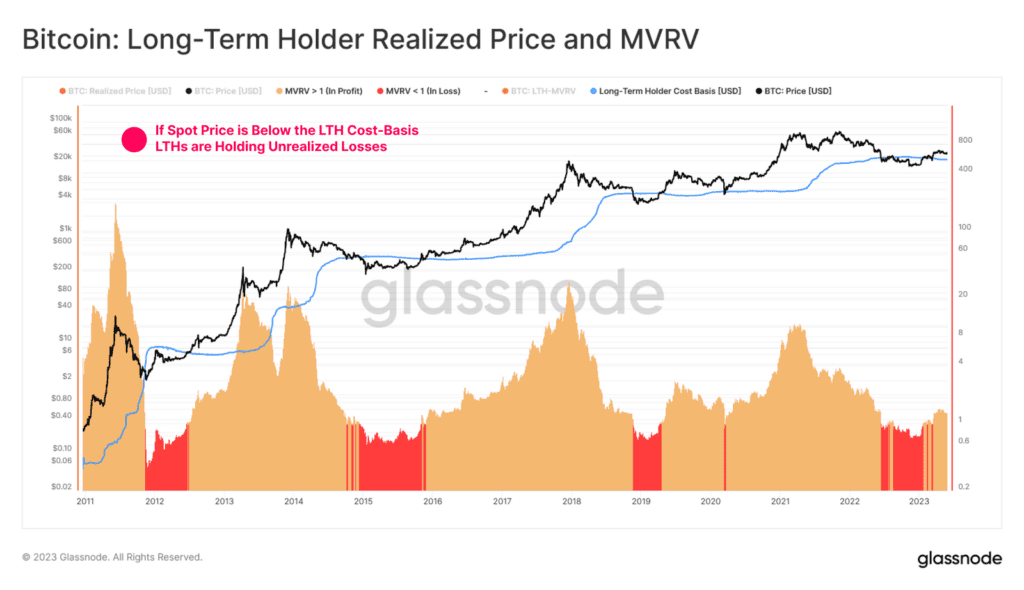

- Niezrealizowany stres: to tak zwane papierowe straty utrzymywane przez LTH, które można traktować jako zachętę do sprzedaży. Które wskaźniki je śledzą? Na przykład LTH-MVRV, LTH-NUPL i BTC Supply in held Loss.

- Zrealizowany stres: rzeczywiste straty poniesione w BTC przed HODLerów. Prawdziwe zdarzenia kapitulacji. Glassnodem monitoruje je z pomocą LTH-SOPR, Realized Loss i Spent Volume in Loss.

Wszystkie te narzędzia obracają się wokół tzw. Realized Price (średniej ceny nabycia przez wszystkich inwestorów lub wybranej grupy – np. LTH).

W ujęciu szerszym Glassnode porównał odchylenie między ceną spot a średnią ceną nabycia LTH za pomocą LTH-MVRV. Dzięki temu poznał wielkość niezrealizowanego zysku lub straty, które posiadają inwestorzy długoterminowi. Na tej podstawie Glassnode stworzył relatywnie proste narzędzie do weryfikacji, czy LTH znajdują się pod presją strat. Zatem, gdy LTH-MVRV znajduje się poniżej 1 oznacza to, że ta grupa posiada niezrealizowane straty. Na dużą skalę. Inwestorzy ci są w dużym stopniu narażeni na stres, a zatem są coraz bardziej skłonni do kapitulacji. W obecnej fazie nie widać presji z tej strony.

Wykres powyżej pokazuje całkowity wolumen strat przypisany do długoterminowych inwestorów. Okresy, gdy wystąpił warunek skrajny opisany wyżej (LTH-MVRV < 1,0), Glassnode zaznaczył na czerwono. Inwestorzy indywidualni mogą kapitulować i wychodzą w trakcie bessy. Widać jednak, że koniec sprzedaży z ich strony zbiega się z dołkiem cyklu. Gdy popatrzymy na sytuację z dziś – daleko do paniki i kapitulacji.

Co więcj, Glassnode zaobserwował i opisał pewnego rodzaju krzywą doświadczenia długoterminowych inwestorów (LTH). Dla tych, którzy doświadczają swojego pierwszego cyklu bessy. Prawdopodobieństwo ustanowienia dna rynku niedźwiedzia jest zwykle zbieżne z ich usunięciem z rynku (sprzedaż przez niedoświadczonych). A zatem – ci, którzy ponieśli duże niezrealizowane straty od szczytu, często kapitulują na minimach cenowych. Próg bólu zostaje osiągnięty. Czy tak było tym razem? Glassnode w swojej analizie wskazuje na trzy wzorce zachowań, które zamienia w sygnał:

- Żółty kolor pokazuje (LTH-MVRV < 1) niezrealizowane straty, które zaczynają osiągać swój szczyt (wiele LTH widnieje jako nabywcy 'na górce’)

- Czerwony kolor (LTH-SOPR < 0,5) pokazuje, że długoterminowi inwestorzy nie tylko realizują straty ale też ich wielkość przekracza średnio 50% (!). A zatem okres, gdy potencjalnie sprzedają po zaniżonych cenach

Nic nowego?

Analiza on chain wskazuje, że większość wolumenu LTH w pojedynczym cyklu przekracza 0,5 odchylenia standardowego od średniej. A zatem większość BTC posiadanych przez LTH rzeczywiście pochodzi od najmniej doświadczonych. Gdy wszystkie trzy warunki zostają spełnione (zielony włązcnie) – narzędzie Glassnode pokazuje, że cała grupa LTH doświadcza kapitulacji. Wówczas wiele ze sprzedawanych BTC pochodzi od najmniej doświadczonej grupu (HODLerów przez 1 cykl). Chciałoby sie powiedzieć – bez paniki. Co prawda zmienność spadła ale to zwykle okazywało się być zapowiedzią jej nagłego wzrostu. Tym razem może sprzyjać jej wysychający wolumen. Co więcej, od strony onchain cykl wydaje się nie innych od poprzednich. I daleki od niepokojących wskazówek, w szerszym kontekście.

Może Cię zainteresuje: