Bitcoin pod groźbą bessy. Co dane on-chain powiedzą o przyszłości kryptowalut?

Cena Bitcoina osunęła się poniżej 30,000 USD i wciąż traci. Byki mają wyraźny problem z aktywną podażą, a 'w sercach’ inwestorów ponownie zostało zasiane ziarno niepewności. Czy mamy doczynienia z sytuacją, której w poprzednich cyklach nie było? Co mówi NUPL? Sprawdźmy, co na temat obecnych spadków mówią dane on-chain z Glassnode’a. Oto one.

Kryptowalutowy rollercoaster

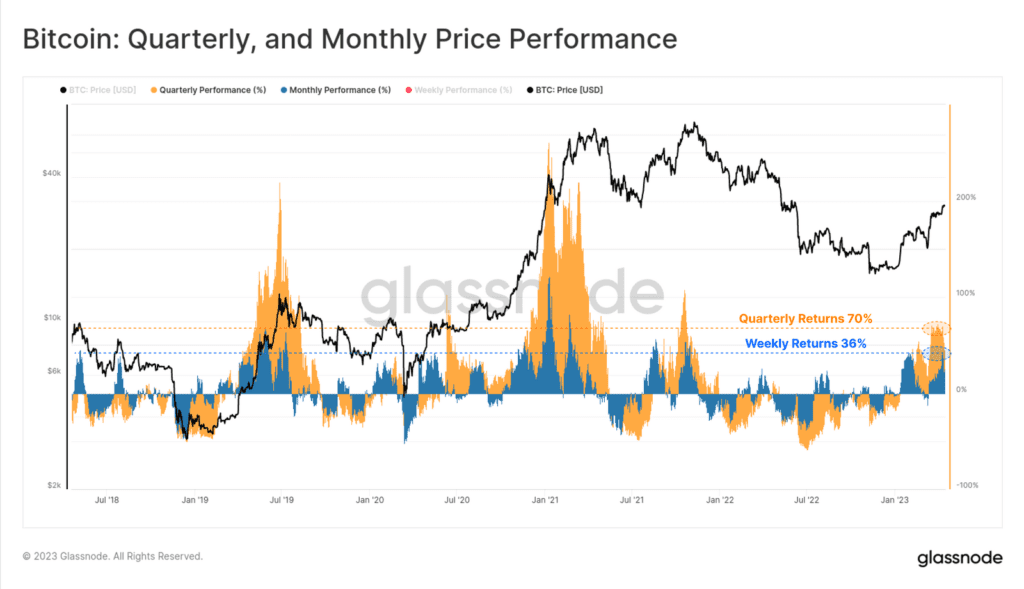

Zmienności i kaprysów rynku crypto inwestorom nie trzeba tłumaczyć. W ostatnich tygodniach główna kryptowaluta przebiła opór 30 tys. dolarów, notując największy kwartalny yield od kwartału, w czasie którego przebiła historyczne szczyty. Miało to miejsce w październiku 2021 roku. Obserwowaliśmy także kolejny raz, gdy tygodniowy zwrot z BTC sięgnął zawrotnych 36%, kolejny raz plasując BTC wśród najlepiej radzących sobie aktywów od początku roku. W I kwartale zyskał 70%. Wydawało się jednak nawine sądzić, że rajd ten będzie trwał dalej – bez przystanku na korektę. Jednak świetne wyniki od początku 2023 roku stoją w opozycji do 2022 roku. Sugerują, że zmiana sentymentu dokonała się w stronę byczą. Raport Glassnode ma na celu zweryfikować, które wskaźniki on-chain mogą być kluczowe w obecnym momentum. Mogą podpowiedzieć, czy wejście ponownie w bessę jest możliwe. Czy najgorsze za nami?

Bitcoin i złoto

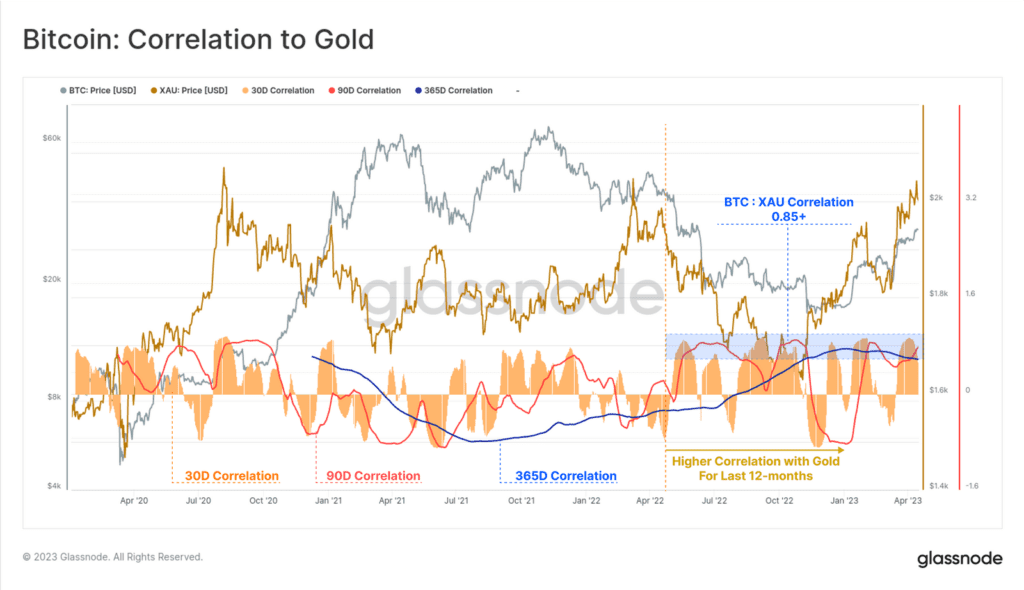

Ciekawym zjawiskiem w ciągu ostatnich miesięcy była dodatnia korelacja między ceną BTC, a złotem. Złoty kruszec to tradycyjna 'recesyjna przystań’. Co do zasady wzrostom tego aktywa sprzyjają słaby amerykański dolar, słabsza koniunktura gospodarcza i niechęć do ryzyka. Gdy kapitał nie ma gdzie się chronić – intuicyjnie wraca do złota. Na podstawie 30-dniowej, 90-dniowej i 365-dniowej średniej korelacji między dwoma aktywami jest obecnie silnie dodatnia. Czy inwestorzy dostrzegli w Bitcoinie 'safe haven’?

Co bardzo ważne – pozostała taka nawet podczas ostatniego kryzysu bankowego w USA. Sugeruje to, że inwestorzy coraz częściej doceniają deflacyjny charakter Bitcoina, który łączy go ze złotem. Poza tym – Bitcoin jako aktywo nie jest obciążony długiem. Inwestorzy nie muszą czekać na jego kwartalne wyniki. Wewnątrzsystemowy kryzys raczej mu nie grozi – jego gospodarka oparta jest o górników i halvingi. Także teoria gier może przemawiać za tym, że cena powinna rosnąć (skumulowany interes górników i inwestorów). Ale czy rzeczywiście będzie?

LTH vs STH

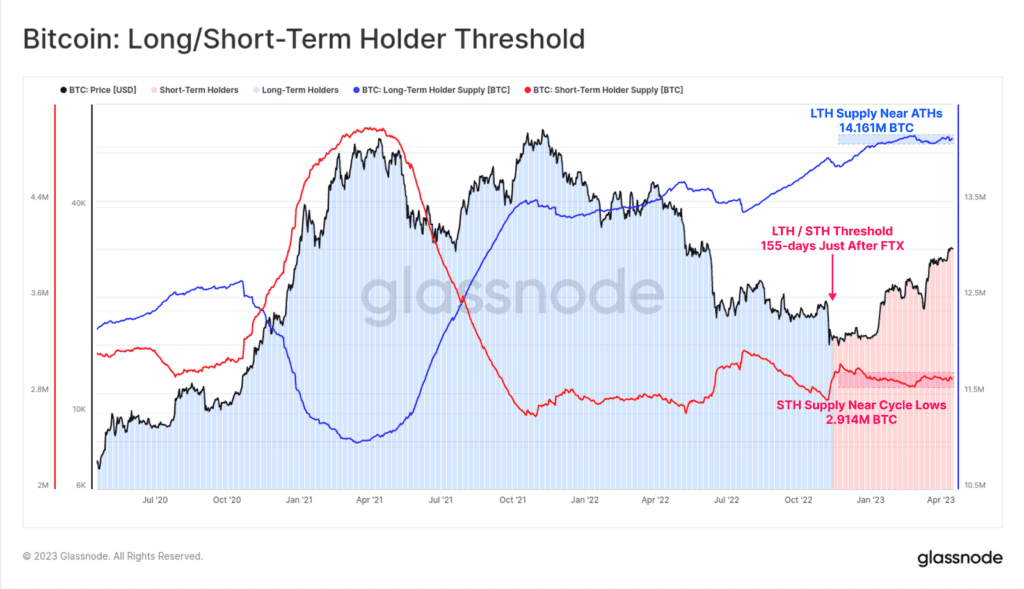

Glassnode wskazuje, że Bitcoin znajduje się w ciekawej sytuacji. Ustalony próg oddzielający krótkoterminowych (STH) i długoterminowych inwestorów (LTH). Glassnode ustalił, że wynosi on 155 dni . Tak się składa, że obecnie jest to mniej więcej datą upadku giełdy FTX (listopad 22022). W związku z tym metryki LTH i STH mogą być istotne. Długoterminowi inwestorzy nabyli BTC przed upadkiem FTX i obecnie posiadają bilans podaży ok. 14,161 mln BTC. Zatem blisko ATH. Z kolei inwestorzy krótkoterminowi nabyli go po implizji FTX, a w obecnie ich stan podaży wynosi mniej więcej 2,914 mln BTC. To wciąż prawie 6 krotnie mniej od adresów LTH.

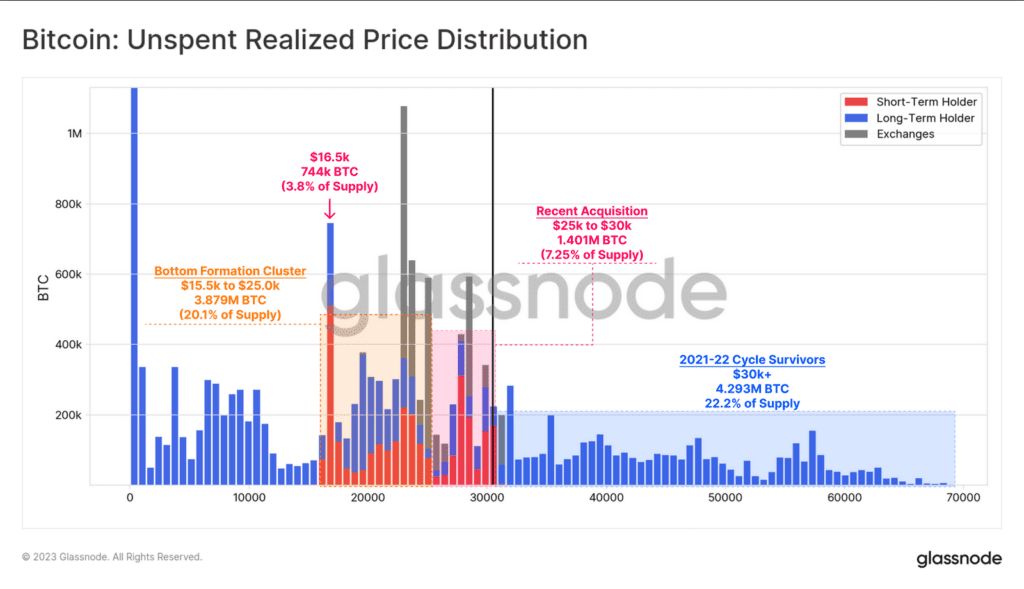

Jeśli przeniesiemy tę obserwację na wykres dystrybucji. Glassnode wyróżnia trzy poziomy podażowe:

- Dolna formacja tj. poniżej 25,000 USD. To miejsce, gdzie BTC w dużym stopniu zmieniły właścicieli między czerwcem 2022 a styczniem 2023. W tym przedziale jest mniej więcej równa ilość inwestorów sprzed upadku FTX jak i po nim.

- Świeży popty tj. między 25,000USD a 30,000 USD: Te Bitcoiny odpowiadają za mniej więcej 7,25% podaży. Są znacznie bardziej obciążone udziałem krótkoterminowych inwestorów (podatni na niepewność, skłonni realizować zyski szybko). Odzwierciedla to kombinację świeżych zysków oraz BTC sprzedanych nabywcom, którzy przekroczyli poziom 25,000 USD

- Ocaleni tj. 30,000 USD: Pozostali długoterminowi inwestorzy, którzy przetrwali zmienność i chaos cyklu 2021-22 i nadal trzymają BTC. Stanowią 22,2% podaży. To z ich strony mogła i wciąż może pochodzić spora podaż w okolicach 30,000 USD (wyjście na break-even).

Popyt i podaż

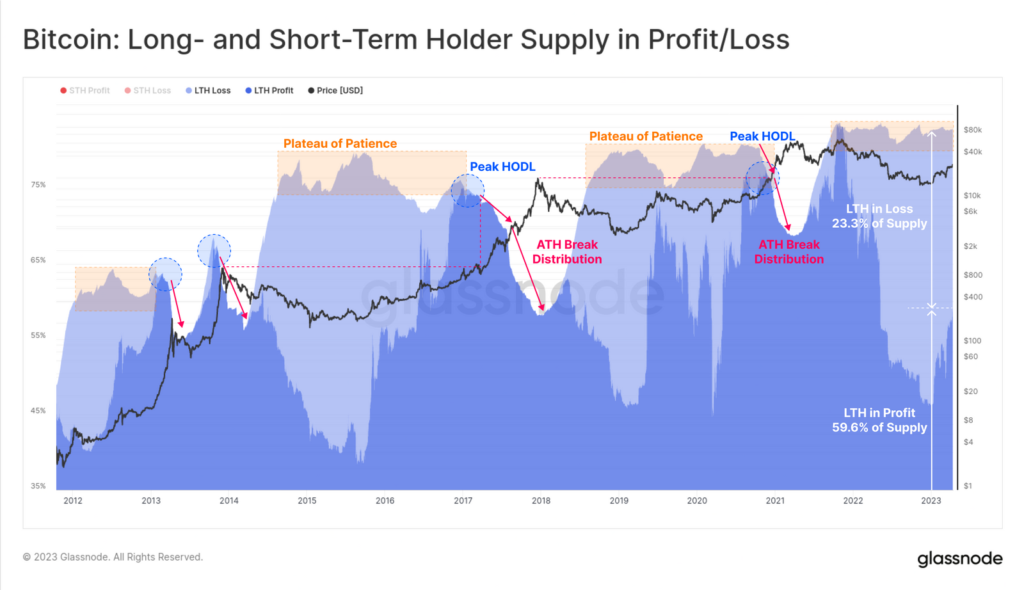

Glassnode analizuje pełny cykl rynkowy przez pryzmat zachowania adresów długoterminowych (LTH). Jak zmieniała się posiadana przez nich podaż? Wyróżnia również trzy fazy:

- Cierpliwość inwestorów – podaż BTC posiadanych przez LTH ma od dawna tendencję, która sprawia że znajduje się w pobliżu ATH. Od kilku miesięcy, do ponad roku;

- Szczyt HODL. To tutaj podaż LTH w zysku (ciemnoniebieski) gwałtownie rośnie i jest zwykle związana ze wzrostem cen w stronę ATH;

- Dystrybucja po przekroczeniu ATH. W tym miejscu LTH zaczynają się mocno wyprzedawać. Ich podaż zbierają 'nowi na rynku’, dopiero wchodzący do BTC;

- Rynek obecnie znajduje się w obrębie fazy pierwszej. Ponad 23% podaży poza giełdami należy do inwestorów LTH. Ci inwestorzy wciąż są stratni. Obecna struktura podaży wykazujetakże wiele podobieństw do początku 2016 i początku 2019 roku.

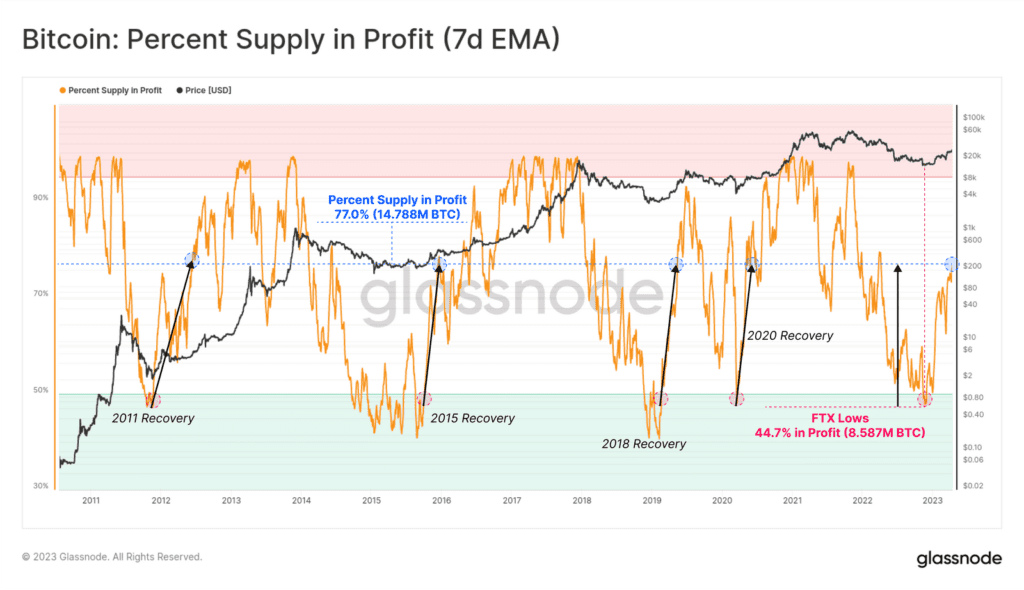

Widzimy, że siła rynku od początku roku wspierana jest gwałtownym wzrostem BTC trzymanych z zyskiem. Dno rynku bessy charakteryzuje się szeroko zakrojoną kapitulacją. Ta z definicji musi mieć także przeciwny napływ popytu, który ją absorbuje (kupuje). Gdy cena wychodzi ze strefy dna, wszystkie te BTC wracają do zysku. W 2023 r. przeszło 6,2 mln BTC powróciło do zysku. Odpowiada to około 32,3% podaży. To wskazuje, jak duży jest fundament, do budowania scenariusza hossy.

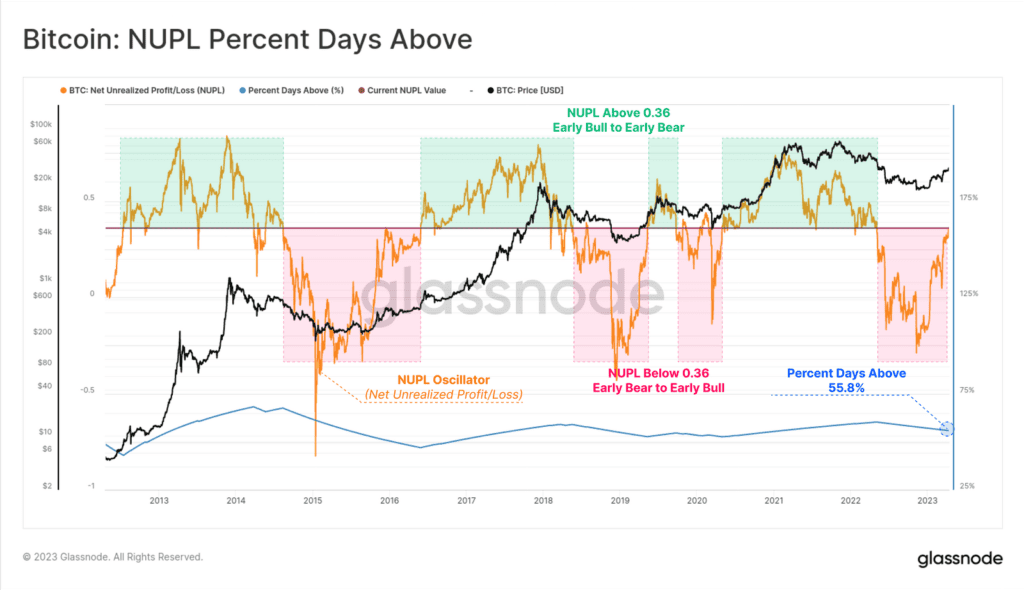

Co mówi NUPL?

Przy tak wielu Bitcoina wracających do (niezrealizowanego zysku) skłonność do ich sprzedawania naturalnie zacznie rosnąć. Zatem popularny wskaźnik on-chain NUPL zapewnia pogląd jak duża część rynku BTC jest utrzymywana w owym niezrealizowanym zysku. Obecnie wskaźnik pokazuje transmisję – między bessą a hossą. Przy aktualnym odczycie 0,36, rynek nadal znajduje się na neutralnym poziomie. Jest to również zbieżne z poprzednimi cyklami Bitcoina. W ich czasie, w identycznych warunkach miało miejsce przejście między cyklem niedźwiedzia, a byka. Pokazuje to również, że rynek nie jest ani mocno przeceniony (jak to miało miejsce przy 16,000 USD), ani mocno przewartościowany (jak przy szczycie 60,000 USD). Istotnym jest jednak fakt, że silna podaż uaktywniła się, gdy NUPL osiągnął kluczową, neutralną metrykę. Jeśli spojrzymy na poprzednie cykle, poziom może być istotny.

Może Cię zainteresuje: