NBP stracił 2 mld PLN na giełdzie. Najgorsze wyniki w historii, a dług Polski rośnie

Narodowy Bank Polski przekazał raport finansowy za 2022 rok. Ten okazał się być rekordowy w całej historii – pod wzgledem strat. Wyniosły one łącznie blisko 17 mld PLN (16 943 670 700 PLN). W 2021 roku Narodowy Bank Polski wyszedł z inicjatywą ekspozycji na rynek akcji. Miała być niewielka. Instytucji udzieliła się euforia na indeksach? Efekt jest porażający, 2,15 mld PLN straty. W historii bank tracił dwukrotnie, w 2007 i 2017 roku. Uspokaja jedynie fakt, że aktywa NBP wynoszą wciąż blisko 700 mld PLN. W tym samym czasie GUS podał dane o długu krajowym w latach 2019 – 2022. Dług sektora rządowego i samorządowego wyniósł 1,5 bln PLN tj. prawie połowę PKB. To naszczęście wzrosło o prawie 700 mld PLN, od 2019 roku.

Strata 2,15 mld PLN została zrealizowana. Znaczy to mniej więcej tyle, że jeśli rynek zanurkuje głębiej – straty się już nie powiększą. Oczywiście, NBP bankructwo czy problem z płynnością nie zagraża. Ale w tym roku oczywiście nie przekaże 95% zysków do skarbu państwa. Dowodzona przez prof. Glapińskiego instytucja poradziła sobie na zmiennym rynku zbyt słabo. Oczywiście na tle innych banków centralnych wyniki nie wyglądają dramatycznie. Dla przykładu Czesi stracili 80 mld PLN, a Fed ponad 1 bln USD.

Giełdowa sielanka

Oto efekt giełdowego 'giercowania’ państwowej instytucji Adama Glapińskiego. Rozumiemy stratę, na indeksach w końcu zarabia ułamek, a tylko nielicznym instytucjom udaje się pobić zwroty benchmarków. Ale 2,1 mld PLN?

Ponieważ stopy procentowe nagle wzrosły, ceny obligacji które stanowiły bazę aktywów rezerwowych NBP spadły. NBP wciąż je trzyma z niezrealizowana stratą. Jeśli pozostaną w bilansie do terminu wykupu, to obejdzie się bez strat. W końcu emitenci gwarantują zysk – niezmiennie.

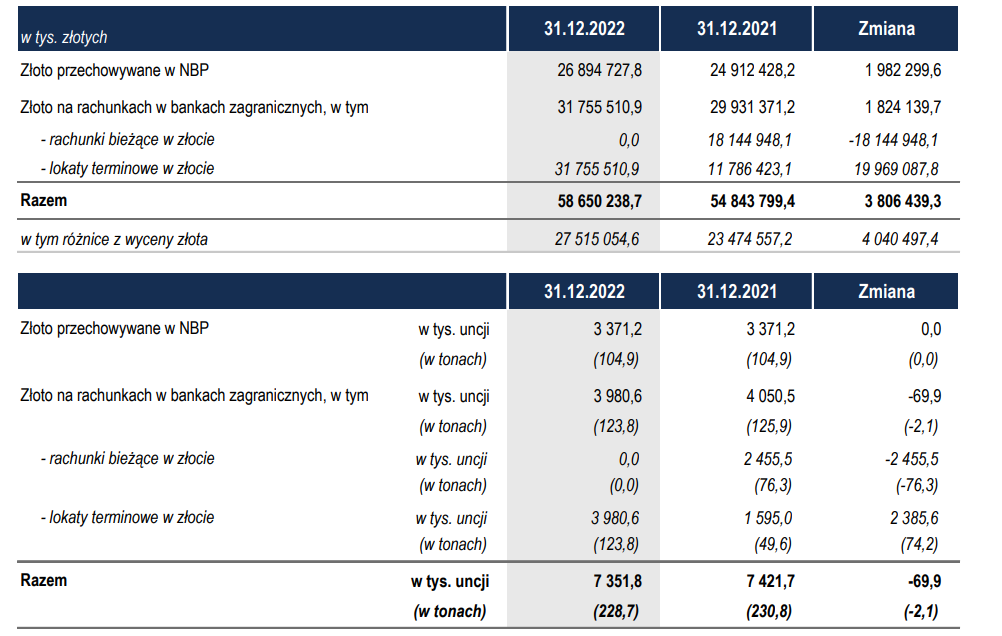

Narodowy Bank Polski posiada także ekspozycję na złoto – łącznie 7,351,8 uncji. Przeważają jednak lokaty terminowe, w bankach zagranicznych (123 t vs 104 t w NBP). W 2022 roku ilość posiadanego przez NBP złota spadła wobec 2021 roku – choć olbrzymia ilość banków centralnych w 2022 skupowała kruszec. Szkoda, ponieważ okazało się ostatecznie trafną inwestycją i mogłoby stanowić formę pewnego rodzaju zabezpieczenia – choćby na wypadek recesji i słabnącego dolara.

TINA

W ostatnich latach wartość rezerw banków centralnych rosła, a obligacje płaciły dosłownie symboliczne 'yieldy’. Z uwagi na ten fakt, instytucje zaczęły brać udział w rajdzie, wspinając się coraz wyżej na drabinie ryzyka. Było to konieczne, by mogły zrealizować wyższy od 1 czy 2% zysk. TINA ponieważ There Is No Alternative tzn. w erze 0 stóp procentowych 'dobrze płaciły’ tylko ryzykowne aktywa. Instrumenty o stałym dochodzie nie były atrakcyjne. Banki centralne dołączyły do Wall Street i zaczęły pompować na rynek pieniądze – napędzając spekulacyjną bańkę. Po to, by podnieść rentowność swoich inwestycji. Za cenę wyższego ryzyka.

Oczywiście, gdy indeksy kontynuowały latem 2021 roku szalony, 'pocovidowy’ rajd a polityka monetarna Fedu zdawała się niezmienna – inwestycje na rynku akcji brzmiały sensownie. Ale tylko pozornie – inflacja nie okazała się przejściowa, a ceny akcji wzrosły zbyt szybko – zyski. czerpane w okresie 'pocovidowym’ były niemożliwe do utrzymania dla większości firm i częściowo wynikały z efektu niskiej bazy. Gdy bańka rynku akcji zaczynała pękać w 2022 roku stało się jasne, że decyzja NBP była błędem. Instytucja weszła na rynek zbyt późno i zdecydowała się ponosić ryzyko również w nieodpowiednim czasie. Inne banki centralne wchodziły na rynek na lata przed NBP.

Może Cię zainteresuje: