Złoto i nie tylko – komentarz finansowy | Lipiec 2020

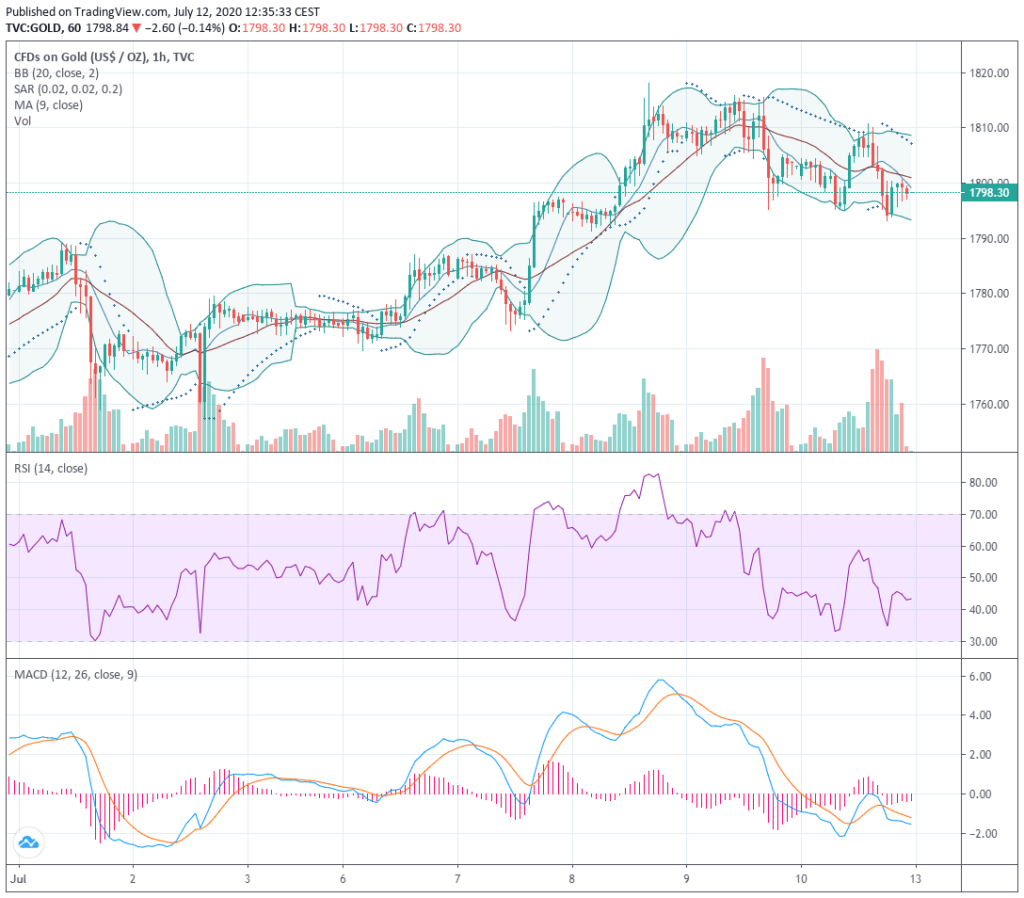

Poziom 1800 USD został w lipcu zaatakowany, a w mijającym tygodniu nawet na dłuższy czas zdobyty, sięgając szczytowo na Gold CFD nawet 1818 USD. Złoto posiadało całkiem interesujący poziom wsparcia w okolicach 1808 USD, które został jednak przełamany 9 lipca a dzień później zamienił się w opór.

Quo vadis aurum?

„Czystym przypadkiem” oczywiście złoto zanotowało deprecjację cenową w przeciągu godziny do dwóch od otwarcia giełd w Nowym Jorku. W ujęciu godzinowym zaznaczył się trend spadkowy, ale czy spowoduje lokalnie korektę, to już wątpliwe. To także nie pierwszy i nie ostatni raz, kiedy otwarcie NY, a w szczególności otwarcie piątkowe w NY powoduje spadki na kruszcach.

W tych poziomach cenowych z ostatniego tygodnia zawiera się jeszcze jedna ważna rzecz. Mianowicie, po raz pierwszy od 2011 r. futures na złocie zamknęły się na poziomie powyżej 1800 USD.

A skoro już mowa o Comexie, to warto zaznaczyć, że pomiędzy 24 marca a 30 czerwca przypływ kruszcu na ten amerykański rynek wyniósł 732.5 ton, które to w ogromnej większości trafiły do skarbców dwojga spośród depozytariuszy. Mowa tu o Brink’s, czyli profesjonalnej firmie transportowo-ochroniarskiej oraz JP Morgan, czyli jednym z najpoważniejszych banków bullionowych w świecie.

Oczywiście, zanim ogłosimy bytność Comex pośród top 10 największych posiadaczy fizycznego złota w świecie, należy wspomnieć, że 3/7 z powyższego wolumenu bardzo szybko zmieniło właścicieli, jako że posiadacze kontraktów w momencie zapadalności zadecydowali o ich zamianie na kruszec.

Commerzbank, jak i inne banki bullionowe stwierdzają, że spodziewały się jakiegoś rodzaju korekty ze względu na gwałtowny wzrost wyceny żółtego kruszcu. Do „przewidywanej korekty” zaliczają ostatnie ruchy z 9-10 lipca. Czerwonego wodospadu większej skali jednak nie widzą. Banki zaznaczają ponadto, że sytuacja fundamentalna jest dobra dla złota. Przyczyniać do tego ma się ciągnąca się pandemia, poziom zdewastowania gospodarek i aktualna kruchość globalnej gospodarki światowej. Dlatego też na większą korektę nie liczą. Nihil Novi innymi słowy.

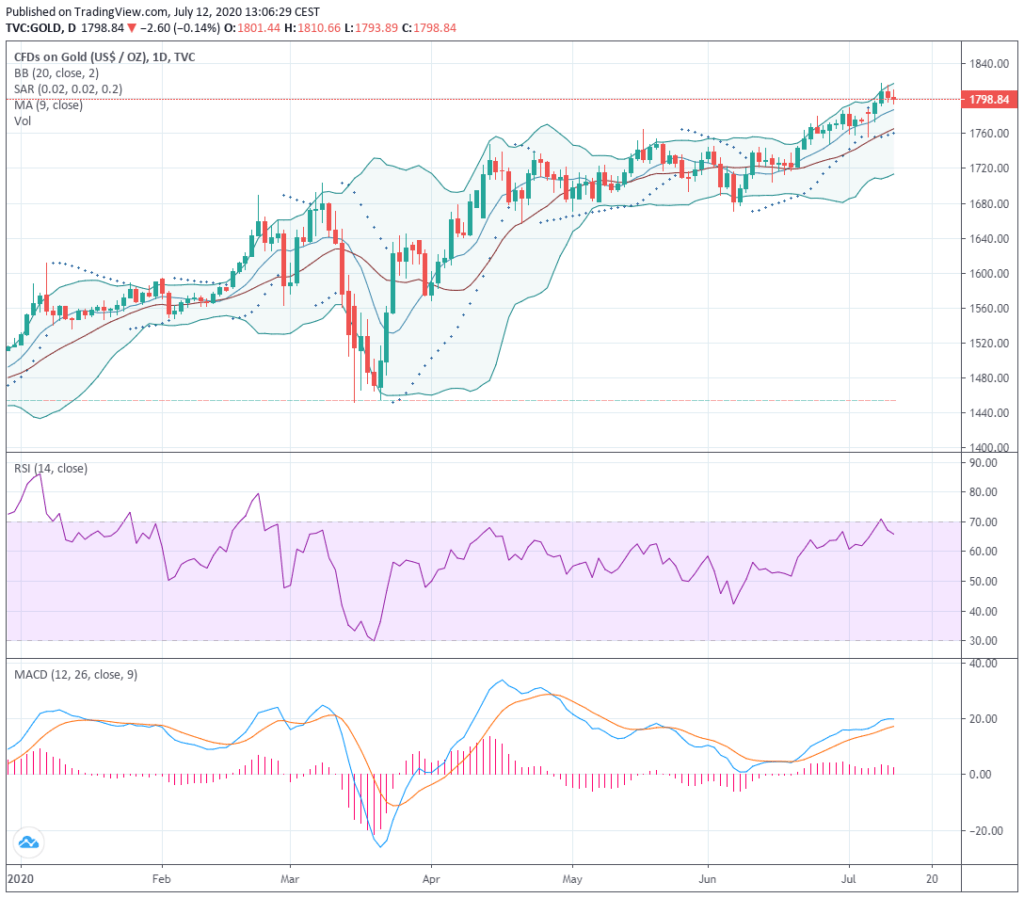

Powyżej autor przedstawia ujęcie dzienne na cały 2020 r. Trudno przewidzieć w zaistniałej sytuacji kierunek ruchu złota w timingu krótkoterminowym. Czyli kupować już teraz czy czekać na korektę. Wszak korekty stagflacyjno-deflacyjnej na razie nie widać, a jesień coraz bliżej. Wszystko zależy tak naprawdę od tego, które z fundamentów i działań aktualnie podejmowanych okażą się mieć większą wagę dla rynków lub tylko w percepcji inwestorów. Poniżej autor przedstawi kilka elementów mogących i wpływających na wycenę złota w najbliższej przyszłości, zarówno w jedną jak i drugą stronę.

Natomiast jedna rzecz wydaje się pewna – oddalając wykres celem ujrzenia większego przedziału czasowego, złoto wygląda długoterminowo bardzo byczo. A do mediów pierwszego nurtu wejdzie już na stałe po przebiciu 1900 USD lub pierwszym skutecznym skutecznym ataku na poziom all-time-high. Wtedy każdy, ale to praktycznie każdy prognostyk na rodzimej i światowej scenie finansowej, z dumą będzie mógł powiedzieć „przewidziałem to”.

Ekspansja i kontrakcja

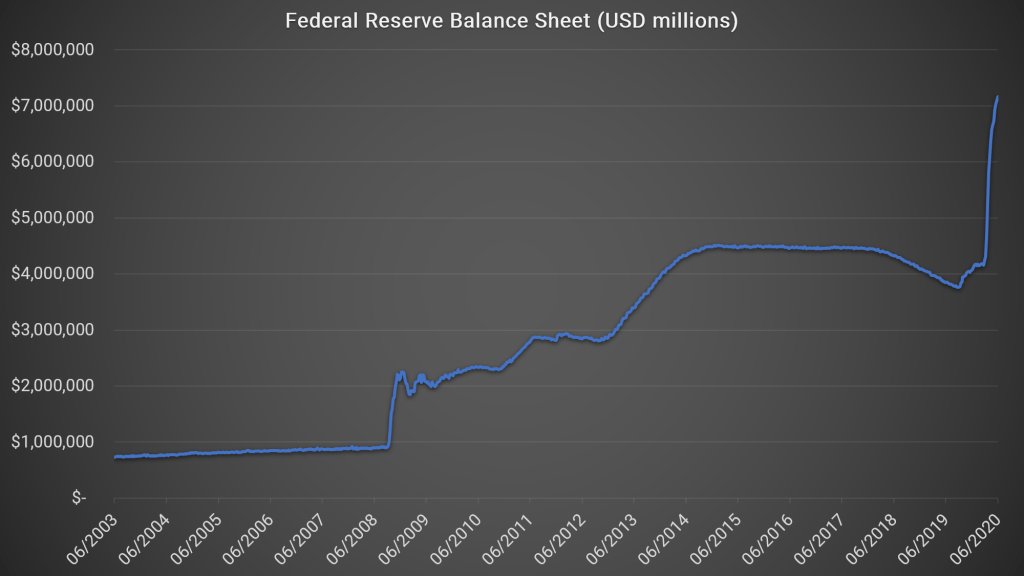

Historycznie w głównym nurcie za błąd uznaje się zbyt małą skalę interwencji banków centralnych w 2008 i 2009 r. Program luzowania ilościowego spowodował z początku wręcz w przypadku QE1, kontrakcję balansu na kontach Fed. To chyba nie tak miał działać skup aktywów. „Błąd” co prawda poprawiono, tworząc przy tym jednak uzależnienie indeksów od poziomu dodruku.

Tym razem jednak instytucje centralne od razu wyciągnęły największe działa. Amerykański Fed rozpoczął bezprecedensowy w swojej skali program skupu aktywów, począwszy od obligacji skarbowych USA a skończywszy na akcjach i ETF-ach. Zaprzęgnięto do tego wszystkich pośredników rynkowych do spraw obrotu obligacjami skarbowymi, (primary dealers), ale także i przywrócono specjalne narzędzia umożliwiające skup aktywów, których instytucja centralna w ramach obowiązującej legislacji nie ma prawa skupywać. Poniższy wykres pokazuje przyrost balansu w księgach Fed, podobnie wykresy wyglądają jednak dla BOJ i ECB. Aczkolwiek pod względem rozmiaru przed pandemią Fed prezentował się najzdrowiej.

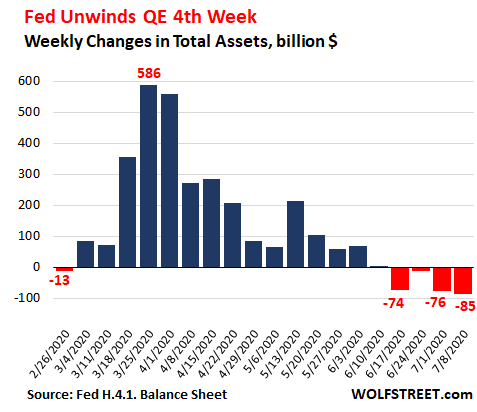

Gwałtowny przyrost jakiego, doznały balance sheets banków centralnych, chwilowo spowolnił w USA. Amerykanie wręcz czwarty tydzień z rzędu zmieszają bilans w księgach i zeszli oficjalnie poniżej 7 trl. USD. Z kolei nasz „rodzimy” ECB nie ma wyjścia i działa w myśl zasady „whatever it takes„.

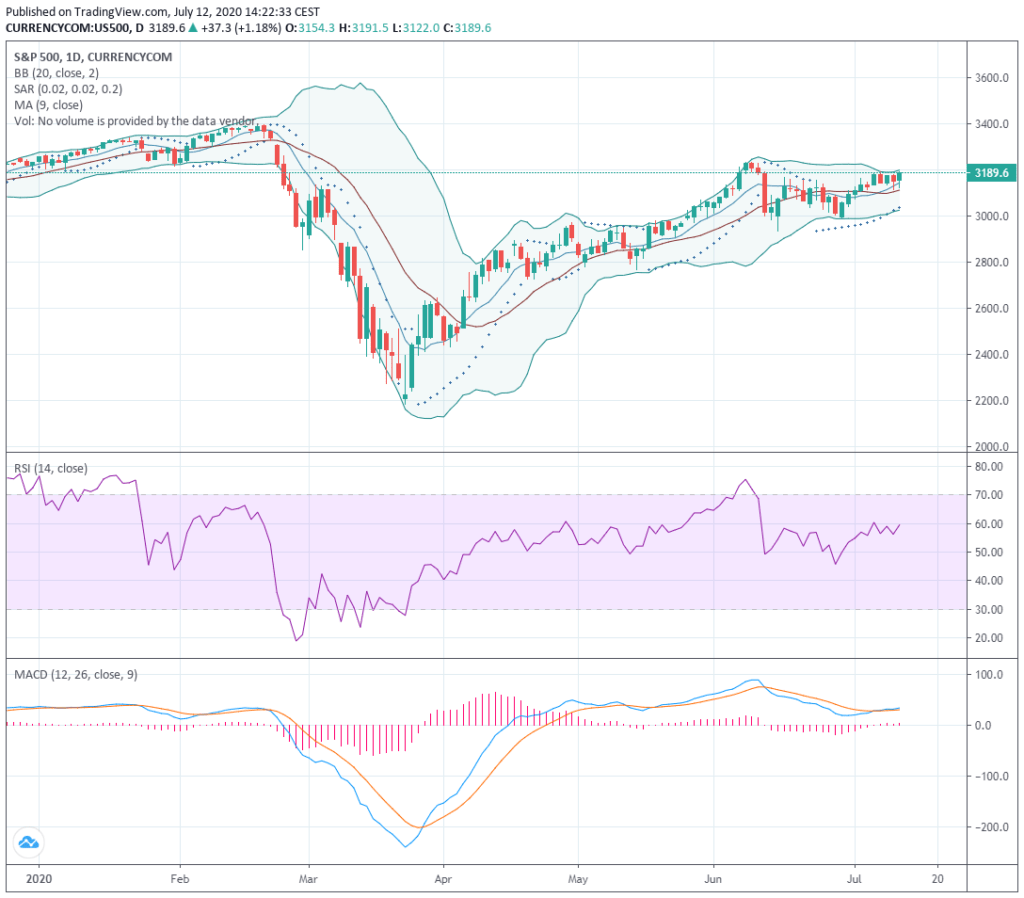

Przyzwyczajeni jesteśmy do sytuacji, w której programy QE przyczyniają się do wzrostów najważniejszych indeksów giełdowych. Jednym z głównych zadań każdego banku centralnego jest zwyczajnie zapewnienie stabilności rynków. Pro-austriackie sprzeciwy wobec interwencjonizmowi i jego skali, w opartym o wypaczony system ekonomii keynesiańskiej świecie, to trochę tak jak ze sławnym rozkazem rzymskiego cesarza Kaliguli…

Ów wypowiedział wojnę bogu morza – Posejdonowi, po czym rozkazał swoim żołnierzom udać się na plażę i dźgać morze oraz fale mieczami i rzucać w nie włóczniami. „Taki mamy klimat” system globalny i realia.

A to, że QE wpływa na wycenę SP500 i innych indeksów, wiadomo nie od wczoraj. Czynni inwestorzy, którzy poczynili inwestycje pod koniec marca 2020, mogą czuć się zwycięzcami. A stare zasady „kupuj gdy leje się krew” oraz „trend is your friend” ponownie udowodniły, że nie są tylko sloganami.

Aktualnie tworzy się percepcję rozluźnienia około-wirusowego. W okresie wakacyjnym umożliwiono ludziom podróże, świętowano zdejmowanie obostrzeń oraz umożliwiono spendy wyborcze, manifestacje i protesty. Jednak to nie tak, że wirusa pokonano przez KO i zezwala się populacji na bezpieczne podróżowanie. Trzeba było po prostu ratować sektor turystyczny w każdym kraju i gospodarkę w całości. Zamieszkujący EU i Wielką Brytanię będą mogli podróżować po większości kontynentu bez konieczności samo-kwarantanny po powrocie. Czesi świętowali zdejmowanie obostrzeń wielką ucztą na moście Karola w Pradze. A obrazki z kampanii wyborczej w Polsce pozwalają wręcz wierzyć, że wirusa nie ma i nigdy nie było. Dystans i maseczki po prostu nie istniały.

A zatem z powodu wakacji, poprawią się wskaźniki na bezrobociu, PMI oraz ogólne nastroje. Jednak po wakacjach zaczniemy dowiadywać się o rosnącej ilości zarażeń. Tym razem jednak lockdownu raczej nie będzie. USA już zapowiedziało brak powyższego. Przyczyna jest banalna – każde państwo, które zdecyduje się na wprowadzenie jesienno-zimowego zamknięcia gospodarki, zostanie z automatu trupem gospodarczym. Chyba, że doczeka cudownego odpisania długów.

Kilka interesujących wskaźników

A zatem dopóki trwa dodruk, powinniśmy obserwować stopniowo powiększającą się inflację. Czyli wzrost wyceny złota jako hedge’a antyinflacyjnego. Tymczasem od 4 tygodni doświadczamy kontrakcji balansu amerykańskiego Fed.

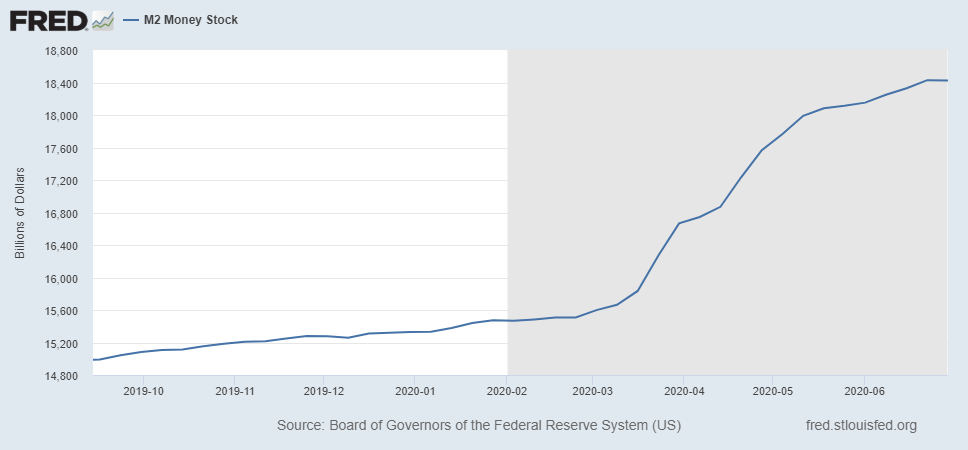

Można próbować obserwować również agregat M2 amerykańskiego dolara. Dlaczego M2? Ponieważ kilka lat temu zakończono mierzalność M3 i ogłoszono go niemierzalnym i niezbyt dokładnym. A zatem, po okresie gwałtownego przyrostu w okresie marzec-maj, krzywa wypłaszczyła się, zgodnie z założeniami Fed. Ciekawe, na jakiego rodzaju kontrakcję będzie można liczyć?

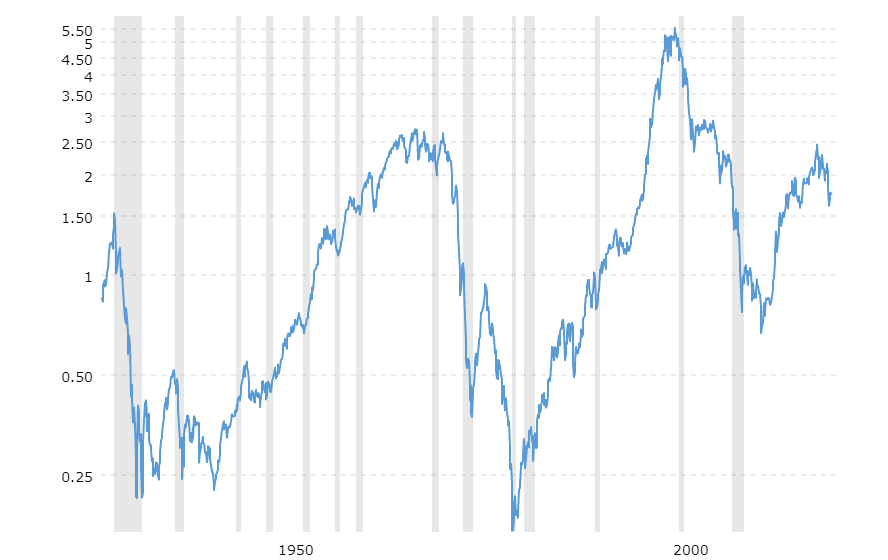

I znów – kolejnym przykładem przemawiającym długoterminowo byczo dla złota jest ratio pomiędzy SP500 a złotem. Ów wskazuje na dobry czas dla posiadania złota. Obszary zaznaczone na szaro to okresy recesyjno-kryzysowe.

Ponadto, co interesujące, ostatnimi miesiącami da radę zauważyć chwilową korelację pomiędzy SP500 i kryptowalutami oraz złotem. Brzmi jak herezja, nieprawdaż? Wygląda na to, że zarówno giełdy, jak i obydwa hedge antyinflacyjne stają po tej samej stronie przeciwko już nawet nie tyle Covid-19, co katastrofalnej sytuacji ekonomii i gospodarek światowych. Ale to bardziej ciekawostka ze świata przyrody, chwilowa aberracja systemowa.

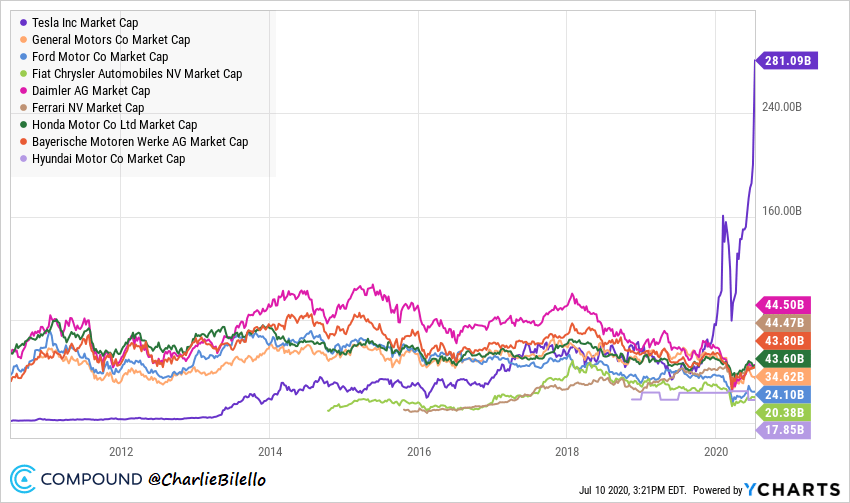

Ciekawe, czy zmieni się to 22 lipca. Wtedy bowiem na wycenę SP500 może w pewien sposób wpłynąć Tesla. Cudowne dziecko nie mniej cudownego Elona Muska jest o włos od wejścia na SP500. Jedyną przeszkodą były w tej sytuacji braki czterech zysków kwartalnych pod rząd. Ale i to może ulec zmianie, bowiem solidna liczba dostaw produktów Tesli podniosła oczekiwania na zyskowny Q2 2020. Czyli po raz pierwszy w historii, odnotowałaby ona cztery kolejne kwartały zysku. Już teraz kapitalizacja firmy jest większa niż gigantów rynku samochodowego. Skoro jednak z powodu pandemii samochodówka oberwała silnie, to dlaczego Tesla nie podążyła śladem „kolegów z branży”?

To proste. Samochody to jedno, a innowacyjność w systemach magazynowania energii oraz technologii budowy baterii to zupełnie inna sprawa. Nota bene Tesla ma już swoich naśladowców na rynkach USA. Wystarczy wspomnieć o firmie Nikola, która oferuje auta jak na razie w postaci projektów CAD, zbiera zapisy, obiecuje rozwój technologii hydrowodorowej… i już teraz ma kapitalizację większą niż Ford.

Percepcja oczekiwanych zysków na SP500 za Q2 jest raczej obrazem nędzy i rozpaczy, natomiast inwestorzy mają silne oczekiwania wobec Q3.

Wracając jednak do dodruku. Pomimo agresywnej polityki banków centralnych w zakresie polityki pieniężnej, długoterminowe stopy procentowe pozostają niskie, w dużej mierze ze względu na wysiłki związane z „kontrolą krzywej dochodowości” – zasadniczo wykorzystując operacje skupu obligacji do wywierania wpływu na poziomy stóp procentowych na całej krzywej dochodowości ustalanie cen długów. Sugeruje to, że inflacja pozostanie pod kontrolą, a wzrost gospodarczy pozostanie stosunkowo łagodny.

Jednak wielu ekonomistów ostrzega, że szybki wzrost podaży pieniądza wpłynie na długoterminową inflację i że ogromne zadłużenie narosłe ostatnimi laty będzie hamować perspektywy wzrostu gospodarczego. Takie połączenie może doprowadzić do stagflacji – trudnej sytuacji gospodarczej, w której wysoka inflacja jest połączona z niskim wzrostem w błędnym cyklu.

Mamy zatem kombinację kontrakcji bilansu FED, próby kontrakcji M2, słabych profitów na SP500 za Q2, nominalnie bliższych zeru a realnie negatywnych stóp procentowych i Covid-19 szalejący w tle.

Tik tak… nadchodzi systemowy reset

Szanowny Czytelniku, pozwól że uścisnę twoją dłoń, spojrzę ci w oczy i pogratuluję. Wszak obydwoje jesteśmy udziałowcami. A dokładnie global stakeholders. Zaskakujące, ale prawdziwe. Podczas dorocznego spotkania Światowego Forum Ekonomicznego w Davos, które miało miejsce w styczniu 2020 r., zostaliśmy bowiem określeni powyższym mianem.

Manifest z Davos z 2020 r. oparty jest na manifeście z Davos z 1973 r., który zarysował ideę globalnego udziałowca. Założyciel i przewodniczący Światowego Forum Ekonomicznego Klaus Schwab, powiedział w styczniu 2020 r. następujące słowa:

“Business has now to fully embrace stakeholder capitalism, which means not only maximizing profits, but use their capabilities and resources in cooperation with governments and civil society to address the key issues of this decade. They have to actively contribute to a more cohesive and sustainable world,”

W agendzie Davos ze stycznia 2020 r. poruszono zatem wątki ekologii, ekonomii, społeczeństwa, przemysłu, technologii i geopolityki oraz wyekwipowania 1 miliarda ludzi w umiejętności niezbędne do wkroczenia w Czwartą Rewolucję Przemysłową.

W publikacjach Światowego Forum Ekonomicznego zaczęto używać powszechnie terminu globalnego udziałowca/global stakeholder. Jak należy definiować termin stakeholder, podpowiada nam Bank Światowy.

“People, groups, or institutions which are likely to be affected by a proposed intervention (either negatively or positively), or those which can affect the outcome of the intervention.”

W założeniu, kapitalizm globalnych udziałowców ma być sposobem działania skierowanym naprzeciw największym wyzwaniom z jakimi mierzy się świat. Zadeklarowano zatem odpowiedzialność globalną, powszechną. Ze względu na globalne rozsianie udziałowców i małą ich siłę sprawczą zapewne reprezentacji de facto posiadać nie będziemy. To oznacza też, że kurs obrany i działania podejmowane przez Światowe Forum Ekonomiczne, będziemy popierać przez aklamację albo milczenie.

Poniższe wideo zapowiadające agendę Davos 2021 r., Światowe Forum Ekonomiczne opublikowało z początkiem czerwca 2020 r. W jego opisie czytamy, co następuje:

„There is an urgent need for global stakeholders to cooperate in simultaneously managing the direct consequences of the COVID-19 crisis. To improve the state of the world, the World Economic Forum is starting The Great Reset.”

Kto bierze udział w Światowych Forach Ekonomicznych? Procentowo reprezentacja polityczna z USA, Europy i Japonii przyćmiewa tzw. „resztę świata”. Z wielkich tego świata w 2020 r. przemawiali m.in.: Donald Trump, czyli Prezydent USA; Han Zheng, wice-premier CHRLD; Angela Merkel, kanclerz Niemiec; Giuseppe Conte, Premier Włoch; Karol Windsor, następca tronu Wielkiej Brytanii, Ursula von der Leyen, przewodnicząca komisji europejskiej; Antonio Guterres, Sekretarz Generalny Narodów Zjednoczonych; Kristalina Georgieva, Międzynarodowy Fundusz Walutowy. I oczywiście żyjąca święta globalnej ekologii, Greta Thunberg. Ponadto do uczestnictwa zapraszane są globalne przedsiębiorstwa o odpowiednim cenzusie dochodu rocznego.

Można zatem domniemywać, że w Światowych Forach Ekonomicznych reprezentacja jest jak najbardziej poważna i wpływowa. I to właśnie ona zapowiedziała oficjalnie wdrażanie powszechnej wielowymiarowej agendy globalnego resetu.

Minęło ponad pół roku od ostatniego Davos. Jako globalny udziałowiec, autor nie zauważył znaczącej poprawy swojej sytuacji czy wypłaty dywidendy. W zamian za to, widzi ograniczanie swobód i wolności, które jeszcze kilka lat wstecz wydawały się niekwestionowanym prawem człowieka.

Ponadto, udziałowiec posiada z definicji udziały w przedsięwzięciu. A czy warto takowe nabyć, to zazwyczaj zagłębiamy się w tajniki analizy fundamentalnej oraz analizy technicznej. Tymczasem nam narzucono niezbywalne udziały, nałożono ramy odpowiedzialności w zyskach lub co bardziej prawdopodobne w stratach i zapowiedziano konieczność globalnej koordynacji działań.

Jeszcze kilka lat wstecz, o nadchodzącym resecie globalnych finansów mówili m.in. Martin Armstrong, Gerard Celente czy Mike Malloney. Pogląd powyższy utożsamiano jednak powszechnie z siewcami paniki i wyznawcami teorii spiskowych. Miesiąc temu oficjalnie przedstawiło go Światowe Forum Ekonomiczne.

Autor pozwoli sobie w związku z powyższym na idealnie pasujące ale dość kolokwialne podsumowanie, za co serdecznie przeprasza.

Ekipy sprzątającej już nie trzeba. Bo pozamiatane…

Od Redakcji

Niniejszy artykuł, ani w całości, ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi, czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r.uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadn ego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.