Piekło zamarza | Złoto i współczesna gospodarka

Świat wielkich finansów staje ostatnimi czasy na głowie, do czego autor jak i czytelnicy zdążyli już w pewien sposób zapewne się przyzwyczaić. Być może nie zdając sobie z tego jeszcze sprawy, jesteśmy niemymi świadkami końca współczesnego nam systemu finansowego.

Przyszło nam zatem żyć w interesujących czasach, jak mówi stare i wyświechtane od nadużywania chińskie przysłowie. Ale niektóre fakty sprawiają, że chce się stwierdzić coś innego. Na przykład, że piekło zamarzło.

STAN RZECZY GLOBALNEJ GOSPODARKI

Jak inaczej można bowiem określić wydarzenia ostatnich lat? Dekada programów Quantitative Easing, czyli luzowania ilościowego polegająca na skupie toksycznych aktyw z rynku, „uratowała” sektor inwestycyjny podczas kryzysu 2008 r. Spowodowała jednocześnie długoletnią wzrostową korelację S&P500 i bazy monetarnej USA. Dzięki temu programowi wiele z krajów gdzie wskaźnik dług/PKB przekroczył dawno granice spłacalności, znalazło kupców na swoje obligacje dłużne. W taki na przykład sposób ECB zapewniło płynność krajom PIGS (Portugal, Italy, Greece, Spain).

Mające miejsce kilka lat temu wzrosty stóp procentowych dokonane przez amerykański Fed i Bank Anglii, miały być znakiem poprawiającej się kondycji rynkowej i zmniejszania balansów swoich ksiąg. Jenak wojny handlowe pomiędzy mocarstwami uderzyły w płynność i stabilność rynków. A poważne problemy płynnościowe na rynku nocnego REPO, zmusiły Fed do coraz to liczniejszych interwencji.

Pojawienie się koronawirusa, na którego można zrzucić winę, zatrzymało w miejscu rozpędzone gospodarki i wymusiło konieczność ostrych cięć na stopach procentowych. Niektóre banki centralne, jak Bank of Japan lub Swiss National Bank, od wielu lat utrzymywały już nominalnie negatywne stopy procentowe. Amerykański Fed od czerwca 2019 r. ściął stopy z 2.5% do 0.25%. Pytanie jak długo utrzyma i ten poziom? Fed postawił na interwencjonizm, skupując aktywa rynkowe wszelkiego typu, w tym akcje i ETFy. I nie jest w swoim działaniu osamotniony.

Biorąc pod uwagę dodatkowo wskaźniki inflacyjne dla poszczególnych krajów, okaże się, że obligacje dłużne gwarantują negative yield, czyli negatywny zysk. W języku powszechnym oznacza to po prostu stratę. Obligacje wielu krajów chociażby euro-zony stały się zatem papierem spekulacyjnym, ponieważ ich trzymanie do okresu zapadalności gwarantuje stratę. Zyskać można natomiast na zmieniającej się ich wycenie rynkowej. W taki oto sposób ostoja systemu finansowego, jaką była obligacja dłużna stała się aktywem spekulacyjnym.

Zamknięcie gospodarek i prawie powszechny lockdown spowodował nawarstwiające się problemy. Sektor samochodowy zamienił się w chodzącego trupa. Podobnie sektor samolotowy. Na powierzchni utrzymuje je jeszcze chwilowo serwisowanie, produkcja części zamiennych i obietnica pomocy rządowej. A to tylko dwa przykłady z licznych.

Sektor turystyczny również nie wie czego do końca spodziewać się latem 2020 r. Turystyka zagraniczna uzależniona będzie od umów bilateralnych lub wielostronnych pomiędzy krajami. Sytuacje typu „wpuścimy waszych turystów bez konieczności kwarantanny, jeżeli wy zrobicie to samo dla naszych” nie powinny zatem dziwić. Sektorowi pomoże przede wszystkim turystyka krajowa, ale i tak pewne regiony doświadczą szoku. Przede wszystkim te, gdzie gospodarka opiera się na rybołówstwie, oliwkach, winnicach i sezonowej turystyce wakacyjnej.

Ograniczenia w przemieszczaniu się ludności mają także przełożenie na brak siły roboczej na plantacjach i fermach. Rząd brytyjski co rusz prosi swoich obywateli odesłanych na przymusowy płatny pobyt w domu (furlough), o pomoc przy zbiorze tegorocznych plonów. Z kolei okolice Almerii w południowej Hiszpanii to gigantyczne szklarniowe uprawy warzyw. Obszar jest widoczny z kosmosu i odpowiada pokaźnemu procentowi produkcji warzyw na rynku europejskim. Bez taniej siły roboczej z Afryki lub krajów europejskich zbiorów nie będzie. W naszym regionie oznacza to duży wzrost cen. Ale analogiczna sytuacja w wielu regionach świata będzie równoznaczna z głodem.

Widoczna jest także nadpodaż na ropie. Produkcja była na poziomach rekordowych gdy popyt gwałtownie ustał. Zbiorniki do magazynowania ropy są pełne a wolumeny produkcyjne nadal wysokie. Spowodowało to prawdziwą rzeź na kontraktach futures ropy i spadki na cenie spot. Wszak sytuacja w której teoretycznie producent dopłaca byle by tej się ropy się pozbyć, jest aberracją systemową.

Rosja i Arabia Saudyjska niezrażone niskimi cenami są w stanie produkować dalej, mając all-in-sustaining cost oscylujący miejscami w obszarze 10 USD. Czy akurat Rijad będzie tak robić, to już zupełnie inna rzecz. Ale w USA subsydiowany rządowo sektor ropy łupkowej, ze względu na niskie ceny, zalewa fala bankructw.

Przykłady można by mnożyć i nie starczyłoby dnia na ich omówienie. Ale wszędzie widać pękanie pewnych nienaruszalne granice. Aż chce się powiedzieć że piekło zamarza. Czy zamarza też na złocie?

ODWRÓCENIE TRENDU COMEXOWEGO

W swojej analizie „Złoto jako aktywo centralne” opublikowanej z początkiem maja 2020 r. autor zaznaczył, że możliwym staje się scenariusz nad-podażowy na żółtym kruszcu. I choć brzmi to nieprawdopodobnie, znajduje swoje potwierdzenie miesiąc później w doniesieniach prasowych.

Okazuje się, że od marca 2020 r. na rynki Comexowe popłynęło złoto rozmiaru 17.6 mln uncji. Odpowiada to około 550 tonom. Dla porównania:

- W 2019 r. ETFy i produkty inwestycyjne zaliczyły roczny przypływ złota rzędu 401 ton;

- Złoto w posiadaniu ECB to 504.8 ton.

Dla powyższych przypadków mowa jednak albo o wolumenach rocznych albo kumulatywnych za dłuższy okres czasu. Na Comexie, mowa o okresie koniec marca aż po koniec maja, czyli dwa, maksymalnie dwa i pół miesiąca. Mark Woolley z Brink szacuje, że to jakby całe globalnie wydobyte w tym okresie złoto trafiło do USA.

W artykule „Londyński Rynek Kruszców (LBMA) w ogniu | Czas na zakupy?” autor opisał, dlaczego i w jaki sposób kształtowały się przepływy rynkowe ostatnimi tygodniami. Aby nie powtarzać tego samego dwa razy poniżej skrócona rekapitulacja:

- Comex zaopatrywany był w złoto z LBMA a co za tym idzie z szerokiej sieci dostawców good delivery standard;

- Poza standardowymi dostawcami poszukiwano nowych. Wymagało to od rafinerii podpisywania kontraktów z niestandardowymi kierunkami dostaw. Australijska Perth Mint podpisała takowe m.in. z krajami wschodniej Afryki;

- Według informacji z Degussa i Perth Minth, poziom podaży wobec całościowego popytu wahał się pomiędzy 1:5-1:6;

- Na Comex trafiały nie tylko 100 oz lokalnego standardu ale również kilobary a przede wszystkim sztaby 400 uncjowe z LBMA.

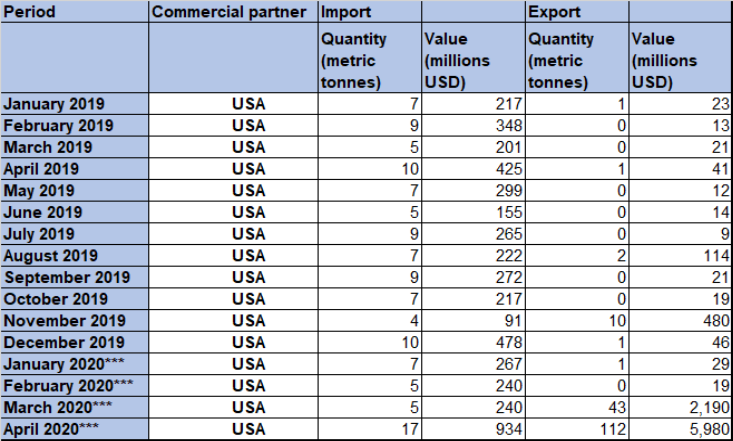

O skali zjawiska mówi także szwajcarski eksport złota do Stanów Zjednoczonych. Nie jest to standardowy kierunek dostaw złota dla USA, bo te korzystają głównie z dopływu kruszcu pochodzenia Kanadyjskiego i Meksykańskiego. Tymczasem ostatnimi miesiącami rola Szwajcarii wyraźnie wzrosła. W marcu 2020 r. estymowany szwajcarski eksport złota do USA wyniósł 43 tony na 96 ton całkowitego eksportu. W kwietniu było to 112 ton przypadające na 132 tony całościowego eksportu. Dla porównania, w całym 2019 r. eksport złota ze Szwajcarii do USA wyniósł 15 ton.

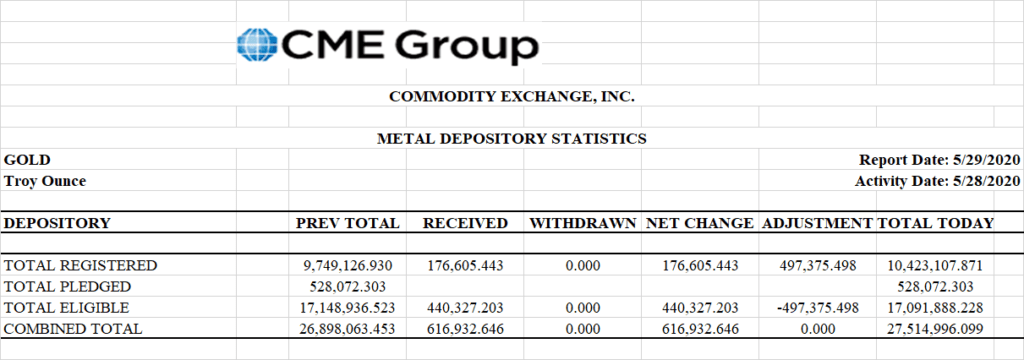

Comex zobowiązany jest do publikacji dziennych raportów posiadania kruszców. Takowy, pochodzący z 29 maja 2020 informuje, że inventories wynoszą 26.8 mln uncji a wciąż otwarte kontrakty czerwcowe 9.7 mln uncji. Znajduje to potwierdzenie w ostatnich publikacjach australijskiego oddziału Daily Reckoning.

Jeszcze niedawno comexowe kontrakty futures były wyceniane wyżej niż cena spot LBMA. Oznaczało to, że inwestorzy są skłonni zapłacić więcej za możliwość jak najszybszej wymiany swoich opcji na metal fizyczny. Contango wynosiło nawet 100 USD. W ostatnim tygodniu maja, kontrakty czerwcowe były jednak przez chwilę poniżej cen spot i następnie powróciły do poziomów o kilka dolarów wyższych. Zamknięcie sesji kontraktów czerwcowych z 29 maja wyniosło 1736.9 USD wobec 1729.3 USD spot. Zniwelowanie różnicy świadczy o tym, że inwestorzy na powrót mogą unikać wymiany swoich opcji na kruszec, jako że ten generuje koszty utrzymania i przechowywania.

Jakkolwiek nieprawdopodobnym może się to wydawać, na nowojorskim rynku złota pojawiła się nadpodaż. Mowa o tym samym rynku, którego fizyczne rezerwy złota kilka lat wstecz miały mieścić się w 120 litrowym koszu na śmieci, co było przyczyną branżowych żartów. Piekło zamarza.

WYKRWAWIANIE SIĘ INDII

Rynek złota traktowany jest jako jeden globalny organizm. Czasami należy jednak zmienić perspektywę na bardziej lokalną. Percepcja wydarzeń z punktu widzenia szwajcara będzie zupełnie inna niż w przypadku hindusa. Szwajcar odwiedzający lokalnych dilerów złota i widząc braki na kruszcu, może stwierdzić że istnieją braki podażowe. Wszak LBMA i Comex ściągało do siebie złoto ostatnimi czasy w ilościach porównywalnych do wolumenów wydobycia. Jednak hindus będzie mieć zupełnie inne postrzeganie. W Indiach złota jest dużo ale jego cena i „koronawirusowe zmiany” sprawiają, że dostępność spadła.

Ot zwyczajnie, głodnego gruby nie zrozumie a przez to będzie dysponować ograniczoną percepcją.

Z perspektywy Europy czy USA, subkontynent wydaje się być często marginalizowany w kontekście wpływu na globalną gospodarkę. Mowa jednak o jednym z największych rynków wschodzących w świecie, a dodatkowo jednym z najchłonniejszych rynków złota. Jako tzw. free market również często jest on polem testowym nowych rozwiązań finansowych.

W artykule „Ile złota posiadają indyjskie żony” autor opisał kondycję hinduskiego rynku żółtego kruszcu. W rękach prywatnych jest 20-25 tys. ton złota, głównie w postaci złotej biżuterii. Około 65% znajduje się na terenach wiejskich. Jednak brak płynności finansowej na rynku indyjskim powoduje, że coraz więcej złota trafia do lombardów w ramach zabezpieczenia kredytu. Najpopularniejsze są pożyczki terminowe na okres sześciu miesięcy. W sytuacji gdzie instytucje finansowe cierpią na problemy płynnościowe i zaostrzają warunki udzielania linii kredytowej, pożyczka pod zastaw złota staje się czasem jedyną opcją pozyskania gotówki. Widząc zapotrzebowanie na tego typu usługi, banki hinduskie stopniowo wprowadzają analogiczne linie kredytowe.

Tego typu sytuację na rynku indyjskim przedstawia się medialnie jako sytuację win-win, w której obydwie strony transakcji są zadowolone. Jednak jest to tak na prawdę stopniowe wykrwawianie zdolności nabywczej hindusów poprzez utratę środków dochodu i powolne wyzbywanie z oszczędności. Nie znamy jeszcze skali zjawiska. Hinduski rynek złota i lombardów jest wysoce nieuregulowany, ale autor ma wrażenie że skala nas zadziwi.

W kraju w którym rola złota jest tak kulturowo ważna, ludzi nie stać na jego zakup a niektórzy wręcz zmuszeni są do jego sprzedaży. Piekło zamarza.

GDZIE PRZENOSZĄ SIĘ SMART MONEY

Amerykański indeks S&P500 odrabia straty po „koronawirusowej korekcie”. Poziomy all-time-high z przed korekty wynosiły blisko 3400 punktów. Na dnie korekty 23 marca poziomy wyniosły ok. 2200 punktów a na zamknięciu 29 maja 2020 r. już 3057. W takiej sytuacji wydawać by się mogło że cena złota powinna spaść. Tak się jednak nie dzieje, podobnie jak w przypadku innych aktyw safe haven.

Smart money widzą, że w otoczeniu gwałtownego przyrostu bazy monetarnej i słabnącej wiary systemowej, czas dokonać ewakuacji w stronę aktyw bezpiecznych. Na ich percepcję wpływają wszystkie wydarzenia opisane w rozdziale pierwszym, oraz te niewymienione, jak narastające napięcia na linii Waszyngton-Pekin. Smart money noszą swoją nazwę nie bez powodu. Jest to bowiem grupa profesjonalnych inwestorów z doświadczeniem, posiadającym przy tym dobre źródła informacji.

Produktami inwestycyjnymi zainteresowali się natomiast młodzi inwestorzy indywidualni, często bez doświadczenia i odpowiednich narzędzi, pamiętający jedynie czas hossy i pojedyncze korekty. Celem ich inwestycji są najpopularniejsze spółki w USA, w tym te z grupy FAANG. Choć ostatnio jest to bardziej FAAMG. Co w takiej sytuacji robią smart money? Sprzedają akcje, o czym donosi Bank of America. Kapitał pozyskany w ten sposób przekierowywany jest na aktywa bezpieczniejsze, jak złoto w postaci ETFów i w formie fizycznej.

Jeśli przyjrzeć się dodatkowo indeksowi S&P500 okaże się że ilość otwartych pozycji short na Emini S&P non commerial futures pogłębia się. Piekło zamarza.

PODSUMOWANIE

Pomimo iż może wydawać się to nieprawdopodobne, to na Comexie pojawiła się nadpodaż złota. Najbliższe tygodnie będą zatem interesujące, w kontekście zachowania się inwestorów z Nowego Jorku.

Warto także obserwować jak zachowywać będą się rynki finansowe w najbliższych tygodniach. Indeks S&P500 odrabia straty, jednak następują na nim zmiany kapitałowe.

Długoterminowy trend na złocie zdaje się wskazywać dalsze wzrosty. Wsparciem będzie na pewno powszechne postrzeganie złota jako hedge’a antyinflacyjnego. Choć od wielu lat korelacja złota i podaży pieniądza jest zachwiana.

Jednak korekta czy korekty na złocie oczywiście wystąpią i jest to rzecz pewna. Co jednak z innymi metalami wchodzącymi w skład grupy metali szlachetnych? Dywersyfikacja i szukanie okazji inwestycyjnych to przecież bardzo ważne aspekty. Srebro postrzegane jest jako wysoce niedowartościowane. Platyna jako metal technologiczny powoli wychodzi z dołka jaki zaliczyła pod koniec marca. Pallad zanotował z kolei całkiem niedawno all-time-high a następnie również korektę koronawirusową.

Tymczasem od pewnego czasu kontrakty futures na srebrze i platynie są wyceniane wyżej niż cena spot.