Powtórka z kryzysu finansowego 2008-09? Sektor bankowy i nieruchomości z mocnym deja vu, eksperci biją na alarm

Globalny sektor bankowy po raz kolejny znalazł się pod lupą prasy finansowej, stając w obliczu szeregu wyzwań, które uderzająco przypominają prekursorów kryzysu finansowego z 2008 roku. Eksperci biją na alarm. Ich zdaniem, aktualny stan rzeczy odzwierciedla burzliwy okres, który doprowadził do najgorszego spowolnienia gospodarczego od czasu międzywojennego Wielkiego Kryzysu.

Banki i nieruchomości w tarapatach

Ekspert finansowy Otavio Costa zwrócił ostatnio uwagę na odradzające się problemy w sektorze bankowym, zauważając, że sytuacja ta przypomina dobrze nam już znany efekt domina z 2008 roku. „Jeden problem wywołuje kolejny, tworząc efekt kaskadowy, który przekształca się w poważny kryzys” – wyjaśnia Costa. Jego zdaniem, w takiej sytuacji interwencja rządu byłaby ostatnią deską ratunku.

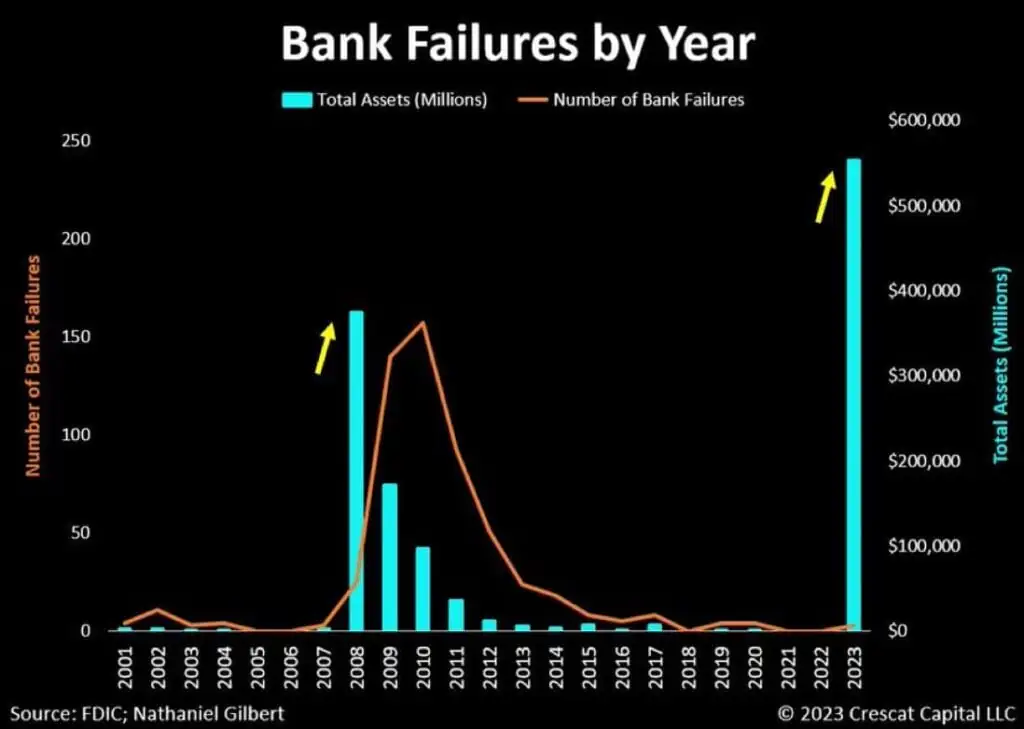

W 2023 roku w świecie bankowości upadły już cztery znaczące instytucje, posiadające łącznie więcej aktywów niż te zaangażowane w cały kryzys z 2008 roku. Mimo to liczba upadłości banków przekroczyła wówczas 150, co wskazuje, że obecne wyzwania mogą być jeszcze w powijakach. Obawy rosną, zwłaszcza w obliczu zbliżającego się zakończenia programu finansowania terminowego banków 11 marca.

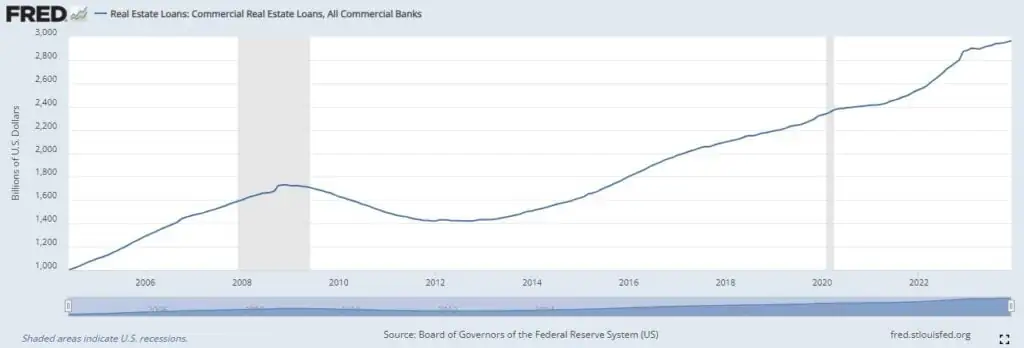

David Sommers, analityk finansowy, wskazał na sektor nieruchomości komercyjnych, w szczególności biurowych, jako istotny czynnik ryzyka. Ekspozycja banków na te kredyty osiągnęła rekordowy poziom w grudniu zeszłego roku, wywołując obawy o wspomniany już efekt domina, który definitywnie miałby ogromny wpływ na gospodarkę jako taką. „Sektor nieruchomości w USA to tykająca bomba zegarowa” – ostrzega. Jak tłumaczy, także rodziny masowo zadłużają się starając się „gonić rynek”.

Klocki zaczynają upadać

Kilka banków, w tym Deutsche Bank i Citigroup, już odczuło skutki kryzysu, ogłaszając masowe zwolnienia jako środek zapobiegawczy w celu podreperowania swoich finansów. Regionalne banki w Stanach Zjednoczonych również poniosły ogromne straty księgowe, a ich akcje gwałtownie spadły.

Międzynarodowa społeczność bankowa nie jest wolna od kłopotów. Japoński Aozora Bank ujawnił niedawno znaczną ekspozycję na amerykański rynek nieruchomości komercyjnych, co doprowadziło do jego najostrzejszego dwudniowego spadku akcji od czasu debiutu giełdowego (!).

Podczas gdy branża zmaga się z tymi wydarzeniami, porównania do kryzysu finansowego z 2008 roku są nieuniknione. Krajobraz regulacyjny uległ jednak w dużym stopniu zmianie. Rezerwa Federalna, bank centralny USA który odgrywa kluczową rolę jako pożyczkodawca ostatniej instancji, aktywnie stara się przeciwdziałać recesji. Według niedawnych badań ekonomistów „cykl kryzysowy” uległ na przestrzeni dekad znacznemu wydłużeniu. Oznacza to, że gospodarka jest współcześnie dużo mniej cykliczna niż dawniej.

Być może powyższe zjawiska są powtórką z 2008 r. albo bardzo mocnym testem wytrzymałości branży bankowej jako takiej.

Może Cię zainteresować: