Kalendarz tygodnia: Wyniki na Wall Street, inflacja z USA i Ethereum Shanghai. Czego oczekiwać?

Najbliższy tydzień będzie dosłownie naszpikowany ważnymi raportami z największych gospodarek. Oczy spekulantów i zarządzających funduszami inwestycyjnymi zwrócą się w kierunku raportów o inflacji z USA, które rzucą więcej światła na dezinflacyjny trend. Będą to aż dwa odczyty CPI/bazowa oraz PPI w czwartek! Poza tym rynki będą szukać, czy dane z Chin potwierdzą dynamiczną ekspansję gospodarczą. Uwaga skoncentruje sie również na inflacji z Państwa Środka ponieważ jej ew. dynamiczny wzrost mógłbu skutkować odpowiedzią chińskiego banku centralnego, który do tej pory wciąż nie podniósł stóp procentowych!

Poznamy także dane o inflacji i PKB z kluczowych, europejskich gospodarke oraz decyzję Banku Kanady ws. stóp procentowych. Co ważne, poznamy też pierwsze raporty finansowe banków, które tradycyjnie otworzą 'sezon wyników’ na Wall Street! Będą to m.in. Wells Fargo, Citibank, JP Morgan oraz największy na świecie fundusz inwestycyjny BlackRock. Rynek crypto czeka także wydarzenie tygodnia w postaci wyczekiwanej aktualizacji Ethereum Shanghai. Mocne wyniki największych banków mogą osłabić sentymenty w branży kryptowalut i poprawić nastroje na S&P500.

Inflacja i wyniki spółek w USA

Dane w zeszłym tygodniu potwierdziły naszą poprzednią hipotezę badawczą. Utrzymujemy ją i naszym zdaniem rynki skoncentrują uwagę na odczytach w kontekście recesji. Byki chciałyby, aby spowolnienie było powolne – wręcz ledwo zauważalne. Wystarczające by osłabić inflację, ale zbyt niskie by wprowadzić gospodarkę recesję. Oczywiście chciałyby by odbywało się przy akompaniamencie skłonengo do szybkich obniżek stóp Fed. W naszej ocenie jednak scenariusz ten jest mało prawdopodobny. Gwałtowny wzróst stóp procentowych po blisko 15 latach monetarego 'El Dorado’. To może wskazywać raczej na twarde lądowanie (recesję) i zapaść wyników finansowych spółek.

Uważamy zatem, że zdecydowanie większy od prognoz spadek inflacji wobec wciąż niepewnego pivotu Fed może popsuć nastroje. Wzrosłyby szanse na twarde lądowanie gospodarki. Podobnie móglby zepsuć je wzrost inflacji (małe szanse). Rynek wolałby zobaczyć niewielką dynamikę na poziomie 0,3 / 0,4% m/m. Słabe wyniki banków mogą oznaczać, że przed akcjami bardzo trudne tygodnie. Ale przeczą temu informacje wg. których znaczne ilości kapitału migrowały z mniejszych do największych banków! Dodatkowo gospodarka w I kw. pozostała relatywnie mocna zatem ciężko oczekiwać gwałtownego spadku. Inwestorzy mogą jedak skupić uwagę na tym, jak instytucje widzą dalszą część roku.

Czerwona lampa?

Płaca godzinowa w USA wzrosła o 4,2% r/r w marcu – to najniższa dynamika wzrosty od czerwca 2021! Oznaczałoby to 24 z rzędu miesiąc w którym inflacja w Stanach Zjednoczonach wyprzedziłą tempo wzrostu płac. Wniosek jest oczywisty, ostatecznie pracownicy w USA będą mogli kupić coraz mniej, za coraz więcej. Dezinflacja jest scenariuszem bazowym.

Szef Fed z Saint Louis, James Bullard spodziewa się, że dalszy spadek inflacji może być trudniejszy. Jego zdaniem 'lepka’, trudna do zwalczenia presja cenowa może stanowić kluczowy czynnik ryzyka dla gospodarki USA.

CFTC

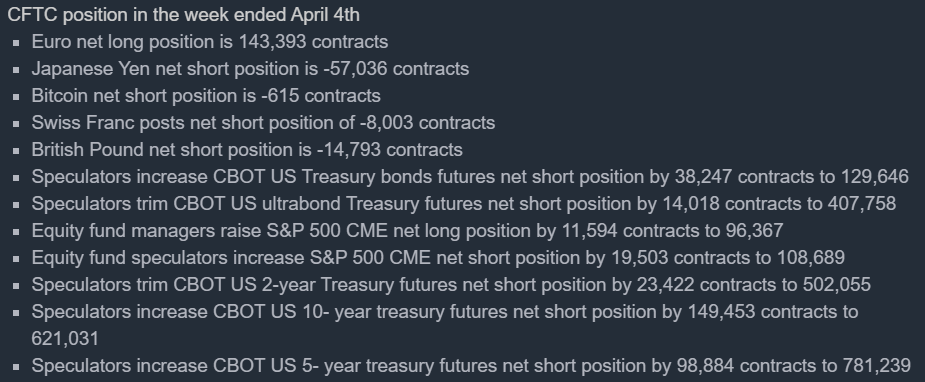

Duża pozycja byków na EUR potwierdza, że rynki grają na postępującą słabość amerykańskiego dolara. Wyceniają koniec podwyżek FED i kolejny jastrzębi ruch ze strony EBC. Europejski Bank Centralny w opóźnieniu zaczął podnosić stopy. Spekulanci i zarządzający fudnuszami inwestycyjnymi wciąż nie są zgodni co do kierunku S&P500. Zarządzający podnieśli ekspozycję na pozycjach długich o ponad 10%. Spekulanci z kolei znacząco zwiększyli krótkie pozycje na S&P500 z 89 000 do blisko 108 tys! Duża zmiana pozycjonowania na pozycjach na spadki potwierdza, że spora ilość spekulantów w krótkim terminie przewiduje 'recesyjne spadki’ na Wall Street. Widzimy też olbrzymi wzrost shortów na amerykańskich 5 i 10 letnich obligacjach, co potwierdza że rynek dostrzega spowolnienie jako coraz bardziej prawdopodobne.

Kalendarium

- Poniedziałek: W większości rynki zamknięte, wystąpienie Williamsa z nowojorskiego Fed

- Wtorek: Dane o inflacji w Chinach, sprzedaż detaliczna i indeks sentymentu biznesowego Sentix

- Środa: przemówienie Harkera i Kashkariego z Fed, inflacja CPI i bazowa z USA, decyzja ws. stóp Banku Kanady, protokół FOMC, przemówienie gubernatora Banku Anglii, aktualizacja Shanghai, nowojorska konferencja Stellar (XLM, prawdopodobnie dyskutowane ISO20022)

- Czwartek: Bilans handlowy Chin (dane import/eksport), dane o inflacji Niemiec, przemówienia szefa Banku Niemiec i gubernatora Banku Kanady, odczyty PKB z Niemiec i Wielkiej Brytanii, inflacja PPI (tzw. ceny producentów) oraz wnioski o zasiłek w USA, Filecoin na szczycie blockchain w Bostonie

- Piątek: Dane o inflacji w Polsce, Francji i Hiszpanii, ceny producentów w Szwajcarii oraz oczekiwania inflacyjne w USA i indeks sentymentu wg. Uniwersytetu Michigan

Może Cię zainteresuje: