Kalendarz ekonomiczny: Spadek inflacji w Polsce zagrożony? Kluczowe dane z USA i Chin

Głównymi odczytami makro w nadchodzącym, niezwykle ciekawym tygodniu będą oczywiście dane o sprzedaży i inflacji PCE USA oraz odczyt kondycji przemysłu i usług w Chinach. Rynki pozytywnie odbiorą mocne odczyty z USA (z wyjątkiem PCE gdzie pożądany byłby spadek). Piątkowy odczyt PCE będzie szczególnie istotny ponieważ tą miarę inflacji głównie obserwuje Powell. Podobnie wyższe od prognoz dane z Chin mogą przynieść euforię – inwestorzy w ostatnich tygodniach upewniali się, że gospodarka Chin 'zatonie’. Nie zabraknie także przemówień szefów największych banków centralnych. Jerome Powell będzie kilkukrotnie zabierał głos, w tym tygodniu.

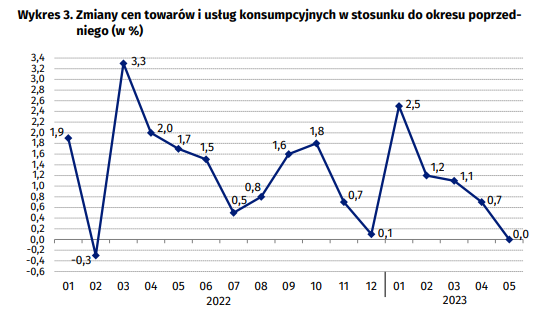

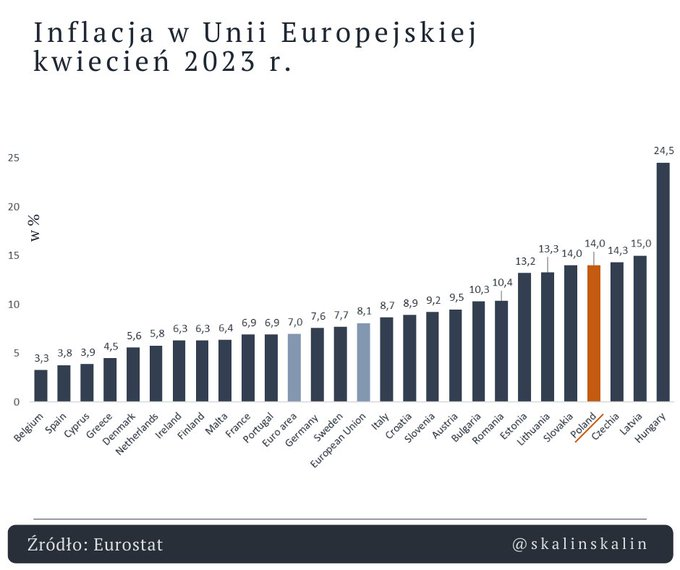

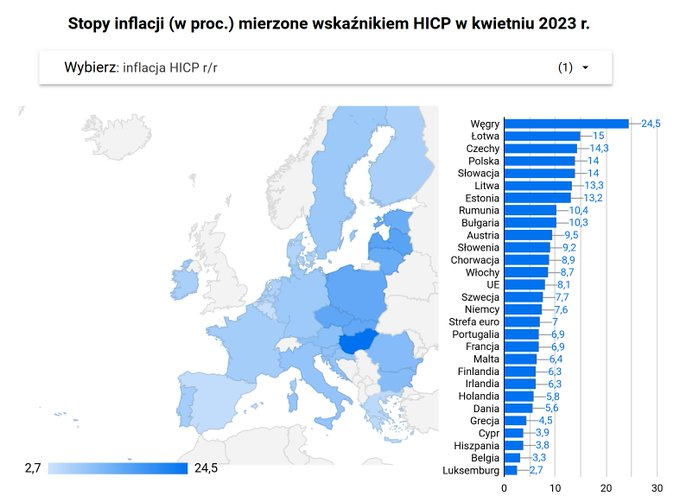

Inwestorzy w Polsce skoncentrują się z kolei na danych o bezrobociu i inflacji. Te rzucą więcej światła na kondycję polskiej gospodarki. Wstępne odczyty za czerwiec mogą zaskoczyć w górę pod względem cen żywności. Susza z ostatnich miesięcy nadal wywiera presję na ceny towarów rolnych i zbóż. Oczywiście – jest to obecnie problemem w skali globalnej. Potężne susze mają też miejsce w USA. Z drugiej strony jednak szerszy trend dezinflacyjny wydaje się niezagrożony. Przede wszystkim z powodu spadających r/r cen energii, które stanowią olbrzymi % koszyka inflacyjnego i jeden z głównych składowych realnej inflacji.

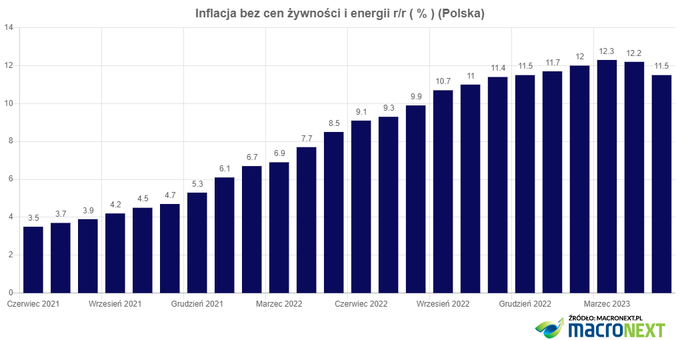

Miara inflacji bazowej (bez energii i żywności) w Polsce wyniosła 11,5% w maju. Do niedawna to właśnie bazowa była szczególnie 'problematyczna’ i to efekt bazy będzie miał spore znaczenie. W kolejnych miesiącach jednak może nałożyć (w górę) na odczyty.

Analitycy BNP prawidłowo wskazali na podsycające inflację, rosnące jednostkowe koszty pracy. O tych samych mówiłą ostatnio na konferencji Lagarde z EBC.

Kalendarium

- Poniedziałek: Stopa bezrobocia w Polsce (rynek oczekuje jej spadku), Indeks biznesowego klimatu w Niemczech wg. IFO, Publiczne wystąpienie Thomasa Jordana z Banku Szwajcarii (SNB), Indeks regionalny Dallas Fed, przemówienie prezes EBC, Christine Lagarde

- Wtorek: Kolejne przemówienie Lagarde, dane o zamówieniach na środki trwałe z USA, Inflacja w Kanadzie, Indeks cen nieruchomości Case&Shiller dla amerykańskich metropolii, Indeks zaufania konsumentów wg. Conference Board, sprzedaż domów w USA, regionalny indeks Richmond Fed

- Środa: Indeks zaufania konsumentów w Niemczech wg. GfK, sprzedaż detaliczna w Hiszpanii, przemówienie Luisa de Guindosa z EBC, Przemówienia bankierów głównych banków centralnych: Powella (USA), Lagarde (strefa euro), Bailey’a (Wielka Brytania) i Uedy (Japonia)

- Czwartek: Sprzedaż detaliczna w Japonii, Inflacja z Hiszpanii, Wskaźnik koniunktury w Polsce wg. BIEC, Indeks nastrojów biznesowych w strefie euro, rewizja PKB Stanów Zjednoczonych, bazowa inflacja PCE, Indeks umów na kupno domów, przemówienie Powella i Bostica z Atlanta Fed

- Piątek: Dane z japońskiego przemysłu, Odczyt PMI przemysłu i usług Chin, bilans handlowy i sprzedaż detaliczna Niemiec, sprzedaż detaliczna w Szwajcarii, Indeks szwajcarskiej gospodarki KOF, Inflacja CPI w Polsce, bazowa inflacja PCE z USA, indeks regionalny Chicago PMI, Indeks nastrojów konsumentów wg. Uniwersytetu Michigan, oczekiwania inflacyjne w USA

PCE czyli Fed przedobrzy?

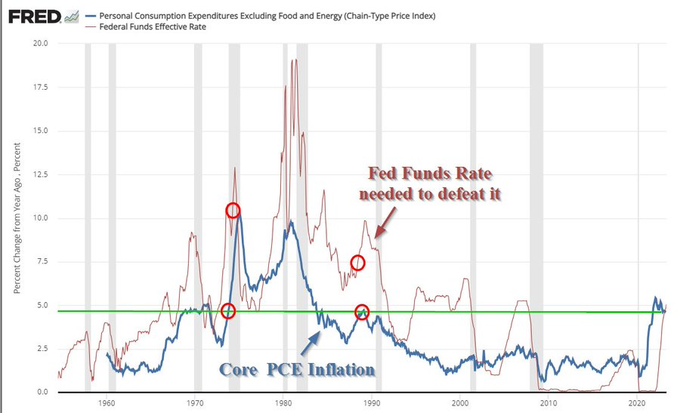

Oczywiście ulubioną miarą inflacji Rezerwy Federalnej jest bazowa PCE. Obejmuje ona koszty ubezpieczenia pracodawcy. Nie obejmuje takich rzeczy jak żywność czy energia, te cały czas się zmieniają. Ostatnie 2 razy, gdy bazowa inflacja PCE był tak wysoka, Fed potrzebował stóp na poziomie 12% i 7,5% by ją obniżyć. Co więcej, gospodarka wówczas nie była tak mocna. Tym razem będzie inaczej? W tej chwili stopa Fed znajduje się w przedziale 5,25 – 5,5%. Czy bazowa PCE mówi nam, że podwyżki trwać będą dłużej niż chce tego rynek?

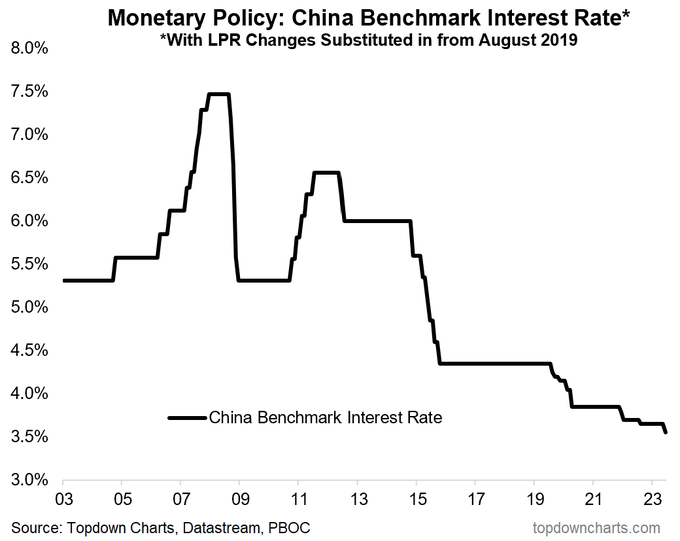

W czasie gdy inne kraje podnsozą stopy procentowe, Chiny konsekwentnie je obniżają. Prawdopodobnie będą robić to nadal, ale rynkowi nie podoba się obecne tempo. Inwestorzy chcieliby potężnego i szybkiego stimulusa w Chinach, na który PBOC nie ma ochoty. Bank Chin nie chce powtórzyć błędów zachodnich banków centralnych? A może tańczy na linie? Potencjalnie słabszy odczyt piątkowych makro z Chin może jeszcze bardziej zwiększyć grę na mocniejsze luzowanie w Chinach. Jesli Ludowy Bank Chin go 'nie dowiezie’, chińskie indeksy mogą testować niebawem dołki z października 2022 – gdy obawiały się kolejnej kadencji Xi Jinpinga.

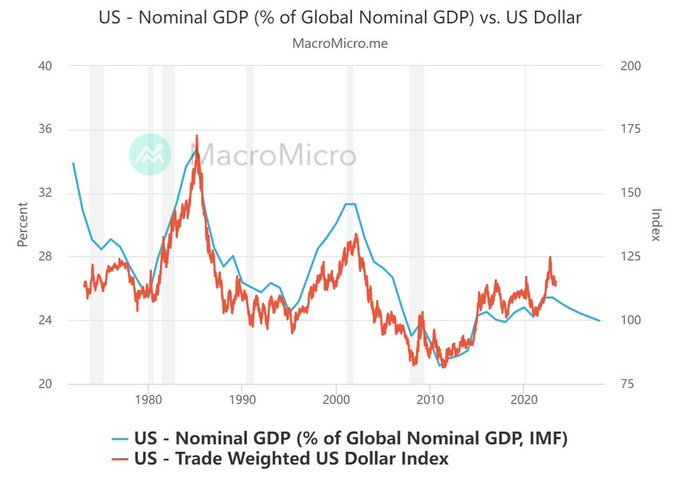

Indeks dolara amerykańskiego wykazuje silną korelację z amerykańskim PKB (% światowego PKB). Zgodnie z prognozami Międzynarodowego Funduszu Walutowego dot. PKB, oczekuje się, że dolar amerykański doświadczy spadku w nadchodzących latach. W ślad za nim podąży produkt krajowy?

Może Cię zainteresuje: