Tygodniowy przegląd giełdowy | Rakieta!

Miniony tydzień na giełdach stał pod znakiem rakiet. Gdy się rozpoczynał, wszyscy byli jeszcze pod wrażeniem udanego startu rakiety Falcon 9 firmy SpaceX Elona Muska, która po raz pierwszy od 9 lat – czyli od czasu ostatniej misji wahadłowca – wyniosła – na pokładzie, również wyprodukowanego przez SpaceX statku Crew Dragon – z terytorium USA amerykańskich astronautów.

Wcześniej Amerykanie zmuszeni byli latać w kosmos na pokładach co prawda niezawodnych, ale jednak już mocno wysłużonych rosyjskich Sojuzów. Zarazem był to pierwszy przypadek załogowego lotu w kosmos, gdzie i rakieta i kapsuła załogowa została wyprodukowana przez „prywaciarza” czyli właśnie SpaceX. Ten mały krok Elona Muska, a zarazem wielki skok amerykańskiego przemysłu kosmicznego mieści się w długoterminowej strategii rządu Stanów Zjednoczonych „prywatyzacji” podboju kosmosu. Biorąc pod uwagę przewagę efektywności prywatnych firm nad – nawet tak zasłużonymi jak NASA – państwowymi organizacjami, powinno to dać w przyszłości spektakularne efekty.

Firma SpaceX nie jest notowana na giełdach, ale z pewnością jej sukces nie zaszkodził innej formie Muska czyli Tesli, kurs akcji której zbliżył się w tym tygodniu do poziomu lutowego historycznego szczytu.

Bank of America Merrill Lynch już ponad 2 lat temu szacował, że wartość tej branży ma osiągnąć 2,7 biliona dolarów w ciągu 30 lat. Jeśli ktoś chce zaryzykować udział w tym oczekiwanym wzroście, może skorzystać z jedynego istniejącego czysto kosmicznego ETF-a czyli Procure Space ETF skrót (UFO), którego inwestycje można zobaczyć w poniższej tabelce:

Jak widać, jednak większość z tych spółek ma jedynie częściową – często niewielką – ekspozycję na branżę kosmiczną.

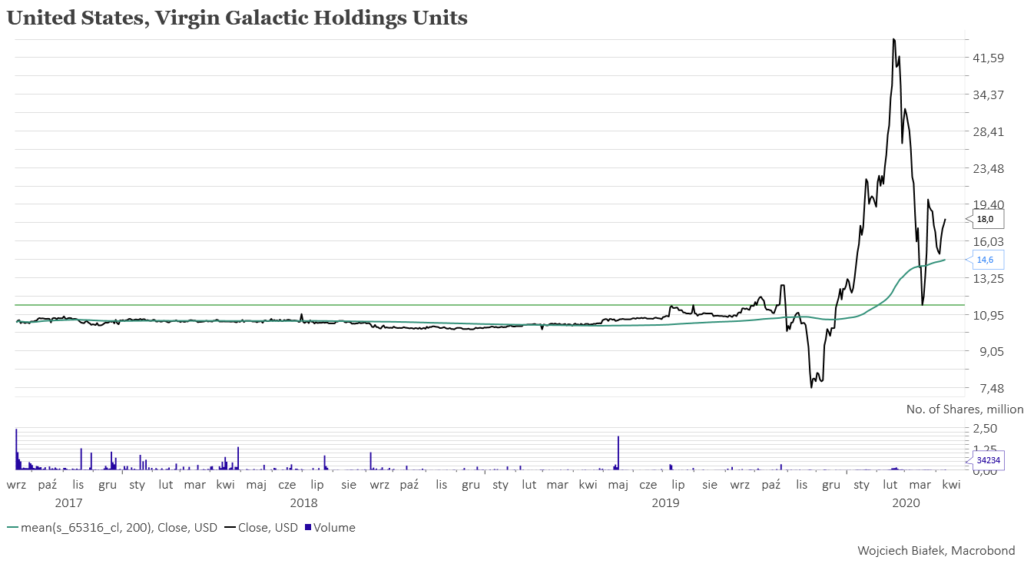

Co ciekawe na powyższej liście jest – i radzi sobie w tym roku najlepiej z tej grupy – jest spółka Virgin Galactic Holdings Richarda Bransona (właśnie sprzedaje on udziały w firmie warte 1 mld dolarów):

… której spółka zależna Virgin Orbit, weszła pod koniec zeszłego roku do konsorcjum planującego wysłanie polskiego satelity na Marsa. Członkiem tego konsorcjum jest firma SatRevolution i tu już prawie docieramy do naszej giełdy, bo jej założycielami są główni akcjonariusze notowanej na GPW produkującej gry na urządzenia mobilne firmy T-Bull. Najwyraźniej chcą pójść drogą przetartą przez Elona Muska.

Poza tym jeszcze tylko detektory podczerwieni notowanej na GPW spółki Vigo System latały na Marsa i na tym się chyba kończą „kosmiczne” wątki obecne na polskiej giełdzie.

Ten niewątpliwy sukces wizerunkowy USA sprzed tygodnia został natychmiast przyćmiony jeszcze bardziej spektakularną klęskę, jaką stały się masowe protesty społeczne i zamieszki będące reakcją na śmierć czarnoskórego George’a Floyda, który zmarł w wyniku brutalnej interwencji policji.

Idealnym komentarzem do obu tych wydarzeń w USA z mijającego tygodnia jest tekst piosenki Gila Scott-Heron (uważanego za jednego z ważniejszych proto-raperów) z 1970 roku zatytułowanej „Whitey On the Moon” („Białas na Księżycu”), będącej komentarzem do wcześniejszego o rok lądowania Amerykanów na Księżycu. Kończy się ona tak:

„Was all that money I made las’ year

(for Whitey on the moon?)

How come there ain’t no money here?

(Hm! Whitey’s on the moon)

Y’know I jus’ ’bout had my fill

(of Whitey on the moon)

I think I’ll sen’ these doctor bills,

Airmail special

(to Whitey on the moon)”

Dzięki życzliwej pomocy banków centralnych pieniędzy z pewnością nie brakowało na rynkach akcji. W efekcie wartość kontraktu na indeks FANG+ (Facebook, Apple, Amazon, Netfix, Google, Alibaba, Baidu, NVIDIA, Tesla i Twitter) wyszła w środę na nowe historyczne maksimum.

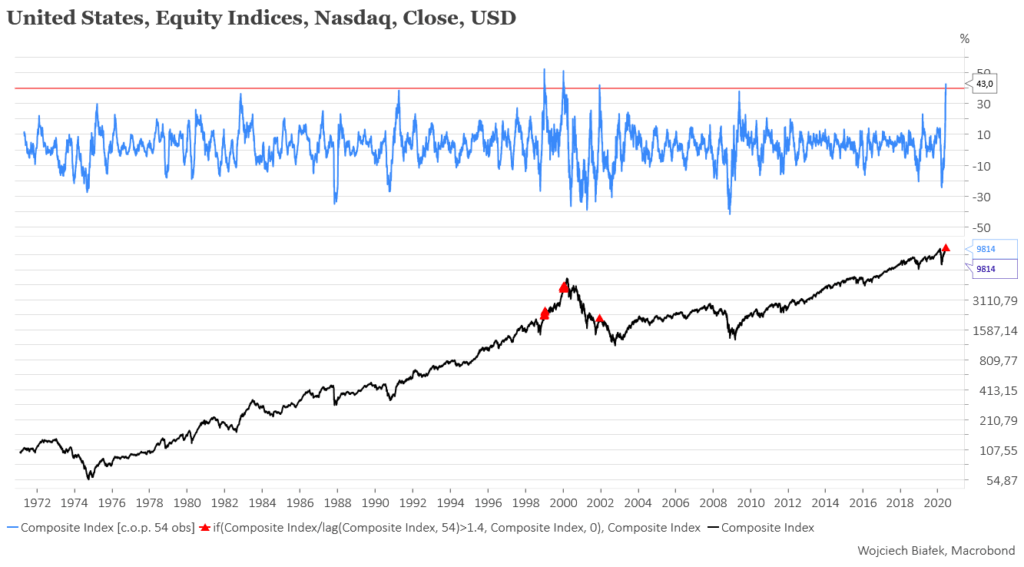

W całej prawie 50-letniej historii indeksu Nasdaq Composite wcześniej tylko 3 razy zdarzyło się by wzrósł od w ciągu 54 sesji (tyle minęło od marcowego dołka koronawirusowej paniki) o więcej niż 40 proc. Taki sygnały pojawiały się w grudniu 1998, w grudniu 1999 i grudniu 2001.

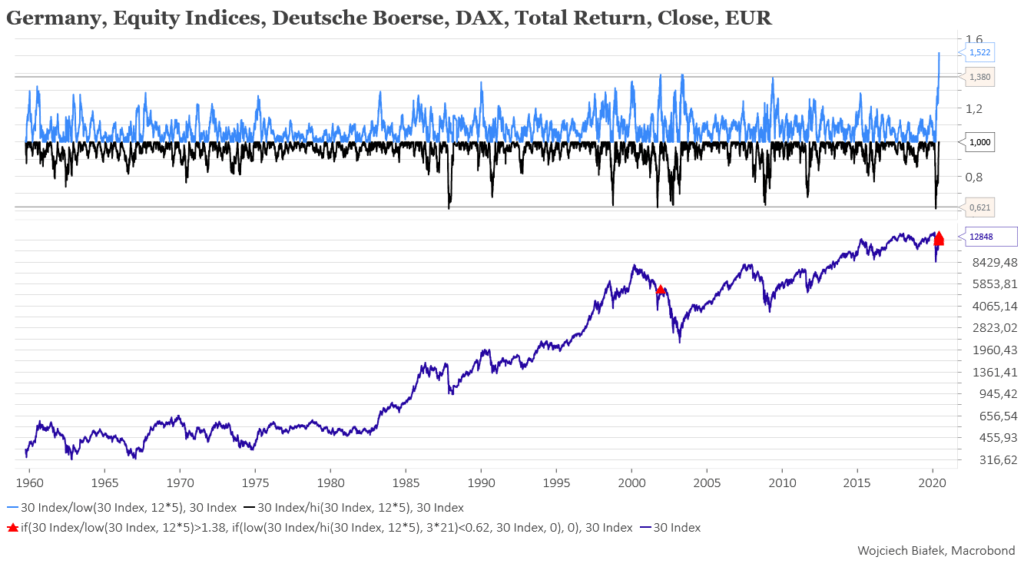

Silne wzrosty cen akcji nie ograniczały się do amerykańskiego rynku. Niemiecki DAX-30, rosnąc w tym tygodniu o łącznie +10,9 proc. najpierw dyskontował, a potem reagował na informację podaną przez Europejski Bank Centralny po jego czwartkowym posiedzeniu o zwiększeniu swego programu zakupów obligacji o 600 mld euro i przedłużeniu go do czerwca 2021 (lub do momentyu w którym bank uzna, że kryzys się skończył).

W przeszłości DAX tylko raz zrobił podobnie spektakularne „V” jak ostatnio, to znaczy tylko raz zdarzyło się by ten indeks najpierw spadł o przynajmniej 38 proc. w stosunku do 12-tygodniowego szczytu, a następnie – w przeciągu mniej niż 3 miesięcy – wzrósł w stosunku do 12-tygodniowego minimum o przynajmniej 38 proc. Taki sygnał pojawiły się obecnie już 27 maja, a wcześniej 5 grudnia 2001.

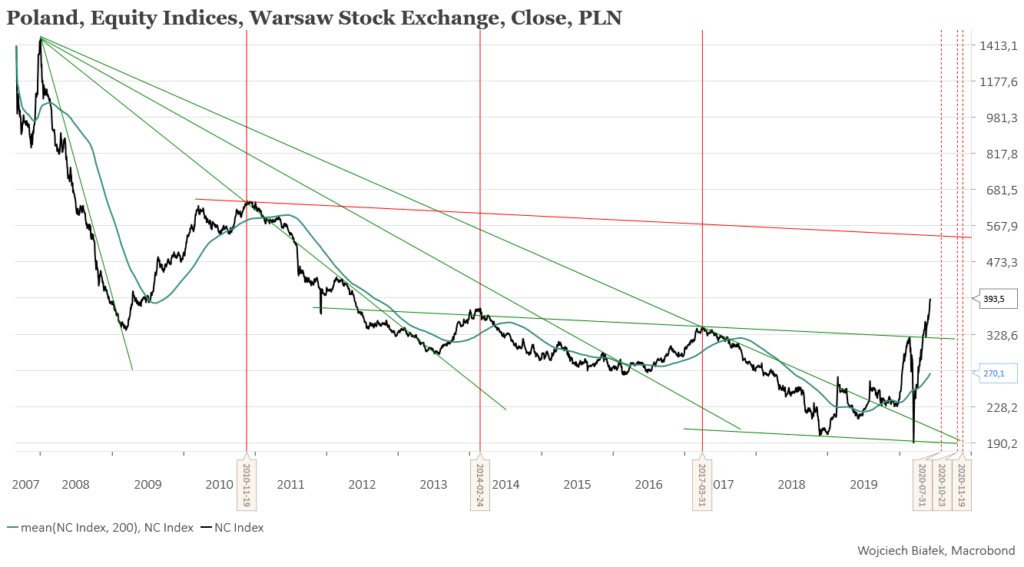

WIG-20 rósł na każdej z 7 ostatnich sesji (łącznie o +7,9 proc.), co w okresie minionych 14 lat zdarzyło się wcześniej jedynie 4-krotnie:

Co ciekawe, od czasu marcowego dołka czyli w trakcie minionych 61 sesji WIG-20 urósł o +41,1 proc., co stanowiło najsilniejszy tego typu wzrost od okresu styczeń-marzec 2000, czyli okresu formowania szczytu ówczesnej „dotcomowej” bańki inwestycyjnej!

Z drugiej strony wykres WIG-u minionych 12 lat można umieścić w obrębie szerokiego kanału wzrostowego, z którego dolnego ograniczenia indeks odbijał się w lutym 2009, a więc w dołku ówczesnej Wielkiej Recesji oraz ostatnio w marcu br., a więc w dołku (?) obecnej Małej Wielkiej Depresji. 11 lat temu WIG wzrósł w ciągu następnych 26 miesięcy prawie 2,5-krotnie. Teraz chyba będzie o to znacznie trudniej, bo nagromadzenia linii potencjalnych oporów rozciągające się kilka-kilkanaście procent powyżej piątkowych poziomów indeksów jest potężne. Można spekulować, że po osiągnięciu gdzieś w okolicach przełomu czerwca i lipca tej strefy oporu – gdy inwestorzy i spekulanci, którzy kupowali akcje przed koronawirusowym kryzysem i nie ulegli późniejszej panice, odzyskają swoje pieniądze – rynek akcji odpocznie sobie na jakiś czas czekając na dalszy rozwój wydarzeń w światowej gospodarce.

Największą gwiazdą ostatnich 3 miesięcy był nasz swojski Nadsaq, czyli rynek New Connect. NCIndex pod koniec tego tygodnia osiągnął wartość wyższą od tej z marcowego dołka o 100 proc. wychodząc na najwyższy poziom od 8 lat.

Wcześniejsze umocnienie złotego ośmieliło akcje najsłabszego w tym roku sektora GPW, czyli banków.

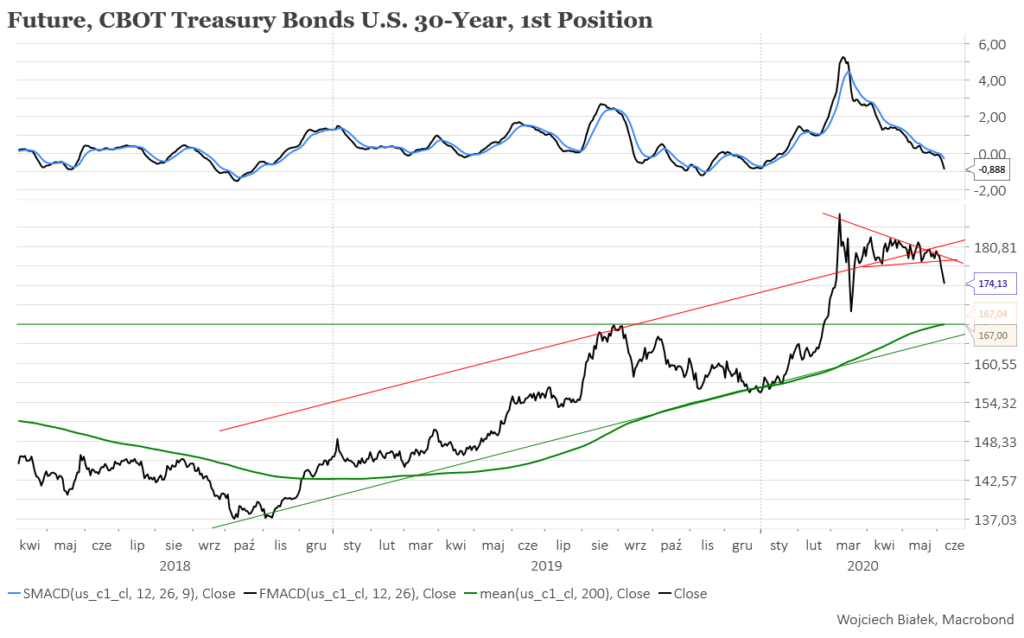

Wyraźne słabnięcie rynku obligacji skarbowych w tym tygodniu sugerowało, że ci inwestorzy, którzy pod wpływem koronawirusowej paniki szukali ucieczki w „bezpiecznych” aktywach i teraz z niedowierzaniem obserwują rozwój spektakularnej formacji „V” na rynkach akcji zaczynają się czuć nieswojo.

To samo widać było na rynku złota:

Można spekulować, że dopóki sytuacja na obu tych rynkach nie ulegnie wyraźnemu schłodzeniu, czyniąc ceny obligacji i złota ponownie relatywnie atrakcyjnymi, akcje nadal pozostaną silne.

Tak jak się rozpoczął, tydzień kończył się pod „rakietowym” tematem. Jak w każdy pierwszy piątek miesiąca powszechna uwaga była skupiona na danych z rynku pracy w USA. Tu przyszła niespodzianka. Wbrew oczekiwaniom ekonomistów stopa bezrobocia w USA nie wzrosła w maju po raz kolejny, ale spadła z 14,7 proc. do 13,3 proc. Równocześnie w USA po kwietniowym spadku o ponad 20 milionów osób, w maju w Stanach Zjednoczonych przybyło 2,5 miliona nowych miejsc pracy. Donald Trump w swoim stylu obwoźnego sprzedawcy odkurzaczy skomentował to słowami: „To jest lepsze niż odbicie w kształcie litery „V”. To jest rakieta!”. Ten styl razi, ale szczególnie w odniesieniu do zachowania rynku akcji w ostatnim czasie trudno się z tym określeniem nie zgodzić. Zobaczymy, co przyniesie przyszłość, bo w przeszłości nie wszystkie takie rakietowe wzrosty cen akcji kończyły się dobrze na dłuższą metę.

Wojciech Białek, K(NO)W FUTURE