Smith: Będzie giełdowy krach 'jak w 1987 roku’. Padła data. Ruffer LLP stawia na kryzys

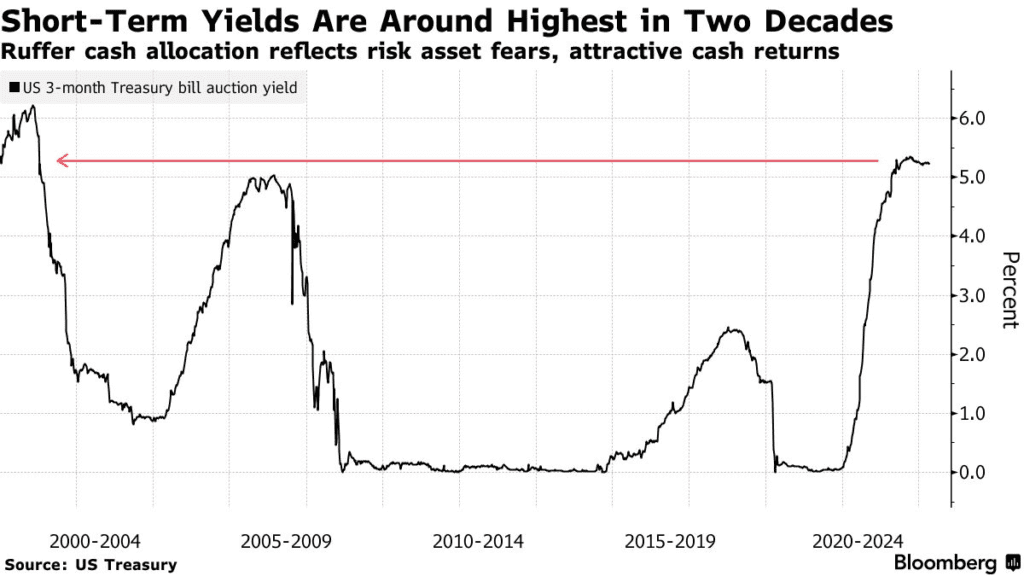

Zarządzający brytyjskim funduszem Ruffer LLP, Matt Smith uważa, że ryzyko, jakie wyceniały rynki finansowe, było zbyt niskie. Euforyczny rajd kontrastuje teraz z wyższymi danymi CPI, rajdem ropy i kurczącą się płynnością Fedu. Ryzyko krachu skłoniło fundusz do rekordowego zakładu 'gotówkowego’. Aktualnie ogromna alokacja w 'cash’ kontrastuje z 5% historyczną średnią w Ruffer. Jest teraz największa w historii. Około dwie trzecie z około 27,6 miliarda dolarów, które nadzoruje Smith, znajduje się w gotówce i jej ekwiwalentach. Czeka nas gwałtowne odwrócenie rynku? Tak uważa Ruffer LLP.

W specjalnym wywiadzie dla Bloomberga Matt Smith wskazał, że istnieje poważne ryzyko powtórki krachu z 1987 roku. Tak zwany ’Czarny poniedziałek’ zapadł inwestorom w pamięci, jako rekordowy jednodniowy spadek indeksów z Wall Street. Dow Jones Industrial Average taniał wówczas o 22,6%. Do dziś istnieje wiele hipotez przyczyn tego załamania, a badanie NBER wskazało, że… Nie było bezpośredniej przyczyny, choć ankietowani instytucjonalni i indywidualni inwestorzy czuli narastający niepokój na wiele dni przed załamaniem. Dochód z pozycji gotówkowej Ruffer stawia na swapy ryzyka kredytowego (CDS) i opcje na akcje amerykańskie, które przyniosą zyski w przypadku dużego spadku na Wall Street. Ostatnio ponure prognozy płynęły też z ust mniej profesjonalnych 'pesymistów’, jak Harry Dent.

Kilka rozwiązań od Ruffer

- Największe inwestycje Ruffera obejmują długoterminowe brytyjskie obligacje indeksowane inflacją oraz akcje kopalnii złota

- Niezidentyfikowane przez Bloomberga kontrakty CDS, które rosną wraz z rosnącymi kosztami ubezpieczenia od niewypłacalności

- Opcje sprzedaży na amerykańskie indeksy z Wall Street

„Mieliśmy zmianę reżimu z pułapu 2% na dolną granicę 2% inflacji (…) Oznacza to, że strukturalnie stopy procentowe i inflacja zmierzają w górę„, ocenił Smith. Co ciekawe nowa wojna na Bliskim Wschodzie ma szanse tylko wzmocnić stanowisko Ruffer LLP, a eskalacja nie pozostanie bez wpływu na proinflacyjne ceny ropy. Kiedy mogłoby dojść do takiego załamania?

Według Matta Smitha, cytowanego przez Bloomberga krach „Może nastąpić w ciągu najbliższych trzech miesięcy. Czyli w czasie, gdy płynność Fed będzie się zmniejszać (…) Ten ogromny ekosystem zmienności może odruchowo pójść wówczas innym kierunku”. Nowe pozycjonowanie brytyjskiego funduszu oznacza, że zamierza postawić pieniądze w jednym lub dwóch skoncentrowanych zakładach. Zamiast trzymać się giełdowych benchmarków. Ruffer zarobił między innymi na niedźwiedzich zakładach przeciwko Bitcoinowi, w 2020 roku. Teraz będzie chciał uniknąć powtorki z ponad 6% straty swojego flagowego funduszu Total Return Fund w 2023 r. Otóż wtedy wehikuł notował spadki… Gdy globalne akcje i obligacje rosły w zawrotnym tempie. To nie podobało się klientom. Zatem teraz Smith wydaje się zdesperowany, by wreszcie 'postawić na swoim’.

Czarny poniedziałek jest blisko?

Nadmierny optymizm w odniesieniu do luzowania polityki Rezerwy Federalnej w USA sprawił w ocenie Smitha, że rynki były wyceniane blisko ideału. Oferując ograniczone szanse na wzrost mnożników, podsycając ryzyko płynności w stylu Czarnego Poniedziałku. Amerykański bank centralny bez wahania kontynuuje program QT, częściowo tylko bilansowany działaniem Departamentu Skarbu. Co więcej, nawet jeśli ostatnie, zaskakująco wyższe dane o inflacji w USA osłabiają perspektywy luzowania polityki pieniężnej w USA, pogląd Ruffera jest wg. Bloomberga nadal jednym z najbardziej niedźwiedzich na rynku. Zatem może to już czas na ostrożność? Rajd rentowności może skłonić dziesiątki funduszy do powrotu, do gotówki.

Smith twierdzi, że teraz nadszedł czas na ostrożność i zimne kalkulacje. Właśnie takie podejście pomogło Ruffer LLP zwrócić inwestorom 16% w szczytowym momencie globalnego kryzysu finansowego w 2008 roku. Smith podkreślił: „Mamy dwa cele inwestycyjne: Jednym z nich jest ochrona kapitału, a drugim zapewnienie wyższego zwrotu niż gotówka, ale to cel drugorzędny (…) Jesteśmy teraz w momencie, w którym uważamy, że skupienie się na tym pierwszym jest najważniejsze”. Teraz im dłużej na rynkach panują dobre nastroje, tym więcej Ruffer straci. Standardowy portfel funduszu przynosił średni zwrot w wysokości 8,1% rocznie od momentu powstania. Sama stopa alokacji w gotowce Ruffer wynosiła przez ten czas średnio około 5% w ciągu trzydziestoletniej historii. Spełni się sen niedźwiedzi z Wall Street?