Hossy nie będzie, bo ulica nie ma pieniędzy i przymiera z głodu” – fakt czy mit?

Fakt że otaczają nas złe informacje może wprowadzić nas w błąd

W internecie i w mediach społecznościowych czasem pojawia się teza, że trudne czasy dla większości ludzi na świecie to powód, dla którego należy wykreślić scenariusz hossy, ponieważ „ulica nie ma pieniędzy”. Czy to prawda? Według użytkownika Twittera @Bux_Butler, który, jeśli wierzyć jego słowom, zajmuje się psychologią inwestowania, fakt ten nie ma przełożenia na rynki finansowe: rynki byka nie mają bowiem zbyt wiele wspólnego z tym, co odczuwa przeciętny człowiek.

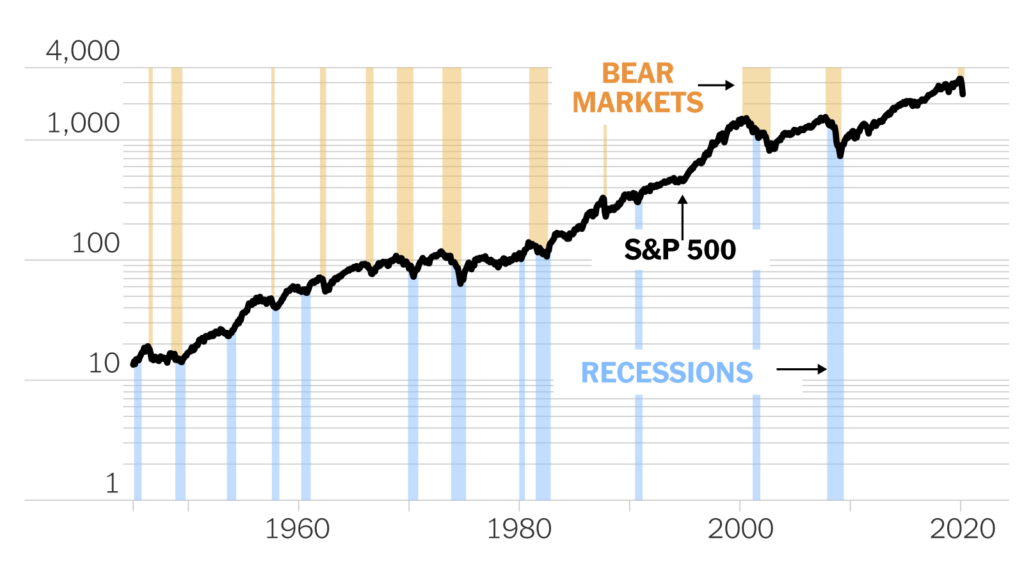

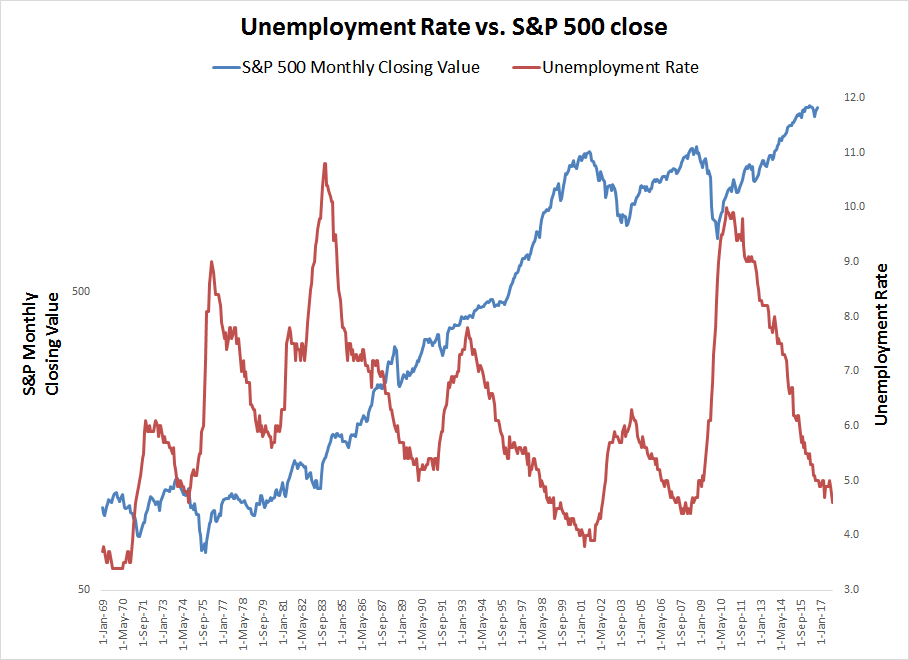

Autor wątku zwraca uwagę, że po pierwsze, zwykli ludzie rzadko kiedy inwestują w akcje i to nie decydują o końcu bessy. Rynki zwykle odbijają jeszcze w czasie recesji, a szczyt bezrobocia w USA często wypada już po osiągnięciu dołku na akcjach.

Szczyt bezrobocia w USA często wypada już po dołku na akcjach. Mało tego, bywało i tak, że w zasadzie rynek akcji mało przejmował się niepracującymi. Myślę, że na tym wykresie widzimy też wyraźnie, kiedy dokładnie ulica, która ma już pieniądze – dołącza do trendu. – pisze @Bux_Butler

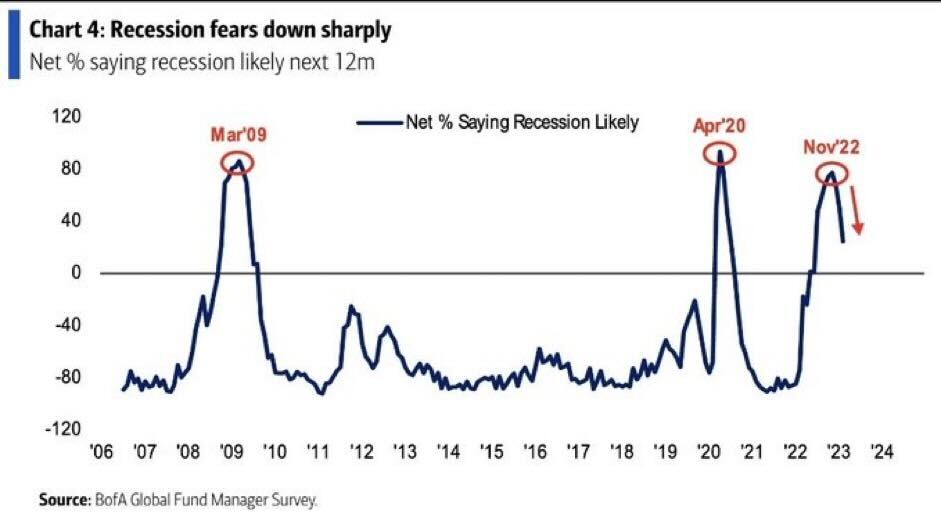

Ogólnie wierzę w to, że wielu osobom z powodu inflacji i ogólnie sytuacji na świecie nie żyje się dobrze. Ale ostatnie dane pokazują, że informacje o głodzie w Europie czy USA są może delikatnie przesadzone? Tak, wiem to już jutro się zmieni – słyszę to od prawie roku. Może rynek też się już tym zmęczył? Powszechne przekonanie o zbliżającej się recesji wszechczasów zaczyna powoli topnieć. Ciekawostka – szczyty na tym wykresie pokrywają się z dołkiem bessy wielkiego kryzysu finansowego i krachu covidowego. Ale wróćmy do tematu „ulicy”. – kontynuuje

Najbiedniejsi nie są zainteresowani inwestowaniem w akcje

Autor zauważa też, że przesłanie o wszechobecnej biedzie wywołanej kryzysem i inflacją jest przesadzone i może wynikać z niewłaściwego przedstawiania informacji w mediach. Część ludzi trzyma oszczędności na lokacie w banku, a niektórzy nie mają ich w ogóle.

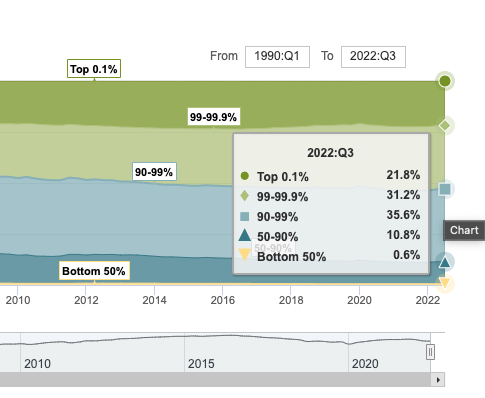

@Bux_Butler podkreśla, że większość akcji jest zawsze w rękach najbogatszych, a 50% najbiedniejszych ludzi w USA nie ma nawet 1% ogólnie posiadanych akcji przez inwestorów indywidualnych. Giełdami trzęsie najbogatsze 10%, które jest w posiadaniu 90% wszystkich akcji na rynku. Najbiedniejsi, którzy mają najciężej, nie są w ogóle zainteresowani inwestowaniem.

Zobacz też: Binance zdelistuje projekty z siedzibą w USA w tym USDC? Szokujące doniesienia Bloomberga

Rozmowa z taksówkarzem o inwestowaniu to top signal

Rynki potrafią więc spokojnie rosnąć bez udziału ulicy, zwłaszcza przy niskiej płynności. Nowicjusze pojawiają się dopiero wtedy, gdy usłyszą hasło „inwestowanie nigdy nie było prostsze niż teraz”. Stąd słynne powiedzenie, że kiedy Twój fryzjer rozmawia z Tobą o akcjach lub kryptowalutach, to jest to tzw. „top signal” i prawdopodobnie czas się z takiego rynku już ewakuować.

Osoby, które skupowały tanie aktywa często przez lata hossy, pod jej koniec dostają niebywałą szansę zrzucić wszystko na niedoświadczonych inwestorów, zwabionych perspektywą łatwych pieniędzy. Swoiste „exit liquidity”. Ulica pomaga formować bańki na szczytach, nie na dnie.

Gdy zarabianie staje się zbyt proste i oczywiste to moim zdaniem czas, żeby zrobić krok wstecz i spojrzeć z dystansu. Kiedy wszystko zaczyna rosnąć, a inwestorzy przestają się bać, to zwykle znaczy, że „ulica” już tu jest. Ale my chyba nie chcemy kupować w tym samym czasie? – pisze @Bux_Butler

Autor wątku proponuje zamiast inwestowania z rynkiem inwestowanie kontrariańskie, czyli wbrew rynkowi. Nasze umysły są bowiem wrażliwe na błędy poznawcze, takie jak akceptowanie informacji które potwierdzają już nasze gotowe opinie.

Według mnie najlepszy moment na pozycjonowanie się jest zanim inwestowanie i zarabianie na rynku stanie się zbyt powszechne. Na tym właśnie moim zdaniem, polega podejście kontrariańskie. Ja inwestuję zanim większość powie mi, że już jest bezpiecznie.

Myślę, że jest to jeden z paradoksów w naszym myśleniu. Tak jak np. ten, że niedługo nadejdzie „czarny łabędź” i wszystkich zmiecie z planszy. Przypominam, że „czarny łabędź” to zdarzenie nieoczekiwane. No chyba, że jesteś Iluminatem, który robi o tym wpisy na TT…

Czasami warto się zastanowić ile w naszej strategii inwestycyjnej jest naszych własnych przekonań i poglądów, a ile obiektywnego spojrzenia na rzeczywistość. Warto też zweryfikować czy mamy pełne dane i czy czasami nie przejaskrawiamy pewnych tez.

Mądre słowa.

Może Cię zainteresować: