Bunt finansowy Palikota i Wojewódzkiego czyli 177 mln PLN długu plus odsetki. MPWiW 'Ratowało się’ chwilówkami? Obiecany 'raport Maślanki’

Już niemal cała Polska zdaje sobie sprawę, że Manufaktura Piwa Wódki i Wina ma poważne problemy, które opisaliśmy szerze w lipcu tutaj: https://bithub.pl/artykuly/alkoholowy-biznes-palikota-na-skraju-bankructwa-porazka-biznesowa-a-moze-kreatywna-piramida-finansowa/ . Po wielu miesiącach zwłoki, gdy jużniemal wszyscy pogodzili się z tym, że nigdy nie dowiedzą sie niczego na temat bieżącej sytuacji biznesu MPWiW, przewodniczący grupy inwestorów którzy chcą uratować tańczący nad przepaścią alkoholowy biznes (a rczej swoje pieniądze), Marek Maślanka podzielił się raportem, który rzucił nieco więcej światła na sytuację bieżącą. Firma pozyskała od inwestorów łącznie 253 mln PLN. Z tej sumy 87,5 mln PLN zebrane zostało w akcjach i 166 mln PLN w pożyczkach (obligacje). Koszt pozyskania kapitału wyniósł ok. 14,5%. Jak czytamy w raporcie koszt 'długu, prowizji i podobne wyniósł 36,9 mln PLN. Co zawierał raport i jakie płyną z niego wnioski? Jaki jest pomysł na wyciągnięcie firmy z długów?

Popatrzmy na raport

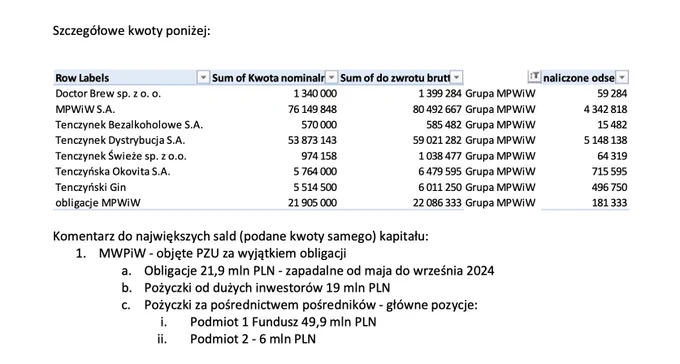

Spółka pozyskała łącznie 166 mln PL długów. Blisko 22 mln PLN poprzez obligacje, 142,2 mln PLN pożyczki i ok. 1,7 mln PLN w wesklach. Tenczynek Dystrybucja to prawie 54 mln PLN finansowania długiem, a manufaktura 76 mln PLN. Wszystko to przy całkiem mizernej sprzedaży wysoko wycenionych alkoholi. To jeszcze nie koniec ponieważ zobowiązania warunkowe (które dopiero mogą dołożyć się do zadłużenia) wynoszą 68,5 mln PLN. Z raportu wynika, że do skarbca MPWiW duzi inwestorzy dorzucili ok. 19 mln PLN, z czego jeden fundusz prawie 50 mln PLN.

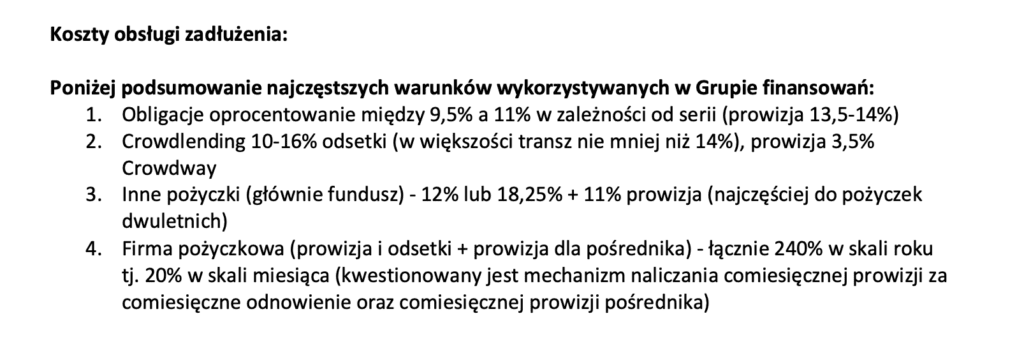

Koszt obsługi długu?

- Obligacje 9,5%/11% + 13,5%/14,50% prowizji

- Finansowanie społecznościowe 'Crowdlending’ – 10/16% (w większości nie mniej niż 14%) + 3,5% prowizji dla Crowdway jako organizatora crowdfundingu

- Inne pożyczki (głównie fundusz) – 12%/18,25% + 11% w prowizjach (najczęściej do dwuletnich pożyczek)

Jak przy relatywnie niewielkiej sprzedaży, tak wielkiej skali zadłużenia przy tak drogim finansowaniu spółka mogła zakładać wypłacalność dla obligatariuszy na dwucyfrowym poziomie rocznie + bonusy? Wabienie owiec do zagrody? Sytuacja w pewnym momencie musiała zrobić się naprawdę zła skoro firma zapukała do drzwi firmy, która udzieliła pożyczki oprocentowanej na 240% w skali roku przy 20% w skali miesiąca. Ale zaraz, zaraz. Może po analizie modeli biznesowego spółki Palikota i Wojewódzkiego instytucja zażądała tak wielkiej premii ze względu na tak potężne ryzyko niewypłacalności? To oczywiste, że dług dla spółek dla przepaści jest droższy. Ryzyko pożyczkodawcy jest olbrzymie.

Podsumujmy

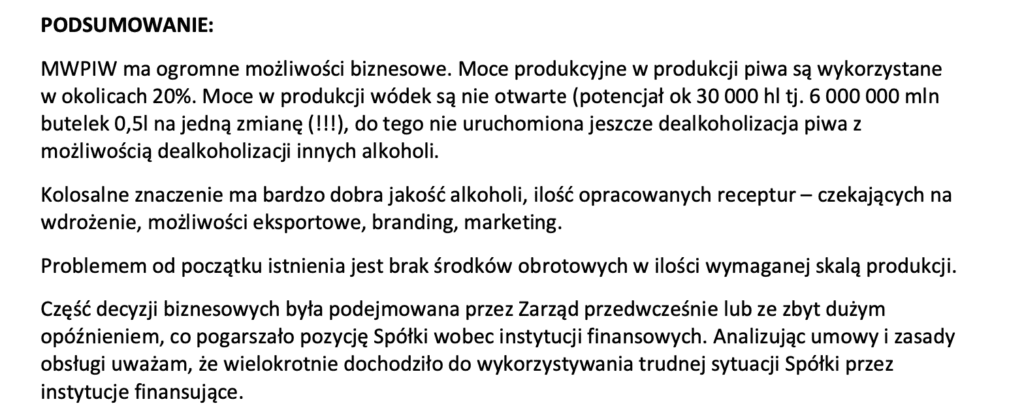

Podsumowując Marek Maślanka sugeruje konwersje długów na kapitał. To dałoby prawdopodobnie złudną nadzieję inwestorom, że ich udziały mogą być cokolwiek warte. Jeśli kiedykolwiek spółka wyjdzie na prostą. Pamiętajmy, że mówimy o setkach milionów długu przy kilku milionach złotych sprzedaży miesięcznie (nie mylić z zyskiem netto). Dokładnie mówimy o 5 milionach przychodów. Zwiększenie mocy produkcji, które niżej opisuje Marek Maślanka generuje także wyższe koszty (co zostało jakby pominięte) i wymaga sporej ilości kapitału.

Widzimy, że spłacenie obecnego długu trwałoby mniej więcej dwa lata jeśli spółka nie generowałaby żadnych kosztów i pieniądze w całości przelewała do 'skarbonki’ z napisem 'na spłatę zobowiązań’. Mimo to Marek Maślanka nie traci wiary. Podkreślił potencjał młodego, zdeterminowanego zespołu i widzi szanse na wypłacalność. Czy mówiąc o młodym, zdeterminowanym zespole miał na myśli Janusza Palikota i Kubę Wojewódzkiego? Pozostawiamy dowolną interpretację.

Może Cię zainteresuje: