Reżim Wzrostów – Stokarz Czyta Rynek #68

Reżimy mają taką przypadłość, że gdy już raz zagarną władzę, niezwykle ciężko jest się nim z nią rozstać. W takiej też sytuacji znajdujemy się obecnie na rynku kryptowalut. Zapanował bezwzględny reżim wzrostów, który pomimo niepokojących sygnałów ekonomicznych płynących z Europy, a także Stanów Zjednoczonych (-5.14% spadł indeks Stoxx, przy czym SPX zanurkowało o -4.43% tydzień do tygodnia) nie słabnie na sile.

Pomimo początkowej wyprzedaży na BTC po dojściu do poziomu $13,800, który przypomnijmy jest kluczowym elementem dzisiejszej układanki na kursie – to właśnie tam w 2019 roku zatrzymany został trend wzrostowy, ogólny trend wzrostowy pozostał niezachwiany.

Przebijając wcześniejszy zakres horyzontalnej akumulacji, Bitcoin zyskał 5.77%. Nieciekawe środowe nastroje na tradycyjnych rynkach rozlały się na giełdy kryptowalut, wraz z BTC tracącym ponad -7% na wartości. Zakup poniżej $12,900 USD okazał się być jednak świetnym pomysłem. Po jednodniowej konsolidacji i obsunięciu w godzinach porannych we czwartek, Bitcoin rozpoczął ponowny rajd, dochodząc aż do poziomu oporu na $13,560 USD.

Altcoiny kontynuują trend spadkowy, ETH traci w stosunku do BTC

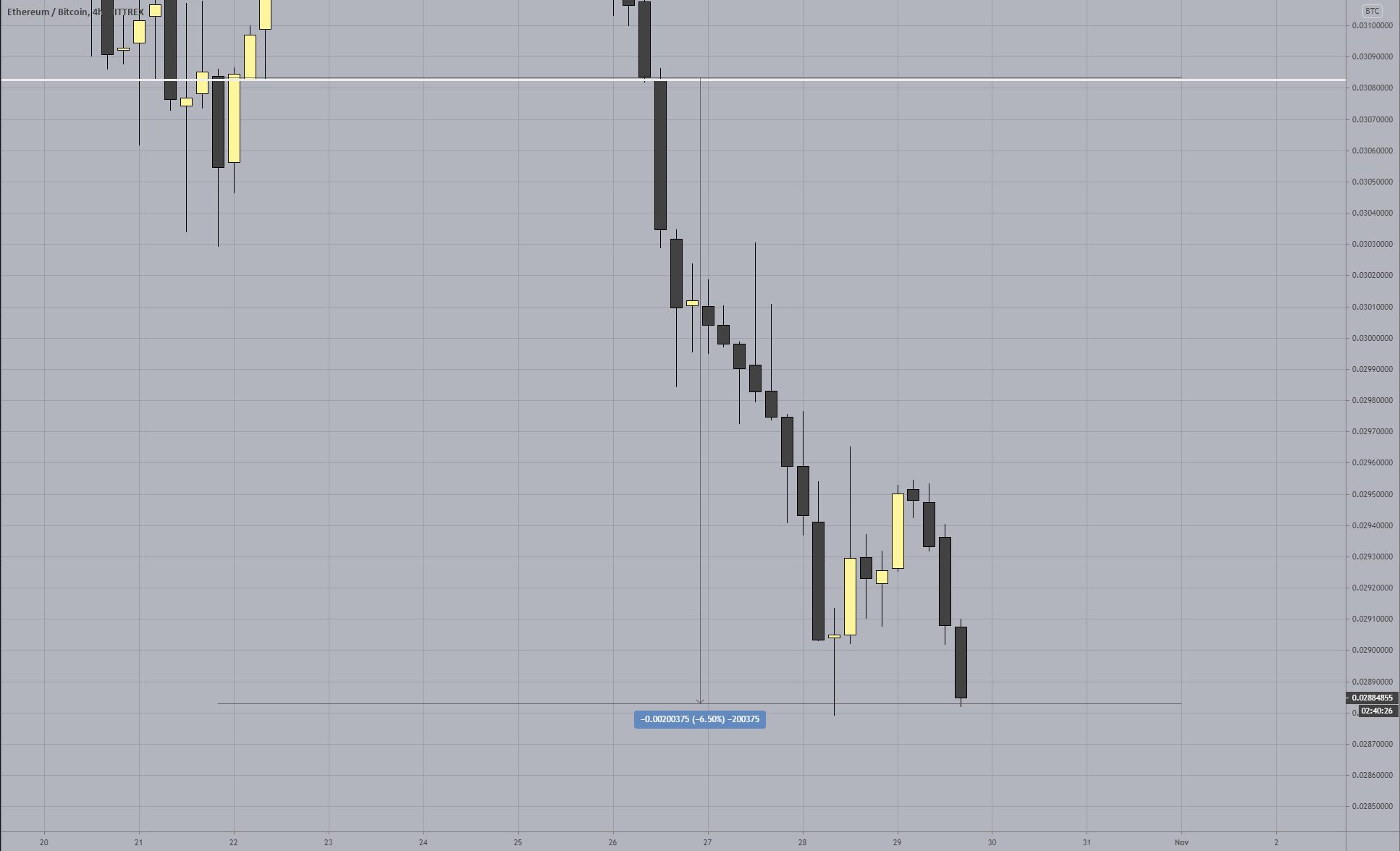

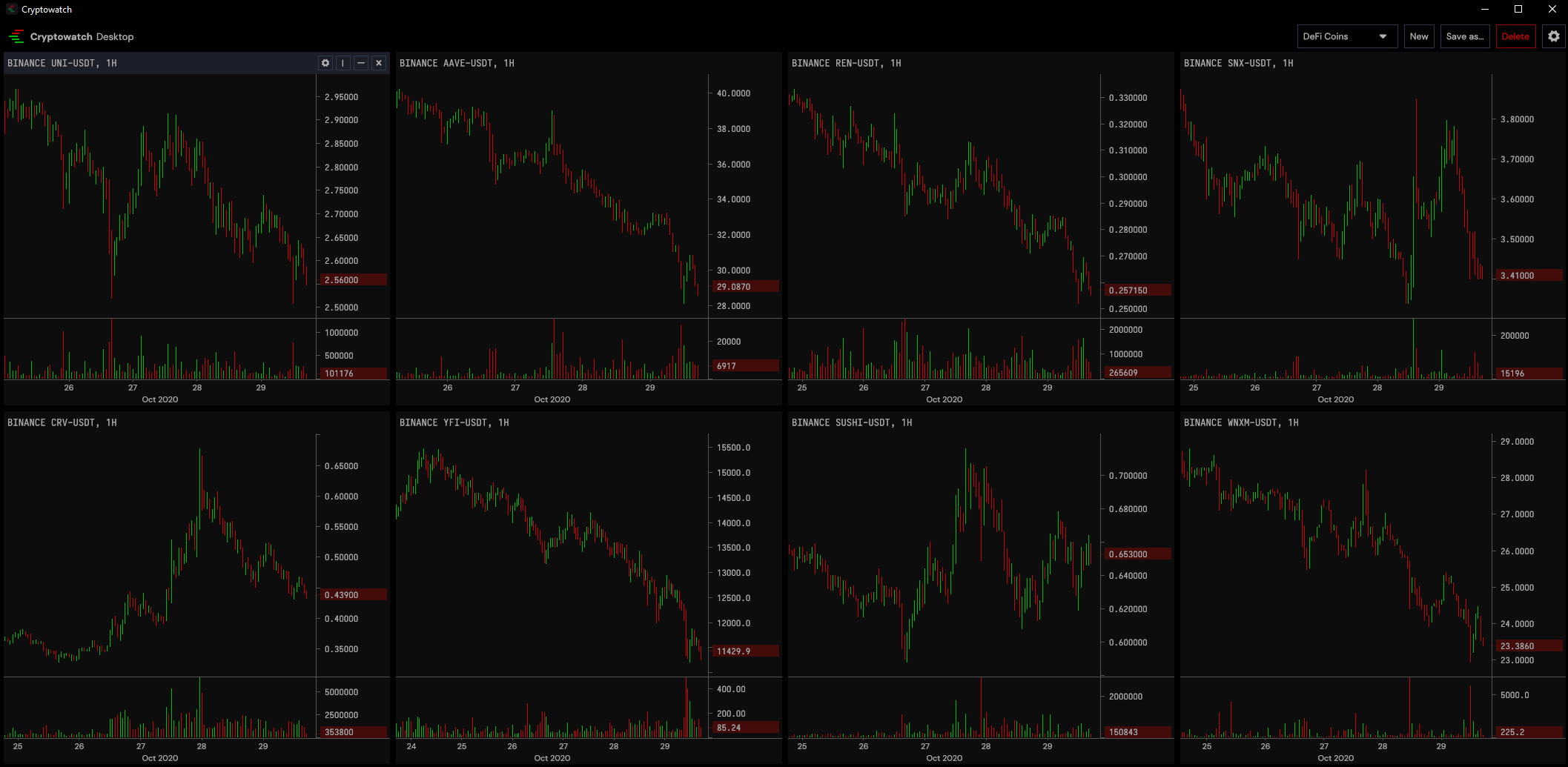

Niestety podobna ekscytacja nie udzieliła się kursom alternatywnych kryptowalut. W październiku wyraźnie zauważalna jest ciągła rotacja kapitału z altcoinów do BTC. Spadek na wartości ETH w stosunku do Bitcoina jest znaczący, co zaobserwować możemy na kursie ETH/BTC. Straciło ono aż -6.5% po przełamaniu ostatniego poziomu wsparcia, zabierając altcoiny wraz ze sobą.

Po ,,Lecie DeFi” rosnąca ilość protokołów zaczęła tracić na wartości, a trend ten jest dalej kontynuowany. Fakt ten nie jest wielce zastanawiający, gdyż po wielokrotnych wzrostach na tychże kursach, licząc od kwietnie do końca miesięcy wakacyjnych, realizacja zysków, a także dumpowanie inwestorów, którym zdarzyło się kupić na szczycie są rzeczami nieprzerwanie związanymi z cykliczną naturą rynków i dystrybucją zysków.

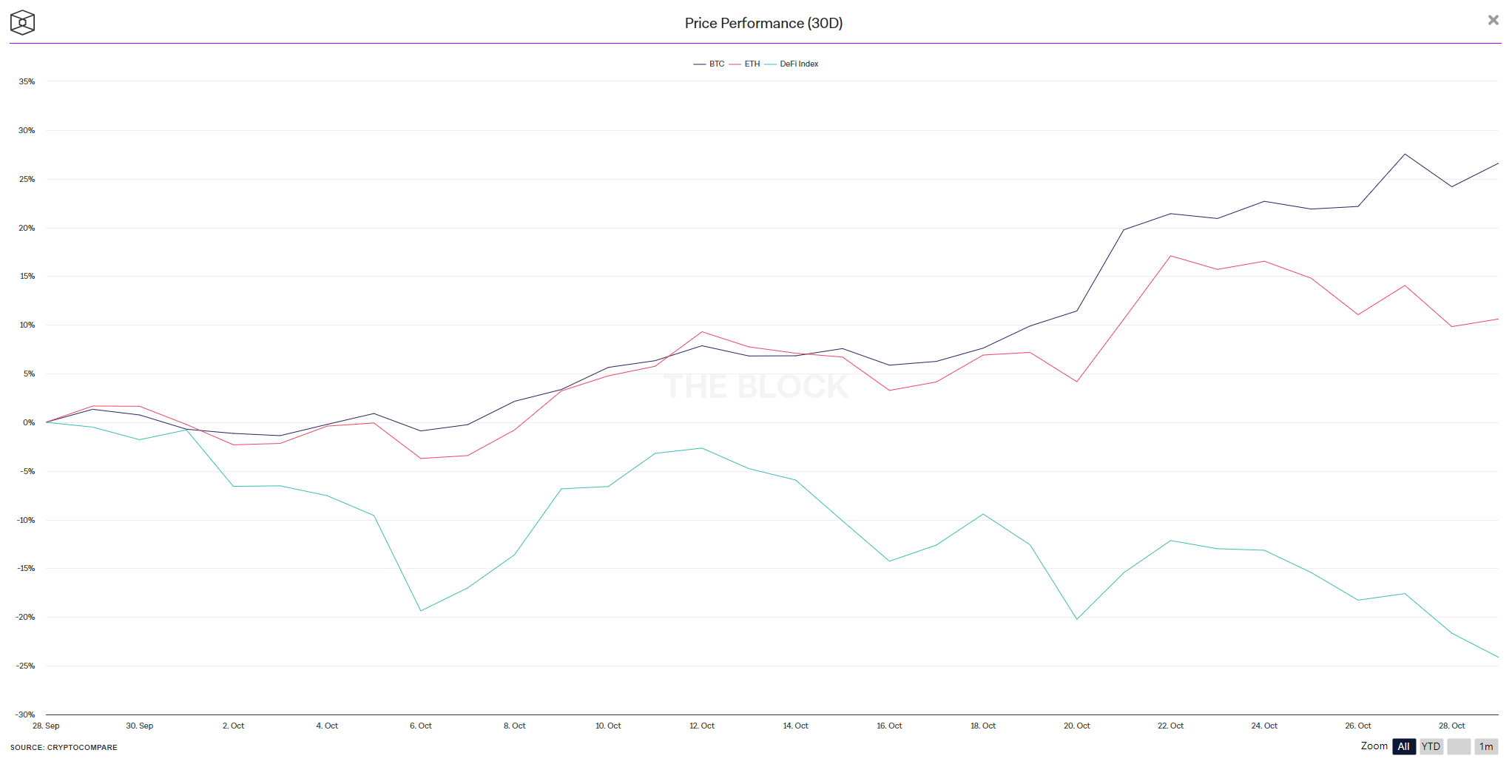

Mierząc zwroty BTC, ETH i DeFi w ciągu ostatnich 30 dni, BTC wzrósł o ponad 24%, ETH o niecałe 11%, podczas gdy indeks DeFi spadło o ponad -24%!

Jeśli nie udało Ci się w ciągu ostatnich dni z grą na pozycjach long na altcoinach, nie martw się – również i dla mnie nie były to dni najbardziej owocne. Osobiście zamierzam przyjąć spokojniejsze podejście do altcoinów. W DeFi na co dzień jesteśmy świadkami ciągłych innowacji, zatem jestem przekonany o przyszłej sile tego segmentu kryptowalut, która objawi się również we wzroście kursów. Problemem pozostaje wybranie przez nas odpowiedniego momentu do alokacji kapitału.

Utrzymujący się trend wzrostowy Bitcoina oznaczać będzie dalszą migrację kapitału na króla rynku. O interesujących strategiach na rozegranie altcoinów jako pierwsi usłyszycie i przeczytacie na grupie BitHub Krypto Polska.

Reżim Wzrostów Bitcoina

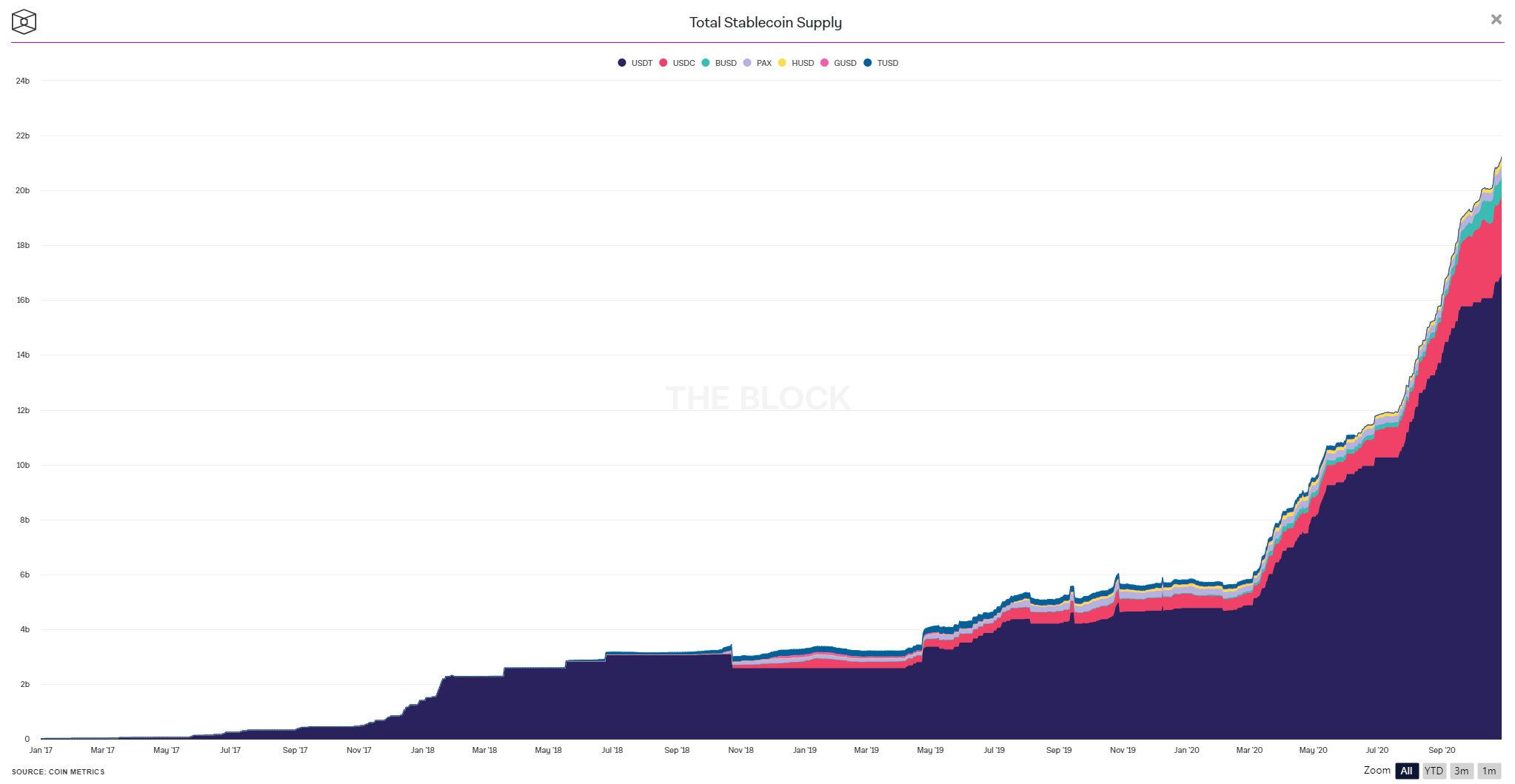

Nie mógłbym mówić o reżimie wzrostów BTC bez podparcia takowego stwierdzania danymi. Wpierw spójrzmy na jedną z ważniejszych metryk jeśli chodzi o weryfikowanie napływu nowego pieniądza na rynek kryptowalut. Jest nią całkowita podaż stablecoinów, czyli kryptowalut utrzymujących swoją cenę w stosunku 1:1 z USD.

Podczas gdy w rekordowym momencie bańki na krypto w 2017 roku mogliśmy mówić o raptem 2 miliardach stablecoinów w obiegu, dziś jest ich ponad 10-krotnie więcej. Stablecoiny stały się nie tylko sposobem na płynniejsze operowanie w cyfrowym świecie, bez interakcji z tradycyjną infrastrukturą bankową, lecz również główną parą, wobec której traderzy są skorzy do handlowania swoimi altcoinami.

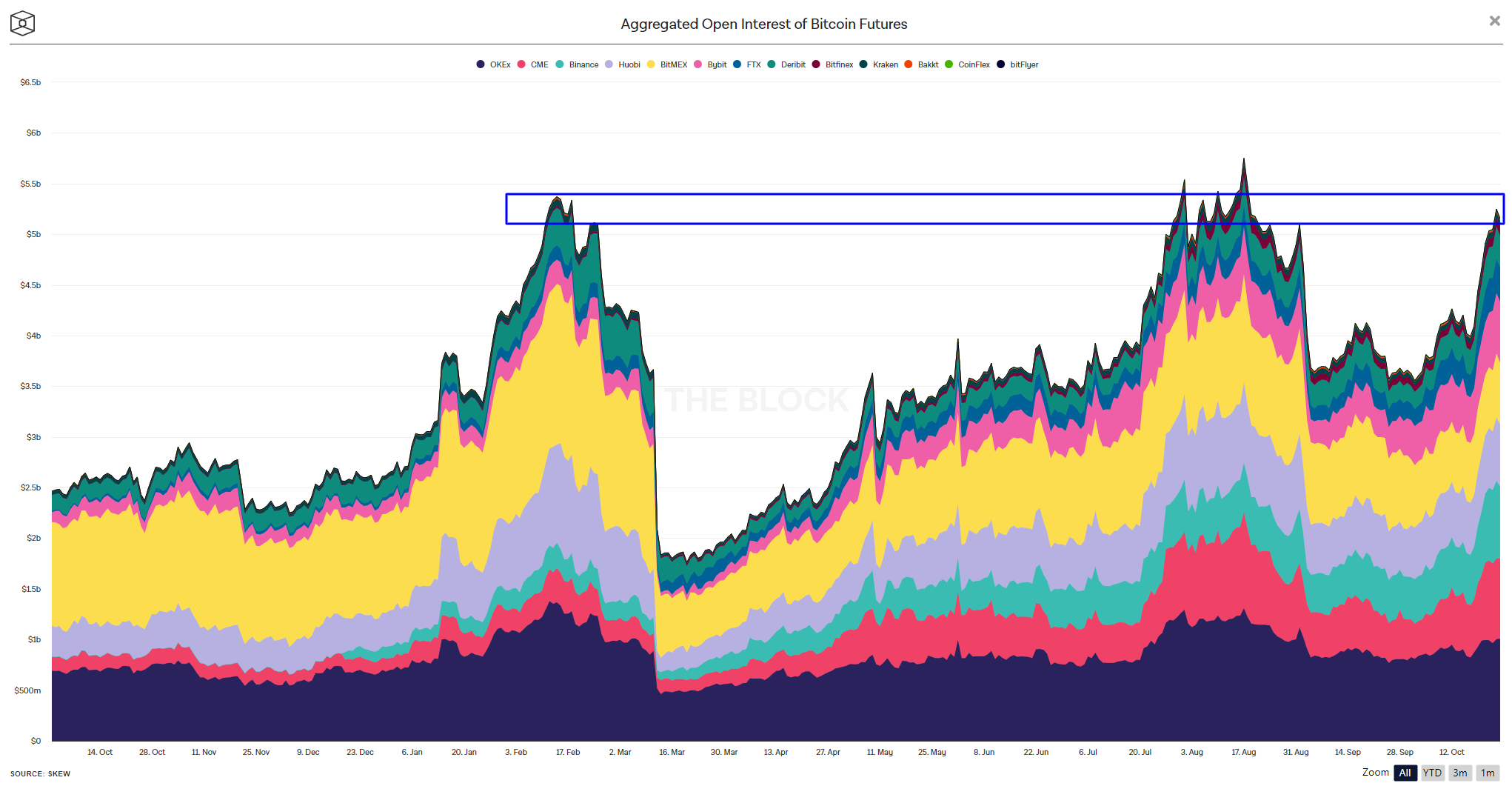

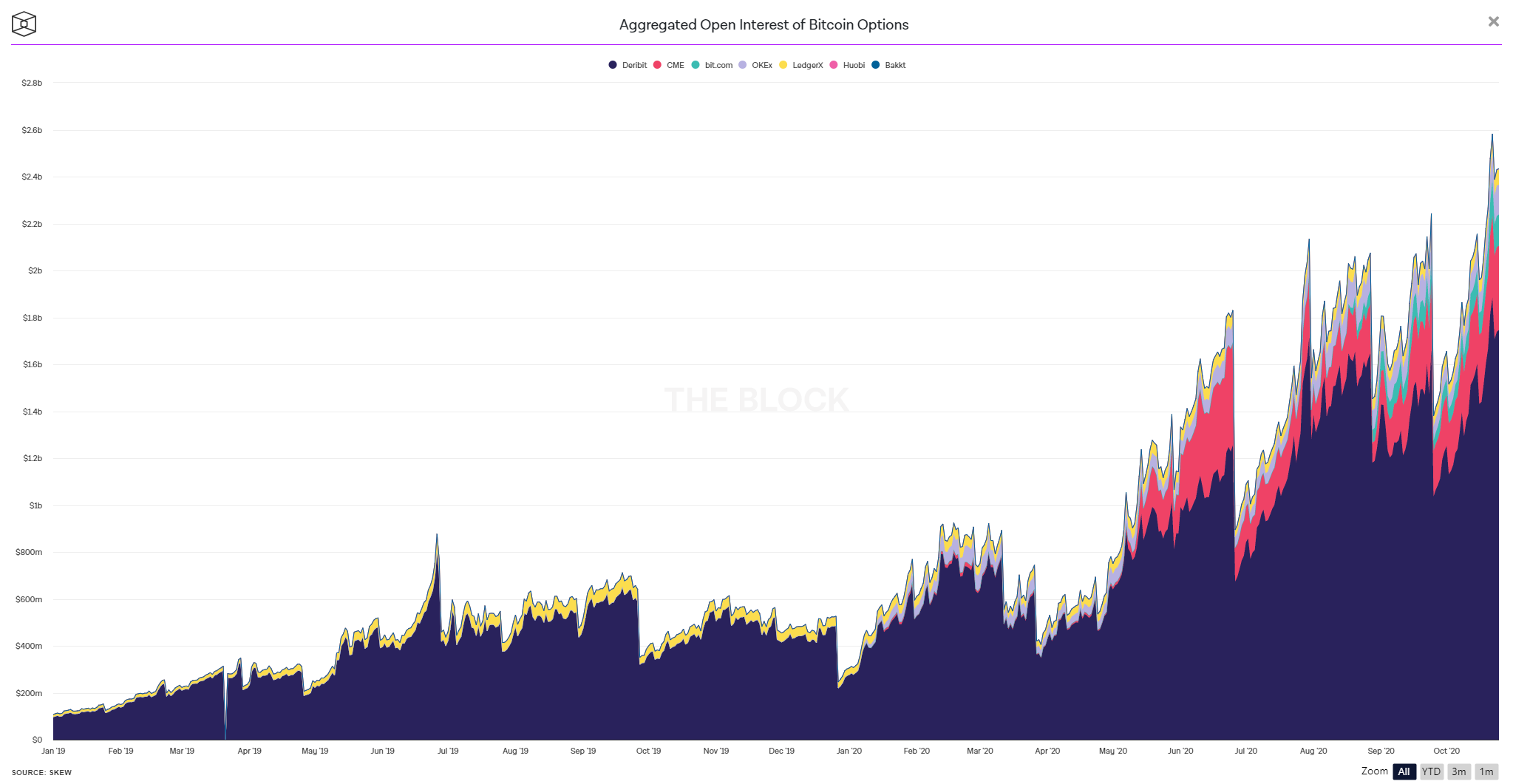

Swój rozkwit notują również rynki opcji oraz kontraktów terminowych na BTC. Agregowany Open Interest (otwarte pozycje netto, denominowane w USD) opcji, a także innych derywatów sugeruje wejście na rynek graczy instytucjonalnych, prop. shopów oraz funduszy hedge, korzystających z delta neutralnych strategii rynkowych.

Open Interest kontraktów terminowych na BTC doszedł do swoich rekordowych poziomów, pomimo akcji amerykańskiego rządu wymierzonych w giełdę BitMEX i Chin blokujących OKEX. Jeśli trend wzrostowy ma być kontynuowany w zdrowym tempie, Open Interest powinien notować kolejne szczyty.

Rynek opcji stał się miejscem do zajmowania kierunkowych pozycji z ograniczonym ryzykiem. Obecnie głównymi miejscami handlu opcjami na BTC są Deribit i amerykańskie CME.

Korelacja BTC z SPX i złotem traci na sile

Pomimo utrzymującej się przez niemalże cały rok wysokiej korelacji BTC z tradycyjnymi rynkami towarowymi i akcji, w czasie październikowego rajdu Bitcoina zaczęła ona stopniowo maleć. SPX jest w tej chwili skorelowane z BTC zaledwie na poziomie 0.35. Kontynuacja wzrostu BTC przy jednoczesnym osłabieniu gospodarczym europejskich i amerykańskich ryków w wyniku pandemii koronawirusa powinna popchnąć korelację w jeszcze niższe regiony.

Co oznacza to dla zwyczajnego zjadacza kryptowalutowego chleba? Nie będzie on musiał czytać kolejnych męczących artykułów o tym jak panika na amerykańskiej giełdzie pchnęła kurs jego cennego Bitcoina w dół. Vires in numeris!

Analiza Techniczna BTC

Czy tym razem będzie inaczej? Zdają się pytać wszyscy uczestnicy rynku kryptowalut. Czy tym razem Bitcoin pokona swoje rekordowe poziomy wyceny i osiągnie nowe ATH? O ile do nowego ATH jest nam tak samo daleko, jak do $6,000 – zatem nie zamierzam spekulować w tej materii – tak jestem silnie przekonany, że jest wysokie prawdopodobieństwo, że jeszcze w tym roku lub pierwszym kwartalne 2021 roku zobaczymy $16,000-$18,000 USD na kursie Bitcoina.

Wskazuje na to fakt zachowania się miesięcznego kursu. Poprzednim razem dojście do poziomów $13,000-$13,500 wiązało się z silnym odrzuceniem ceny. Dziś na świecy miesięcznej (pozostało bardzo niewiele do jej zamknięcia) nie widzimy nawet malutkiego knota sugerującego, że trend zmierza ku końcowi. Pomimo pozostawania pod ważnym oporem ($13,800 USD) spodziewam się konsolidacji i rozpoczęcia ataku na $14,500-$15,000 USD w drugiej połowie listopada.

Spoglądając nieco na lewo widzimy, że poprzednim razem mieliśmy jasne sygnały odwrócenia trendu. Długie knoty, dystrybucja na szczycie i silne odrzucenia oporów w skali tygodniowej. Dziś sytuacja jest naprawdę inna. Granie po stronie LONG i kupowanie wszelkich dipów uważam za wysoce optymalną strategię. Poziomy, na które zwracam uwagę to $12,500-$12,700 USD + $13,100 USD, a także gra pod momentum rynkowe, czyli kupowanie wybić z konsolidacji na kursie – nie ważne jak wysoko znajdować się będzie cena.

Jednym z poziomów, który również mam na uwadze to $13,100 USD – do zajęcia pozycji LONG czekałbym wtedy na ruch ponad zobrazowany kanał diagonalny, spadek z powrotem do niego i zejście do dna kanału.

Prezentowałoby się to następująco:

Reżim wzrostów tak łatwo nie da za wygraną tym razem. Czas wysłać nieco niedźwiedzi do snu zimowego.

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.