HAZARD – Stokarz Czyta Rynek #40

Hazard sprawia, że nasza krew płynie szybciej i portfele robią się chudsze. Kupić, czy sprzedać – jaką decyzję dzisiaj podejmiesz?

„Jedynym, który może decydować o Twojej wartości…. Jesteś Ty. Jeśli chcesz coś zdobyć, musisz po to sięgnąć. Zawodowi sportowcy poświęcają całe swoje dzieciństwo treningom. Ludzie prowadzący przedsiębiorstwa przekazują zabezpieczenie, w postaci własnych środków, aby rozwijać biznes. Tak to zawsze działa. Aby zrealizować swoje ambicje, musisz podjąć ryzyko. Im większe ambicje, tym większe ryzyko. Może to wymagać czasu lub ogromnej ilości pracy, która wpłynie na długość Twojego życia… Więc dokonaj wyboru. Żyj w spokoju jako niedoszły marzyciel lub zaryzykuj utratę wszystkiego, aby osiągnąć szczyt. To ty musisz zdecydować ”. – Yumeko Jabami, Kakegurui.

Swego czasu wdałem się w dyskusję na temat tego, czy inwestowanie uznać można za hazard, czy też nie. Strona przeciwna głosiła, że inwestowanie samo w sobie zakłada pewny wynik końcowy, nie dopuszczając do siebie stwierdzenia, że nawet najpewniejsze inwestycje, poparte wielotygodniowymi analizami, obarczone mogą być niesymetrycznym, ukrytym ryzykiem. Ja zaś spekulację/hazard/inwestowanie postrzegałem w nieco innych ramach. Różnica między tymi pojęciami jest raczej „rodzaju, a nie rzędu – niczym między stopniem zaawansowania mózgu człowieka, a innych ssaków”.

Zarówno spekulacja, jak i inwestowanie mogą być całkowicie głupie i nietrafione, oparte o wybujałych fantazjach na temat urojonej rzeczywistości. Nawet najlepsze przedsięwzięcie architekturalne, pewne zysku, może zostać pogrzebane przez nieprzewidywalność – chociażby globalną pandemię (mówimy tu oczywiście o ekstremalnych przypadkach, niemniej ryzyko istnieje). Moim zdaniem nie powinniśmy negatywnie lub pozytywnie patrzeć na te pojęcia, brzydząc się jednymi a gloryfikując drugie, gdyż obawiamy się, że możemy zostać negatywnie zrozumiani przez ludzi z zewnątrz – nie związanych z rynkiem finansowym.

„Przecież to nie hazard!” – Myśląc w formie zakładów

Odkąd poznałem koncept opisany przez Annie Duke w książce „Thinking in Bets”, skłaniam się ku przekonaniu, że prawdziwą przewagę nad resztą ludzi (na giełdzie, lecz również w życiu codziennym) osiągniemy patrząc na nasze decyzji z poziomu zakładów, których efekt końcowy mieści się w pewnym rozkładzie prawdopodobieństwa. Wyniki nie są binarne – wygrałem zarabiając milion i przegrałem tracąc całe portfolio (dla przykładu) – miesząc się jedynie na krańcach tego spektrum. Podejmowanie decyzji w czasie spekulacji, hazardu czy „bezpiecznej i spokojnej” inwestycji powinno przypominać grę w pokera. Atakuj jeśli masz przewagę. Badziewna karta? Zachowaj kapitał i zasoby, przeczekaj „zimę” i wykonaj ruch, kiedy warunki zmienią się na twoją korzyść.

Wszystko jest zakładem obarczonym prawdopodobieństwem ostatecznego wyniku. Zmiana pracy, a może relokacja do innego miasta? Zakładasz, że nowe stanowisko będzie lepsze, szef milszy, a poranna kawa mniej podła. Skąd wiesz, że w nowym mieście, w ciągu najbliższych 5 lat ceny nieruchomości nie spadną, sprawiając, że twoja inwestycja w nieruchomość (tymże jest przecież zakup mieszkania i domu – inwestycją!) straci na wartości? Być może wskaźnik przestępczości wzrośnie, a twoje dzieci nie będą mogły wychodzić na spacer same? To właśnie jest ryzyko, które podejmujesz na co dzień. Zazwyczaj ludzie nie są go w ogóle świadomi. Myśląc w kategorii zakładów (betów) stawiasz się na wygranej pozycji, gdyż jesteś świadom zagrożeń związanych z potencjalnym ryzykiem.

Spekulacja, hazard, inwestowanie – kto mógł przewidzieć, że 11 września w WTC uderzą dwa samoloty, a Ameryka na wiele lat rozpocznie krwawą walkę z terroryzmem, której pochodnymi będą utrata prywatności przez społeczeństwo i miliony martwych cywili na Bliskim Wschodzie? Racje ma Nassim Nicholas Taleb mówiąc: „Przed odkryciem Australii, ludzie ze Starego Świata przekonani byli, że wszystkie łabędzie są białe”. Nie powielajmy ich zachowań myśląc, że każda inwestycja jest stosunkowo bezpieczna, a każda spekulacja to szatański wymysł naiwnych i miałkich umysłów.

Jak psychologia tłumu kształtuje trendy

Dlaczego trendy i mikro trendy rynkowe wymagają czasu do ukształtowania się? Kolektywny umysł zwierzęcia ludzkiego musi dostosować swoje myślenie do zbyt szybko zmieniających się warunków. Umysł ten jest jednak niezwykle powolny i oporny. Wynika to z faktu, że do swojego działania potrzebuje znacznych ilości energii.

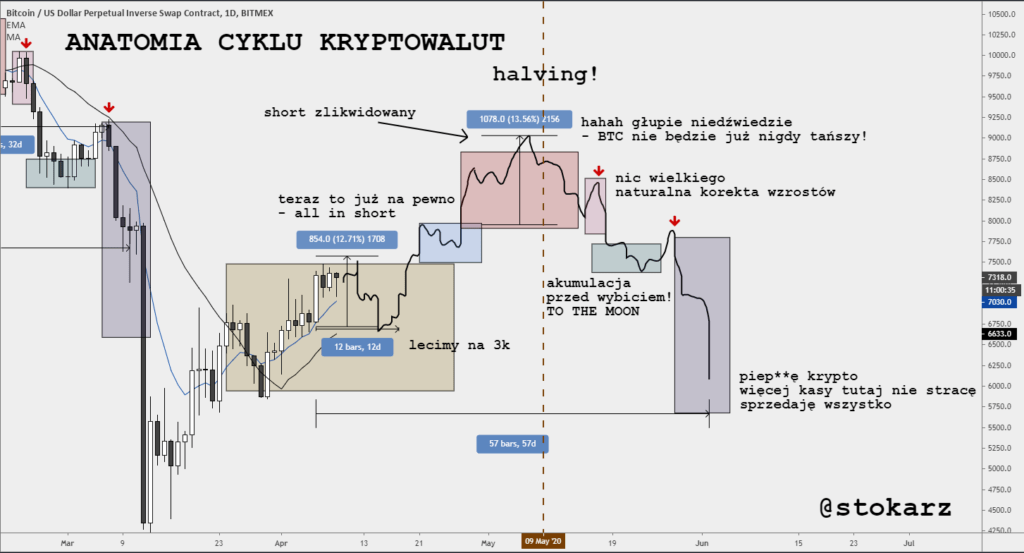

Zanim pewna przewodnia idea i narracja się wykrystalizują – na przykład cena Bitcoina rosnąca tuż przed Halvingiem – musi minąć nieco czasu. Posty na twitterze muszą zostać napisane, byczowatość przeniknąć do mózgu uczestników rynku, a kompanie medialne wyprodukować dziesiątki artykułów, na łamach których analitycy będą prześcigali się w domniemanych prognozach wzrostów. Kiedy to się jednak stanie, zazwyczaj dochodzi już do zalążkowych zmian sentymentu. Kryptowalutowi hazardziści kupują wszelkie możliwe dołki, nie będąc w stanie dostosować się do nowych warunków. Dalej trzymają się, przestarzałej już, narracji – kolektywny umysł pozostaje w tyle.

Kiedy w podmorskich głębinach dochodzi do terytorialnego starcia dwóch samców homara, status społeczny pokonanego ulega całkowite degradacji. Nie mogąc znieść upokorzenia i porażki, w geście obronnym wykształconym przez setki milionów lat starannej ewolucji, homar kształci w sobie „nowy” mózg. Przystosowany do niższego statusu społecznego i mogący to jarzmo utrzymać, nie poddając jednocześnie ciała destrukcji.

Kolektywny umysł rynku – ofiara własnej opieszałości

Podobne zachowanie obserwować możemy na rynkach finansowych, w których to kolektyw psychologiczny uczestników rynku przystosowuje się do warunków porażki. Nie zauważając jednocześnie, że takie ograniczenie mentalne sprawia, że nie są oni w stanie reagować na pojawiające się okazje.

Weźmy dla przykładu sytuację z lat 2018-2019. Po fascynującej i beztroskiej hossie przyszedł długi i brutalny rynek niedźwiedzia. Co dało radę być sprzedawane trafiało na rynkową aukcję. Jeszcze nie tak dawno sprzedawany za $20,000 USD Bitcoin był do kupienia za niemalże 15% tejże wartości. Czas upłynął i doszło do zmiany warunków rynkowych, co wyraźnie zauważalne było w silnym, 30% dziennym wzroście kursu.

Mimo tak potężnej zmiany (!) warunków, ogólny sentyment był ciągle niedźwiedzi. Kolektyw, zdegenerowany i poniżony wielomiesięcznymi spadkami, przez swój stan psychiczny nie był w stanie dostosować się do nowych warunków i niczym homar z naszej krótkiej opowieści, dalej żył przeświadczeniami o nadchodzących spadkach. Ból związany z przeszłością przeważył nad rodzącym się zalążkowym optymizmem.

Trend nie ulega zmianie z dnia na dzień. Jest raczej procesem, zarówno widocznym na wykresie opisywanego aktywa, jak i możliwym do „wyczucia” wśród społeczności uczestników rynku. Jeśli jednak 90% traderów ulega tym przestarzałym narracjom, jak więc się z nich wyłamać?

Dostrzeżenie drobnych zmian w mikroekonomii rynkowej

Mamy kilka dróg wyjścia z potrzasku. W pierwszej kolejności nie powinniśmy emocjonalnie przywiązywać się do rynku, na którym handlujemy i pieniędzy, którymi obracamy. Odczłowieczyć je. Wyzbyć się wszelkich sentymentów związanych z potencjalną stratą i zyskiem. Możliwe? Owszem, niemniej zaledwie garstka zawodowych traderów jest w stanie osiągnąć taki stan mentalny. Większość z nas do pieniędzy przywiązuje się niczym ten piękny homar do swojego terytorium.

Tylko o ile w jego przypadku utrata pozycji społecznej wiązać się może z długoterminową śmiercią (brak zainteresowania ze strony samic – niemożność kontynuacji linii genetycznej w postaci potomstwa), tak my ludzie, dzięki poczynieniu odpowiednich kroków (ochrona kapitału, podejmowanie moderowanego ryzyka, nie przesadzanie z wielkością pozycji jeśli jesteśmy niepewni rynku, bądź mamy złą passę) jesteśmy w stanie uchronić się przed bankructwem i degeneracją. Nawet jeśli ono nastąpi, a całe nasze konto zostanie zlikwidowane, zawsze jesteśmy w stanie wrócić i walczyć dalej. Homar nie posiada tego przywileju.

Czy są zatem inne wyjścia? Owszem, możemy starać się obserwować drobne zmiany, mikroekonomię rynku – jak bije jego serce. Przykład takich drobnych, wczesnych zmian przedstawia nam trader @Glimmerycoin.

Z pomocą obserwacji informacji o zlewarowaniu pozycji long i short, był w stanie zauważyć, że niedźwiedzia narracja jest na straconej pozycji i łatwiej ją będzie zaatakować. Uparci wieszczyciele dalszych spadków kursu BTC stosowali dźwignię finansową o wiele wyższą od traderów zajmujących długie pozycje, tym samym wystawiając się na asymetryczne ryzyko jako kolektyw.

Ujmując to w proste słowa, łatwiej im było zabrać pieniądze.

Bitcoin – Analiza Techniczna największej kryptowaluty

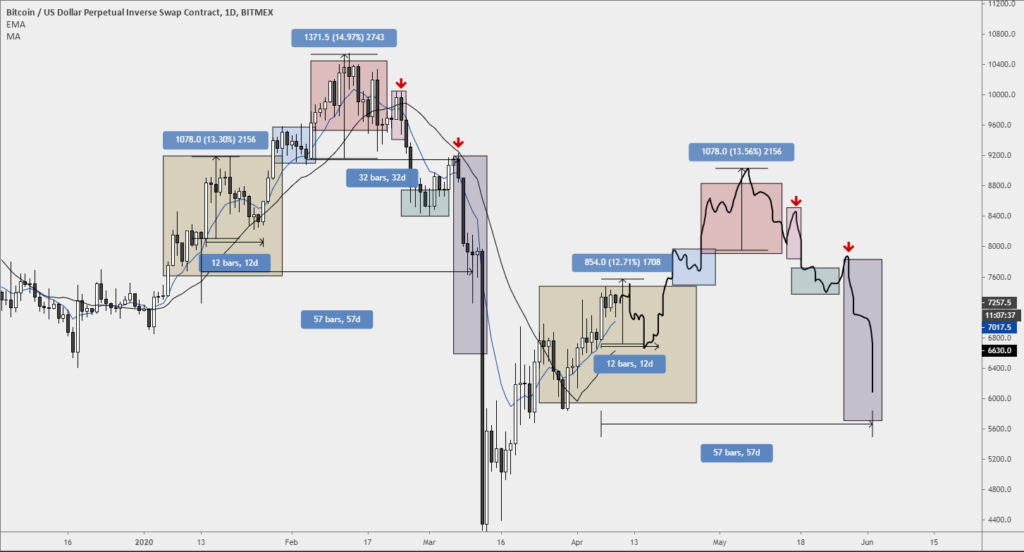

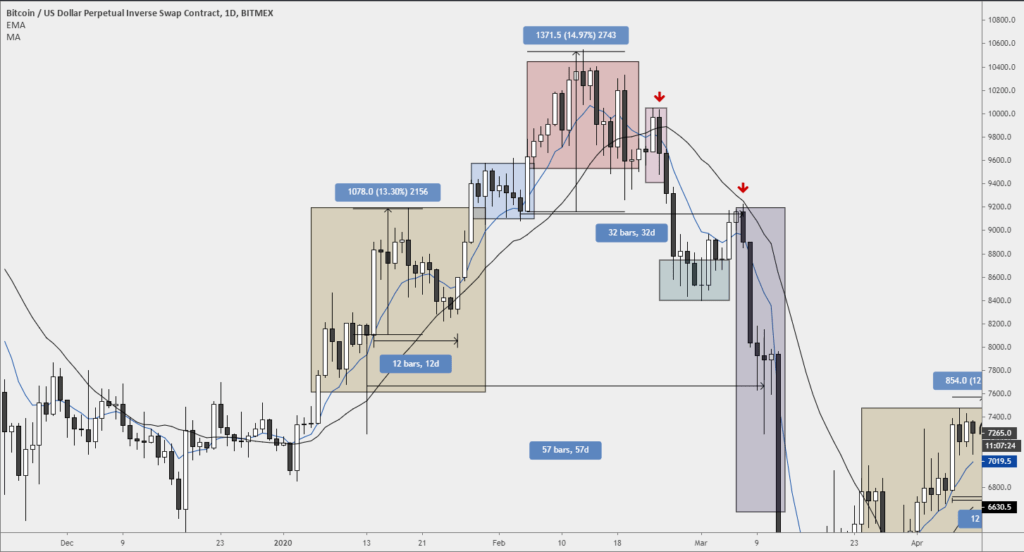

Łatwo jest w obecnych warunkach rynkowych, kiedy to indeks S&P 500 rośnie na danych o historycznie rekordowym bezrobociu, przyznać, że nie ma się większego pojęcia co dalej. Niemniej, byłaby to droga łatwa, dobra dla osób leniwych. Postanowiłem więc wykorzystać radę, którą sam Wam dzisiaj udzieliłem i zastosować ideę cykli rynkowych do obecnego kursu BTC. Dla fanów fraktali sama gratka, jednak nie sposób odmówić racji co do cykliczności rynków i ludzkiej natury. Na rynkach nie dzieje się nic nowego.

Daję temu setupowi około 55% na powodzenie realizacji. Zakłada on ruch na $7700-$7900, następnie zejście do $6400-$6600 i kontynuację wedle narysowanego schematu. Byłaby to powtórka z rozrywki jaką przy ruchu $7000-$10,500 (czas trwania, zakres wzrostu). Uważam, że taki ruch kursu BTC idealnie zgrałby się z panującą przed halvingiem narracją.

Z długoterminowych prognoz pogody w świecie kryptowalut, spodziewam się, że kurs ETH/BTC prędzej, czy później (lipiec – wrzesień) zaatakuje strukturę oznaczoną na wykresie na szaro.

Przegląd zeszłotygodniowych publicznych trejdów – ponad 50% skumulowanego zysku dla Czytelników Bithuba!

Wyjątkowym sukcesem zakończyła się nasza zeszłotygodniowa spekulacja na kursach kryptowalut. Setupy, którymi miałem przyjemność się z Wami podzielić, ani na chwilę nie zagnały nas w stronę potencjalnych strat. Przy niewielkim stopniu ryzyka, udało nam się zyskać 25% na pozycji w ZEC/USD, 15% na parze ETH/BTC, a także niemalże 15% na trejdzie LTC/USD. Każdy z trejdów przedstawiony był Czytelnikom zawczasu i możliwy jest do publicznego zweryfikowania.

Link: Cykl Rynkowy – Stokarz Czyta Rynek #39

Zamykam tym samym pozycję na ZEC/USD, gdyż osiągnęła ona swój cel. Tak samo ETH/BTC. W grze pozostaje jeszcze LTC/USD, które zamierzam sprzedać pod koniec tego tygodnia. Tak więc, w ciągu 7 dni gry na giełdzie, łączny zysk z 3 pozycji wyniósł 50%, przy czym za każdym razem stosunek ryzyka do zysku (R:R Ratio) wynosił ponad 2.5pkt.

W nadchodzących tygodniach mam na oku trzy potencjalne setupy, wszystkie long alty o wysokiej kapitalizacji w stosunku do BTC. Sygnałem na zajęcie pozycji będzie przebicie lokalnego szczytu na XRP/BTC oraz przebicie low na EOS/BTC i powrót do kanału horyzontalnego. Dla ADA, będzie to zejście na poziom Entry zaznaczony na wykresie.

Warto również zauważyć, że z racji wysokiej korelacji altcoinów, zaledwie jeden z dwóch trejdów będzie miał okazję wejść w życie. Jeśli XRP/BTC zacznie wspinać się wyżej, EOS/BTC zrobi to samo, więc drugi setup nie będzie możliwy do realizacji (XRP rośnie do BTC, a EOS zalicza nowe low? Wątpliwe!).

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.