Europejski Bank Centralny chce ścigać za Bitcoina: Upadnie jak domek z kart. „Lobby stoi za bańką, która tragicznie pęknie”

Na blogu Europejskiego Banku Centralnego pojawił się tekst, autorstwa Ulricha Bindseila, dyrektora generalnego ds. infrastruktury rynku i płatności oraz Jürgena Schaafa, doradcy w wymienionym departamencie instytucji, kontrolującej podaż waluty Euro. Zadaliśmy sobie nieco trudu i przetłumaczyliśmy tekst. autorstwa obydwu pracowników EBC, aby rzucić więcej światła na stanowisko strefy euro w stosunku do Bitcoina. W ocenie autorów euforia związana z wyceną Bitcoina nie jest wskaźnikiem jego stabilności. Podkreślili, że Bitcoin nie opiera się na fundamentalnych danych ekonomicznych. Nie ma wartości godziwej, z której można by wyprowadzić poważne prognozy.

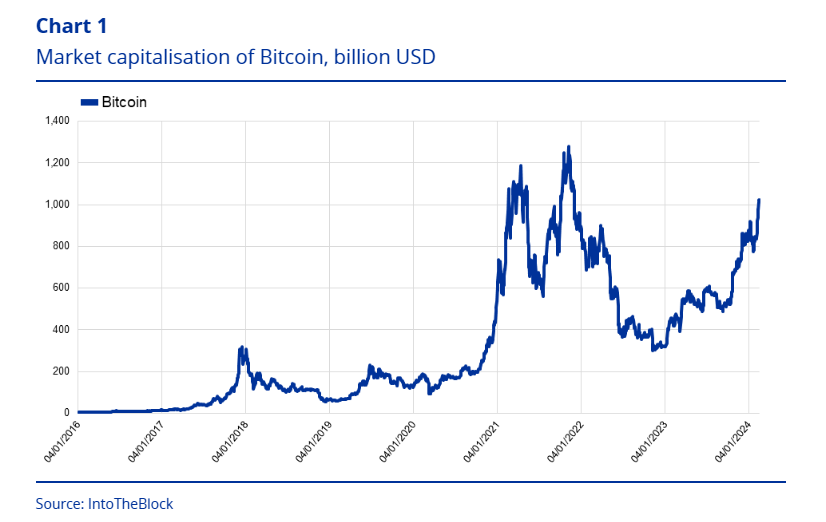

Nie ma jednak 'maksymalnej ceny’ w bańce spekulacyjnej. Zamiast tego, reflacja bańki pokazuje skuteczność działań lobby Bitcoina. Autorzy przekazali, że kapitalizacja „rynkowa” określa ilościowo jedynie ogólne szkody społeczne, które wystąpią, gdy domek z kart się zawali. Ważne jest, aby władze były czujne i chroniły społeczeństwo przed praniem pieniędzy, cyberprzestępczością i innymi przestępstwami. Także stratami finansowymi dla mniej wykształconych finansowo oraz rozległymi szkodami dla środowiska. To zadanie nie zostało jeszcze wykonane.

Źródło swobodnego tłumaczenia artykułu znajduje się tutaj:

https://www.ecb.europa.eu/press/blog/date/2024/html/ecb.blog20240222~0929f86e23.en.html

Stanowisko EBC

Bitcoin nie spełnił zadania bycia globalną zdecentralizowaną walutą cyfrową. Nadal jest rzadko używany do legalnych transferów. Najnowsze zatwierdzenie ETF w USA nie zmienia faktu, że nie nadaje się jako środek płatniczy ani inwestycyjny. Dokładnie 10 stycznia amerykańska Komisja Papierów Wartościowych i Giełd (SEC) zatwierdziła fundusze typu spot exchange-traded funds (ETF) dla Bitcoina. Dla nielicznych formalne zatwierdzenie potwierdza, że inwestycje w Bitcoina są bezpieczne, a poprzedzający je rajd jest dowodem na niepowstrzymany triumf.

Nie zgadzamy się z oboma twierdzeniami i powtarzamy, że wartość godziwa Bitcoina nadal wynosi zero. Dla społeczeństwa ponowny cykl boom-bust Bitcoina jest tragiczną perspektywą. A szkody uboczne będą ogromne, w tym szkody dla środowiska i ostateczna redystrybucja bogactwa kosztem mniej wyrafinowanych. Już post na blogu EBC w listopadzie 2022 r. obalił fałszywe rzekome użyteczności Bitcoina i ostrzegł przed zagrożeniami społecznymi, jeśli nie zostaną skutecznie rozwiązane.

Argumentowaliśmy, że Bitcoin nie spełnił swojej pierwotnej obietnicy stania się globalną zdecentralizowaną walutą cyfrową. Wykazaliśmy również, że perspektywa Bitcoina dotycząca bycia aktywem finansowym, którego wartość nieuchronnie będzie rosła, była równie błędna. Ostrzegaliśmy przed zagrożeniami dla społeczeństwa i środowiska, gdyby lobby Bitcoina zdołało ponownie uruchomić bańkę z niezamierzoną pomocą ustawodawców, którzy mogliby udzielić postrzeganego błogosławieństwa tam, gdzie wymagany byłby zakaz (Bindseil, Schaaf i Papsdorf, 2022).

Niestety, wszystkie te zagrożenia zmaterializowały się

Obecnie transakcje Bitcoin są nadal niewygodne, powolne i kosztowne. Poza darknetem, ukrytą częścią Internetu wykorzystywaną do działalności przestępczej, nie jest on prawie w ogóle wykorzystywany do płatności. Inicjatywy regulacyjne mające na celu zwalczanie wykorzystywania sieci Bitcoin na dużą skalę przez przestępców nie zakończyły się jeszcze sukcesem. Nawet sponsorowanie przez rząd Salwadoru, który przyznał mu status prawnego środka płatniczego i usilnie próbował uruchomić efekty sieciowe poprzez początkowy prezent w postaci 30 USD w darmowych BTC dla obywateli, nie mógł ustanowić go jako skutecznego środka płatniczego.

Podobnie Bitcoin nadal nie nadaje się jako inwestycja. Nie generuje żadnych przepływów pieniężnych (w przeciwieństwie do nieruchomości) ani dywidend (akcje), nie może być wykorzystywany produktywnie (towary) i nie oferuje żadnych korzyści społecznych (złota biżuteria) ani subiektywnego uznania opartego na wybitnych zdolnościach (dzieła sztuki). Inwestorzy detaliczni o mniejszej wiedzy finansowej są przyciągani przez strach przed przegraną, co prowadzi ich do potencjalnej utraty pieniędzy.

Wydobywanie Bitcoina przy użyciu mechanizmu proof of work zanieczyszcza środowisko na taką samą skalę jak całe kraje, a wyższe ceny Bitcoina oznaczają wyższe zużycie energii, ponieważ górnicy mogą pokryć wyższe koszty. Ale chociaż wszystko to było wiadome, a reputacja całej sceny kryptowalutowej została nadszarpnięta przez długą i rosnącą listę kolejnych skandali.

Dlaczego martwy kot skacze tak wysoko?

Dla wielu rajd jesienią 2023 r. został zainicjowany przez perspektywę rychłego zwrotu w polityce stóp procentowych Rezerwy Federalnej USA. Wymieniane jest także zmniejszenie o połowę nagród za wydobycie BTC wiosną, a następnie zatwierdzenie ETF Bitcoin spot przez SEC. Niższe stopy procentowe zwiększyłyby apetyt inwestorów na ryzyko. Zatwierdzenie spot ETF otworzyłoby wrota do Wall Street dla Bitcoina. Oba te czynniki zapowiadały duży napływ funduszy – jedynego skutecznego paliwa w bańce spekulacyjnej.

Może się jednak okazać, że to tylko chwilowy przebłysk. Podczas gdy w krótkim okresie napływające pieniądze mogą mieć duży wpływ na ceny niezależnie od fundamentów, ceny ostatecznie powrócą do swoich fundamentalnych wartości w dłuższej perspektywie (Gabaix i Koijen, 2022). Bez przepływów pieniężnych lub innych zwrotów wartość godziwa aktywów wynosi zero. W oderwaniu od fundamentów ekonomicznych każda cena jest równie (nie)wiarygodna – fantastyczny warunek dla sprzedawców marzeń.

Podobnie, wykorzystanie funduszy ETF jako narzędzi finansowania nie zmienia wartości godziwej aktywów bazowych. ETF z tylko jednym aktywem stawia na głowie swoją rzeczywistą logikę finansową (chociaż w Stanach Zjednoczonych istnieją inne). Fundusze ETF zazwyczaj mają na celu dywersyfikację ryzyka poprzez posiadanie wielu pojedynczych papierów wartościowych na rynku.

ETFy są bez sensu?

Dlaczego ktokolwiek miałby płacić opłaty zarządzającemu aktywami za usługę przechowywania tylko jednego aktywa – zamiast korzystać bezpośrednio z usług powiernika, który w większości przypadków jest jedną wielką giełdą kryptowalut, lub nawet trzymać monety za darmo bez żadnego pośrednika? Co więcej, istniały już inne łatwe sposoby na uzyskanie ekspozycji giełdowej na Bitcoina lub zakup Bitcoinów bez żadnego pośrednictwa.

Problemem nigdy nie był brak możliwości spekulacji przy użyciu Bitcoina – ale raczej to, że chodzi tylko o spekulację (Cohan, 2024). Wreszcie, ironią i absurdem jest, że kryptowaluta, która postanowiła pokonać zdemonizowany ustalony system finansowy, powinna potrzebować konwencjonalnych pośredników, aby rozprzestrzenić się na szerszą grupę inwestorów.

Zmniejszenie o połowę nagród za wydobycie BTC nastąpi w połowie kwietnia. Po tym, jak sieć Bitcoin wydobędzie 210 000 bloków, mniej więcej co cztery lata, nagroda blokowa przyznawana górnikom Bitcoin za przetwarzanie transakcji zostanie zmniejszona o połowę. Obecny limit 900 BTC dziennie zostanie wówczas zmniejszony do 450. Zmniejszenie o połowę zmniejsza nagrody bitcoinowe za wydobycie, mimo że pozostaje ono kosztowne. W przeszłości po takich halvingach następował wzrost cen.

Gdyby jednak był to niezawodny wzorzec, wzrost byłby już w pełni wyceniony (niektórzy twierdzą, że tak właśnie było). Podczas gdy obecny wzrost jest napędzany przez czynniki tymczasowe, istnieją trzy strukturalne powody, które mogą wyjaśnić jego pozorną odporność: ciągłe manipulowanie „ceną” na nieuregulowanym rynku bez nadzoru i bez uczciwej wartości, rosnący popyt na „walutę przestępczości” oraz niedociągnięcia w osądach i środkach władz.

Manipulacje cenowe od początku istnienia Bitcoina

Historia Bitcoina charakteryzuje się manipulacjami cenowymi i innymi oszustwami. Nie jest to zaskakujące w przypadku aktywa, które nie ma wartości godziwej. Giełdy kryptowalutowe zostały zamknięte, a operatorzy byli ścigani z powodu oszustw podczas pierwszych cykli. Jedna z analiz (Forbes, 2022 r.) 157 giełd kryptowalut wykazała, że 51% dziennego wolumenu obrotu BTC jest prawdopodobnie fałszywe.

Manipulacja mogła stać się bardziej skuteczna, ponieważ wolumeny obrotu znacznie spadły podczas niedawnego wyraźnego spowolnienia. Zakłócenia na rynku mają większy wpływ, gdy płynność jest niska. Według jednego z szacunków średni wolumen obrotu Bitcoinem w latach 2019-2021 wynosił około 2 milionów Bitcoinów, w porównaniu do skromnych 500 000 w 2023 r. (Athanassakos i Seeman, 2024).

Jak często podkreślają krytycy: kluczową użytecznością oferowaną przez kryptowaluty jest finansowanie terroryzmu i przestępstw, takich jak pranie pieniędzy i oprogramowanie ransomware. Popyt na tę niesławną korzyść jest duży – i rośnie. Pomimo spowolnienia na rynku, wolumen nielegalnych transakcji nadal rośnie. Zakres możliwych zastosowań jest szeroki.

Bitcoin pozostaje najlepszym wyborem do prania pieniędzy w cyfrowym świecie, a nielegalne adresy przekazały 23,8 miliarda dolarów w kryptowalutach w 2022 roku, co oznacza wzrost o 68,0% w porównaniu z rokiem poprzednim. Około połowa tych środków została przelana za pośrednictwem giełd głównego nurtu, które pomimo środków zgodności służą jako kanały konwersji nielegalnych kryptowalut na gotówkę. (Chainanalysis, 2024).

Co więcej, kryptowaluty nadal są preferowanym środkiem płatności za oprogramowanie ransomware, a ataki na szpitale, szkoły i biura rządowe przyniosły 1,1 miliarda dolarów w 2023 roku, w porównaniu do 567 milionów dolarów w 2022 roku (Reuters, 2024b).

Błędna ocena sytuacji przez władze?

Społeczność międzynarodowa początkowo uznała brak pozytywnych korzyści społecznych Bitcoina. Prawodawcy wahali się przed konkretyzacją przepisów ze względu na abstrakcyjny charakter wytycznych i obawy dotyczące rozbieżności Bitcoina z tradycyjnymi aktywami finansowymi. Jednak presja ze strony dobrze finansowanych lobbystów i kampanie w mediach społecznościowych skłoniły do kompromisów. Te zostały finalnie przyjęte jako częściowe zatwierdzenie inwestycji w Bitcoina (The Economist, 2021).

W Europie rozporządzenie w sprawie rynków aktywów kryptograficznych (MiCA) z czerwca 2023 r. miało na celu ograniczenie nieuczciwych emitentów i obracających aktywami kryptograficznymi. Przy czym – pomimo początkowych intencji dotyczących prawdziwych aktywów kryptograficznych – ostatecznie skupiono się na stablecoinach i dostawcach usług, chociaż bez regulowania i ograniczania Bitcoina per se.

Mniej poinformowane osoby z zewnątrz mogą odnieść fałszywe wrażenie, że wraz z wprowadzeniem MiCA, Bitcoin będzie również regulowany i bezpieczny. W USA podejście SEC do ETF-ów Bitcoina początkowo wiązało się z kompromisami, faworyzując ETF-y futures ze względu na ich postrzeganą niższą zmienność i niższe ryzyko manipulacji cenami. Jednak orzeczenie sądu w sierpniu 2023 r. zmusiło SEC do autoryzacji spotowych ETF-ów, co doprowadziło do znacznego wzrostu rynku. Ani Stany Zjednoczone, ani UE nie podjęły jak dotąd żadnych skutecznych kroków w celu rozwiązania kwestii zużycia energii przez Bitcoin, pomimo dowodów na jego ogromny negatywny wpływ na środowisko.

Zdecentralizowany charakter Bitcoina stanowi wyzwanie dla władz, czasami prowadząc do niepotrzebnego fatalizmu regulacyjnego. Ale transakcje Bitcoin oferują raczej pseudonimowość niż całkowitą anonimowość, ponieważ każda transakcja jest powiązana z unikalnym adresem w publicznym łańcuchu bloków. Dlatego też Bitcoin jest w zasadzie przeklętym narzędziem anonimowości, ułatwiającym nielegalną działalność i prowadzącym do działań prawnych przeciwko przestępcom poprzez śledzenie transakcji (Greenberg, 2024).

Regulacyjna pętla

Co więcej, wydaje się błędem, że Bitcoin nie powinien podlegać silnej interwencji regulacyjnej, aż do praktycznie jej zakazania. Przekonanie, że jest się chronionym przed skutecznym dostępem organów ścigania może być dość zwodnicze, nawet w przypadku zdecentralizowanych autonomicznych organizacji (DAO). DAO to cyfrowe społeczności będące własnością członków, bez centralnego zarządzania, oparte na technologii blockchain. Niedawna sprawa dotyczyła BarnBridge DAO, która została ukarana grzywną w wysokości ponad 1,7 miliona dolarów przez SEC. Za niezarejestrowanie oferty i sprzedaży kryptowalutowych papierów wartościowych.

Pomimo twierdzenia o autonomii, DAO zawarło ugodę po naciskach SEC na swoich założycieli. Gdy administratorzy zdecentralizowanych infrastruktur zostaną zidentyfikowani, władze mogą skutecznie ich ścigać, podkreślając ograniczenia deklarowanej autonomii. Zasada ta odnosi się również do Bitcoina. Sieć Bitcoin ma strukturę zarządzania, w której role są przypisane do określonych osób. Władze mogą zdecydować, że powinny one być ścigane ze względu na dużą skalę nielegalnych płatności przy użyciu Bitcoin. Zdecentralizowane finanse mogą być regulowane z taką siłą, jaką ustawodawca uzna za konieczną.

Niedawne wydarzenia, takie jak zwiększone grzywny za niedbałe kontrole (Noonan i Smith, 2024). oraz porozumienie UE w sprawie zaostrzenia przepisów dotyczących przeciwdziałania praniu pieniędzy w odniesieniu do aktywów kryptograficznych sugerują rosnące uznanie potrzeby ściślejszej regulacji w przestrzeni jednostek kryptograficznych.

Może Cię zainetresuje: