Tygodniowy przegląd giełdowy Wojciecha Białka | Byle do wiosny?

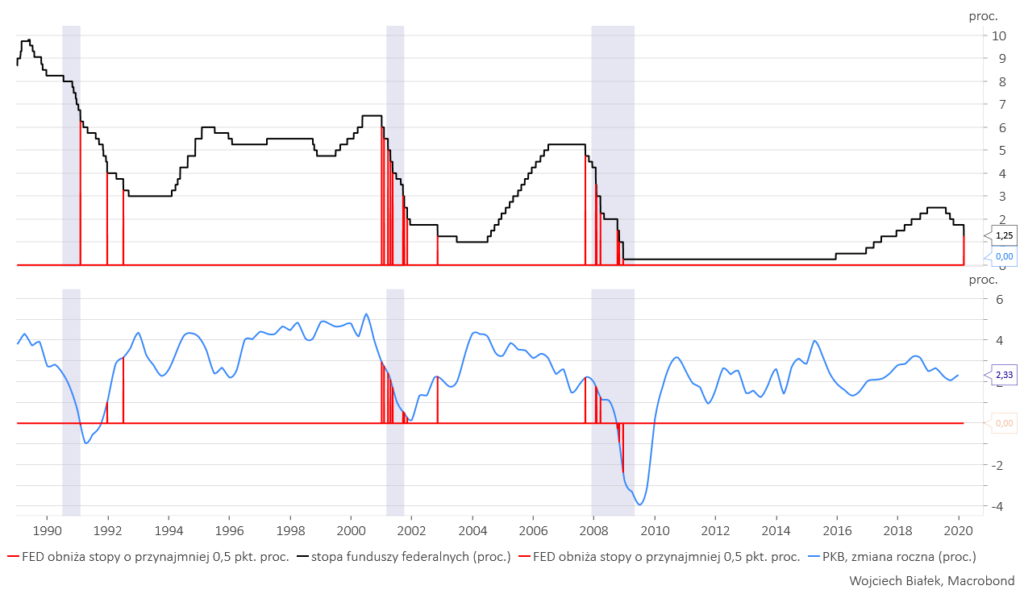

Informacje o rozprzestrzenianiu się po świecie epidemii koronowirusa SARS-CoV-2 spowodowały na rynkach finansowych panikę inwestorów i spekulantów, która doprowadziła w poprzednim tygodniu do największego od czasu Wielkiej Recesji z lat 2007-2009 tygodniowego spadku wartości amerykańskich indeksów giełdowych (S&P 500 -11,5 proc). Gwałtownie zareagowali na to członkowie Federalnego Komitetu Otwartego Rynku (Federal Open Market Committee, FOMC), czyli ciała, która ustala wysokość podstawowych stóp procentowych w Stanach Zjednoczonych. Regularne posiedzenie FOMC jest zaplanowane na 17-19 marca, ale Rezerwa Federalna postanowiła nie czekać tak długo i już we wtorek podjęła decyzję o obniżeniu wysokości stóp o 0,5 punktu procentowego z przedziału 1,5-1,75 proc. do 1-1,25 proc. Była to pierwsza od grudnia 2008 obniżka stóp FED o więcej niż ćwierć punktu procentowego.

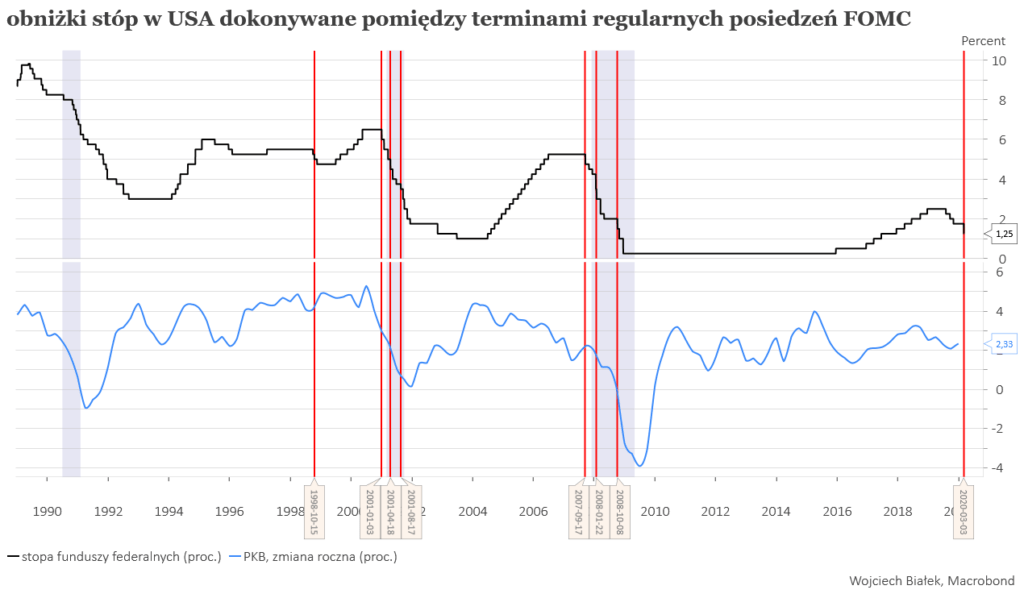

… z zarazem pierwsza od października 2008 „awaryjna” zmiana stóp dokonana pomiędzy regularnymi posiedzeniami FOMC. Na poniższym obrazku zaznaczyłem momenty wcześniejszych tego typu niestandardowych ruchów ze strony FED (szare pionowe paski na tym i wcześniejszym obrazku to okresy gospodarczych recesji w USA określane post factum przez przez National Bureau of Economic Research).

Jak widać ostatni raz, gdy FOMC był – w zależności od interpretacji – tak spanikowany lub tak proaktywny, miał miejsce ponad 11 lat temu po niespodziewanym dla uczestników rynku upadku znanego banku inwestycyjnego Lehman Brothers (wcześniej konsensus brzmiał , że ten bank jest za duży, by władze USA pozwoliły mu upaść – „to big to fail”).

Generalne tego typu gwałtowne ruchy FED w przeszłości miały zwykle związek ze zbliżającą się, trwającą lub niedawno zakończoną recesją w gospodarce Stanów Zjednoczonych. Wyjątkiem był przypadek z 1998 roku, kiedy taka międzyposiedzeniowa obniżka stóp (ale tylko o ćwiartkę punktu procentowego) była reakcją na wywołaną bankructwem Rosji groźbę upadku gigantycznego funduszu spekulacyjnego Long Term Capital Management (LTCM; tego, którym zarządzali dwaj nobliści), co jednak nie doprowadziło do recesji w gospodarce USA.

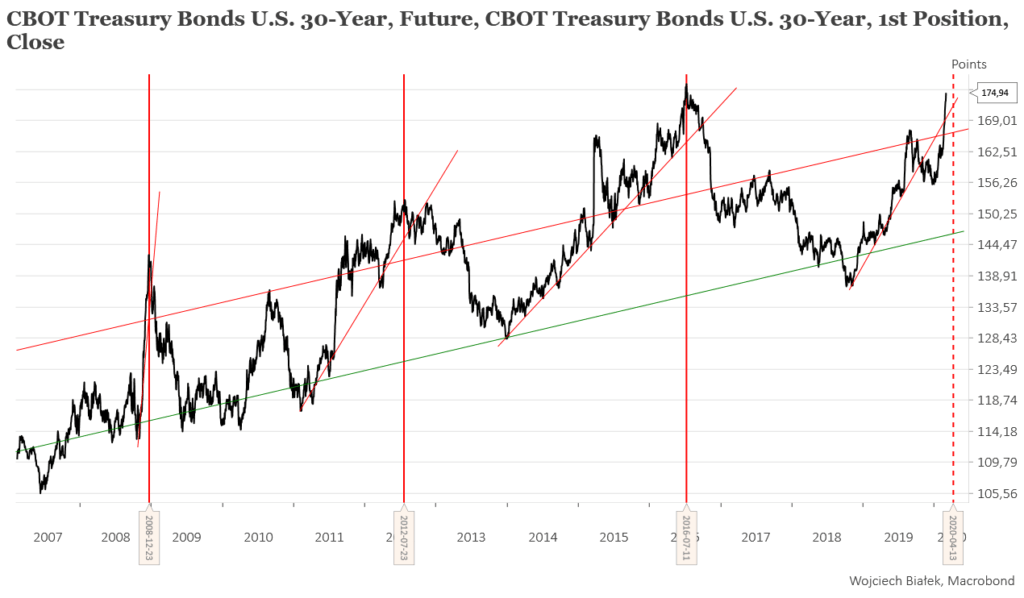

Trudno ocenić, czy niespodziewana decyzja FED była reakcją na zachowanie rynku obligacji skarbowych, których rentowności w wielu krajach świata (w tym i w Polsce) zeszły na historycznie rekordowo niskie poziomy, czy też – odwrotnie – obligacje rządowe drożały (ich cena porusza się odwrotnie do rentowności) w reakcji na decyzję FED.

To zjawisko można zilustrować za pomocą wykresu ceny kontraktu terminowego na 30-letnie obligacje rządu Stanów Zjednoczonych. Od końca grudnia podskoczyła ona o kilkanaście procent prawie osiągając poprzedni historyczny szczyt ceny z początku lipca 2016, kiedy to rynki panikowały w reakcji na wyniki brytyjskiego referendum w sprawie Brexitu.

Na powyższym obrazku zaznaczyłem dominującą w ostatnich latach cykliczność rynku obligacji będącą dziwną wypadkową długości dwu ważnych dla rynków cykli: średnio 40-miesięcznego podstawowego cyklu gospodarczego (cyklu wykorzystania istniejących mocy produkcyjnych) czyli tak zwanego cyklu Kitchina oraz 48-miesięcznego „cyklu prezydenckiego” w USA (w listopadzie są w USA wybory prezydenckie). Sugeruje ona wiosenny szczyt trwającej panicznej ucieczki do bezpieczeństwa.

Akcje w USA w pierwszym momencie silnie spadły w reakcji na obniżkę stóp FED („czyli sprawa jest poważna, pewnie federalni wiedzą coś, czego my jeszcze nie wiemy”), ale potem przez dwa dni silnie rosły, by w piątek ponownie panikować w obawie przed serią spodziewanych pesymistycznych wiadomości w trakcie weekendu.

Uderzenie epidemii nastąpiło w momencie, w którym światowa gospodarka nieśmiało zaczynała wydobywać się z cyklicznego spowolnienia. W USA roczna dynamika Produktu Krajowego Brutto wzrosła w IV kw. do poziomu +2,3 z +2,1 proc. w III kw. Jak na rozwinięty kraj to przyzwoity wynik, ale jest jasne, że narastające zakłócenia życia gospodarczego wywołane epidemię z łatwością mogłyby zbić ten parametr poniżej zera (podobnie na zachodzie Europy).

Czy tak się stanie zależeć będzie w decydującej mierze od dynamiki epidemii. Jak się będzie ona kształtować?

Jednym z największych koszmarów, przez które musieli przechodzić Polacy w czasach szkolnych w okresie PRL, była lektura rozgrywającej się w XIX-wiecznej Polsce nowelki Bolesława Prusa (swoją drogą niezłego pisarza, jego „Faraon” jest rewelacyjny) zatytułowanej „Antek”. Kluczowy moment opowiadania to ta scena:

„Mądra baba obejrzała chorą uważnie, opluła koło niej podłogę jak należy, posmarowała ją nawet sadłem, ale — i to nie pomogło.

Wtedy rzekła do matki:

—Zabobony. Napalcie, kumo, w piecu do chleba. Trza dziewczynie zadać na dobre poty, to ją odejdzie.

Wdowa napaliła w piecu jak się patrzy i wygarnęła węgle czekając dalszych rozkazów.

— No, teraz — rzekła znachorka — położyć dziewuchę na sosnowej desce i wsadzić ją w piec na trzy zdrowaśki. Ozdrowieje wnet, jakby kto ręką odjął!”

Biedna Rozalka nie przeżyła tej procedury, co w oczach czytelników miało skompromitować tradycyjną sztukę lekarską (zapewne słusznie, bo jednak rodząca się wtedy nowoczesna medycyna osiągnęła z czasem znacznie lepsze wyniki), ale nie zmienia to faktu, że ta scena dobrze ilustruje intuicyjnie wyczuwaną od zawsze podatność wirusów na wysokie temperatury. Epidemię COVID-19 wywołuje koronawirus SARS-CoV-2. Ludzi atakuje jeszcze kilka innych odmian koronawirusów, ale – poza oryginalnym SARS z lat 2002-2003 i bliskowschodnim MERS – powodują one generalnie zwykłe przeziębienie, które jak sama nazwa wskazuje, jest zjawiskiem zależnym od temperatury (i wilgotności – tego typu wirusy lepiej radzą sobie w niskiej). Badania prowadzone na innych niż SARS-CoV-2 koronowirusach sugerują dużą zależność ich zdolności do rozprzestrzenia się od temperatury i wilgotności.

Każdy kto czytał „Wojnę światów” George’a Herberta Wellsa albo przynajmniej oglądał którąś z ekranizacji tej powieści (np. tę Stevena Spielberga z Tomem Cruisem z 2005 roku) wie, że ziemskie mikroby mogą okazać się skuteczną bronią w walce z inwazją kosmitów. Ale to działa też w drugą stronę: zjawiska kosmiczne mogą pomóc w walce z zagrażającymi ludzkości wirusami. Takim zjawiskiem jest astronomiczna wiosna. Ponieważ wiosna przynosi zwykle wzrost i temperatury i wilgotności, bo proponuję przyjmować za bazowy scenariusz, że to naturalne zjawisko osłabi za kilka tygodni dynamikę epidemii, a później doprowadzi do jej wygaśnięcia (tak jak to się stało w 2003 roku w przypadki SARS-jedynki).

Gdyby tak się rzeczywiście stało, to przez rynki „ryzykownych” aktywów (generalnie akcji i surowców) przetoczy się fala ulgi prowadząca do odrabiania ponoszonych obecnie strat, zaś na rynkach „bezpiecznych” aktywów czyli głównie obligacji skarbowych nastąpi krach kasujący ich ostatnie gwałtowne wzrosty.

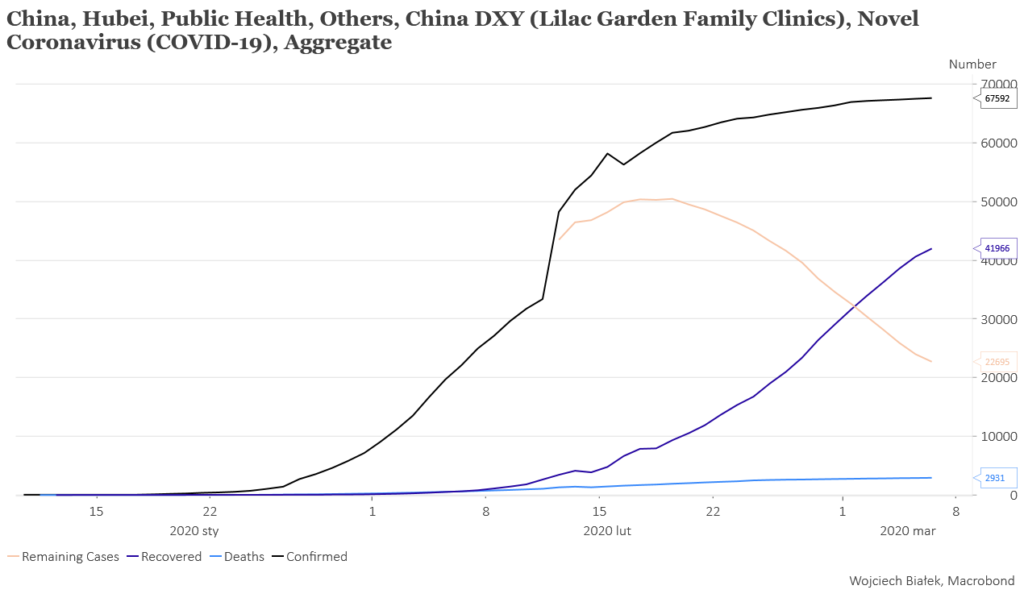

A co jeśli ten scenariusz się nie sprawdzi i epidemia wcale nie osłabnie wiosną? Tu też nie wszystko stracone, bo jak pokazują chińskie doświadczenia za pomocą drakońskich środków można sobie z nią stosunkowo szybko poradzić. Epidemia koronowirusa SARS-CoV-2, która ostatnio tak niemożebnie kolebie cenami akcji aktywów finansowych na świecie, rozpoczęła się w mieście Wuhan będącym stolicą chińskiej prowincji Hubei.

Nawiasem mówiąc scenarzyści filmowi mogą już pracować nad historiami, w których wszystko rozpoczyna się w Wuhan Institute of Virology w tam utworzonym w 2015 roku jedynym w Chinach laboratorium o poziomie bezpieczeństwa 4. Swoją drogą SARS number jeden już raz uciekł z laboratorium w Pekinie w 2004 roku. Ale do rzeczy. Dysponujemy danymi z Hubei na temat liczby potwierdzonych przypadków zarażenia, liczby zgonów, liczby osób, które wyzdrowiały oraz liczby trwających przypadków choroby.

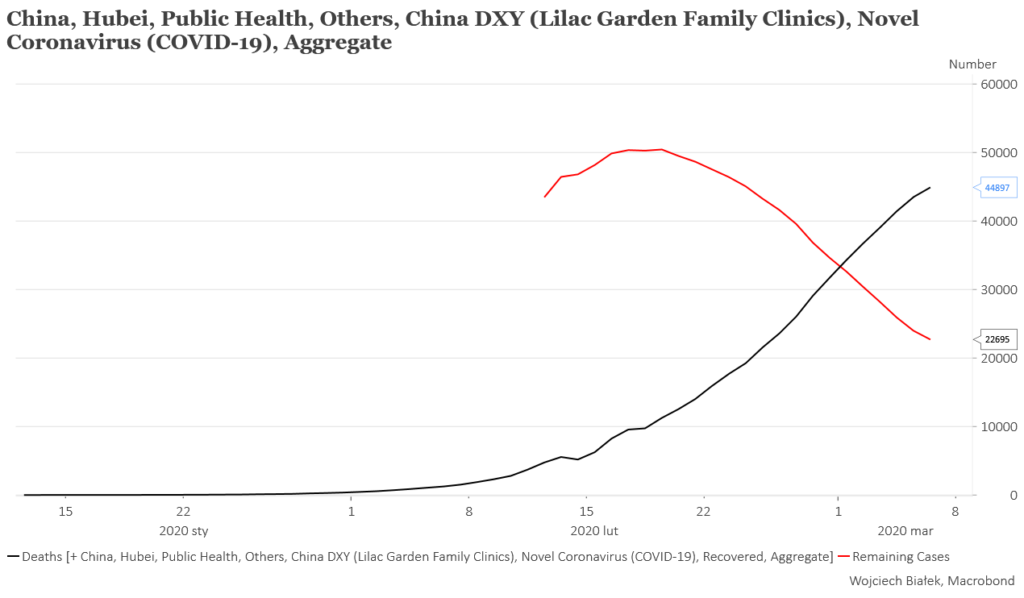

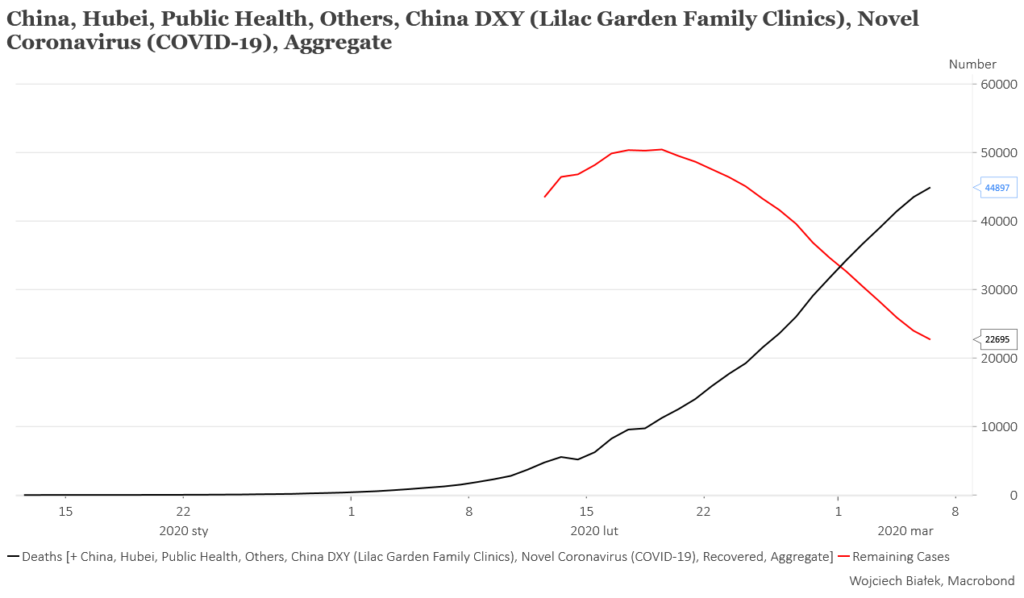

Jeśli zgrupujemy liczbę zgonów i liczbę przypadków zakończonych wyzdrowieniem otrzymamy liczbę zamkniętych przypadków, którą możemy porównać z liczbą nadal chorujących osób (tych, które jeszcze nie nie zmarły ani nie wyzdrowiały).

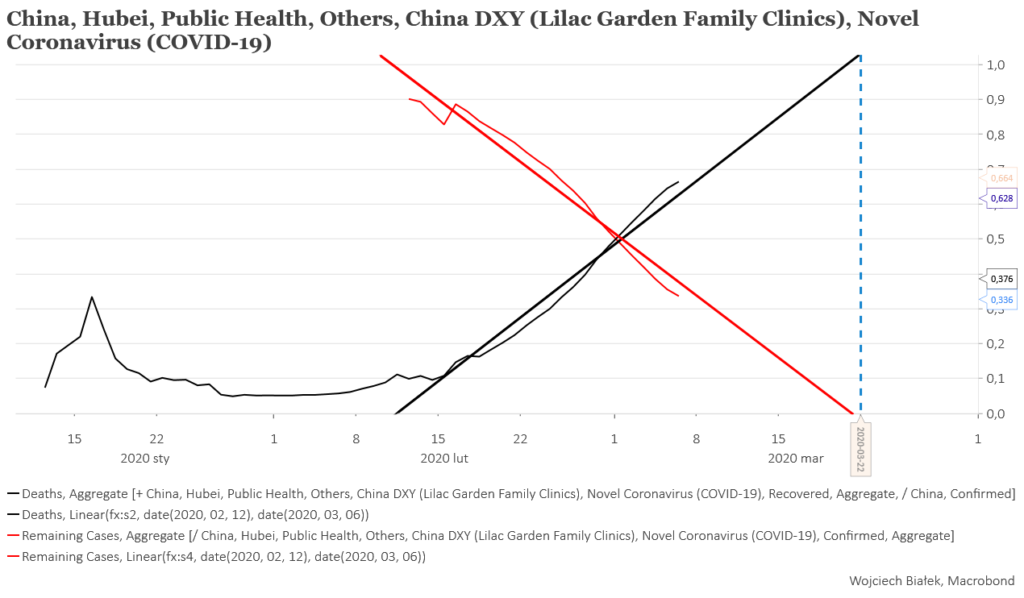

Podzielmy sobie teraz te dane (liczbę „zamkniętych” przypadków i liczbę „otwartych” przypadków) przez liczbę potwierdzonych przypadków choroby.

A teraz wyznaczmy w okresie od 12 lutego linie trendu obu serii danych:

Jak widać te linie trendu przecinają poziomy 0 i 1 w okolicach 22 marca. To znaczy, że w okolicach tej daty powinna w Hubei wyzdrowieć lub umrzeć ostatnia osoba chora na COVID-19 kończąc w ten sposób epidemię.

Proponuję zakładać, że podobne scenariusze rozegrają się w innych krajach świata. Oczywiście może tak się nie stać z racji różnic w systemach politycznych pomiędzy rządzonymi przez partię komunistyczną Chinami a na przykład kapitalistycznymi czy też – jak kto woli – liberalno-demokratycznymi krajami zachodniej Europy czy USA. Dopiero wtedy sprawa stałaby się naprawdę poważna.

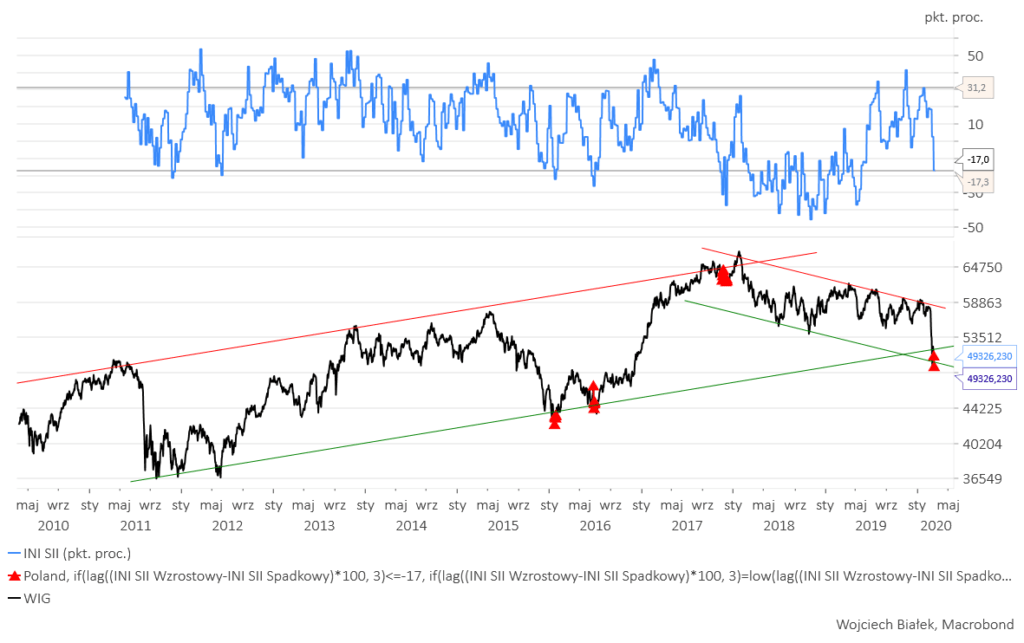

Na naszym rynku z kontrariańskiego punktu widzenia nastroje panujące wśród krajowych inwestorów indywidualnych wreszcie przestały wyglądać niekorzystnie dla akcji. Od połowy grudnia saldo optymistów i pesymistów w sondażu INI Stowarzyszenia Inwestorów Indywidualnych odnośnie zachowania WIG-u w półrocznej perspektywie było – pomimo najpierw braku wzrostu, następnie spadku wartości indeksu – cały czas dodatnie. Zmieniło się to dopiero w czwartek, gdy spadło do -17 pkt. proc. Do 2018 roku spadek do takiego poziomu można było 5-krotnie potraktować jako zachętę do rozpoczęcia akumulacji akcji przed przynajmniej kilkutygodniowym wzrostem. Ta zależność przestała jednak dobrze działać w okresie marzec 2018-maj 2019, kiedy to wśród polskich inwestorów indywidualnych, którzy wyrażali swoje opinie w sondażu SII, zapanował permanentny pesymizm, który jednak często nie przekładał się na późniejsze zwyżki cen akcji (zapewne wynika to z tego, że nastrojami indywidualnych inwestorów rządzą ruchy małych spółek, które w tamtym okresie zachowały się (głównie w konsekwencji skutków afery spółki Getback) – odwrotnie jak ostatnio – bardzo słabo.

Jeśli opiszemy obecną sytuację za pomocą trzech warunków: 1) saldo INI SII spada w przeciągu 15 tygodni o przynajmniej 47,8 pkt. proc.; 2) do poziomu przynajmniej -17 pkt. proc.; 3) i do przynajmniej 40-tygodniowego minimum to otrzymamy sygnały zaznaczona na poniższym obrazku:

Należy jednak zdawać sobie sprawę, że od sentymentu krajowych inwestorów indywidualnych ważniejsze dla rynków będą wydarzenia rozgrywające się w realnym świecie, a prognozy – szczególnie te dotyczące przyszłości – są zwykle dosyć trudne.

Wojciech Białek, K(NO)W FUTURE