Bitcoin teraz i w przyszłości | Co mówią nam dane on-chain?

Wiele osób uważa, że rynek aktywów cyfrowych cały czas znajduje się w stanie hossy. Nie jest to twierdzenie niepoprawne, ponieważ zaobserwowaliśmy intensywny wzrost cen wielu kryptowalut i tokenów, aczkolwiek dane on-chain pokazują zgoła odmienny obraz – historię akumulacji i konsolidacji cen.

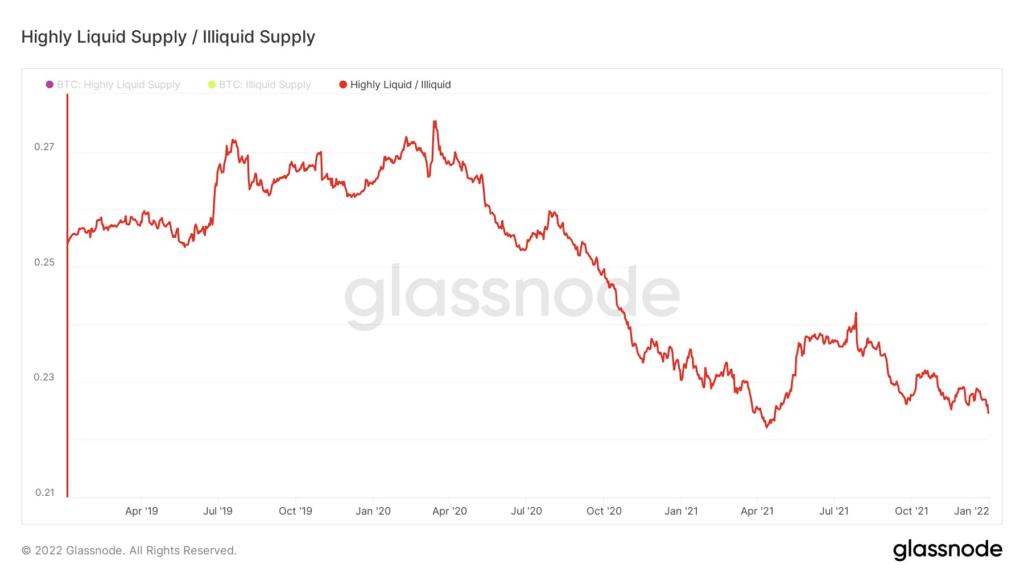

Przyjrzyjmy się wykresowi niepłynnej podaży a zobaczymy, że na tym wykresie mieliśmy do czynienia z dość agresywnym trendem spadkowym. Sytuacja dochodzi do punktu, w którym blisko 78% bitcoinów jest obecnie poza obiegiem, pozostawiając mniej BTC do handlu. Ten brak płynności może powodować niestabilne ruchy, ponieważ tylko blisko 22% podaży jest w rzeczywistości przedmiotem obrotu. Oznacza to, że przesunięcie ceny w dowolnym kierunku wymaga mniej pieniędzy.

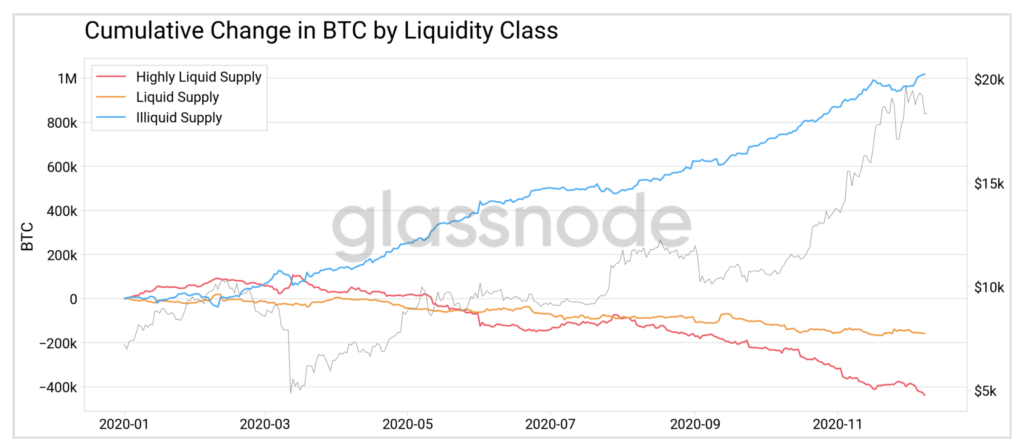

Zobaczmy, jak zmieniała się struktura niepłynnej podaży w ciągu ostatnich 2 lat.

Istnieje bezpośredni związek w kontekście tego, jak niepłynna podaż wydaje stawać się prekursorem jakiejś formy rajdu byka. Więcej informacji o tym, dlaczego niepłynna podaż jest tak ważnym zagadnieniem, znajdziesz tutaj.

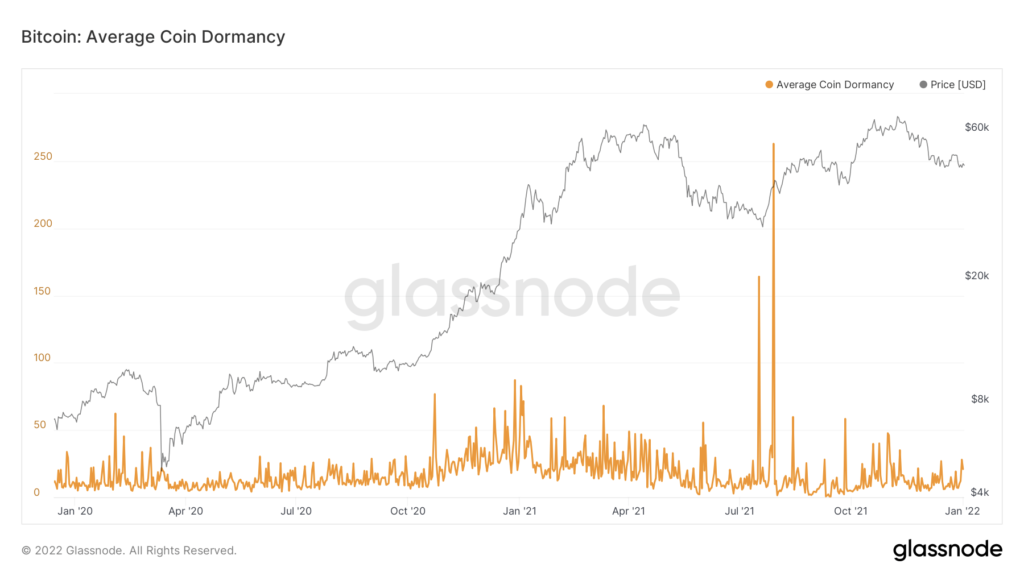

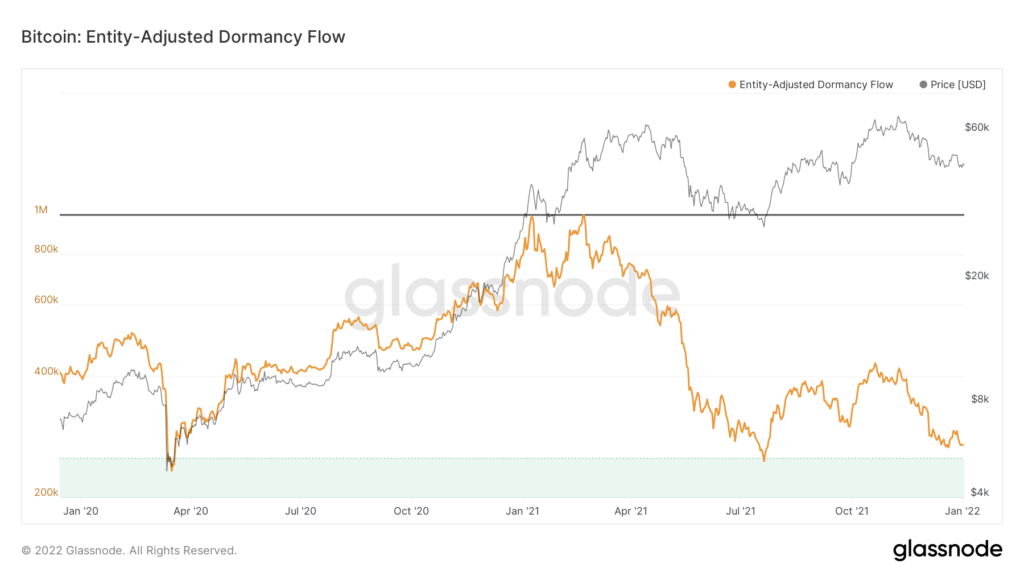

Idąc dalej, zobaczmy, kto ostatnio sprzedawał i czy rynek będzie kontynuował spadki. Patrząc na poziom „uśpienia” cyfrowych monet (ang. dormancy), możemy zobaczyć średni wiek wydawanych monet. W tym ostatnim trendzie spadkowym większość wydanych monet to monety młode.

Co więcej, patrząc na przepływ uśpienia skorygowany o jednostki, widzimy, że prawie zresetowaliśmy się do letnich minimów i zasadniczo tworzymy kolejne dno.

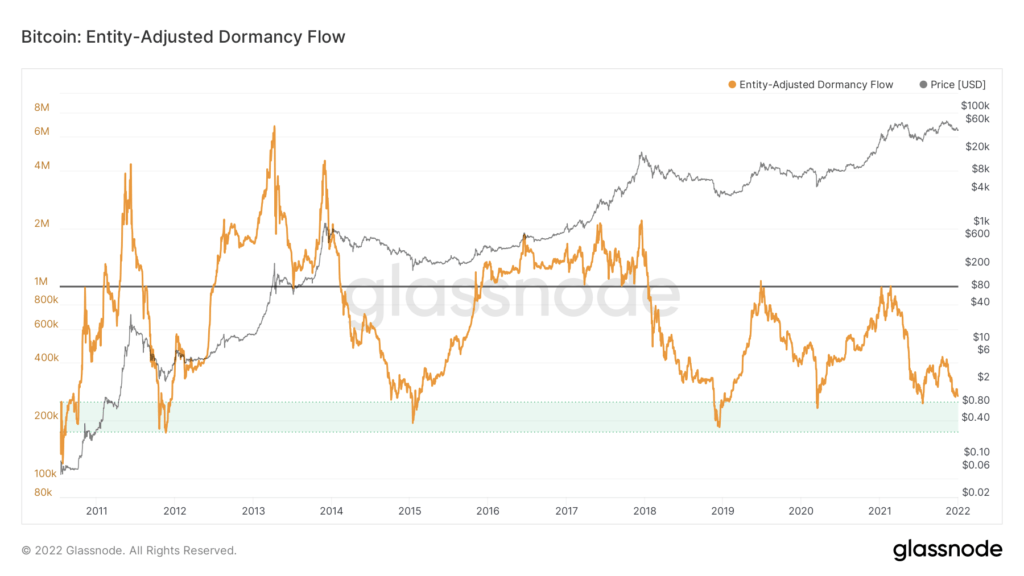

Skorygowane „dormancy flow” to stosunek bieżącej kapitalizacji rynkowej do rocznej wartości uśpionych monet (mierzonej w USD). Wskaźnik ten można wykorzystać do określania timingu rynkowych dołków i oceny, czy hossa utrzymuje się w stosunkowo „normalnych” warunkach.

Jeśli przyjrzymy się pełnej historii Bitcoin dla tej miary okaże się, że jesteśmy w dołku:

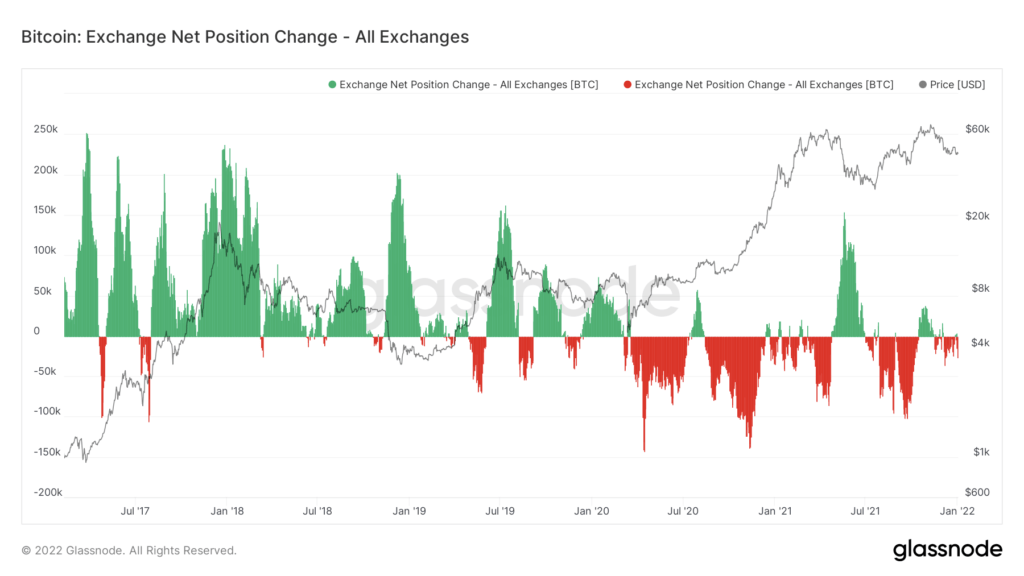

Co więcej, podaż na giełdach przenosi się do stanu, który w przeszłości był mniej skłonny do sprzedaży. Wskazywałoby to na agresywną akumulację, zwłaszcza od marca 2020 r. Mimo, że widzieliśmy kilka momentów realizacji zysków, ogólne działania uczestników rynku polegały na akumulacji i odpływach podaży z giełd.

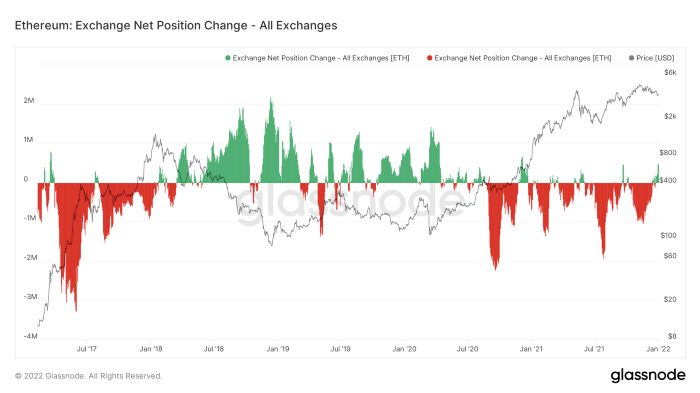

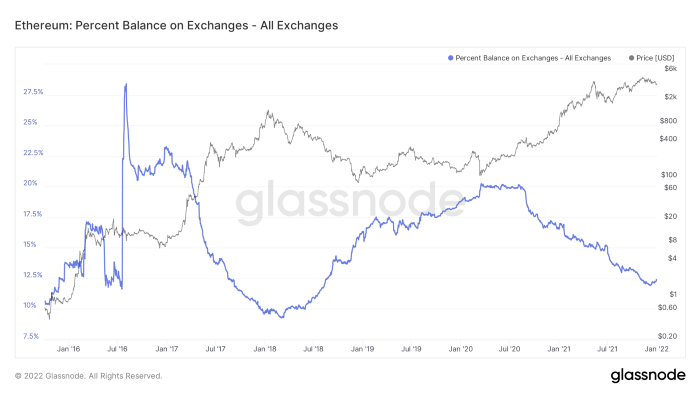

Jeżeli chodzi o Ethereum, kryptowaluta doświadczyła w ciągu ostatnich dwóch lat zwiększonego poziomu wypłat z giełd. Ostatnio jednak poziom wpływów znacząco się zwiększył. Zazwyczaj oznaczałoby to intensywną sprzedaż, ale biorąc pod uwagę, że na giełdach znajduje się zaledwie około 12% podaży ETH, może to raczej zwiastować początek jakiegoś większego ruchu w górę.

Widzimy, że od marcowego krachu Ethereum opuszcza giełdy – osiągając minimum 11,2%. Gdy środki wracają, historycznie przechodzą w ręce nowych użytkowników, którzy nie rozumieją wartości posiadania własnych kluczy i zazwyczaj zostawiają nowo kupione ETH (lub dowolne krypto) na giełdzie.

DXY i S&P: Jak to wpływa na przestrzeń kryptowalut?

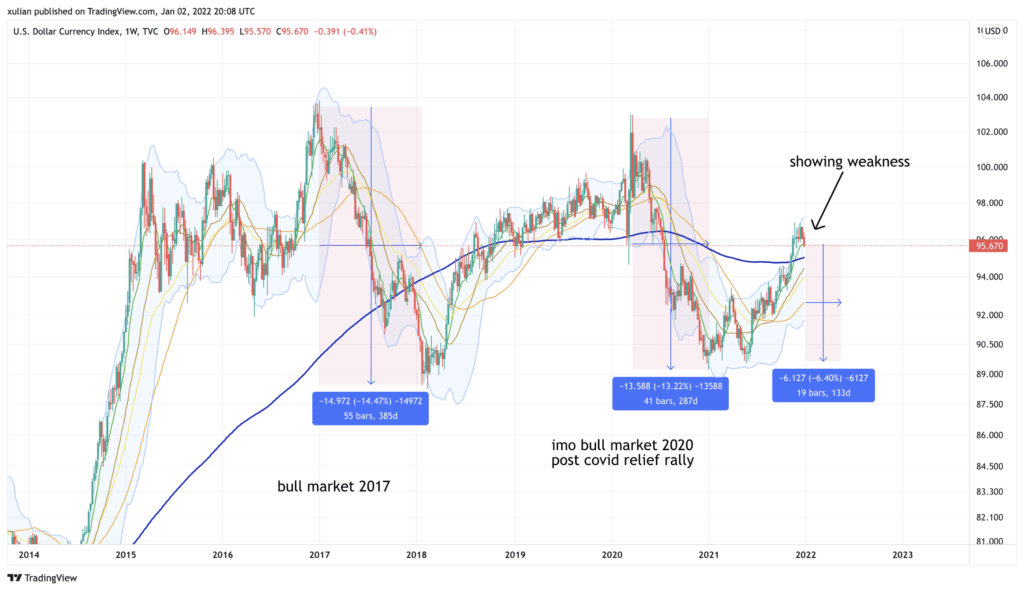

Historycznie, gdy dolar słabł, ale giełda rosła, tworzyło to idealną kombinację do wzrostu ceny BTC.

Jeśli dolar zacznie tutaj wykazywać słabość, możemy być świadkami krótkiego rajdu wzrostowego aktywów inwestycyjnych, ponieważ ludzie będą szukać sposobów na zachowanie swojego bogactwa i siły nabywczej. Nie zapominajmy, ze inflacja osiągnęła najwyższy poziom od 40 lat.

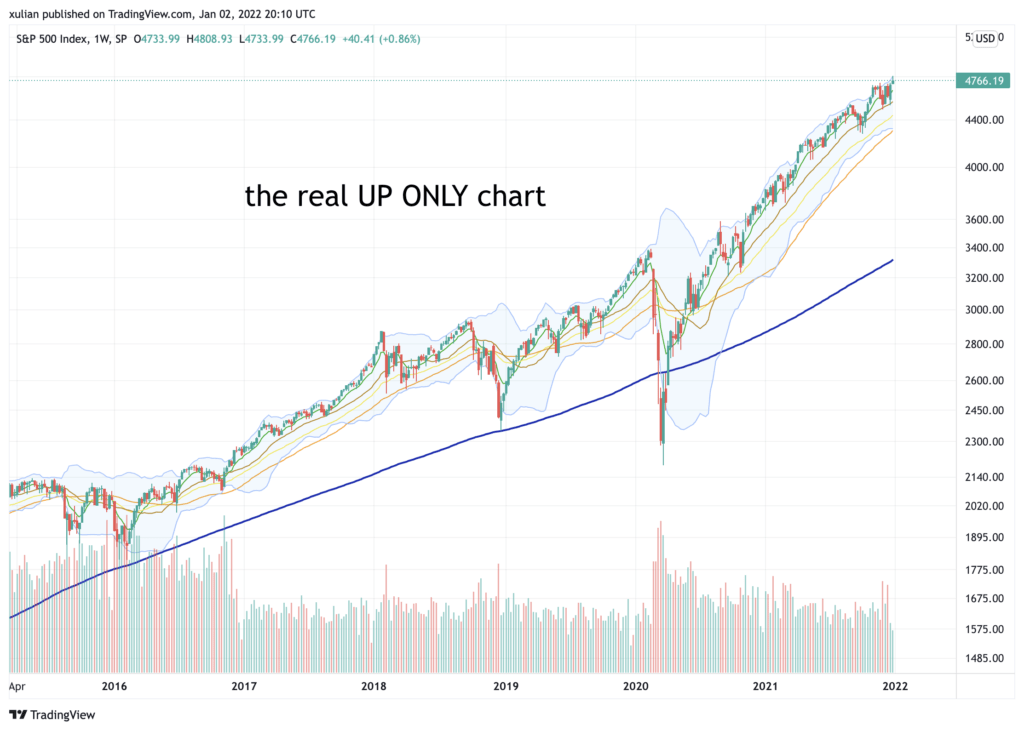

Wraz z wzrostem S&P, pieniądze powinny zacząć wpływać na konta aktywów, które dowiodły, że chronią siłę nabywczą.

źródło: link

Od Redakcji

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r. uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.