Jerome Powell: Rezerwa Federalna będzie długo tolerować wzrost tempa inflacji

Na początku mijającego tygodnia rynkach finansowe na świecie pozostawały pod wrażeniem deklaracji szefa amerykańskiej Rezerwy Federalnej, która została złożona na konferencji w Jackson Hole. To coroczne sympozjum poświęcone głównym problemom światowej gospodarki finansowane jest od 1978 roku przez oddział Fed w Kansas i od 1981 roku organizowane jest w Jackson Hole w Wyoming. Często właśnie podczas tej konferencji padają istotne deklaracje na temat kierunku przyszłej polityki finansowej w USA. Tak się stało również w tym roku. Przewodniczący Rezerwy Federalnej Jerome Powell ogłosił ważną zmianę zasad prowadzenie polityki pieniężnej przez Fed. Zgodnie z tą wypowiedzią Fed od tej pory gotów jest na pozwolenie inflacji na przebywania powyżej poziomie 2 proc. r/r przez dłuższy czas, zanim amerykański bank centralny przystąpi do działań zmierzających do schłodzenia tempa wzrostu cen w gospodarce.

Amerykańska Rezerwa Federalna od czasów Wielkiej Depresji z lat 30-tych XX wieku w swojej polityce pieniężnej kierowała się podwójnym mandatem: z jednej strony jej celem miało być utrzymanie tempa inflacji w okolicy celu wyznaczanego ostatnio na 2 proc. rocznie, z drugiej dążenie do maksymalnie niskiego możliwego do utrzymania w dłuższym terminie poziomu stopy bezrobocia.

Jest oczywiste, że w sytuacji, w której w reakcji na pandemię koronawirusa stopa bezrobocia w USA wystrzeliła wiosną do poziomów obserwowanych w przeszłości jedynie podczas Wielkiej Depresji, cel inflacyjny musiał zejść na dalszy plan. Deklaracja Jerome Powella oznacza po prostu, że dopóki poziom bezrobocia w USA nie ulegnie normalizacji tempo inflacji będzie jednym z ostatnich problemów, jakie zaprzątają umysły decydentów Rezerwy Federalnej.

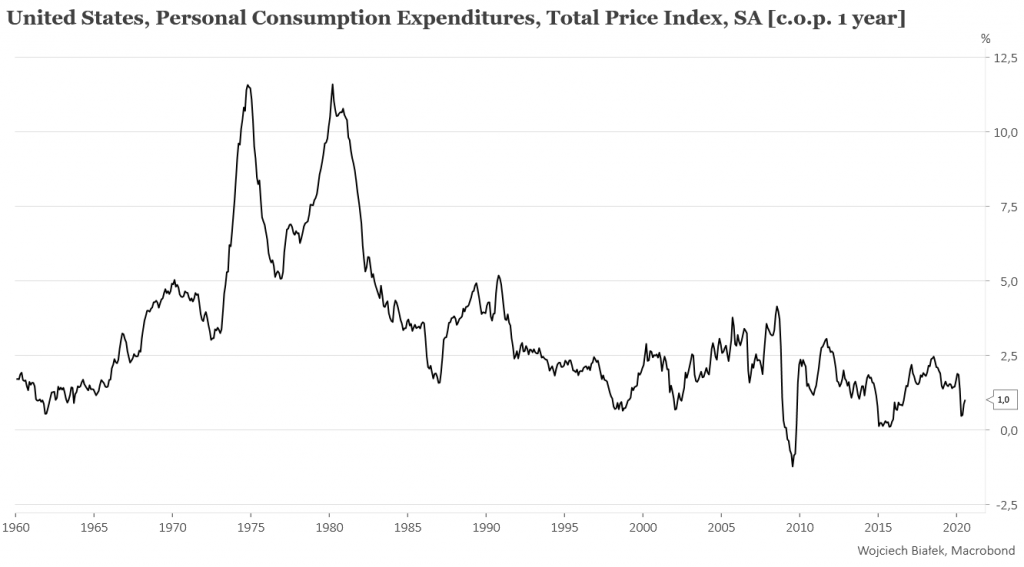

Na razie główny wskaźnik tempa inflacji w Stanach Zjednoczonych, na który patrzy Fed czyli deflator PKB wynosi +1 proc. po spadku do +0,5 proc. w kwietniu. Z tego punktu widzenia obecna sytuacja jakoś tam przypomina te z lat 1998/1999 (po kryzysie azjatyckim), z lat 2001/2002 (w trakcie recesji w gospodarce USA i po atakach terrorystycznych z 11 września 2001), z lat 2008/2009 (po ówczesnej Wielkiej Recesji) oraz z lat 2015/2016. Wcześniej z tak niskimi poziomami tempa inflacji w USA spotykaliśmy się w pierwszej połowie lat 60-tych.

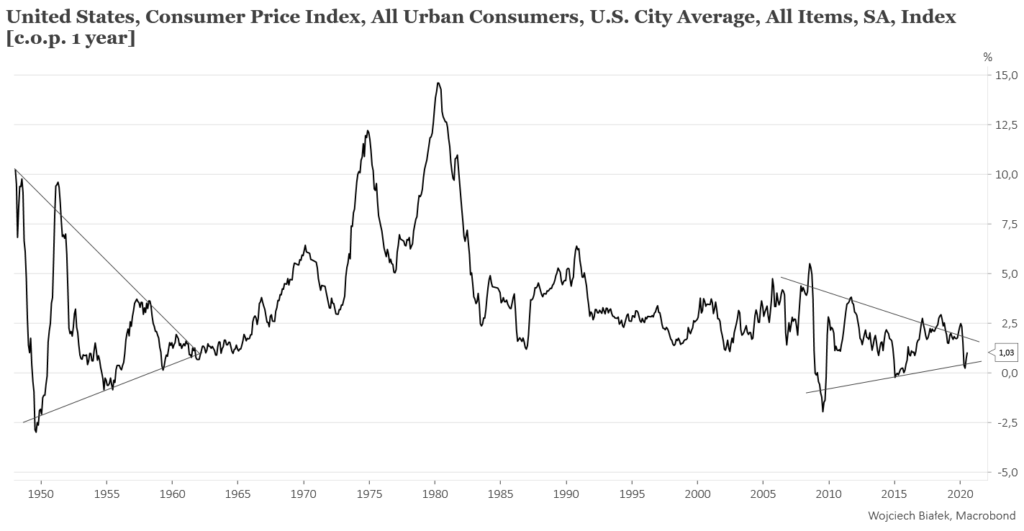

Najpopularniejszą miarą tempa inflacji w USA jest oczywiście standardowy CPI (Consumer Price Index), który od 12 lat stopniowo zmniejsza swoją zmienność, co może trochę przypominać podobne jego zachowanie sprzed dwu pokoleń.

Po rezygnacji z uwzględniania dosyć zmiennych cen żywności i energii dostajemy wskaźnik inflacji „bazowej” („core CPI”), którego dynamika w trakcie obecnego kryzysu spadła do poziomów w przeszłości obserwowanych na przełomie lat 2010/2011 (w apogeum deflacyjnych konsekwencji Wielkiej Recesji), na przełomie lat 2003/2004 (w apogeum deflacyjnych konsekwencji pęknięcia spekulacyjnej „bańki” na rynkach akcji spółek „technologicznych”) a wcześniej w latach 1960-1966.

To niskie tempo inflacji w USA w pierwszej połowie lat 60-tych poprzedziło jego późniejszy wystrzał w latach 70-tych, kiedy koszta globalnej polityki (zimna wojna z blokiem komunistycznym, gorąca wojna w Wietnamie, wyścig z ZSRR o to kto pierwszy wyląduje na Księżycu itp.) na jakiś czas złamały gospodarczą stabilność USA.

Trwały wzrost tempa inflacji długoterminowym zagrożeniem dla amerykańskiego rynku akcji

Czy Fed deklarujący gotowość na tolerowanie dłużej niż ostatnio wzrostu tempa inflacji to informacja korzystna dla amerykańskiego rynku akcji? Niekoniecznie. Skojarzenie z połową lat 60-tych, kiedy to tempo inflacji w USA zaczęło systematycznie rosnąć sugeruje bowiem, że gdyby Rezerwie Federalnej udało się ponownie uzyskać wzrost tempa inflacji, to tym razem ponownie może on się okazać trwalszy i silniejszy niż by tego Fed oczekiwał. A to już by poważnie zagroziło realnej wartości notowanych na amerykańskich giełdach akcji, tak jak to się stało w latach 1965-1982, co widać na poniższym obrazku, na którym mamy wartość S&P 500 urealnioną roczną dynamiką wskaźnika CPI w USA.

Ale w średnim terminie jest jeszcze sporo miejsca

Trzeba jednak w tym miejscu zaznaczyć, że jak się wydaje gospodarka USA ma jeszcze sporo miejsca na „bezpieczny” wzrost tempa inflacji. Świadczyć o tym mogą obecne wartości oczekiwanego przez rynek tempa inflacji w USA, które można wywieść porównując rentowność dwu typów emitowanych przez rząd Stanów Zjednoczonych obligacji: tych standardowych o stałej stopie procentowania i tych o oprocentowaniu indeksowanym tempem inflacji. W ostatnim apogeum koronawirusowej paniki tak liczony poziom oczekiwanego w okresie następnych 10 lat poziomu inflacji w USA spadł do poziomów w okresie minionych 23 lat obserwowanych jedynie dwukrotnie: w apogeum Wielkiej Recesji na przełomie 2008 i 2009 roku oraz w 1998 roku a apogeum ówczesnych kryzysów azjatyckiego i rosyjskiego. Od tamtej pory poziom oczekiwanego tempa inflacji znacząco wzrósł, ale ciągle jeszcze miał daleko do poziomów np. z przełomu lat 1999-2000, które zmusiły Fed do agresywnych podwyżek stóp, co doprowadziło do przekłucia technologicznej „bańki” inwestycyjnej i późniejszej silnej bessy. Można więc sądzić, że w średnioterminowej perspektywie ostatnie deklaracje szefa Fed nie stanowią poważniejszego zagrożenia dla amerykańskiego rynku akcji.

Łagodny Fed = słabnący amerykański dolar?

Tego, czy Rezerwie Federalnej uda się ochronić Stany Zjednoczone przez uderzeniem deflacji i pobudzić wzrost tempa inflacji, oczywiście nie wiemy. Ale na razie rynek walutowy zdaje się kupować ten scenariusz, bo ostatnie osłabienie kursu amerykańskiego dolara względem euro do najniższego poziomu od ponad 2 lat generuje obecnie sygnał analogiczny do tych z czerwca 2002 i grudnia 1985, które pojawiły się w początkowych fazach silnych pro-inflacyjnych dewaluacji dolara w ramach tzw. cyklu Kuznetsa („Kuznets swing”).

Za pomocą prostych formuł można również znaleźć podobieństwo ostatniego trwającego od marca osłabienia dolara względem złotego do tych z 2009 roku (po apogeum Wielkiej Recesji) i z 2001 roku (na początku recesji wywołanej pęknięciem technologicznej „bańki” na amerykańskim rynku akcji).

Czas na umocnienie brytyjskiego funta?

Skoro już mowa o walutach, to trochę na marginesie można przypomnieć analogię pomiędzy zachowaniem średniego kursu brytyjskiego funta względem dolara i euro w okresie po brexitowym referendum z 2016 roku a tym po „czarnej środzie” w trakcie kryzysu Europejskiego Systemu Walutowego z 1992 roku (kiedy to fund został wyrzucony z węża walutowego ERM). Analogia jest już dosyć stara, więc wiara w jej dalsze utrzymywanie się jest coraz bardziej ryzykowna, ale sugeruje ona, że właśnie teraz nadszedł czas na silne umocnienie brytyjskiego funta kasujące straty z poprzednich lat.

Polska: prawie najwyższe tempo inflacji i prawie najniższa wysokość stopy bezrobocia w USA

Żeby zamknąć na jakiś czas temat inflacji warto jeszcze zwrócić uwagę na ciekawe zjawisko, z którym mamy do czynienia obecnie w Europie. Otóż według klasycznych koncepcji ekonomicznych istnieje swego rodzaju zamienność wysokości inflacji i wysokości stopy bezrobocia. I istotnie ostatnie dane z Europy sugerują, ze rzeczywiście z takim zjawiskiem mamy do czynienia. Przykładowo nasz kraj ma obecnie drugie (po Węgrzech) co do wysokości w Unii Europejskiej tempo zharmonizowanej inflacji (+3,7 proc.; na trzecim miejscu są Czechy):

… a równocześnie drugą najniższą (po Czechach) w UE wysokość stopy bezrobocia:

Wall Street: marzec 1999 czy marzec 2000?

Czy ta opisana powyżej deflacja szefa Fed na temat zgody na tolerowanie wyższego tempa inflacji przez dłuższy czas miała coś wspólnego z czwartkowym silnym tąpnięciem cen akcji na Wall Street? Trudno powiedzieć. Wcześniejszy ponad 5-miesięczny rajd Nasdaq Composite miał skalę porównywalną jedynie do jego dwu podobnych ruchów z przeszłości: tego po dołku z października 1998 w apogeum kryzysu rosyjskiego (gdy zagrożone było dalsze istnienie gigantycznego zarządzanego przez 2 noblistów funduszu spekulacyjnego LTCM) oraz tego po dołku z jesieni 1999, gdy świat trapiły lęki przez zbliżającym się ukąszeniem „milenijnej pluskwy”.

Który z tych 2 scenariuszy sprzed 20 lat zostanie rozegrany obecnie? Biorąc po uwagę rekordowo długi okres przewagi pesymistów wśród inwestorów indywidualnych w USA wariant drugi (mamy szczyt hossy) należy z kontrariańskiego punktu widzenia uznać za mniej prawdopodobny.

Wojciech Białek, K(NO)W FUTURE

Bithub Flesz już na naszym kanale YouTube. Zapraszamy codziennie o 19:00 na skrót najważniejszych wydarzeń dnia z branży kryptowalut i finansów, komentarze i rozważania na temat tego, co może przynieść kolejny dzień! Program prowadzi Bitcoin Feniks.

Zobacz najnowszy odcinek:

Niniejszy artykuł ani w całości ani w części nie stanowi „rekomendacji” w rozumieniu przepisów ustawy z dnia 29 lipca 2005 r. o obrocie instrumentami finansowymi czy Rozporządzenia Parlamentu Europejskiego i Rady (Ue) Nr 596/2014 z dnia 16 kwietnia 2014 r. w sprawie nadużyć na rynku (rozporządzenie w sprawie nadużyć na rynku) oraz uchylające dyrektywę 2003/6/WE Parlamentu Europejskiego i Rady i dyrektywy Komisji 2003/124/WE, 2003/125/WE i 2004/72/WE oraz Rozporządzenia Delegowane Komisji (Ue) 2017/565 z dnia 25 kwietnia 2016 r.uzupełniające dyrektywę Parlamentu Europejskiego i Rady 2014/65/UE w odniesieniu do wymogów organizacyjnych i warunków prowadzenia działalności przez firmy inwestycyjne oraz pojęć zdefiniowanych na potrzeby tej dyrektywy. Zawarte w serwisie treści nie spełniają wymogów stawianych rekomendacjom w rozumieniu w/w ustawy, m.in. nie zawierają konkretnej wyceny żadnego instrumentu finansowego, nie opierają się na żadnej metodzie wyceny, a także nie określają ryzyka inwestycyjnego.