Rządzący pokochali CBDC

Rządzący pokochali CBDC – John Butler

Jak się dobrze przyjrzeć zastosowaniom kryptowalut, które już zaczynają funkcjonować w praktyce to CBDC ma szansę zaistnieć jako globalne rozwiązanie w pierwszej kolejności.

Jest to typowa ironia losu bo z pewnością nie o to chodziło pierwszym entuzjastom krypto. Z ideami wolnościowymi CBDC nie ma nic wspólnego a wręcz przeciwnie.

CBDC oznacza koniec prywatności

Cyfrowe waluty banku centralnego (CBDC) spowodują koniec prywatności i anonimowości finansowej. Gotówka zostanie prawdopodobnie wyeliminowana. Tak twierdzi John Butler, dyrektor inwestycyjny w Southbank Investment Research. Sugeruje, że złoto jest najlepszym zabezpieczeniem przed tym scenariuszem.

„Ruch na oślep w kierunku CBDC w obecnym kontekście politycznym jest bardzo niebezpieczny” – powiedział Michelle Makori, redaktorowi naczelnemu w Kitco News.

„Przekazanie wszelkiej prywatności finansowej jakiejś centralnej organizacji staje się bardzo przerażającą propozycją”.

Co to jest CBDC

CBDC to programowalne, cyfrowe tokeny emitowane i kontrolowane przez banki centralne. Działają jako waluta fiducjarna i mogą być używane jako środek wymiany. Zwolennicy walut cyfrowych banku centralnego twierdzą, że poprawią one integrację finansową i efektywność, jednocześnie zmniejszając prawdopodobieństwo paniki bankowej i prania pieniędzy. Jednak krytycy ostrzegają przed potencjałem CBDC do wykorzystania jako narzędzia nadzoru i kontroli.

Przeczytaj także: Złoto jest niedowartościowane a dolar przewartościowany – BCA Research

Rządzący pokochali ideę CBDC

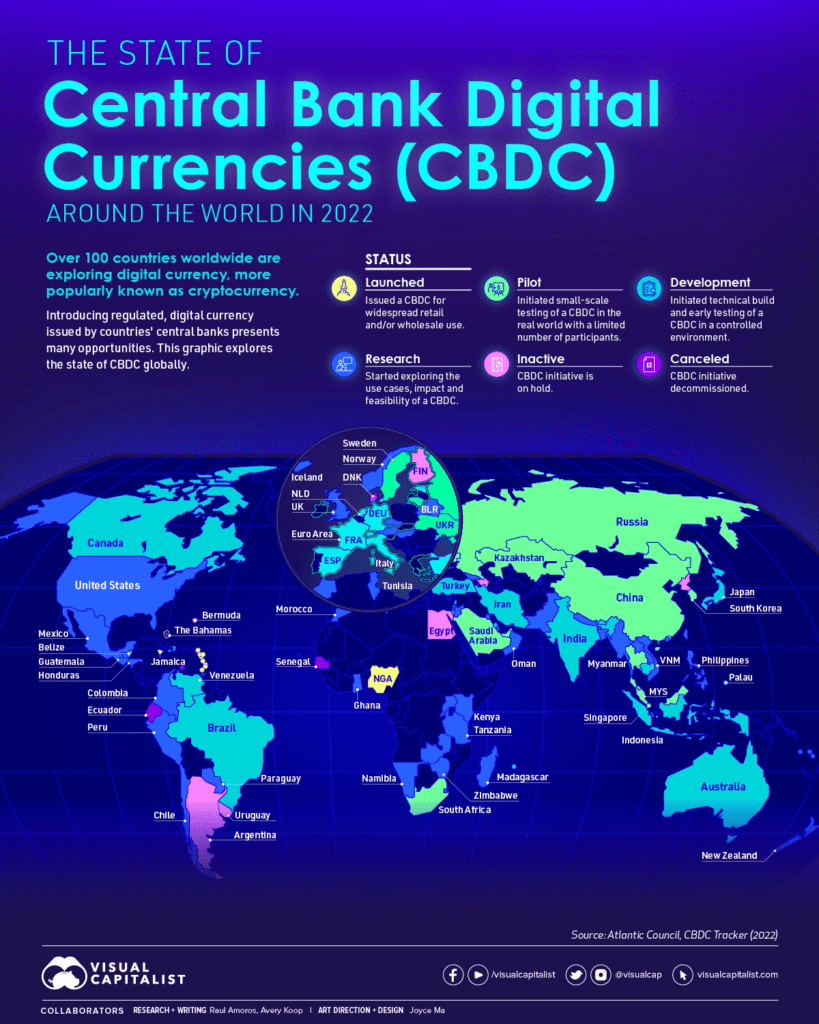

Dane z Atlantic Council pokazują, że 114 krajów na całym świecie rozwija CBDC, a 11 w pełni je przyjęło. Kanada jest ostatnim krajem, który przyspieszył program CBDC. Obecnie prowadzi publiczne konsultacje w sprawie wprowadzenia własnej oficjalnej waluty cyfrowej.

Butler, który ma ponad 25-letnie doświadczenie w finansach, zasugerował, że CBDC mogą zmienić się na złe aktywa. Może to nastąpić kiedy odetną dostęp do funduszy dysydentom politycznym lub wykorzystując je do inżynierii społecznej całej populacji.

„Absolutnie powinniśmy alarmować opinię publiczną” – powiedział.

„Jeśli zdecydują się pójść w tym kierunku, bardzo się bójcie”.

Aby dowiedzieć się, w jaki sposób według Butlera rządy mogą wykorzystywać CBDC do kontrolowania swoich obywateli, obejrzyj powyższy film.

Upadek banków i CBDC

Ostatnie upadki banków First Republic, Silvergate, Silicon Valley Bank i Signature wywołały trwający kryzys bankowy. First Republic, drugi co do wielkości bank w historii USA, który upadł, został wchłonięty przez JP Morgan w ostatniej chwili przy wsparciu Skarbu Państwa.

Butler prognozuje, że kryzys może zostać wykorzystany do pełnego wdrożenia CBDC, ponieważ deponenci są zmęczeni upadkami „słabych banków”.

„Organy regulacyjne zamierzają wkroczyć, przełączyć przełącznik i przejść hurtowo do CBDC. Nie będziesz już musiał martwić się żadnym ryzykiem sektora bankowego” – stwierdził.

CBDC sprawiają, że runy bankowe są „niemożliwe”, powiedział Butler, ponieważ władze monetarne mogą uniemożliwić deponentom wycofanie swoich pieniędzy.

„Fundusze będą musiały pozostać w bankach podczas paniki bankowej”, zauważył.

„Możemy zobaczyć coś podobnego tym razem, gdy obecny kryzys się nasili”.

Jak się bronić przed CBDC

Butler twierdzi, że złoto i srebro są najlepszą obroną przed przyszłymi zagrożeniami związanymi z CBDC.

„Trzymajcie metale szlachetne” – powiedział.

„Możesz dostać fizyczny metal przechowywany poza systemem bankowym z depozytariuszem metali szlachetnych. Zawsze jest to rozsądna rzecz do zrobienia w każdym przypadku, jeśli martwisz się inflacją lub kryzysem finansowym”.

Powołując się na wcześniejsze epizody historyczne, Butler zauważył, że złoto ma dodatnią stopę zwrotu w czasach zerowych, niskich lub ujemnych stóp procentowych.

„Złoto faktycznie staje się materialnie bardziej atrakcyjne jako środek przechowywania wartości w świecie o niskich lub zerowych stawkach, który CBDC uznałyby za łatwy do wdrożenia” – powiedział.

„Twierdzę, że tradycyjne, ponadczasowe właściwości złota są w rzeczywistości wzmacniane przez CBDC w ten prosty sposób”.

Dla tych, którzy działają na rynkach, posiadanie akcji generujących wiarygodne „przepływy pieniężne” jest dobrym pomysłem. Zwłaszcza gdy dywidendy utrzymują swoją wartość w stosunku do inflacji.

„Jeśli zamierzasz patrzeć na rynki akcji i próbować znaleźć tam potencjalną bezpieczną przystań i źródło płynności gotówkowej, to wybierasz bieżący dochód, wybierasz dywidendy” – powiedział.

„Inwestujesz w firmy, które są w stanie podnosić ceny wraz z inflacją, zwiększać dywidendy wraz z inflacją”.

Może Cię zainteresuje: