Bitcoin wylądował na Wall Street

Uruchomienie kontraktów terminowych na giełdzie regulowanej jest przełomem dla bitcoinów, których wzrost w tym roku przyciągnął wszystkich począwszy od spekulantów aż po duże instytucje inwestycyjne i fundusz hedgingowe na Wall Street. Kontrakty Cboe, które wkrótce zostaną uzupełnione podobnymi ofertami od CME Group Inc. i Nasdaq Inc., powinny ułatwić inwestorom obstawianie wzrostu lub upadku tej kryptowaluty.

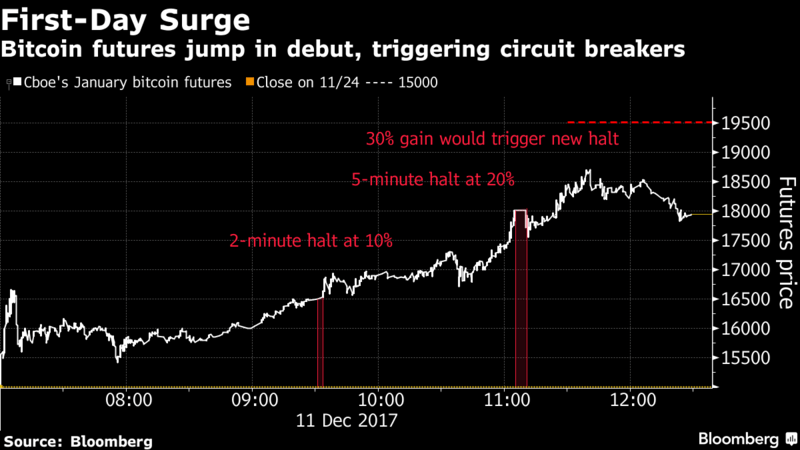

Zainteresowanie kontraktami futures na BTC było tak duże, że już w ciągu pierwszych 7 minut kurs wzrósł o niemal 8%. Fakt ten sprawił, że w ciągu zaledwie 4 pierwszych godzin handlu notowania były wstrzymywane aż dwukrotnie:

- pierwszy raz na dwie minuty, po 2,5 godzinach handlu, gdy cena kontraktów wzrosłą o 10% w stosunku do ostatniej ceny rozliczeniowej

- Drugi raz na pięć minut, po 4 godzinach handlu, gdy cena kontraktów wzrosła o 20% w stosunku do ceny rozliczeniowej.

Kolejne 5-minutowe zatrzymanie wejdzie w życie, jeśli kurs wzrośnie o 30 procent, poinformował Cboe w ogłoszeniu na swojej stronie internetowej.

Czym tak na prawdę są kontrakty futures

Kontrakt terminowy to nic innego jak umowa pomiędzy dwiema stronami: kupującym kontrakt (pozycja długa) a sprzedającym kontrakt (pozycja krótka) na zakup i sprzedaż określonych aktywów w przyszłości i po określonej cenie. Kontrakty futures są wystandaryzowane a handel nimi odbywa się wyłącznie na giełdach terminowych, które bardzo precyzyjnie określają parametry każdego kontraktu, jak również rozliczenie powstałych należności i zobowiązań.

Przekładając to na nieco prostszy język, dwie strony umawiają się na dostawę czegoś, po jakiejś cenie, w jakimś czasie. Umowa ta ma swoją wartość, można więc nią handlować.

Kupno kontraktu oznacza otwarcie pozycji długiej. Sprzedaż kontraktu oznacza otwarcie pozycji krótkiej.

Zarówno kupujący jak i sprzedający posiadają swoje prawa oraz obowiązki:

– kupujący kontrakt (pozycja długa) – ma prawo i obowiązek kupna aktywów określonych w specyfikacji kontraktu,

– sprzedający kontrakt (pozycja krótka) – ma obowiązek i prawo do sprzedaży aktywów określonych w specyfikacji kontraktu.

Pozycja w kontrakcie terminowym może być utrzymywana do dnia wygaśnięcia kontraktu, w którym następuje zamknięcie otwartych pozycji i ostateczne rozliczenie zysków i strat obydwu stron. Oczywiście nie musimy trzymać kontraktu do momentu jego wygaśnięcia. Jeżeli kupiliśmy kontrakt, możemy go sprzedać przed datą jego wygaśnięcia. Warunkiem koniecznym jest tutaj natomiast płynność. Oznacza to, że musi znaleźć się chętny, który kupi od nas ten kontrakt. Zamknięcie pozycji w kontrakcie polega na zajęciu pozycji przeciwstawnej. Oznacza to, że jeżeli kupiliśmy kontrakt, to musi go sprzedać, a na rynku musi się znaleźć nowy kupujący, który de facto zajmie nasze miejsce w kontrakcie. Dokładnie odwrotnie dzieje się, gdy sprzedaliśmy kontrakt, czyli zajęliśmy krótką pozycję. Żeby zamknąć kontrakt musimy go odkupić, czyli znowu znaleźć inwestora, który zajmie nasze miejsce w kontrakcie. W związku z tym liczba otwartych pozycji (LOP – liczba kontraktów nieupłynnionych do końca sesji) może nie zmienić się, nawet, gdy my zamkniemy pozycję.

Kontrakty terminowe na Bitcoina

W odróżnieniu do wielu innych kontraktów futures, te na bitcoina nie są oparte „fizycznie” na bitcoinie. Oznacza to, że nabywca kontraktu po jego wygaśnięciu, nie będzie mógł domagać się „fizycznego” dostarczenia instrumentu bazowego, jakim dla kontraktów będzie bitcoin. Kontrakty te będą rozliczane jedynie gotówkowo.

Kryptowlauty w tym również Bitcoin notowane są na wielu, stworzonych specjalnie do tego celu giełdach. Szczególnie w ostatnim czasie, kiedy obserwujemy silną aprecjację najpopularniejszej z walut cyfrowych jej wartość na poszczególnych giełdach może się różnić. Często różnice te są tak spore, że inwestorzy posiadający spory kapitał decydują się na tzw. arbitraż czyli zakup BTC na giełdzie, gdzie jest on tańszy i szybka sprzedaż na giełdzie, gdzie jest on droższy.

CBOE (Chicago Board Options Exchange) postanowiła rozliczać swoje kontrakty na bitcoina na podstawie kursu z giełdy Gemini. W przeciwieństwie do wilu innych giełd Gemini podlega regulacjom i nadzorowi oficjalnych instytucji w Stanach Zjednoczonych. Organem nadzorczym dla Gemini jest New York State Department of Financial Services (NYSDFS).

Na rynku kontraktów futures na bitcoina organizowanym przez Cboe nie można składać zleceń po cenie rynkowej. Oznacza to, że giełda przyjmuje jedynie zlecenia z limitem ceny, a okres ważności zleceń został ograniczony do końca czasu trwania oficjalnej sesji giełdowej.

Dla kogo kontrakty futures na BTC

Kontrakty futures na Bitcoina mogą być idealnym rozwiązaniem dla osób, które nie ufają giełdom, na których obecnie handluje się kryptowalutami. Handel Bitcoinami do tej pory ograniczał się głównie do miejsc z małym lub zerowym nadzorem, co odstraszało inwestorów instytucjonalnych i narażało niektórych użytkowników na ryzyko włamania i kradzieży ich środków z giełdy, na której przetrzymywali oni swoje środki. Nie jest tajemnicą, że większość z tych giełd nie podlega żadnym regulacjom oraz nie jest nadzorowanych przez publiczne instytucje. Nie ma w tym nic dziwnego bo przecież rynek kryptowalut też nie jest wcale najlepiej regulowany. Inwestorzy nie mają zatem pewności, czy wpłacone przez nich środki na giełdę uda się wypłacić. W 9-letniej historii istnienia bitcoina zdarzyło się już bowiem kilka sytuacji, kiedy duże giełdy wymiany kryptowalut stały się niewypłacalne a kontakt z nimi urywał się z dnia na dzień. Jedną z najgłośniejszych sytuacji tego typu był upadek giełdy Mt.Gox.

Kontrakty terminowe notowane na rynkach regulowanych dadzą inwestorom dużo większą pewność a jednocześnie nie zmniejszą skali zysków, jakie można osiągnąć dzięki ogromnej zmienności na rynku BTC.

Jak podaje Bloomberg, zwolennicy regulowanych instrumentów pochodnych bitcoin twierdzą, że kontrakty zwiększą nie tylko przejrzystość rynku ale również poprawią płynność.

Bitcoin vs kontrakt futures na BTC

Jednym z największych atutów kontraktów futures na BTC jest poziom ryzyka. W tym przypadku handel odbywa się na regulowanej giełdzie przez co nie powinniśmy obawiać się o jej niewypłacalność. Nie oznacza to jednak, że jest to rozwiązanie idealne. Wszystko zależy przede wszystkim od horyzontu czasowego w jakim handlujemy. Kontrakty futures mogą być idealnym rozwiązaniem dla spekulantów i inwestorów, którzy swoje pozycje trzymają do kilku dni.

Osoby, które inwestycje w kryptowaluty traktują długoterminowo i zamierzają kupić a następnie trzymać przez kilka miesięcy czy nawet lat, mogą nie być zadowolone z takiego rozwiązania. Dlaczego? Chodzi przede wszystkim o hard forki. Bitcoin charakteryzuje się tym, że co jakiś czas (ostatnio nawet bardzo często) następuje coś co w prosty sposób można nazwać jako podział łańcuch bloków, który prowadzi do powstania nowej kryptowaluty. W ten sposób powstał już m.in. Bitcoin Cash, Bitcoin Gold i wiele innych. Każdy taki ’widelec’ wiąże się z otrzymaniem przez właścicieli BTC nowej kryptowaluty czyli po prostu darmowych pieniędzy. Żartobliwie nazywane jest to jako dywidenda od inwestycji w Bitcoina.

Inwestując w kontrakty terminowe, nie posiadamy „fizycznych” bitcoinów a więc nie otrzymamy również powstałych na skutek hard forków nowych monet.

Jak kontrakty futures wpłyną na notowania BTC

Wprowadzenie kontraktów terminowych na Bitcoina wiąże się z dopuszczeniem do koryta inwestorów instytucjonalnych a więc profesjonalnych, doświadczonych traderów, którzy o rynku wiedza na prawdę sporo. Okazuje się więc, że na rynek, który do tej pory zdominowany był przez (bez obrazy) ’wyznawców kryptowalut’ i inwestorów indywidualnych, którzy na temat inwestycji nie mieli większego pojęcia jednak skłonieni możliwymi do osiągnięcia ogromnymi stopami zwrotu postanowili zainwestować tam swoje pieniądze dołącza grupa osób, które na spekulacji zjadły zęby. Zderzenie tych dwóch grup może okazać się bardzo ciekawym zjawiskiem. Warto jednak pamiętać o tym, że ta druga grupa doskonale zna psychologię inwestowania i zdaje sobie sprawę jak reaguje ulica.

To co może się wydarzyć bardzo ładnie obrazuje scena z filmu “Spekulant”, w której jeden z maklerów by móc kupić dla swojego klienta sporą ilość kontraktów po cenie zdecydowanie niższej niż rynkowa prosi swoich kolegów, maklerów by Ci w bardzo hałaśliwy sposób zaczęli sprzedawać. W ten sposób kurs spadł o kilka %. W międzyczasie jednak pozostała grupa inwestorów znajdujących się na parkiecie zastanawiała się czy jest coś o czym tamci już wiedzą i być może też warto sprzedać. Dzięki takiemu zabiegowi tłum sprawił, że kurs osunął się kolejne kilkanaście %. Gdy cena osiągnęła zakładany poziom, maklerzy, którzy jako pierwsi sprzedawali, nagle zaczęli odkupować po znacznie niższej cenie. Gdy tłum się zorientował, oni byli już zarobieni.

Wprowadzenie kontraktów futures na BTC może zatem sprawić, że na rynku pojawi się jeszcze większa zmienność i należy przygotować się spore wahania cen (nie tylko wzrosty).